Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Uma nova desaceleração global por limites de produção e custos de energia.

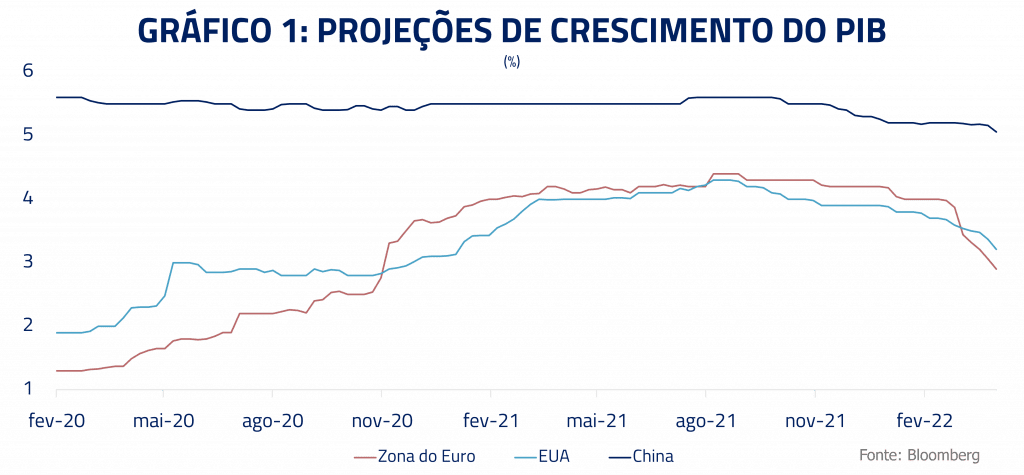

As revisões do PIB global têm sido negativas por meses, e uma desaceleração industrial parece ser o caminho mais provável para a economia global. Nesta carta “Os limites da física”, exploraremos as razões pelas quais essa desaceleração deve ocorrer e como preparamos nosso portfólio.

Os limites físicos da economia global

Vivemos décadas em que as recessões globais foram causadas por problemas de alavancagem e excessos de liquidez no sistema. E as mesmas foram sempre resolvidas com mais liquidez e mais alavancagem.

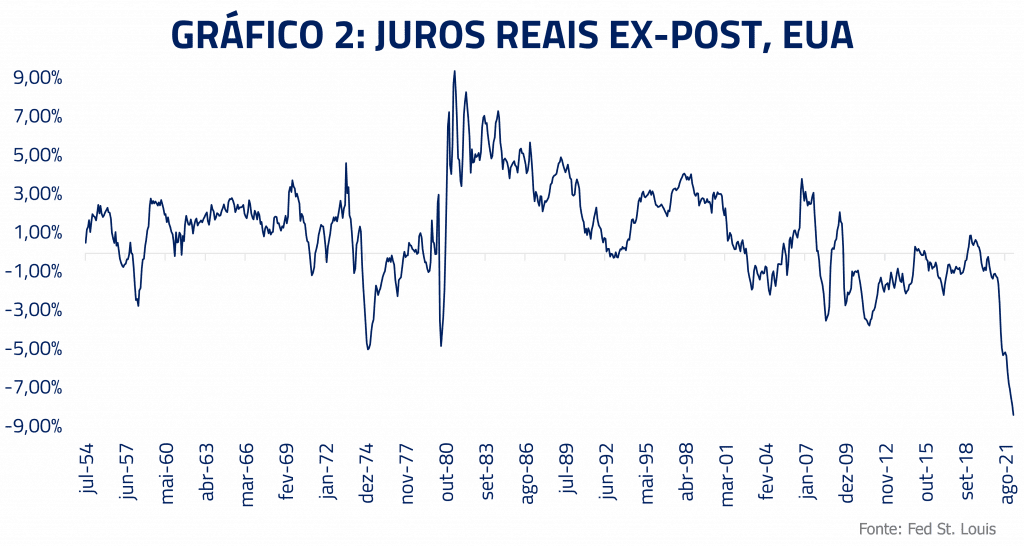

O rompimento da bolha da Nasdaq em 2000 foi remediado com queda de juros para níveis então jamais vistos. Em 2008, o colapso do sistema financeiro global deu origem às políticas de quantitative easing e juros negativos. A crise da COVID-19 em 2020 viu o ápice desse processo, com dinheiro sendo entregue diretamente nas mãos de consumidores e o FED comprando crédito privado. Como consequência, os juros reais da economia norte-americana estão em declínio por décadas.

Dessa forma, parecíamos ter criado a mágica máquina do moto-contínuo: que funcionaria eternamente sem a necessidade de novas fontes de energia. Parecíamos ter reescrito as leis da física e da economia, com Bancos Centrais comprando eternamente dívidas de seus Tesouros e estímulos fiscais que, como consequência, não conheciam limite, levando à crença de que dinheiro poderia ser livremente impresso e entregue à população (MMT).

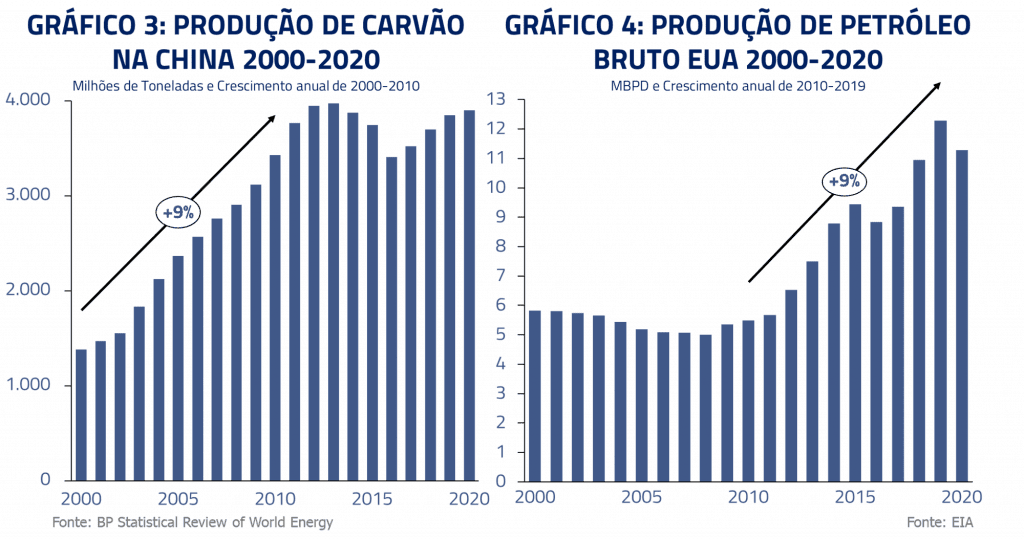

Dois fatores pouco mencionados foram fundamentais para possibilitar essa bonança de engenharia financeira: ampla oferta de energia e mão de obra, pela entrada da China na OMC, pelo carvão Chinês e pelo petróleo de xisto no Estados Unidos. Dessa forma, os limites físicos da economia, sua parcela industrial, nunca foram um limitador desse processo.

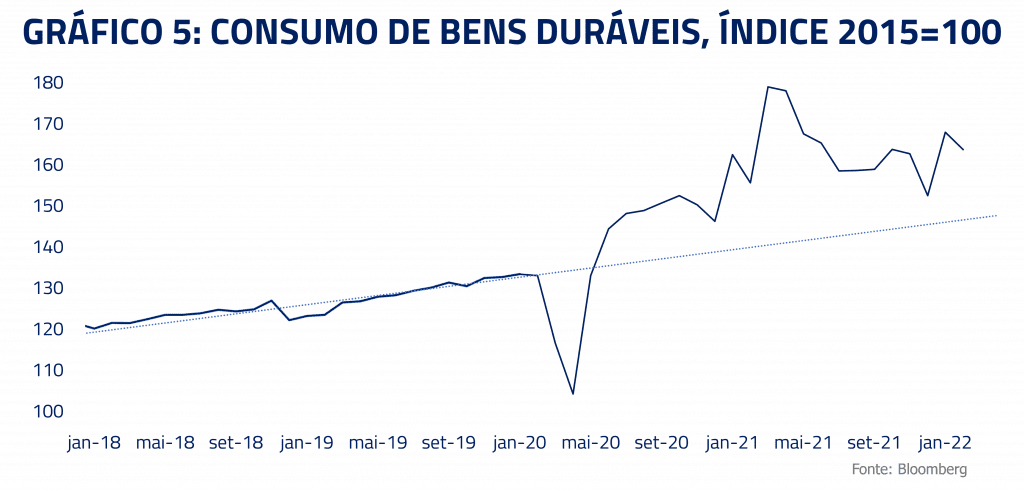

Entretanto, chegamos em 2022 nos limites da física: fábricas hoje produzem em sua plena capacidade para atender a uma demanda por bens que cresceu 34% durante a crise. Limitações de investimento em energia e a crise geopolítica estão fazendo com que o preço da energia suba vertiginosamente. Os baixos níveis de desemprego, principalmente nos Estados Unidos, já sugerem que a oferta de mão de obra não é a mesma de décadas passadas.

Em resumo, dessa vez estamos limitados por fatores físicos, e esses fatores estão se refletindo num processo inflacionário por falta de capacidade produtiva. Nesse caso, a solução não passa por “imprimir mais dinheiro”: vamos ter que lidar com problemas que por décadas não tivemos que enfrentar e que devem levar tempo para serem solucionados.

Desaceleração ou Recessão?

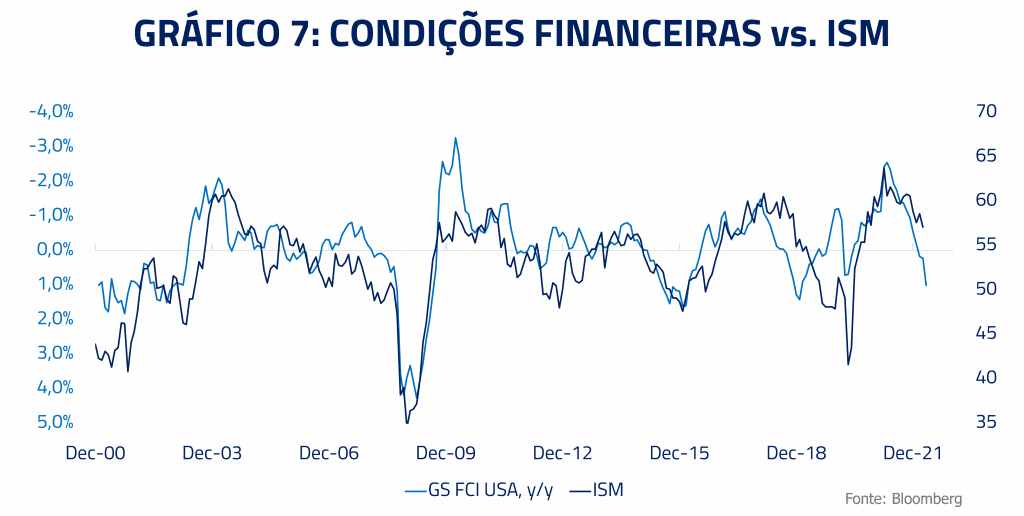

Os fatos mencionados acima devem trazer como consequência uma desaceleração da atividade global, principalmente da parcela industrial da economia. Indicadores antecedentes, como os PMIs globais, já começam a dar sinais dessa desaceleração e consideramos que ainda estamos no início dessa jornada.

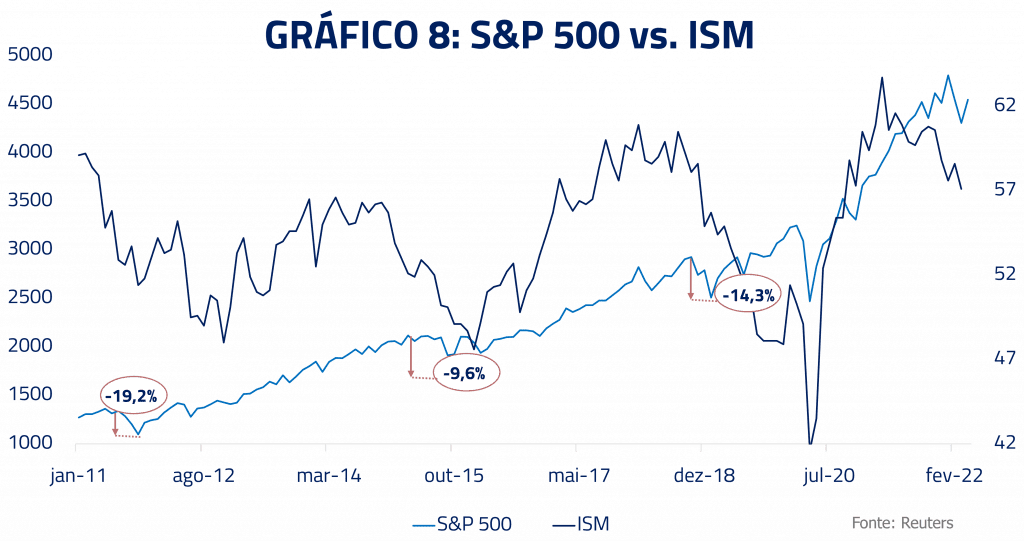

Desacelerações no meio de ciclos econômicos são comuns. Tivemos três desacelerações no ciclo anterior: 2012, 2015 e 2018. Essas desacelerações são normalmente causadas por fatores exógenos, mas refletem também o ciclo de estoques da economia global. Em 2012, a desaceleração foi causada pela crise da dívida da Grécia, 2015 pela desaceleração Chinesa e 2018 pelo ciclo de aperto monetário do FED. Todas elas tiveram impacto significativo em ativos de risco.

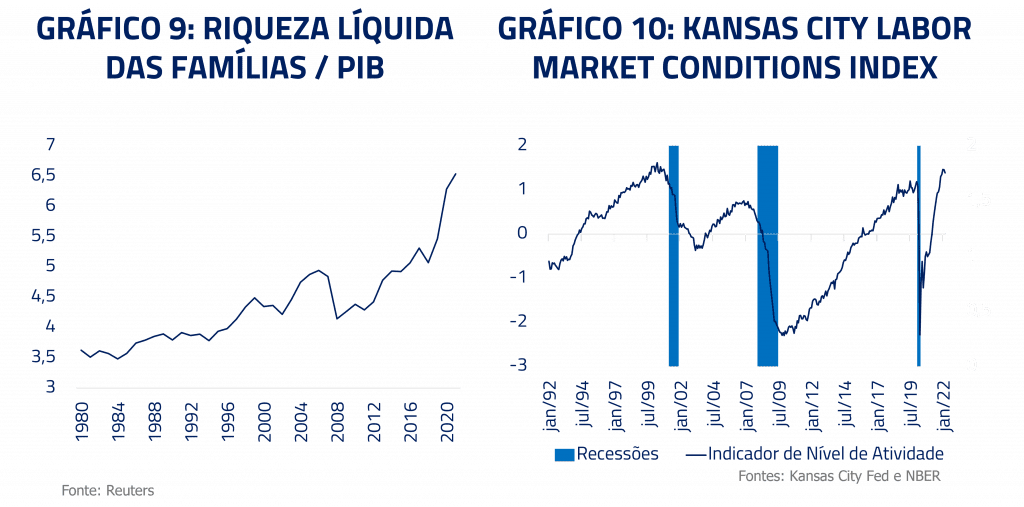

Por que não consideramos o cenário como de possível recessão? A economia americana ainda parece manter momento suficiente para evitar uma recessão nos próximos 12 meses. A renda agregada ainda cresce com um forte mercado de trabalho e elevação de salários. A riqueza das famílias se encontra em níveis recordes, com uma saudável posição financeira e baixos níveis de endividamento. Nesse ponto de partida, consideramos difícil que o consumidor americano seja capaz de gerar uma recessão.

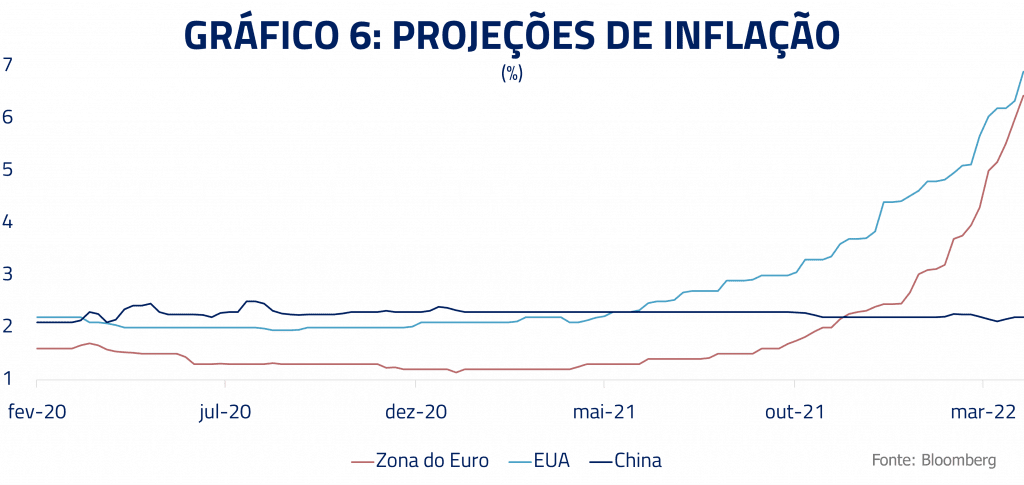

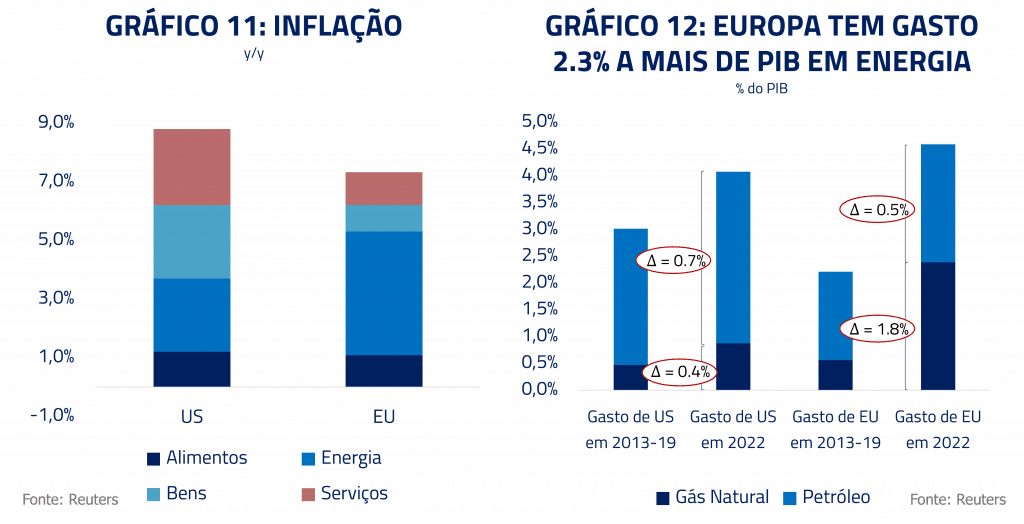

Entretanto, outras regiões podem ser mais vulneráveis. Na Europa, o velho continente nos parece refletir seus velhos problemas de dependência energética. O aumento dos custos de energia está apresentando um efeito desproporcional na Europa quando comparado com os Estados Unidos.

Na euforia de tornar-se a primeira região a se livrar da emissão de carbono, líderes europeus foram gradualmente deixando de investir em fontes de energia não renovável, mas não deixando de adquiri-las externamente. Isso vem relegando à Europa um déficit crescente em sua balança comercial.

O resultado é um dispêndio em energia quase duas vezes maior do que o usualmente gasto e quase 2.5% do PIB perdidos por conta de preços mais elevados. Outro velho problema que a Europa enfrenta e foi agravado com a COVID na Ásia, é a falta de semicondutores que são fundamentais para produção de automóveis – item mais importante da pauta de exportação da Alemanha. Com isso, as condições financeiras do continente foram gradativamente se deteriorando e hoje sugerem uma perspectiva de crescimento sequencial da Europa próximo ou até abaixo de zero nos próximos trimestres de 2022.

Como consequência, em nossos portfólios reduzimos nossa posição tomada em juros, uma vez que imaginamos que um cenário de desaceleração deva trazer alguma pressão ao longo da curva, principalmente na parte mais longa. Aumentamos nossa exposição direcional vendida na bolsa norte-americana através de hedge no S&P 500. Também compramos o dólar norte-americano contra uma cesta de moedas: uma exposição defensiva em um período econômico mais conturbado. Mantivemos posições compradas em commodities, justamente pelos mesmos representarem os limites físicos de produção presentes na economia, com destaque para o petróleo.

Brasil: Surpresas positivas na atividade

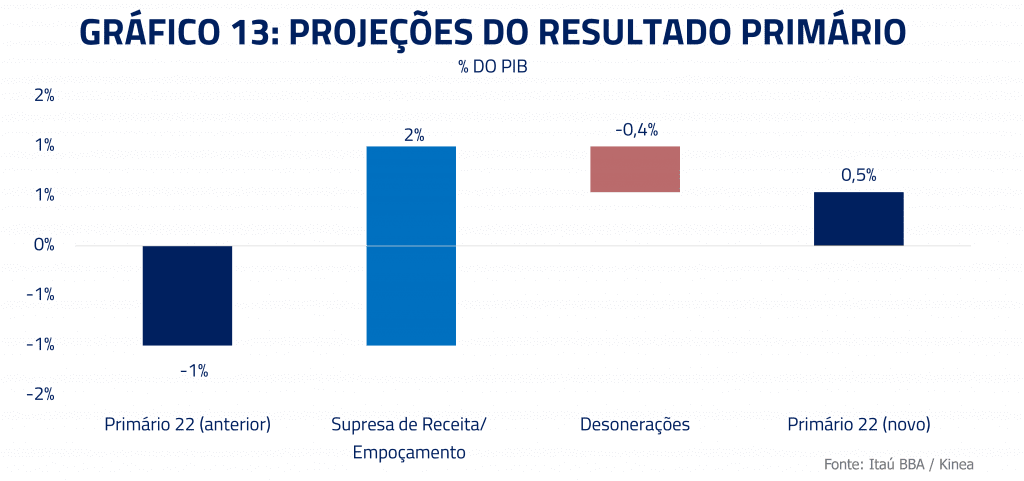

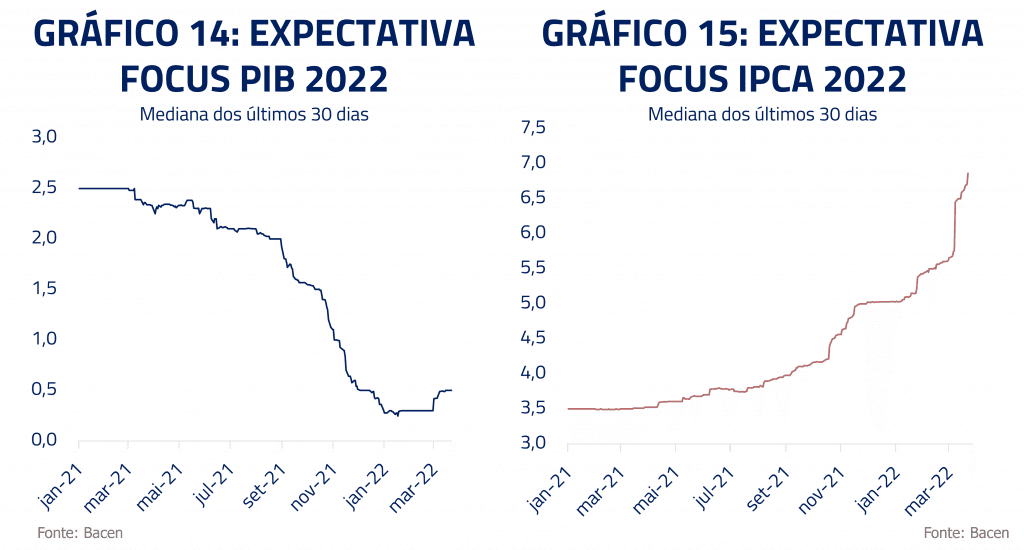

No Brasil, as surpresas positivas vieram principalmente pelo lado da atividade. As expectativas de queda no PIB para esse ano estão sendo gradualmente revertidas conforme os termos de troca mais positivos permeiam a economia. Essas revisões e melhoria da atividade também têm levado a uma revisão positiva da parte fiscal, onde já vislumbramos um superávit primário para esse ano, arrefecendo o medo de descontroles fiscais com o próximo governo e diminuindo o risco eleitoral.

Também estão contribuindo para as revisões positivas as respostas fiscais do governo, com o aumento do Bolsa Família e antecipação do FGTS, e um crescimento do crédito mais resiliente apesar do aumento de juros.

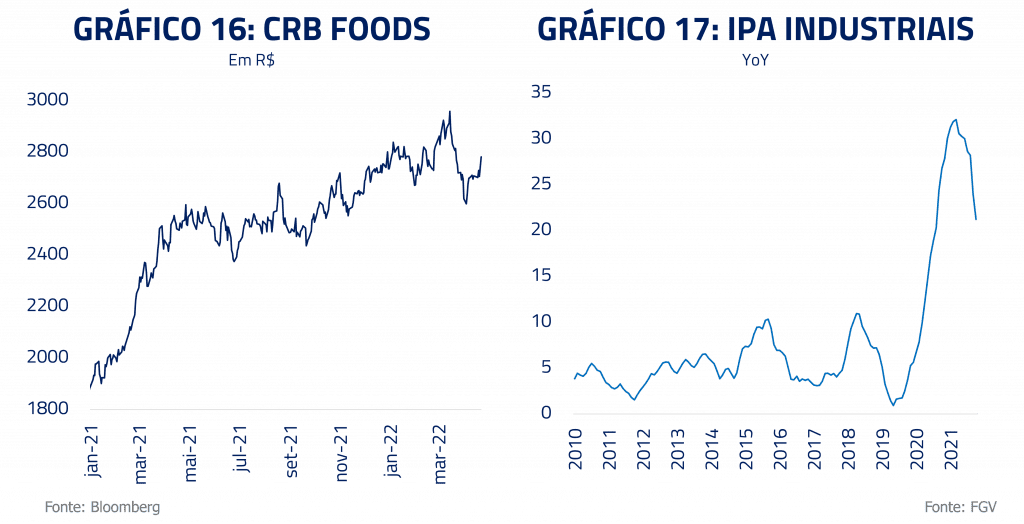

No campo inflacionário a esperada reversão de tendência ainda não ocorreu, os recentes aumentos da gasolina e alimentos ainda contribuem para a resiliência dos números inflacionários. Entretanto, alguns sinais positivos já podem ser observados conforme o efeito do câmbio mais valorizado começa a permear a economia: o CRB em reais já está caindo e já podemos observar, na margem, alguma tendência de arrefecimento na inflação de bens.

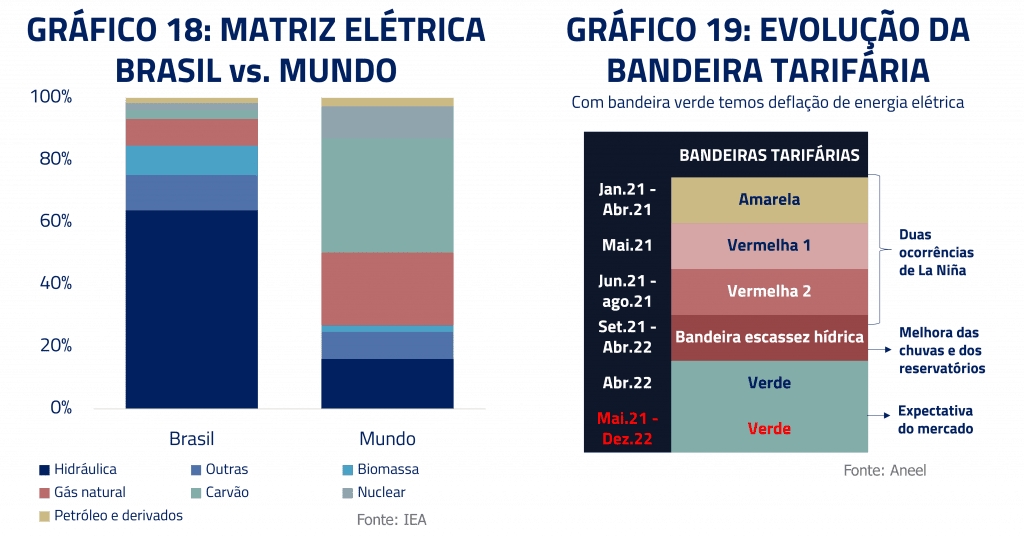

Outro fator importante a favor do Brasil é a baixa dependência do país em relação ao aumento global dos custos de energia. O país tem uma posição invejável em sua matriz energética, principalmente quando comparado com países dependentes de gás como a Alemanha ou o Japão. A recente melhora da parte hídrica, permitindo o retorno da bandeira verde, também contribui para uma melhor posição relativa quando comparado ao resto do mundo.

Durante os últimos meses estamos operando com viés tático comprado em ativos locais. Reduzimos nossa alocação durante o mês em virtude da expectativa, conforme mencionada nessa carta, de um cenário externo mais desafiador. Continuamos a considerar que a posição relativa dos fundamentos do Brasil em relação ao mundo justifica a manutenção de um posicionamento tático comprado.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

***

Estamos sempre à disposição dos nossos parceiros e clientes.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.