Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

No mercado financeiro, medidas de prêmio de risco são amplamente analisadas. Isso é ainda mais válido para países emergentes, em especial o Brasil. Os riscos políticos e de populismo econômico são precificados em diversos mercados, em especial nos cambiais, de juros, de inflação e na bolsa.

Mas e quando o mercado exagera na precificação? Normalmente, quando estamos em períodos de estresse, ou até mesmo em cenários positivos, a mente humana tende a extrapolar a situação, acreditar que o que está vivendo naquele momento tende a perdurar no futuro. Esse padrão de comportamento reflete um tema já discutido por nós: viés cognitivo. Neste caso o de ancoragem: as pessoas são influenciadas por informações iniciais, que funcionam como ponto de referência. Assim, o comportamento recente dos preços tende a influenciar desproporcionalmente a avaliação de cenários futuros de um certo mercado.

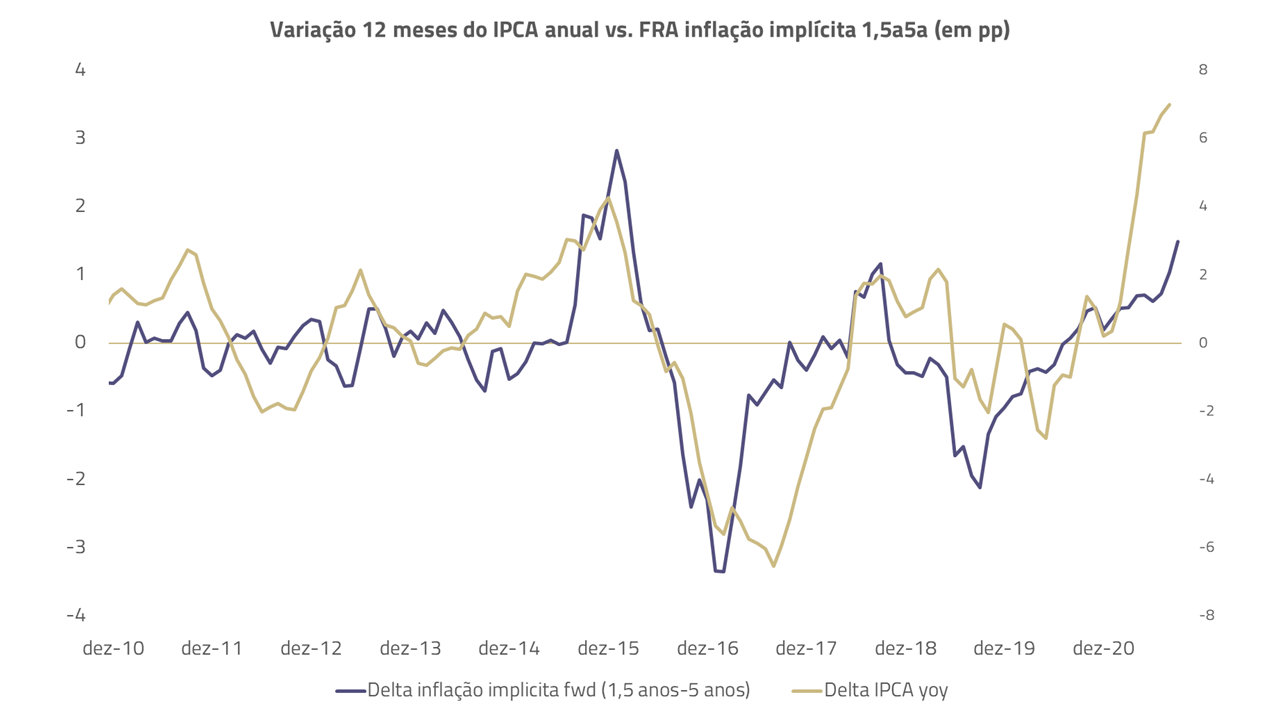

Neste ano tivemos um choque de inflação bem mais persistente, evento raro nos últimos anos: em dezembro, os analistas projetavam inflação a 3,3% e devemos fechar 2021 acima de 8%. Os movimentos da inflação corrente costumam estar correlacionados com a precificação da inflação futura e tamanho choque inflacionário acabou por contaminar as expectativas do mercado. Hoje olhando o mercado de NTN-B, podemos inferir que o mercado precifica uma inflação próxima de 6% ao ano a partir de 2023 por um longo período.

Fonte: Kinea, Bloomberg e IBGE

Fonte: Bloomberg e Kinea

Com uma meta de inflação cadente e que atingirá 3% de 2024 em diante, o prêmio de risco inflacionário atual é compatível com momentos de estresse, como em véspera de eleições ou períodos de descontrole inflacionário e baixa credibilidade do Banco Central, à exemplo do governo da ex- presidente Dilma. Acreditamos que estamos em situação diferente e apostamos na redução do prêmio de inflação de médio prazo, ao longo dos próximos trimestres.

Sob a ótica política, vivemos recentemente uma experiência de descontrole fiscal e inflacionário que levou o país a uma das maiores recessões da história – da qual ainda não nos recuperamos totalmente e culminou no impeachment da ex-presidente Dilma. A memória das consequências negativas está fresca na população e, principalmente, nos agentes políticos. Assim, por instinto de sobrevivência política, acreditamos que o episódio recente traz certo contorno às potenciais ações populistas do poder executivo.

Olhando para a inflação corrente, é verdade que no curto prazo as assimetrias são altistas: ainda há riscos relacionados a problemas na cadeia de suprimentos, reajustes de preços de serviços com a reabertura e o próprio caráter inercial da inflação, que ainda afetará os próximos meses. A questão é: em que patamar deveria rodar a inflação após a normalização desses fatores?

Os efeitos dos choques de depreciação cambial, alta nos preços das commodities e choque hídrico observados até o começo do ano respondem por parte relevante da surpresa inflacionária. Só a normalização – já em curso – desses choques deve retirar mais de 3 pontos percentuais da inflação, no final de 2022. Aliado a isso, acreditamos que a ociosidade da economia, hoje temporariamente suspensa por problemas de estoques e da injeção de recursos fiscais nas mãos das famílias, estará mais presente a partir de meados do que vem. Temos hoje uma taxa de desemprego ainda muito alta e substancialmente acima do patamar neutro. Por fim, mas não menos importante, o Banco Central se mostra comprometido com seus objetivos e caminhamos a passos largos para uma política monetária restritiva, que irá resfriar a economia, ajudar na estabilidade cambial e contribuir para o processo desinflacionário.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Buscando nos desfazer das âncoras e olhar para a inflação futura sem nos deixar contaminar pelo presente, apostamos em uma maior desinflação do que o mercado projeta, hoje, para o médio prazo.

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.