A Estrada de Tijolos Amarelos… ou Goodbye Yellow Brick Road!

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Gerenciando Riscos e retornos em 2023

No livro O Mágico de Oz, Dorothy segue a estrada dos tijolos amarelos para chegar até a cidade de esmeralda e encontrar o poderoso mágico de Oz, o qual poderia ajudá-la a retornar para sua casa.

Entretanto, ao encontrá-lo, Dorothy percebe que o mágico não passa de uma farsa bem elaborada e que ele não pode ajudá-la. No fim, Dorothy precisa buscar por conta própria os meios para retornar para sua casa.

Essa fábula, onde a crença nos poderes infinitos do mágico se choca com a necessidade de nós mesmos resolvermos nossos problemas, nos fornece uma poderosa analogia com o momento atual no Brasil e na economia global.

Não estamos mais na estrada de tijolos amarelos, e nenhum mágico virá nos salvar. O ano que passou apresentou grandes desafios em termos de retorno dos ativos de risco ao redor do planeta e 2023, com provável baixo crescimento e aperto monetário, deve trazer seus próprios e novos desafios.

Vamos ter que encontrar nossas próprias soluções para a economia no Brasil e no mundo. O futuro nos parece mais um complexo labirinto que devemos desvendar, e não a estrada dourada da fábula.

A estrada dos tijolos amarelos

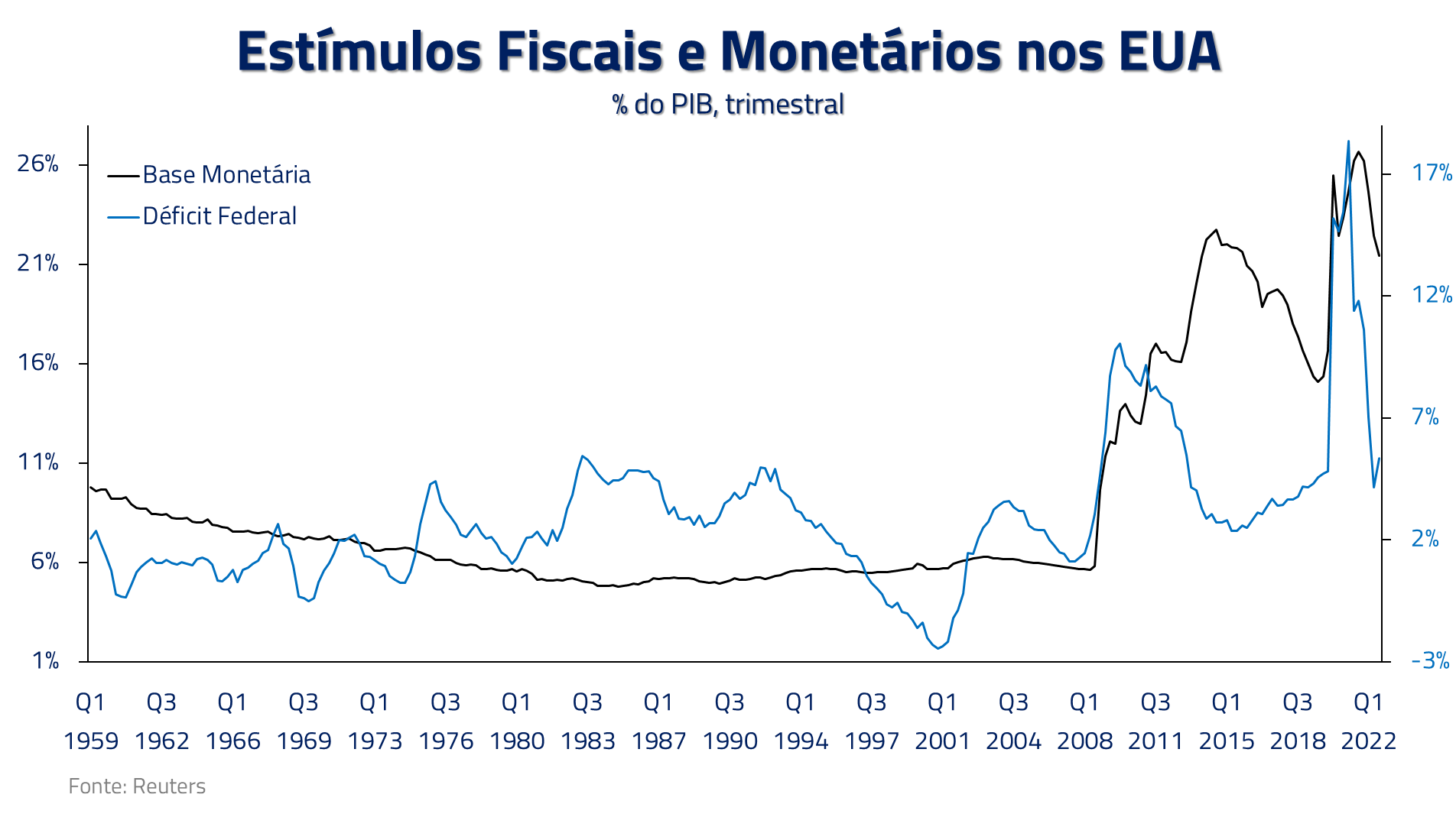

Por anos a economia global viveu um processo simples: se qualquer coisa desse errada e desviássemos da estrada de tijolos amarelos, a solução encontrada era simplesmente mais esforço monetário ou fiscal, ou seja, mais recursos jogados nos problemas, para que pudéssemos voltar à mesma estrada.

Nesse contexto, acreditávamos nos infinitos poderes do Mágico de Oz, aqui representado pelos governos e bancos centrais. Passamos a ter como referência figuras como Mario Draghi ou Ben Bernanke, bem como admirar a magia advinda de esforços fiscais hercúleos, capazes de gerar crescimento mesmo em um cenário de pandemia global.

2022 foi o ano em que desvendamos um dos segredos do Mágico de Oz: não existe fórmula mágica de crescimento contínuo sem produtividade e esforço. A resultante de estimularmos a demanda global muito além da capacidade de oferta foi um processo inflacionário global não visto nos últimos cinquenta anos. Ativos de risco caíram ao redor do planeta e o crescimento desacelerou de forma relevante.

Como na fábula, percebemos que o mágico se escondeu atrás de diversas cortinas, mas que quando as cortinas foram abertas, sua fragilidade se mostrou evidente. Como devemos então buscar soluções para investirmos em 2023?

Gerenciando riscos em 2023: três temas e três personagens

Como mencionamos em nosso processo de investir, o trabalho do gestor não é o de encontrar a solução final para os problemas, e sim, por um conjunto de decisões, ganhar gradualmente vantagem competitiva no tabuleiro. Usamos a analogia do xadrez para ilustrar esse ponto: os grandes mestres não buscam ganhar a partida de imediato, mas a cada movimento buscam pequenas vantagens competitivas que no final tendem a levar à vitória.

Em nosso gerenciamento de risco e busca de vantagens competitivas no nosso tabuleiro de 2023, gostaríamos de trazer três temas que consideramos fundamentais para a análise do cenário. Continuando com a analogia ao Mágico de Oz, vamos remeter esses temas aos três principais personagens da história: o homem de lata que busca um coração (economia global), o leão que busca a coragem (China) e o espantalho que busca um cérebro (Brasil).

Brasil: O espantalho em busca de um cérebro

Em diversas cartas, anteriores à eleição, mencionamos que o Brasil, com uma posição de contas externas balanceadas, fiscal razoável, e ativos com preços descontados, necessitava, para a boa performance de seus ativos de risco, de um novo governo que assumisse o compromisso com a responsabilidade fiscal.

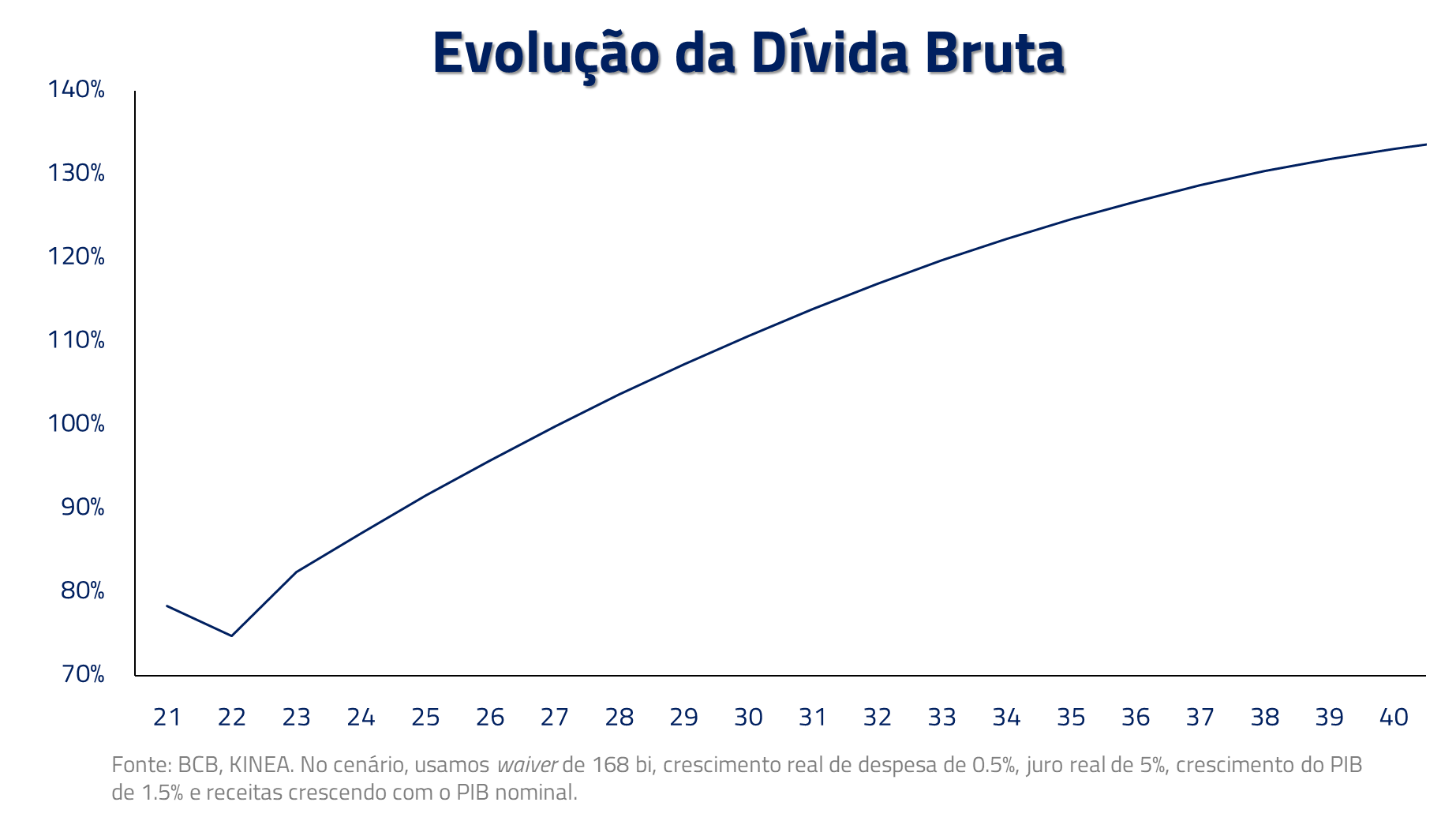

Entretanto, o início do processo de transição para o novo governo divergiu dessa nossa visão. Estamos caminhando para um déficit fiscal na casa de 2 para o próximo ano, o qual, quando combinado com nosso também esperado baixo crescimento estrutural, na casa de 1 , e elevados juros reais estruturais de cerca de 5 , deve trazer um crescimento da dívida/PIB da ordem de 5 pontos percentuais anuais.

A situação descrita acima claramente não é sustentável, e necessita uma resposta por parte do novo governo. O Brasil precisa colocar a cabeça no lugar: o espantalho precisa de um cérebro.

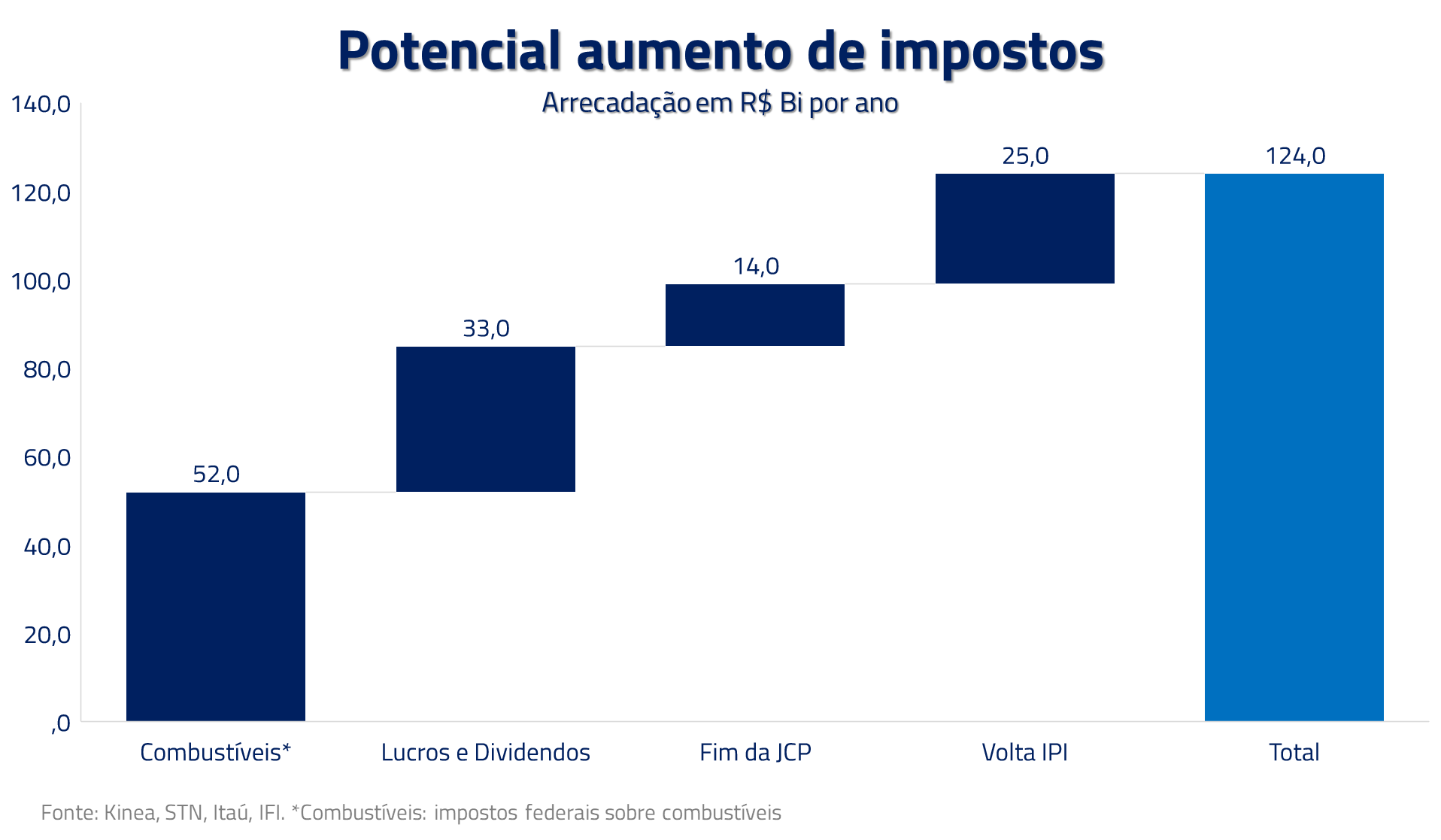

O caminho para a sustentabilidade provavelmente virá, inicialmente, de compensações tributárias. Mas isso é apenas um paliativo. O Congresso e a sociedade não irão aceitar um aumento suficiente de carga tributária para resolver o problema fiscal brasileiro. O país irá permanecer frágil e sujeito a choques e os riscos serão crescentes ao longo do tempo.

A combinação de país em processo de desaceleração econômica, sem âncora fiscal e com aumento de impostos, gera um ambiente adverso para a Bolsa. Estamos priorizando posições relativas e empresas cujo crescimento de lucros tenha uma dependência menor das perspectivas macroeconômicas.

A principal assimetria que vemos para 2023 no país está no mercado de juros, principalmente nos vencimentos com prazos entre 2 e 3 anos. O nível de juros reais atual no Brasil é insustentável e o Banco Central deve relaxar a política monetária conforme o ano for avançando.

Economia global: O homem de lata em busca de seu coração

O crescimento global das últimas décadas foi essencialmente definido pela relação simbiótica entre os Estados Unidos e o oriente, particularmente a China. Nesse pano de fundo, a globalização das cadeias de produção, a energia barata e juros zero compuseram o quadro.

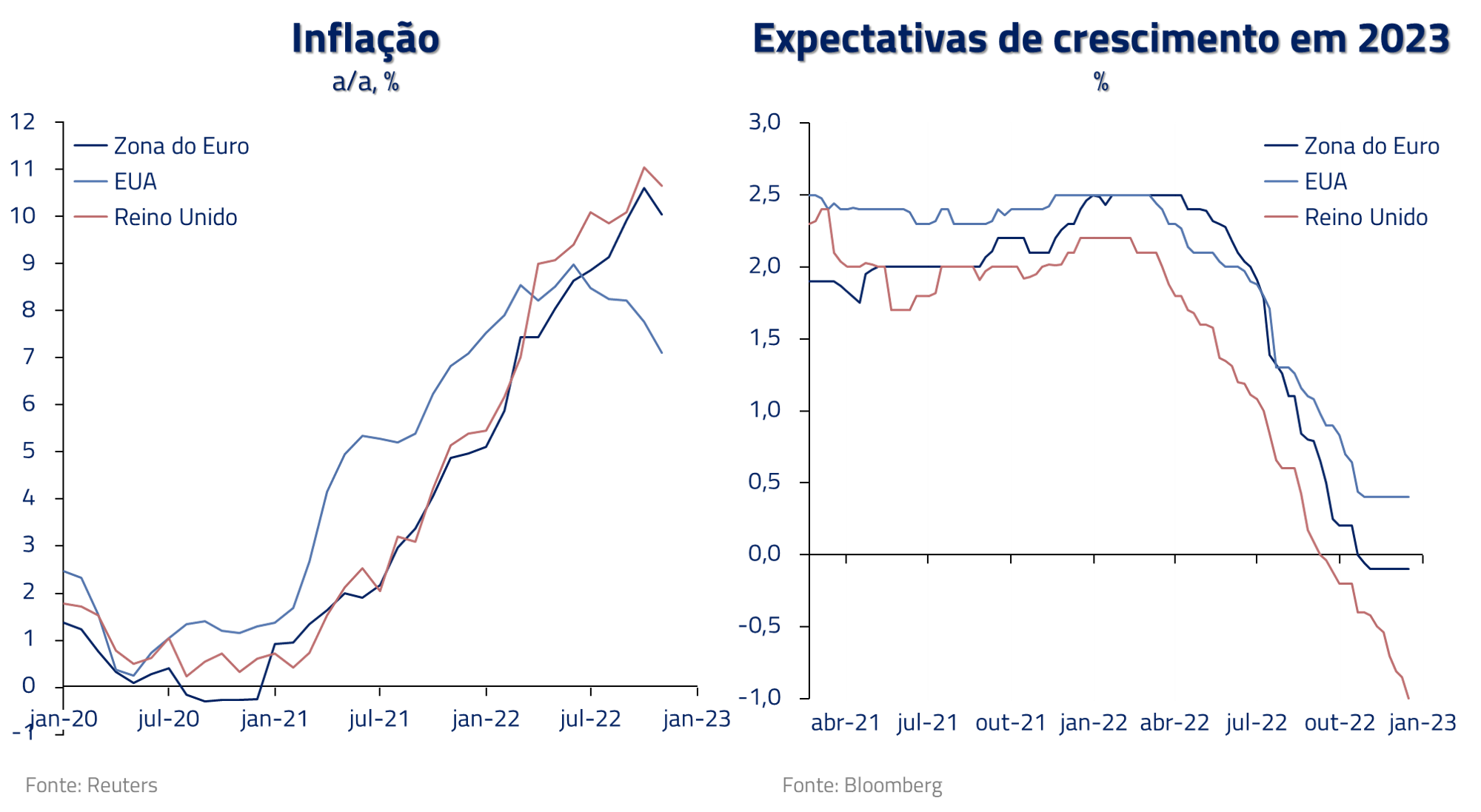

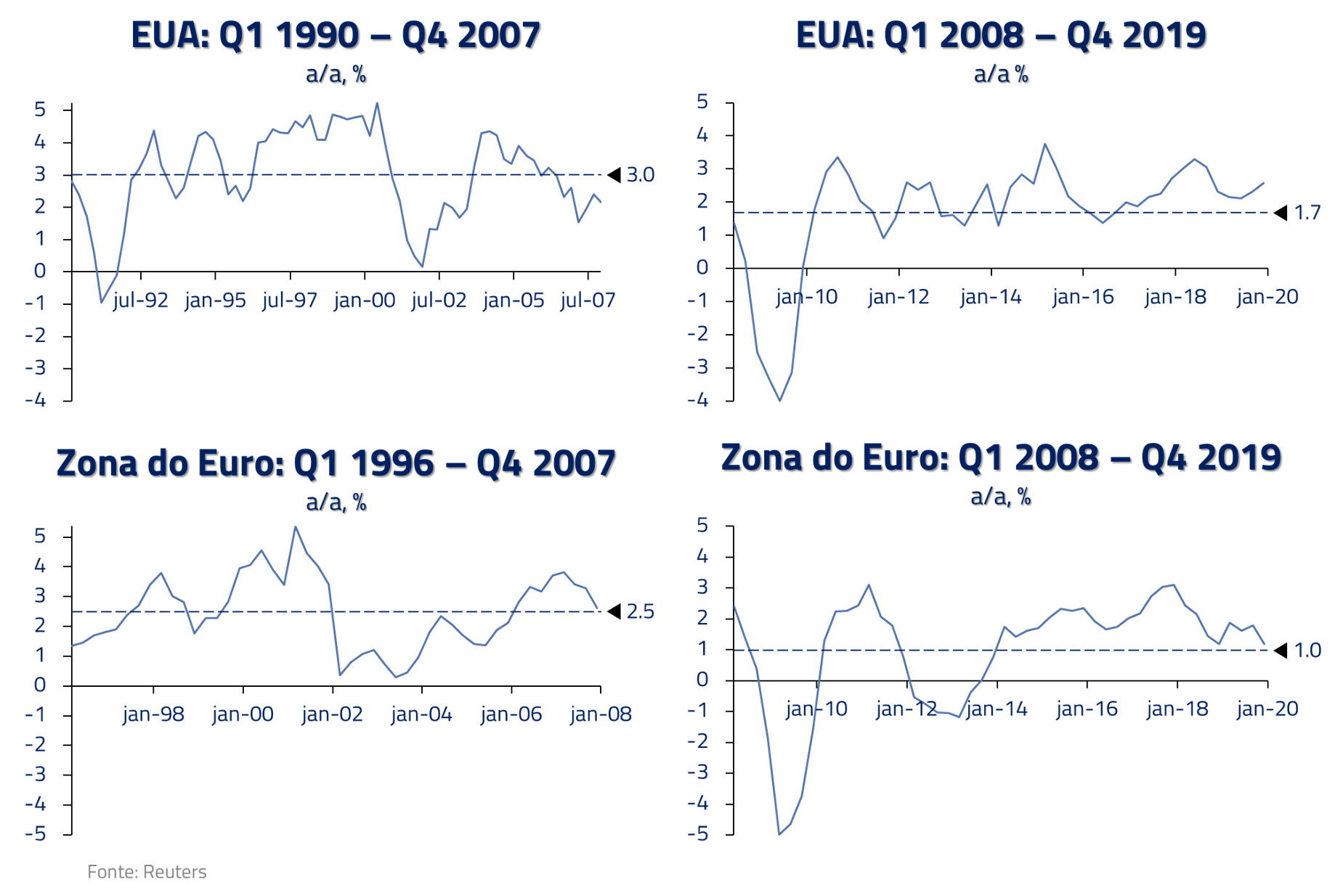

Entretanto, mesmo nesse cenário benéfico para a economia global, após a crise de 2008 os Estados Unidos e a Europa estavam crescendo meros 1.7 a.a. e 1.0 a.a., respectivamente, quando consideramos todo o ciclo econômico, isso é, de uma recessão a outra.

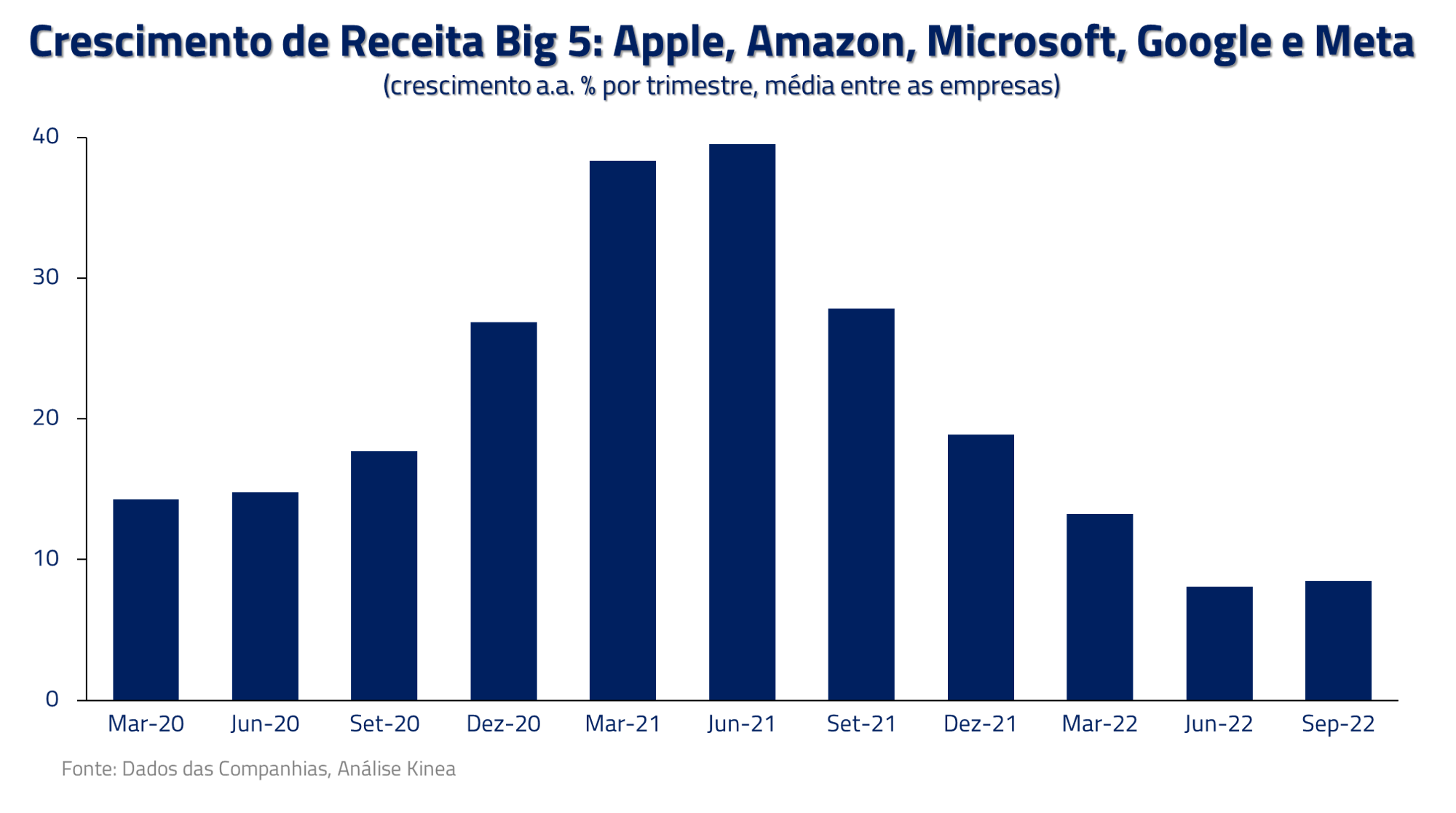

Enquanto os investidores globais se perguntam sobre o chamado “FED Pivot”, ou quando o banco central norte-americano deve parar de subir juros, nos perguntamos, principalmente, qual deve ser o próximo motor propulsor do mundo em um contexto desafiador: uma China que passa por desafios, mão-de-obra escassa no mundo, energia mais cara, gigantes de tecnologia que desaceleram e um cenário geopolítico que deve continuar a afetar cadeias de produção no mundo todo.

Em nossa analogia com a terra de Oz, o mundo industrial nos parece o Homem de Lata da fábula: inteligente, mas falta o “coração” de um novo modelo econômico que o permita crescer nessa nova fase da economia global.

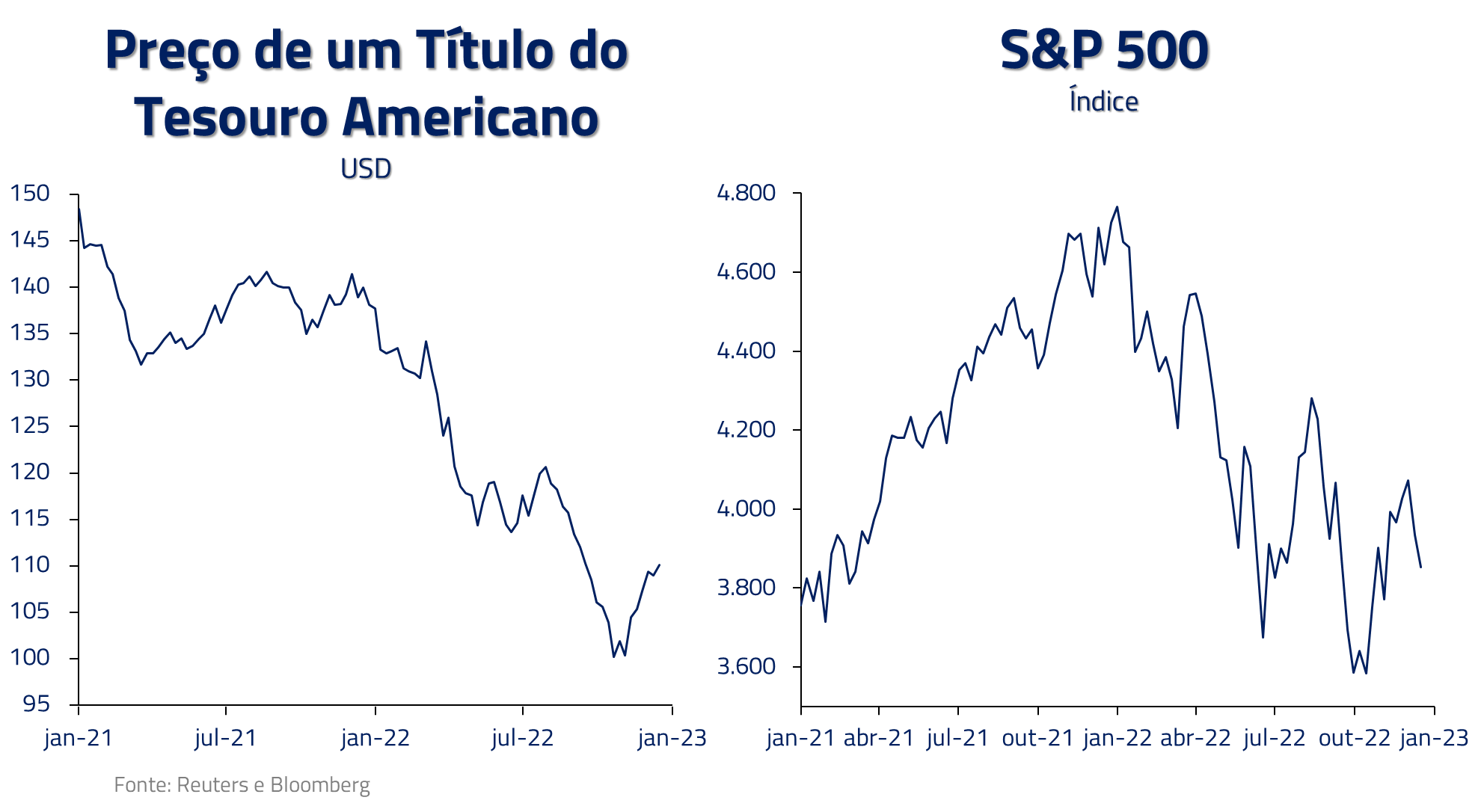

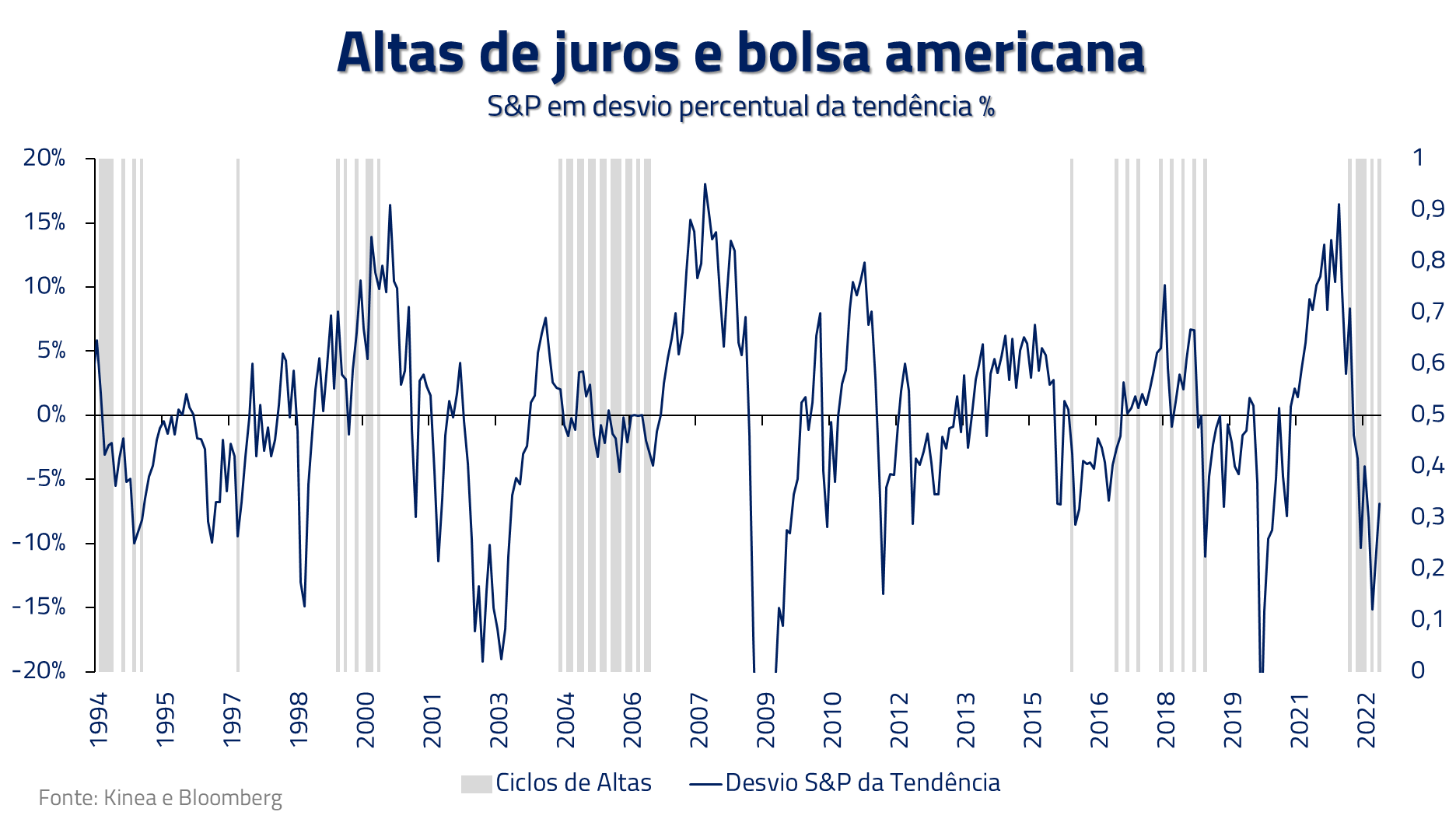

Não vemos um mundo com baixo crescimento estrutural e alta taxas de juros como promissor para o comportamento das bolsas globais em 2023. Enquanto o mundo espera pelo FED pivot, nossa análise sugere que o mercado de ações global só tende a retomar um novo bull market meses após o primeiro corte de juros: e ainda estamos apertando política monetária.

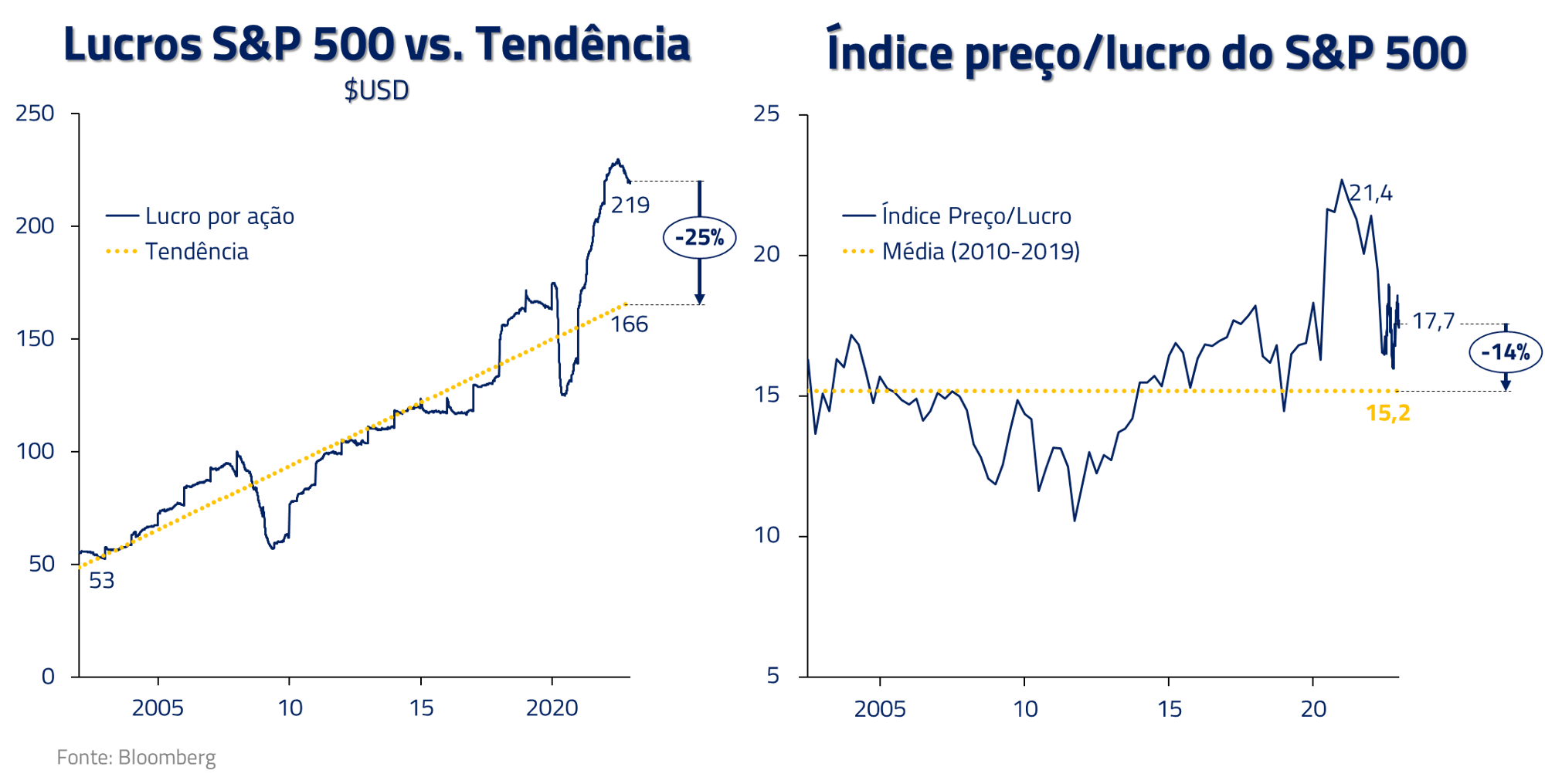

Nossa posição continua sendo vendida em ações globais e não esperamos que uma simples pausa em subida de juros seja suficiente para reiniciar um processo sustentável de crescimento de lucros no S&P 500. Continuamos a considerar o índice caro e com seus lucros ainda vulneráveis a uma política monetária e fiscal mais apertada em 2023.

China: o leão em busca de coragem

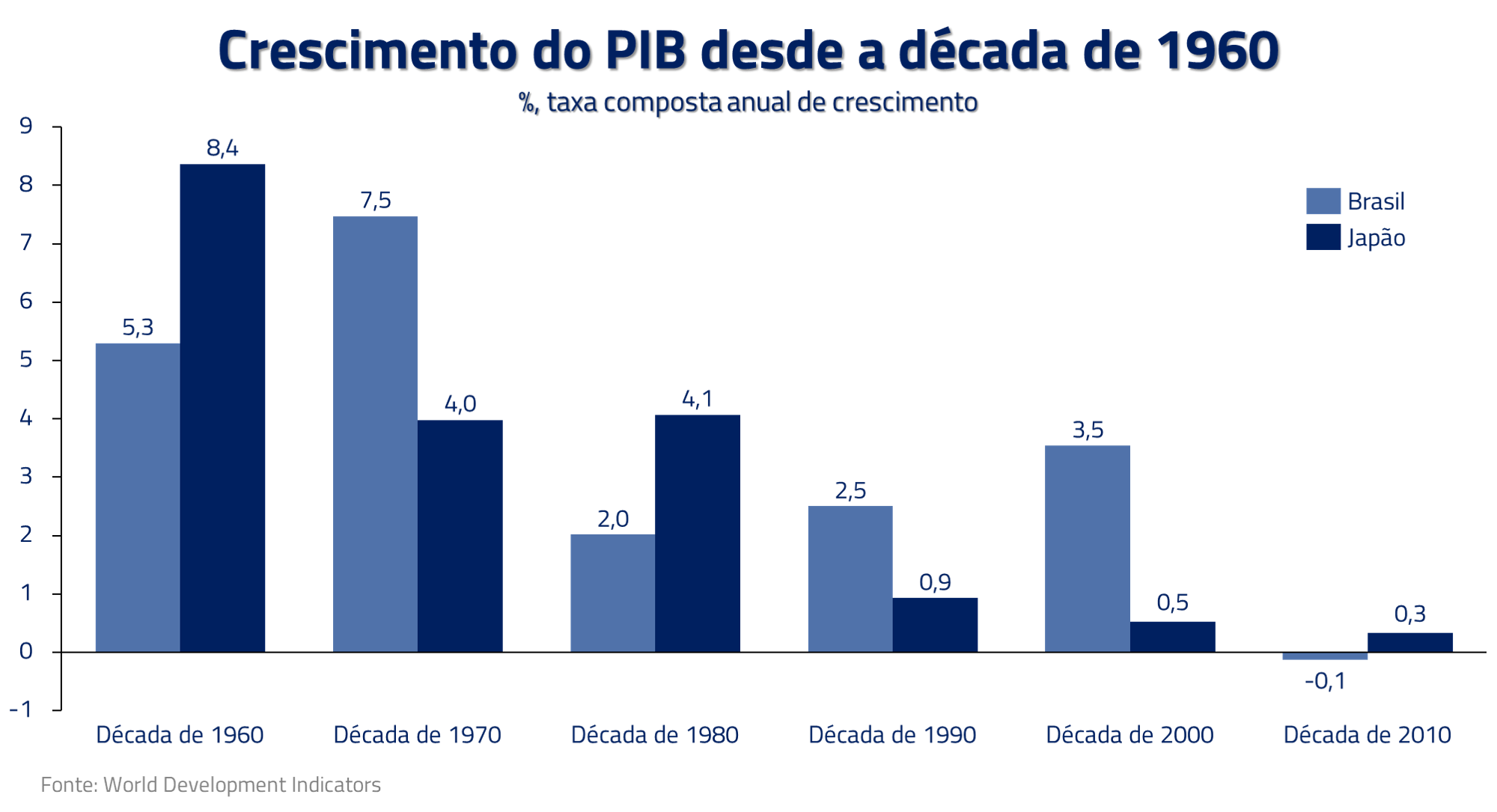

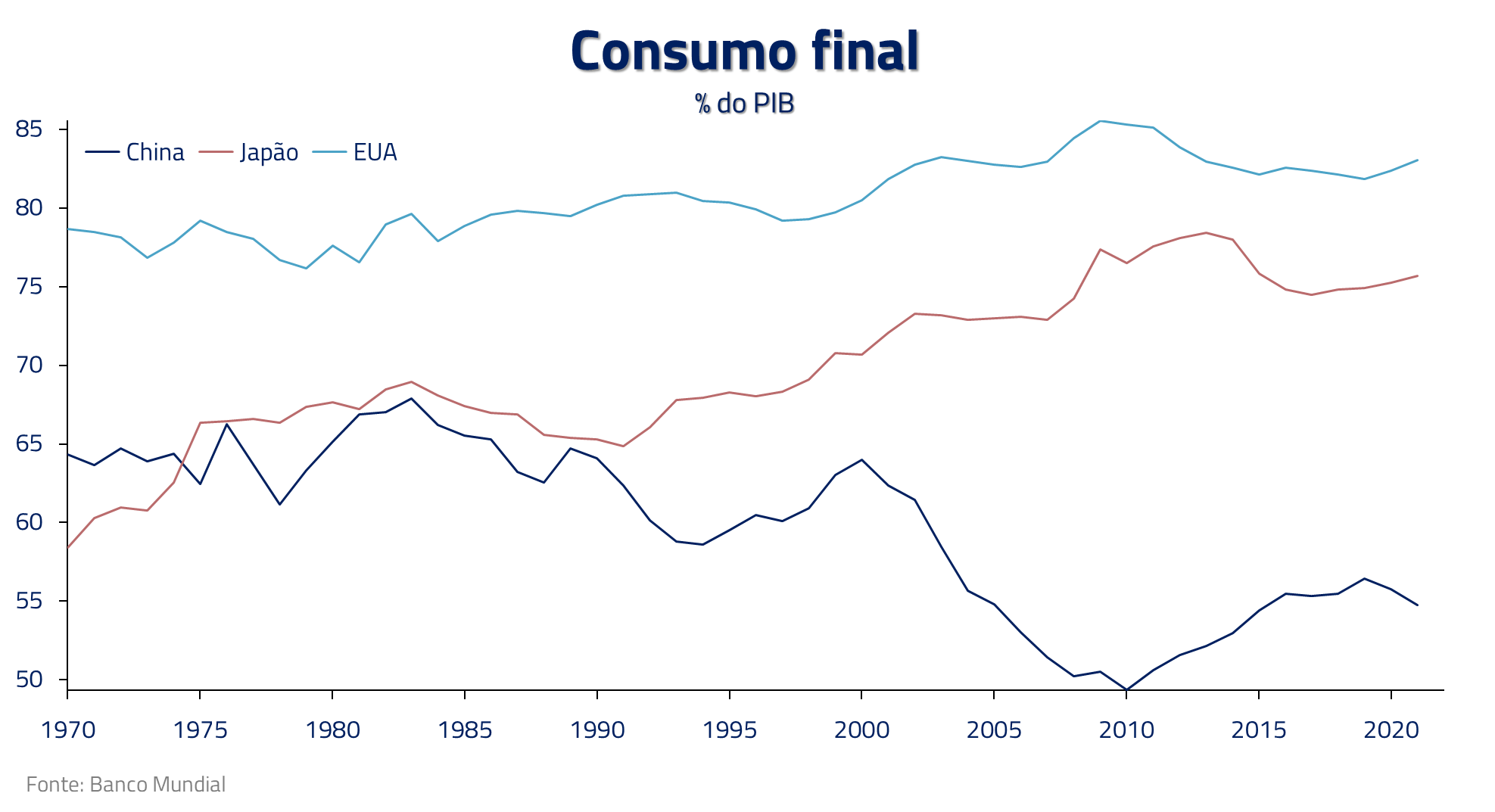

O modelo asiático de desenvolvimento, desde o final da segunda guerra mundial, se baseou em uma combinação de canalizar poupança para o desenvolvimento de uma indústria exportadora, com formação de divisas externas e construção da infraestrutura necessária. Países como Japão, Coréia do Sul e Taiwan seguiram essa cartilha com enorme sucesso.

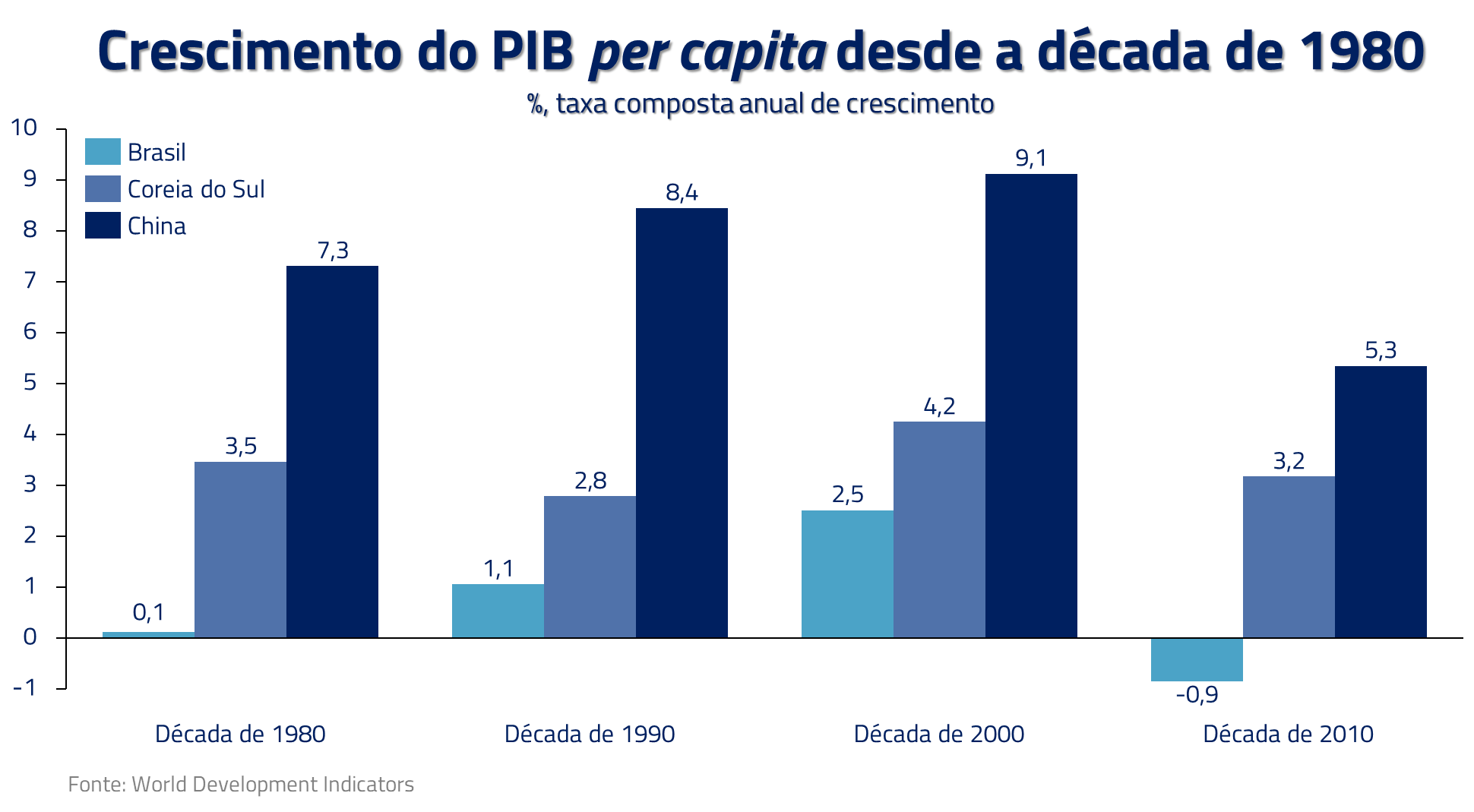

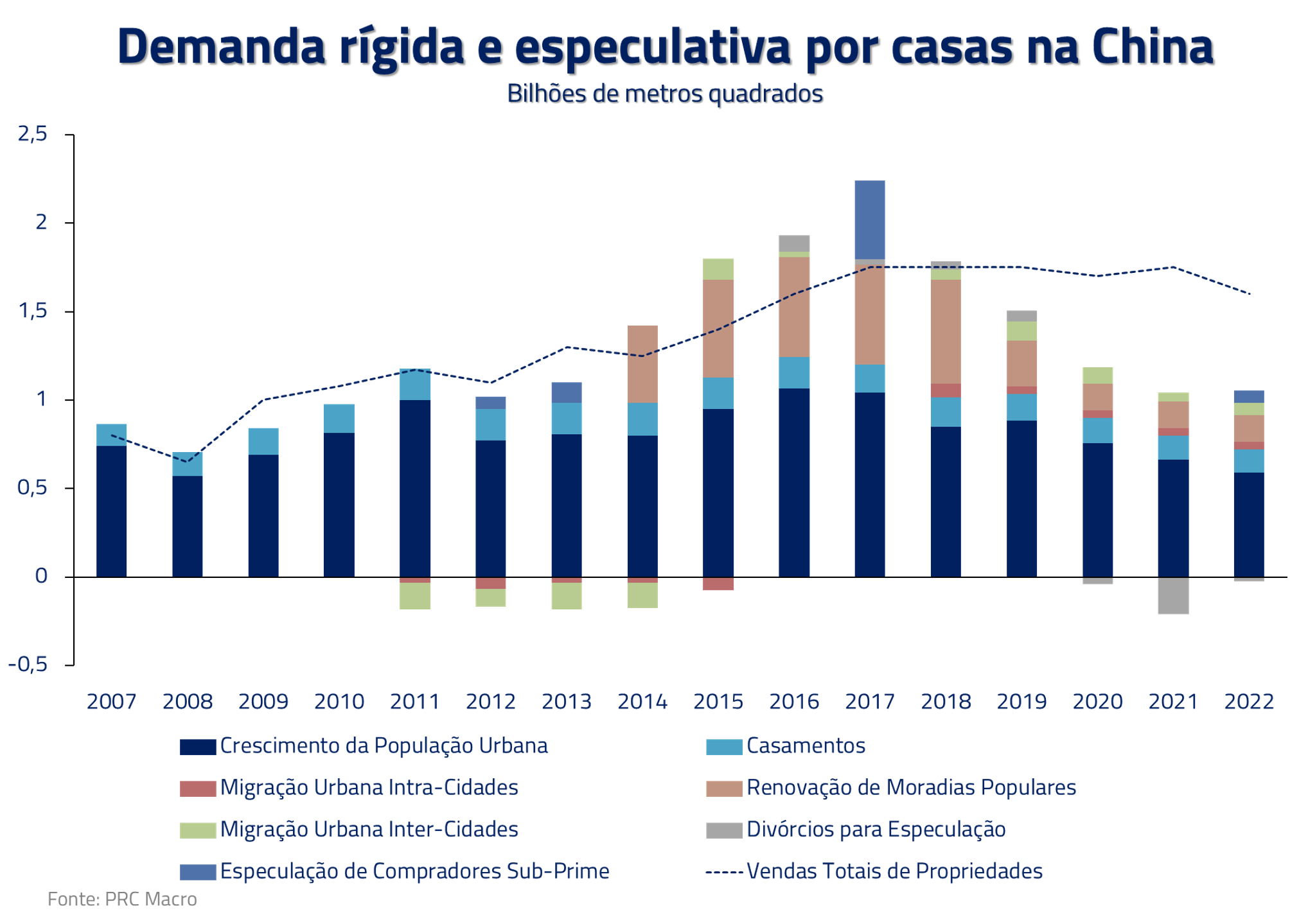

A China tentou seguir um caminho análogo por algum tempo, depois descobrindo que a rápida urbanização era uma mina de ouro para gerar crescimento a partir do setor imobiliário. Mas modelos econômicos se exaurem com o tempo, na medida em que os retornos de escala vão se tornando marginalmente decrescentes.

O Brasil, por exemplo, foi um dos países que mais cresceu no mundo entre 1930-1980, quando passou por seu processo de industrialização e infraestrutura, para depois se encontrar em décadas perdidas de crescimento. De forma similar, o Japão apresentou inacreditável nível de crescimento no período pós-guerra para depois passar por décadas de baixo crescimento deflacionário.

O governo chinês vai precisar de coragem para mudar as bases de seu sistema econômico. Normalmente essa fase se daria pela transferência do motor econômico da indústria para o consumidor, o que é, historicamente, um desafio para todo país asiático, especialmente em um que busca controlar todos os aspectos da vida de seus cidadãos.

Nessa mesma direção, outro desenvolvimento que vai demandar a coragem dos líderes chineses é a reabertura do país na fase pós-covid, um giro de 180 graus na política anterior.

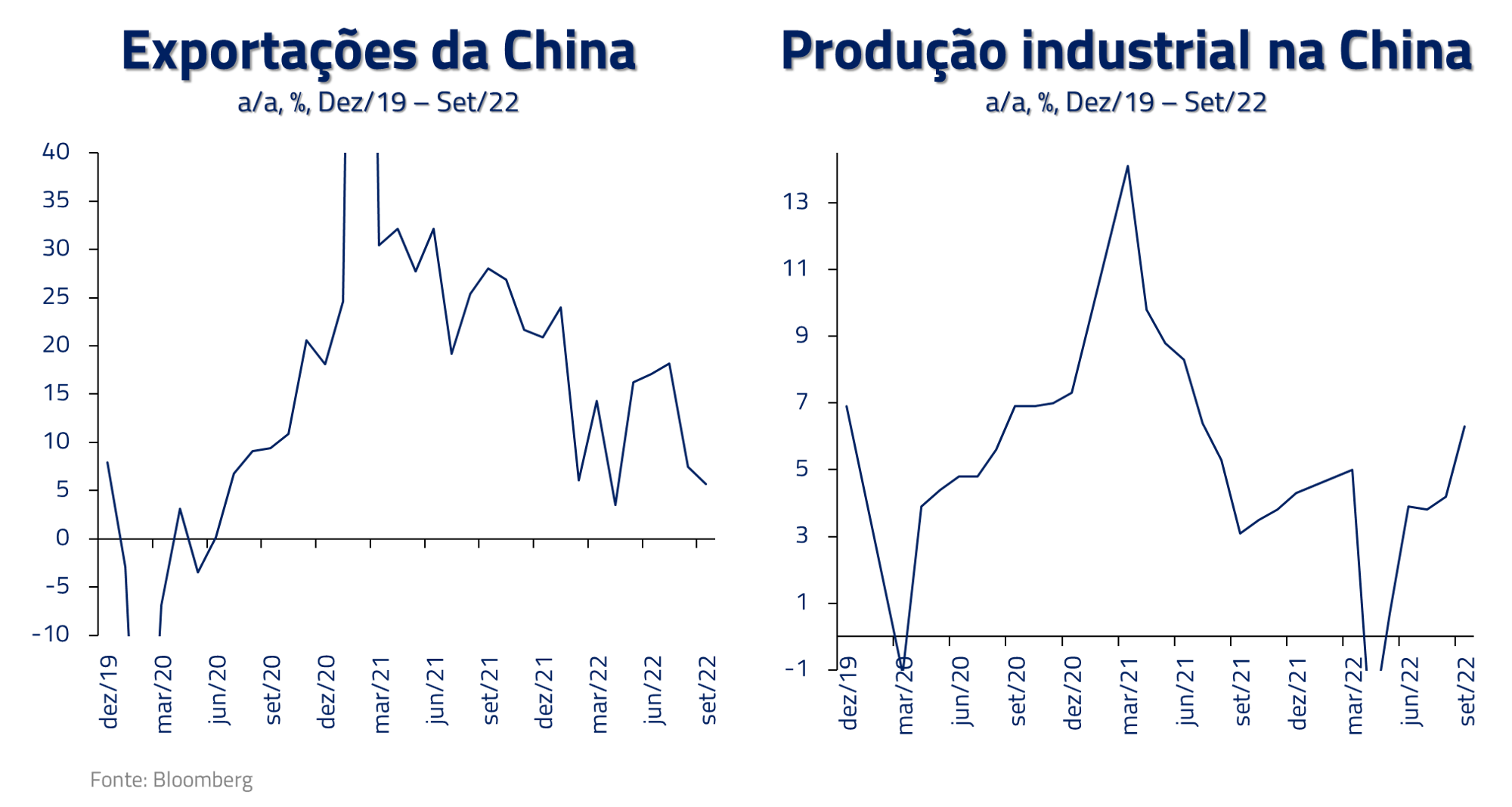

Consideramos o termo “reabertura” errôneo em relação ao que está ocorrendo na China no momento. A China, até pelos números de exportações, estava com sua economia fabril funcionando próxima a normalidade, aproveitando o boom de consumo de bens ocidental.

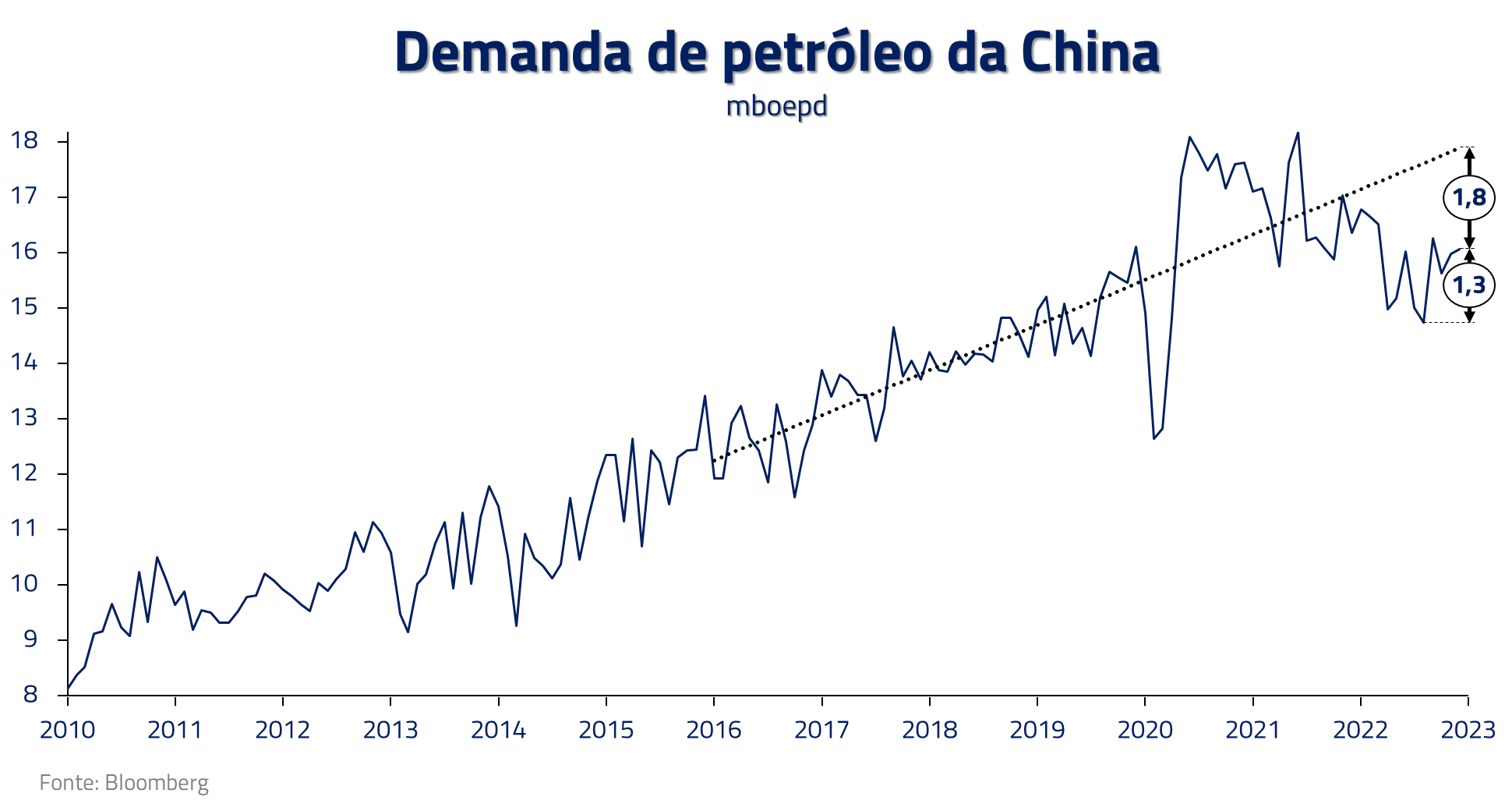

Em nossa visão, o processo de “reabertura” chinesa deve se manifestar, principalmente, por maior mobilidade e consumo interno de serviços, sendo os principais setores afetados os de transportes, lazer e consumo. Nosso posicionamento no petróleo, em parte, reflete essa nossa visão mais otimista da mobilidade.

Por outro lado, a mina de ouro do setor imobiliário dá claros sinais de exaustão e deve passar por um longo ajuste estrutural. O governo trabalha no momento na direção de salvar empresas e projetos em andamento, mas ainda não vemos solução para recompor uma demanda que era de natureza muito especulativa, com cerca de 75% das transações em segundas ou terceiras residências até 2017, na expectativa de apreciação de preços. Embora sejamos positivos com o petróleo, esse fator nos mantém negativos e vendidos em minério de ferro.

Juntando tudo isso, também seguimos com viés vendido no Renminbi: a recuperação da economia deve exigir a manutenção de juros baixos, num momento em que o Fed segue apertando juros. Ao mesmo tempo, importações, incentivadas pela reabertura, devem subir mais rápido que as exportações, as quais devem sofrer com a queda da demanda por bens no ocidente com a desaceleração econômica de 2023.

***

O coração do crescimento global, a coragem para mudar o modelo chinês e a necessidade de racionalidade na condução da economia brasileira devem definir em grande parte o ambiente de investimentos para 2023. A esses temas devem se juntar outros de grande relevância, que também descrevemos em cartas anteriores: como a postura do banco central europeu frente à elevada inflação local e os efeitos da crise estrutural de energia que vivemos.

Aproveitamos para deixar nossos votos de um próspero ano novo para todos e que tenhamos coragem, cérebro e coração para superarmos os desafios e identificarmos as oportunidades que o novo ano nos apresentará.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Estamos sempre à disposição de nossos clientes e parceiros

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.