Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Os efeitos da inflação nos dados econômicos

Miragens em um deserto são ilusões ópticas, causadas pela refração da luz, fazendo com que o viajante acredite na presença de água onde só a areia se encontra presente.

Em parte, a miragem é um fenômeno real, causado pelo desvio de raios solares em regiões muito quentes e, em parte, um devaneio da mente do viajante que, desesperado por água, se convence da presença de um oásis onde nada há.

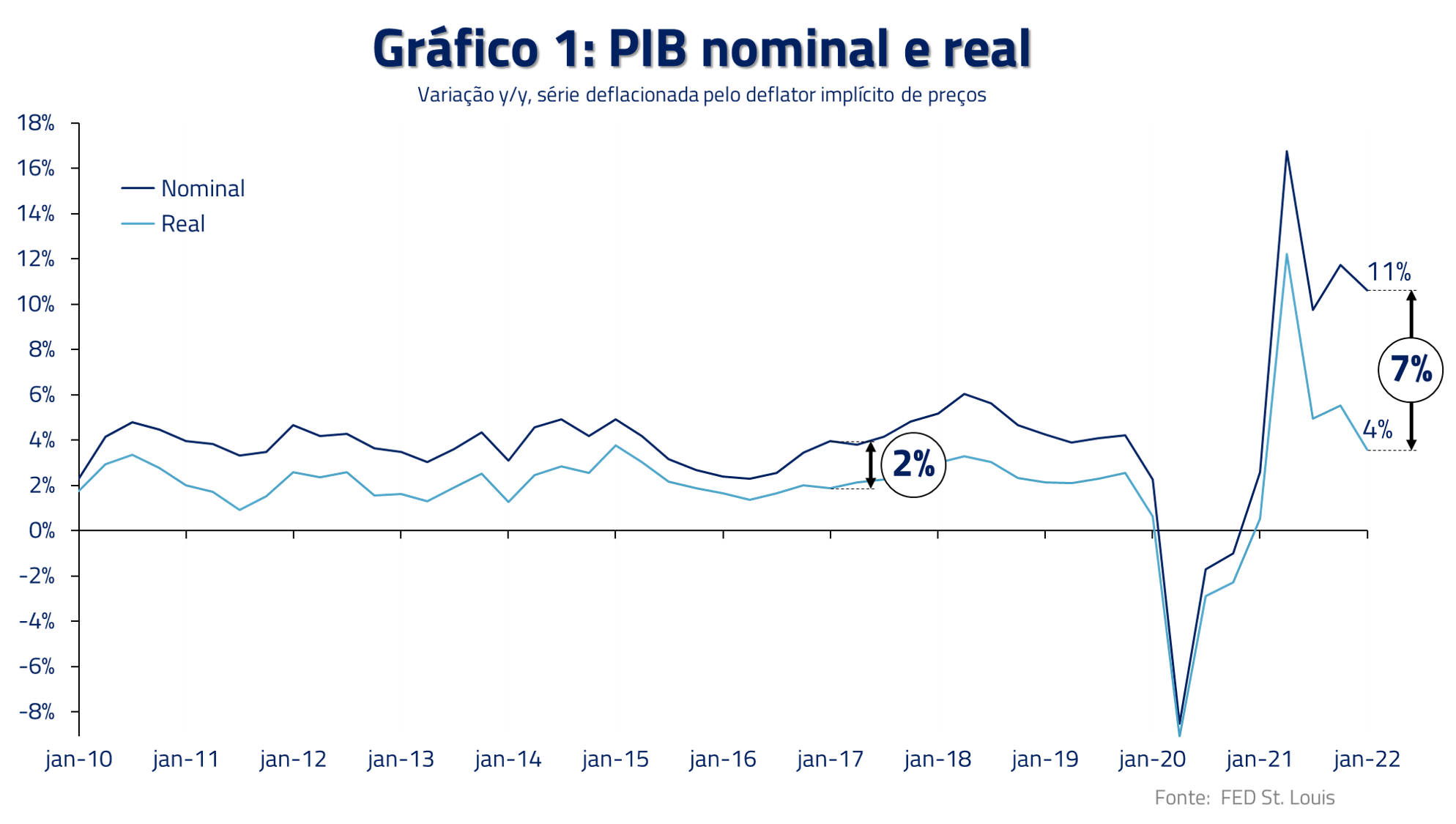

De modo semelhante, o recente surto inflacionário global está criando um novo tipo de miragem: a ilusão do crescimento econômico e de lucros de empresas onde nada há. Muitos dos números econômicos que observamos são, na verdade, medidos de forma nominal, distorcendo a análise em períodos de aceleração inflacionária.

Em nossa última carta, “Os Limites da Física”, mencionamos que a economia global está em processo de desaceleração. Nesta carta, mostraremos que essa desaceleração pode ser vista com maior nitidez quando a ilusão criada pelos elevados níveis de inflação é retirada dos números econômicos.

Ilusão monetária e análise de dados econômicos

Ilusão monetária é um termo criado no início do século XX por Irving Fisher e popularizado por John Maynard Keynes para ilustrar o viés das pessoas de pensarem a economia em termos nominais, não percebendo a perda de poder aquisitivo do lado real, isto é, após descontada a inflação do período.

Por décadas, nos acostumamos com números inflacionários muito baixos nas economias dos países desenvolvidos. Taxas de inflação na casa de 2% ao ano faziam com que a necessidade de deflacionar séries econômicas não estivesse presente, mesmo considerando que muitos dados

econômicos são apresentados de forma nominal.

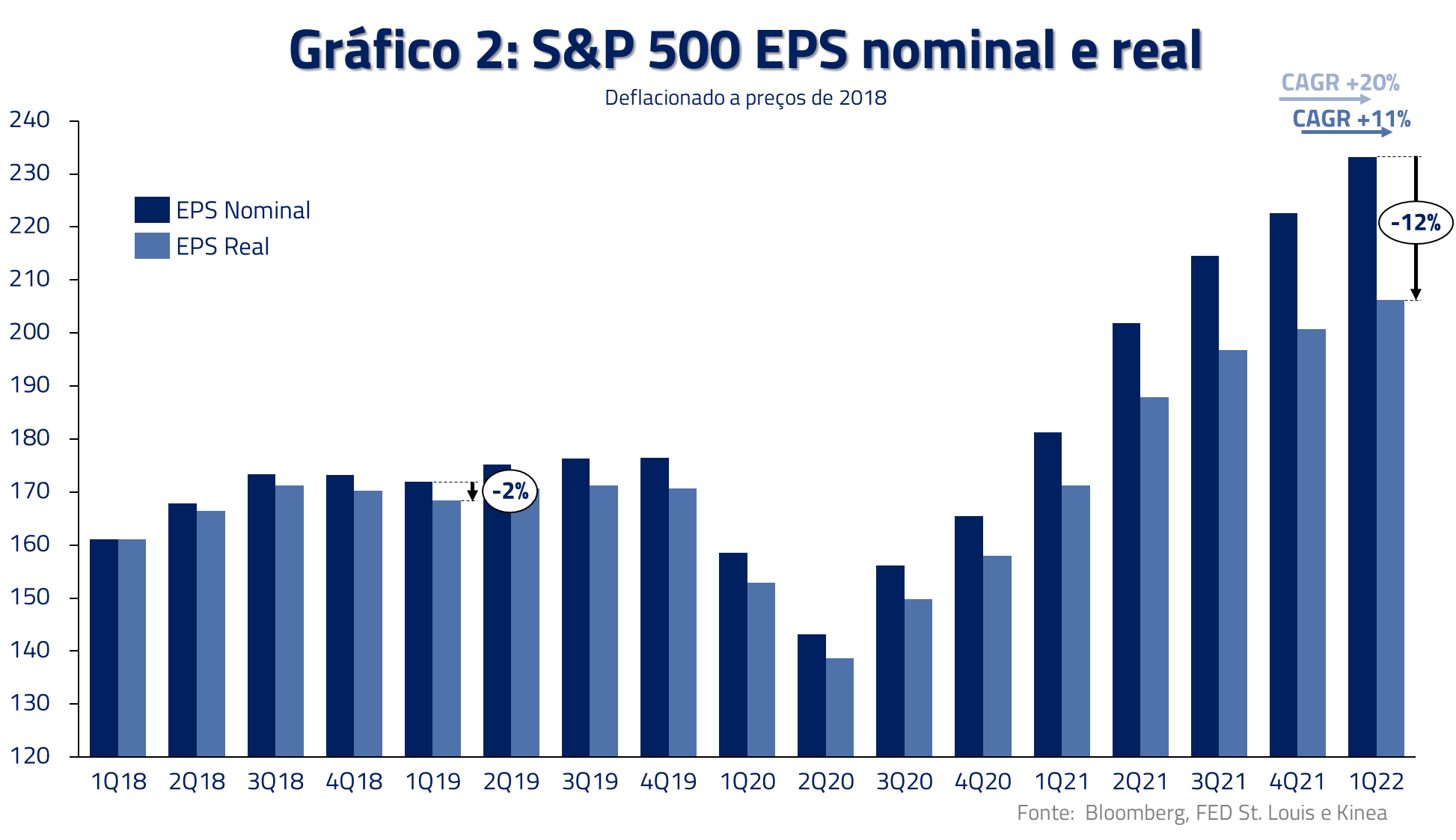

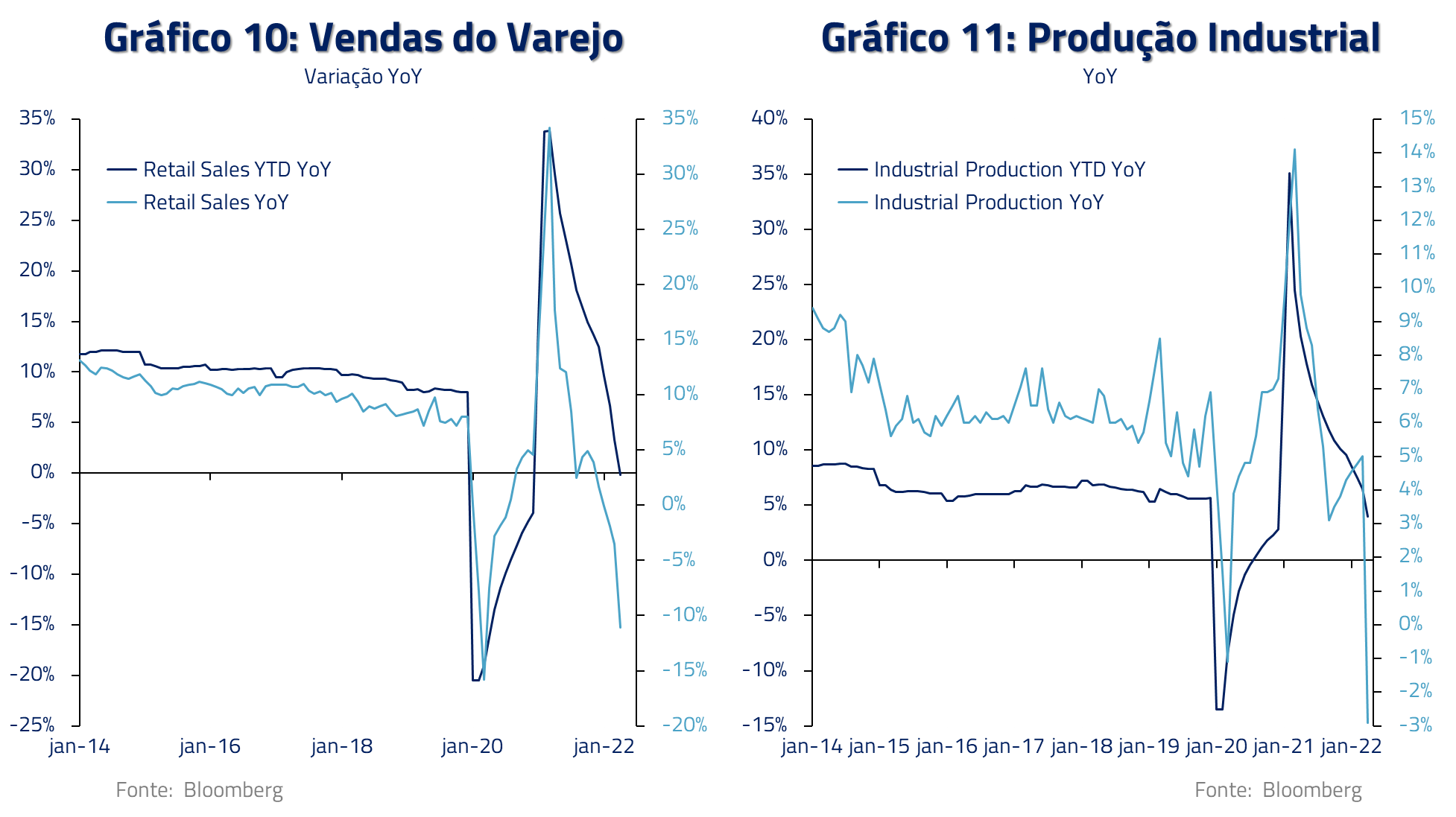

Entre esses dados, por exemplo, estão as séries de vendas no varejo e o crescimento de lucros no S&P 500. Ambas são séries nominais que nos acostumamos a analisar como se fossem reais ou como práxis da saúde da economia norte-americana.

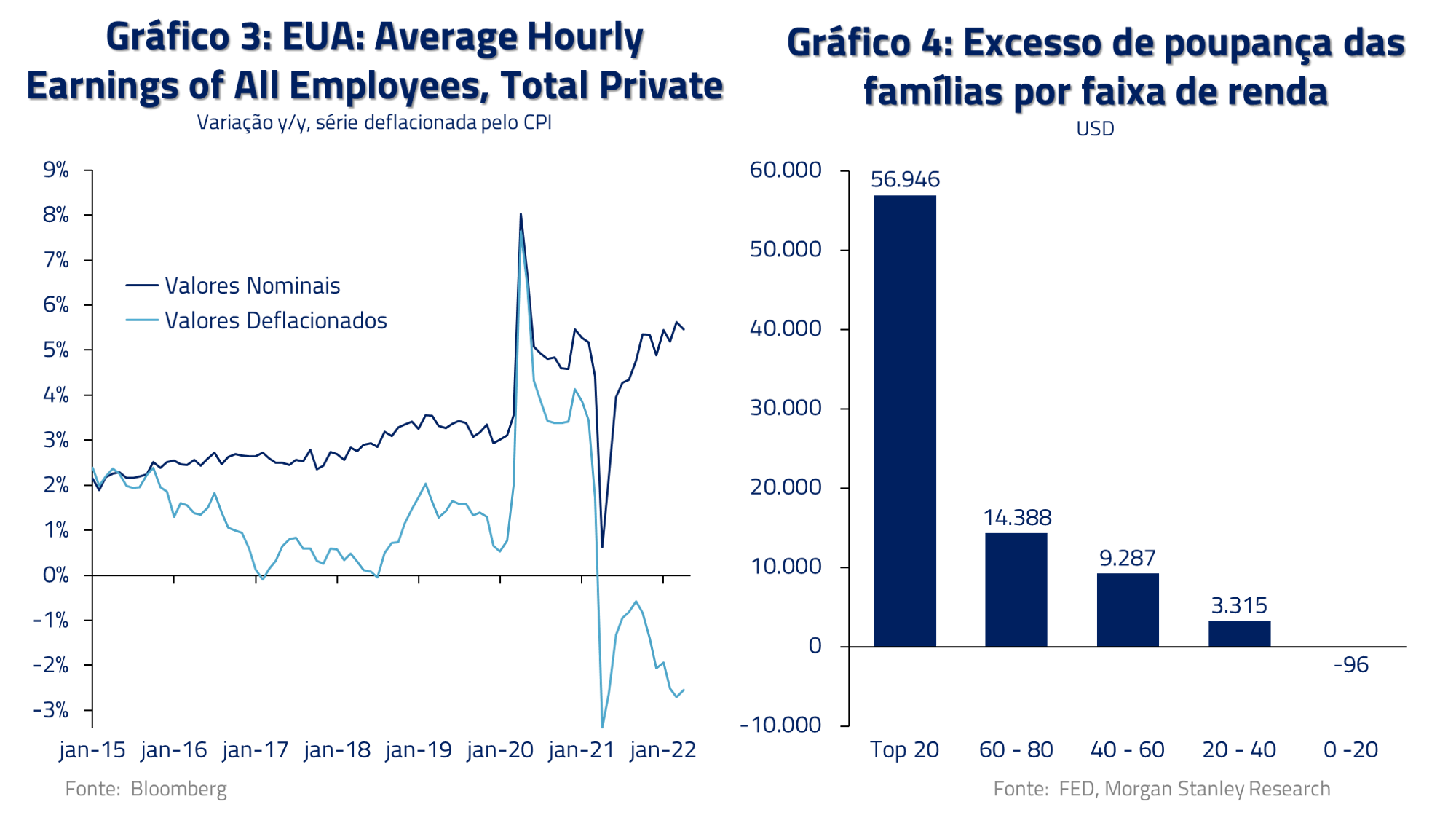

Essa ilusão monetária, em nossa visão, também se encontra presente no consumidor norte-americano. Onde, a despeito de ganhos salariais recentes, no agregado, o salário real continua em queda. Essa queda é também acentuada pelo fato de que boa parte da poupança acumulada durante a pandemia, principalmente da população de baixa renda, já foi utilizada.

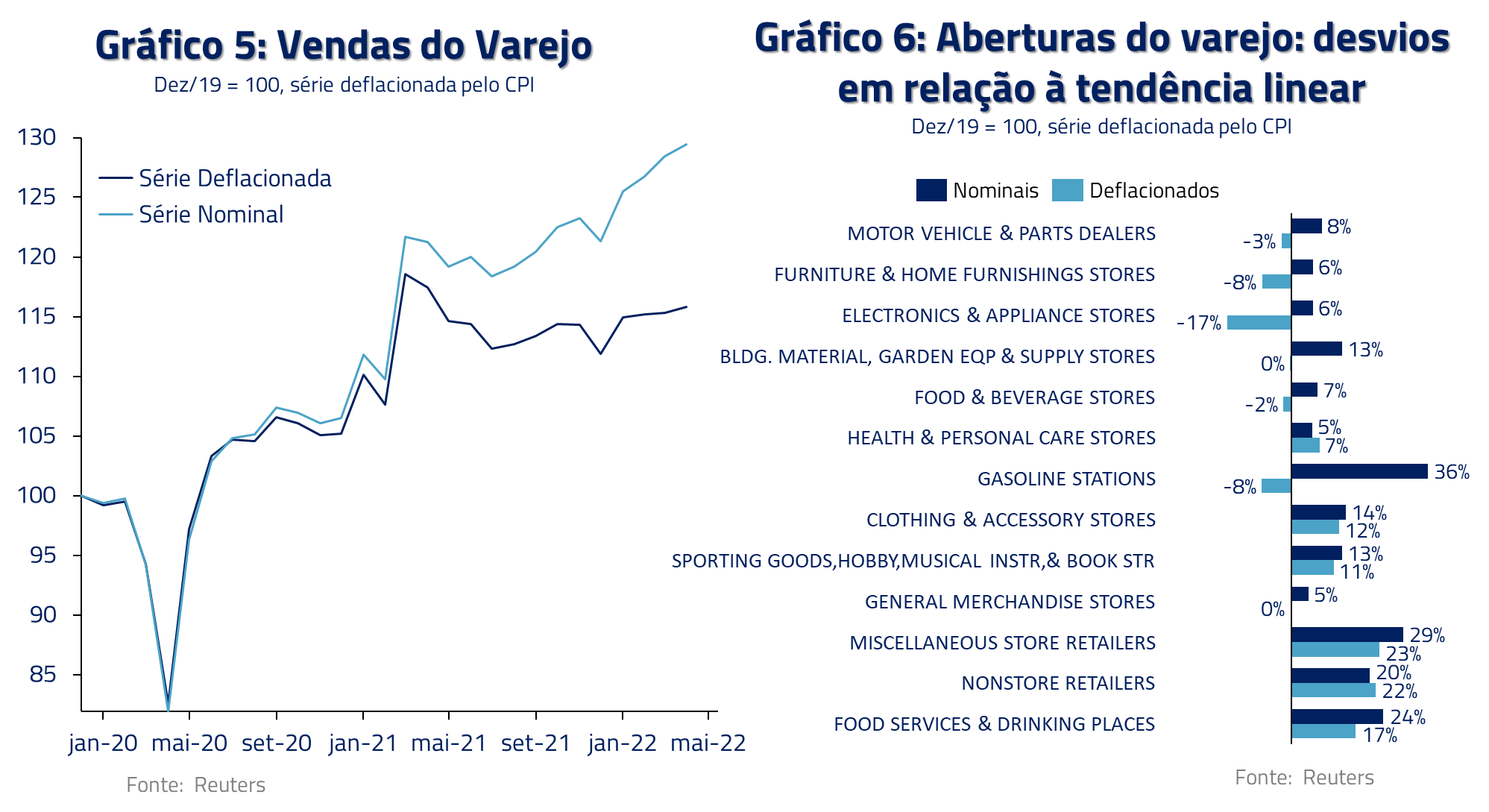

É verdade que, em alguns setores, o consumidor ainda tem demanda historicamente elevada. Entretanto, a depender do setor observado, o efeito inflacionário passa uma impressão completamente distinta do nível de demanda real.

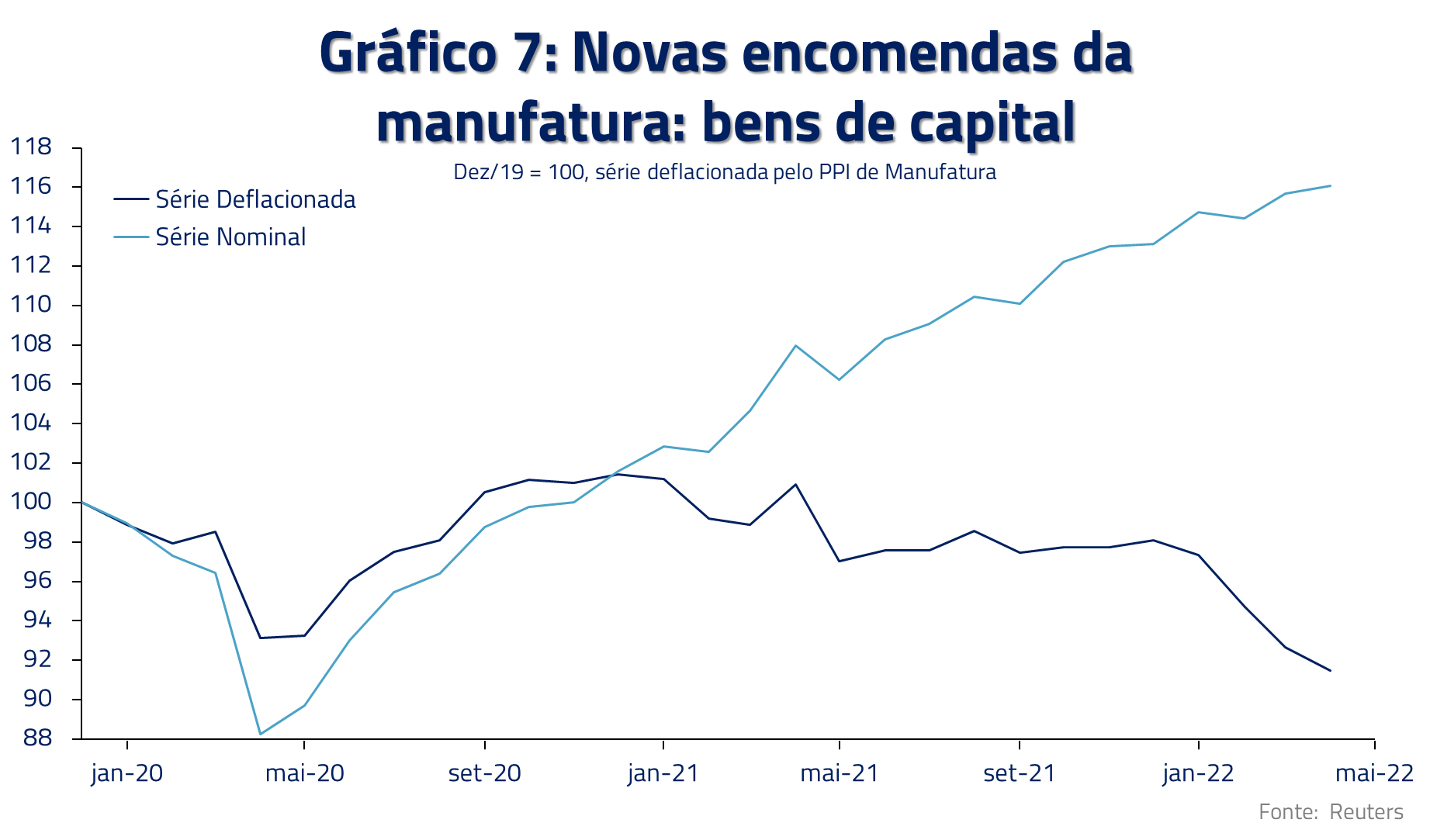

Também nos setores industriais é visível a importância de separar efeitos de preço e quantidade para termos uma melhor ideia do ritmo real de crescimento. A retomada industrial ganha contornos bem distintos se observarmos os dados em valores reais. A falta de insumos na indústria global e os problemas nas cadeias produtivas inflam o valor das encomendas da indústria americana, passando a impressão de que a demanda é sem precedentes.

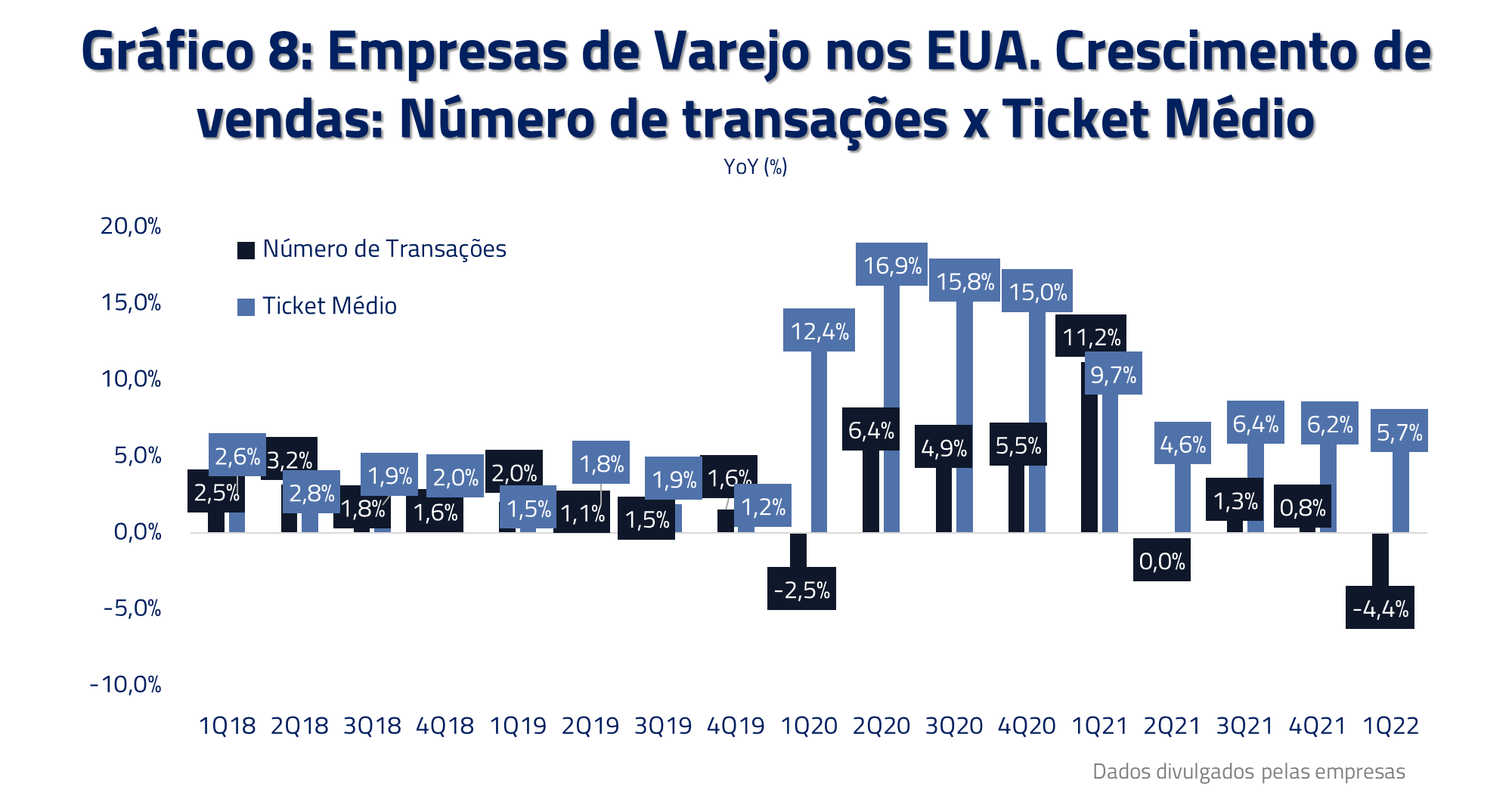

No mundo corporativo, esses efeitos também já podem ser observados nos resultados recentes das empresas de varejo dos Estados Unidos. Walmart e Target, dois dos maiores varejistas norte-americanos, reportaram resultados recentemente e, apesar de um “saudável” crescimento de receita na casa de 8%-10% a.a., o volume de transações já se apresenta em queda.

A consequência da queda de transações, com o crescimento de receita sendo simplesmente uma ilusão inflacionária, é que os custos começam a pressionar as margens. No caso da Target, por exemplo, a margem já contraiu de patamares perto de 10% em períodos recentes para 5% no último resultado.

Conforme apresentamos acima, nosso cenário de desaceleração econômica se torna ainda mais claro quando dados nominais são observados de forma real, isso é, expurgando os efeitos da inflação elevada.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Mantemos, como consequência, um portfólio mais defensivo no momento, onde permanecemos comprados no dólar norte-americano, vendidos em bolsa global e aplicados em juros, principalmente na Europa. Mantemos posições compradas em commodities em virtude de serem mercados físicos com limitação de oferta nas posições que mantemos em energia, metais e grãos.

CHINA: COVID DÉJÀ VU

Dentro do cenário de desaceleração global, a China tem o potencial de causar grande variação no nível de atividade para o segundo semestre, em virtude do forte impacto econômico causado pela recente onda da variante Ômicron.

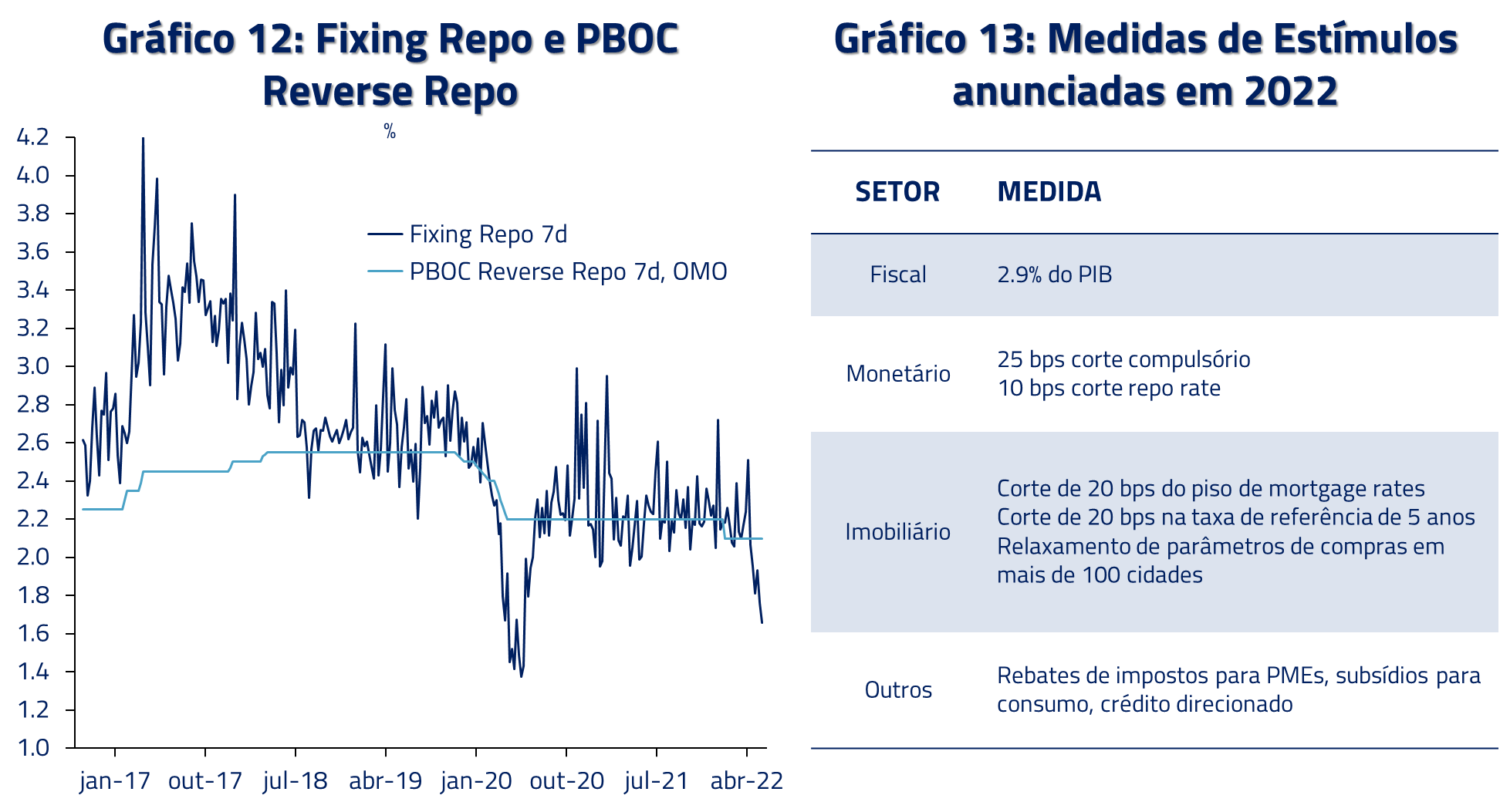

É difícil acreditar que a China está novamente lutando contra a Covid com intensidade semelhante à observada em 2020. A política de “Covid zero” implementada no país tem causado sérios efeitos econômicos, que até o momento anulam totalmente qualquer tentativa de afrouxamento monetário e fiscal.

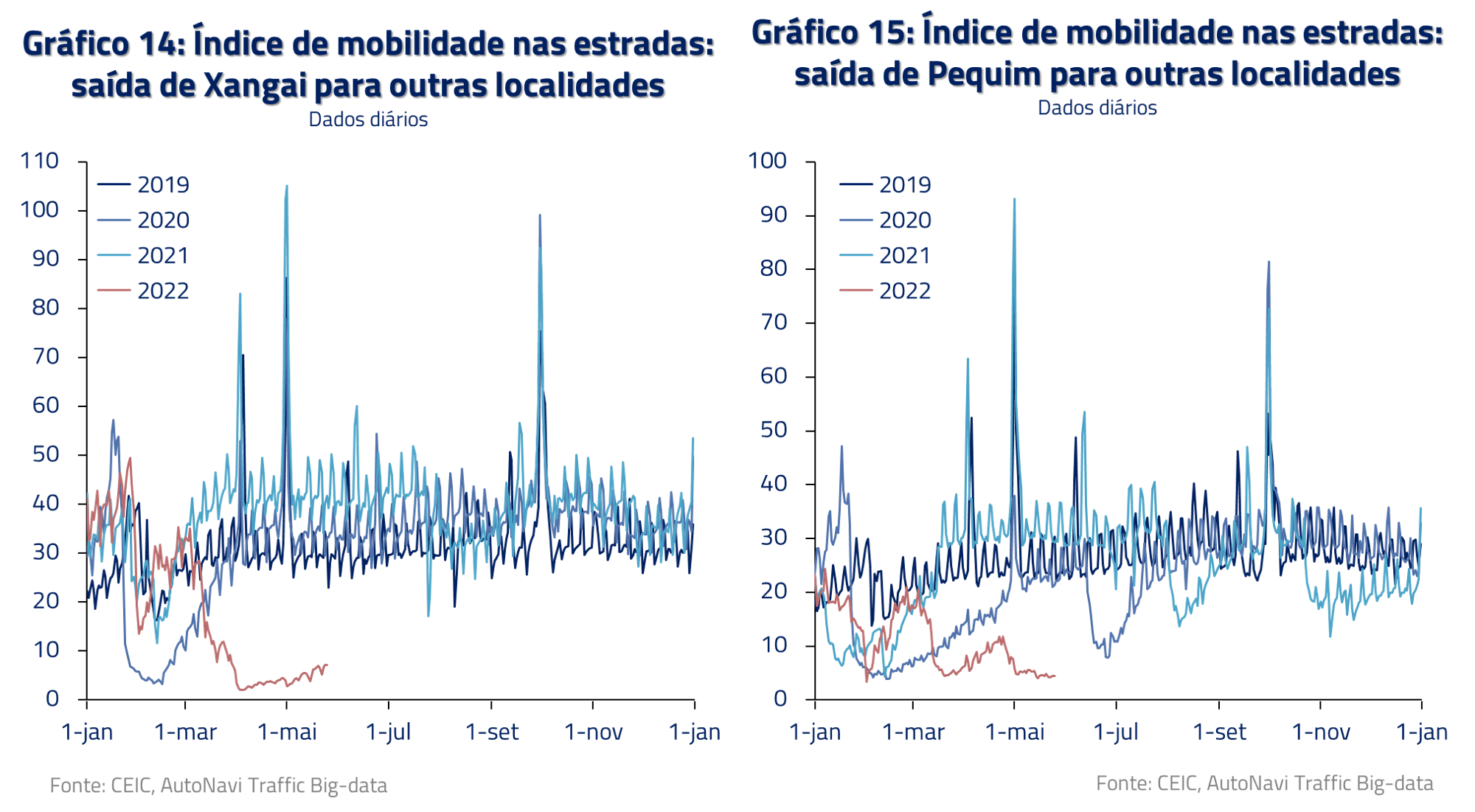

Poucos casos da doença geram enorme impacto em mobilidade, conforme observado em Pequim, e, em caso de descontrole no número de casos, as consequências são ainda piores, como o observado em Xangai durante o surto mais recente.

O sucesso ou não da China em retomar sua atividade ao longo do segundo semestre deve afetar o mundo de várias maneiras. Primeiramente, o surto recente está afetando novamente as cadeias de distribuição globais, fato mencionado por várias empresas durante seus resultados mais recentes, incluindo a Apple, a maior empresa dos Estados Unidos.

Em segundo lugar, a China continua sendo importante na formação de preços de diversas commodities que, no caso de inabilidade de conter a onda atual, podem ser severamente afetadas em sua demanda.

A “regra de bolso” a ser utilizada nas sucessivas ondas globais de Covid tem sido investir tão logo as curvas de casos comecem a se reverter. Isso já está ocorrendo na China. Entretanto, qualquer regra simples pode falhar quando estamos lidando com um país que parece não aceitar casos de uma variante que se espalha rapidamente, independentemente de sua baixa letalidade.

Mantemos posições compradas em commodities, principalmente por restrições de oferta, mas permanecemos atentos aos acontecimentos na China, e seus impactos potenciais na função de demanda de diversas commodities, principalmente as metálicas.

Brasil: Mais atividade no curto prazo, mas com risco de desaceleração no segundo semestre

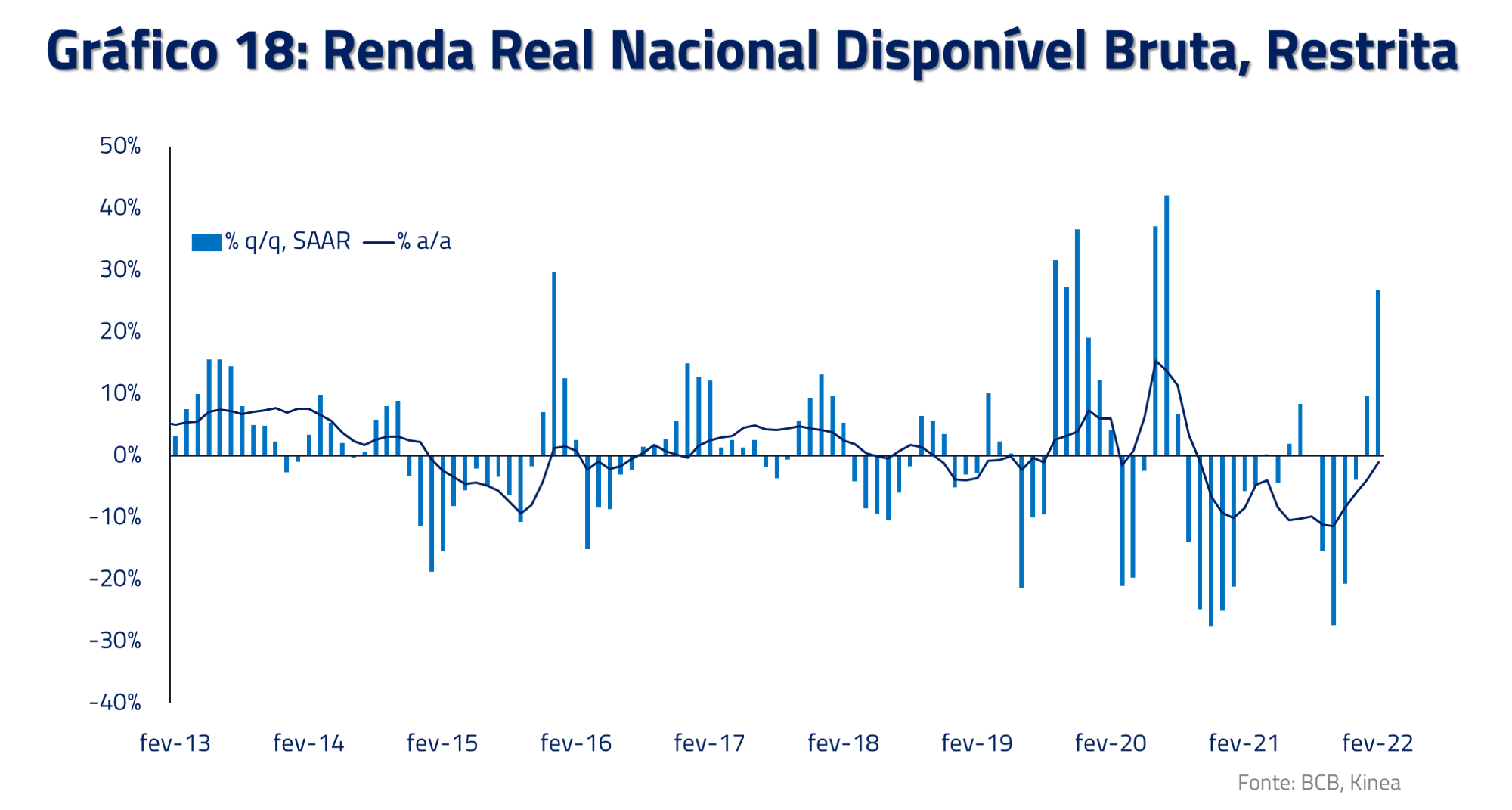

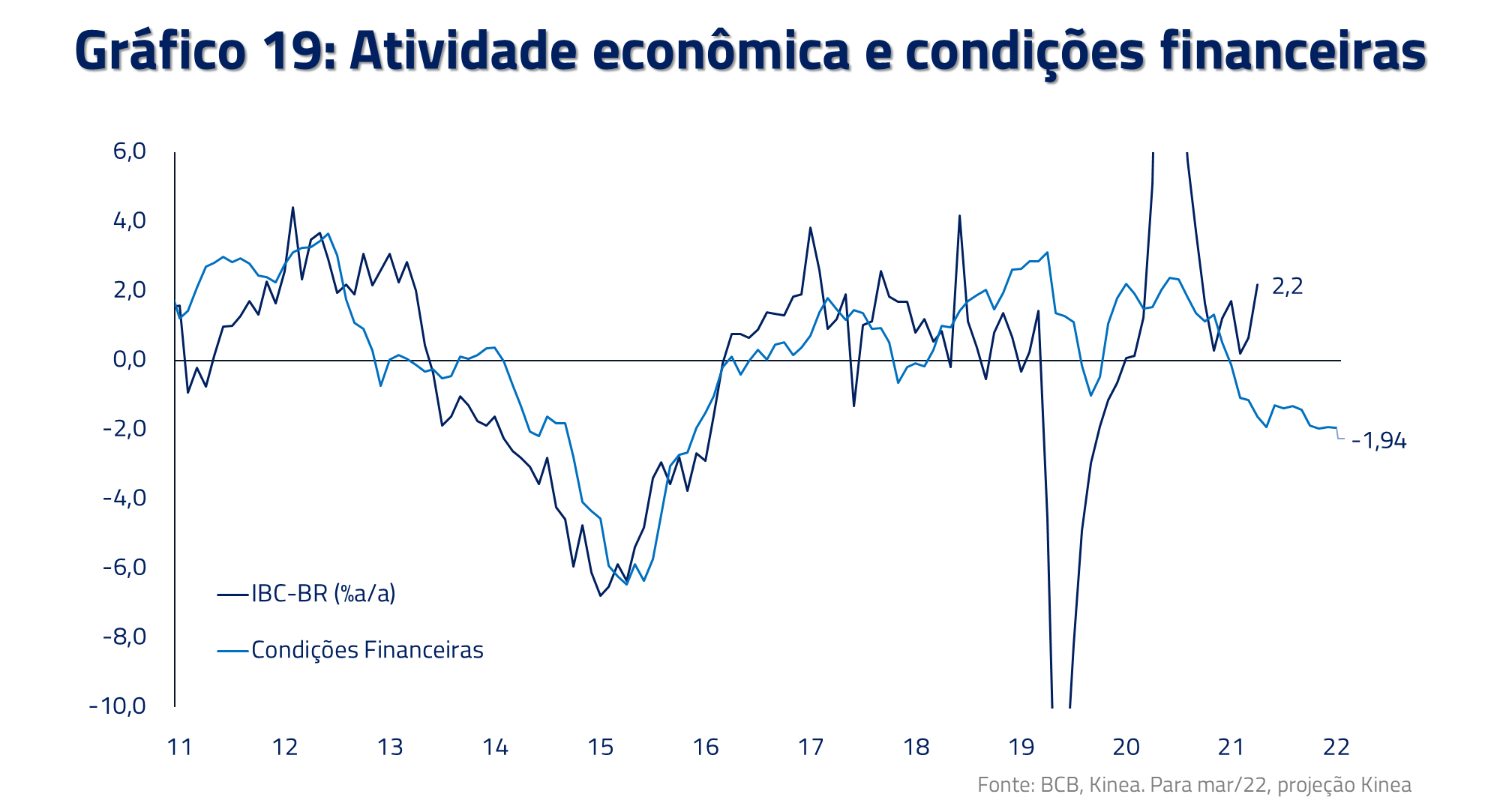

No Brasil, continuam as surpresas positivas com a atividade, com revisões para o PIB do primeiro trimestre. Imaginamos que a economia deve também permanecer resiliente no segundo trimestre, não só pelo momento econômico criado no primeiro trimestre, mas também por antecipação de recursos como o FGTS e décimo-terceiro salário de aposentados e pensionistas do INSS.

Na nossa visão, os números mais fortes ainda são efeitos da combinação de diversos fatores: reabertura, termos de troca, reajuste do salário mínimo, aumento do Auxílio Brasil, abono salarial entregue no início do ano e um mercado de trabalho mais resiliente. Esses efeitos combinados geraram um crescimento na renda agregada que impulsionou os números da economia.

Para o segundo semestre, entretanto, consideramos que esses vetores que contribuíram positivamente para a renda não estarão mais presentes, com a inflação consequentemente corroendo os ganhos reais até aqui obtidos. Consideramos também que os efeitos contracionistas da política monetária, com elevados juros reais, devem ser sentidos mais fortemente.

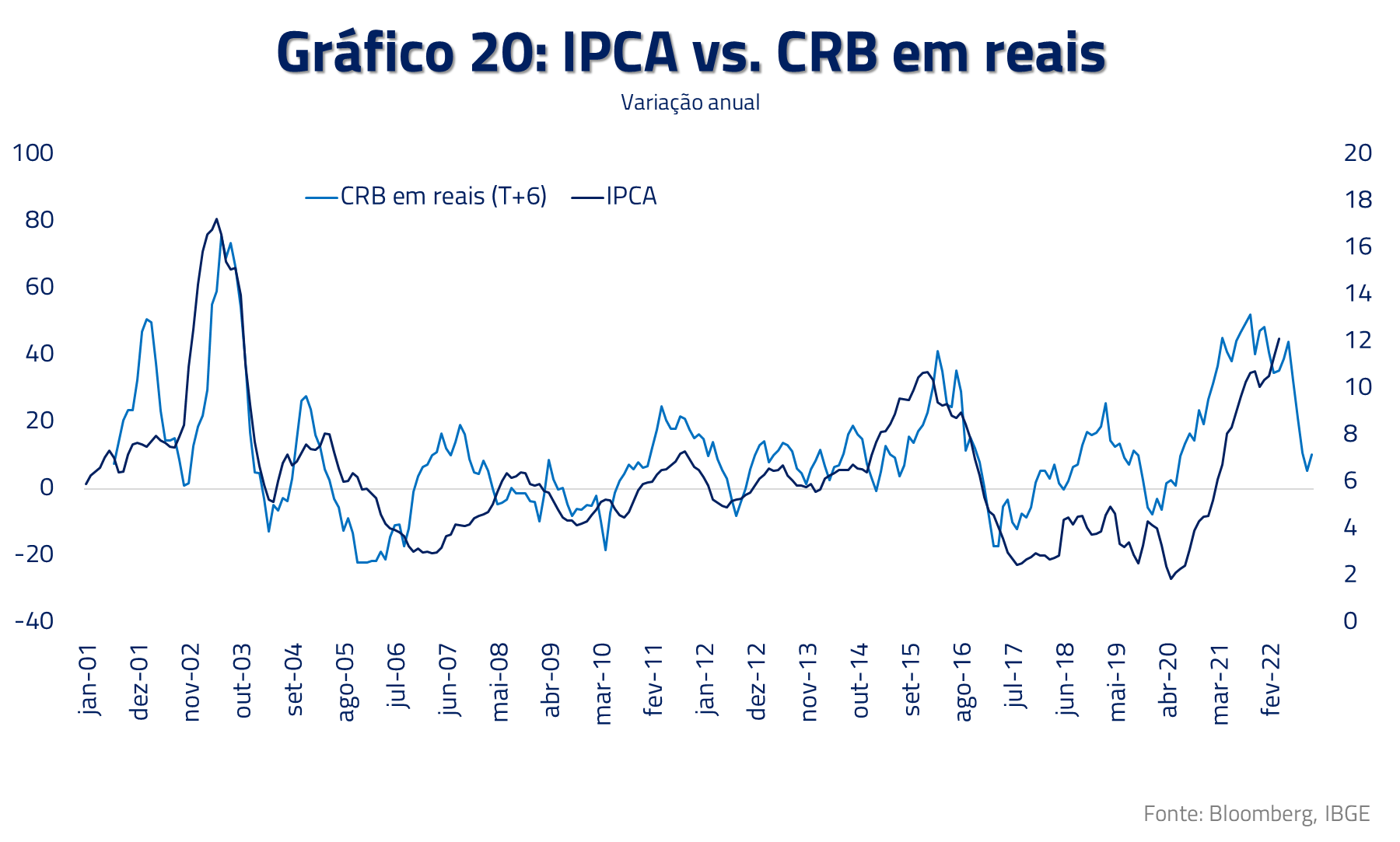

Os números inflacionários permanecem piores que o esperado, principalmente em virtude de a pressão no atacado ter voltado a acelerar. Em resumo, a combinação do aumento de renda real com pressões de custos acabou por se traduzir em elevadas pressões inflacionárias.

Esperamos que a inflação venha a ceder no segundo semestre como reflexo da queda da atividade e um melhor comportamento dos preços de commodities em moeda local, que desde o ano passado têm sido a principal locomotiva do processo inflacionário.

Permanecemos mais construtivos em relação ao Brasil quando comparado com os principais países desenvolvidos, sem nos esquecermos, no entanto, de que nosso país não é uma ilha econômica e deve continuar a sofrer com os efeitos da desaceleração global e com as consequências de uma política monetária mais apertada. Continuamos comprados em bolsa local e aplicados na inflação de médio prazo.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.