Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Inflação, baixo crescimento estrutural, problemas fiscais, crise energética e questões geopolíticas. Estamos de volta aos anos 70 no Brasil e no mundo?

Inflação, baixo crescimento estrutural, crise energética… anos 70? Infelizmente não: vários desses temas são os componentes da crise atual tanto no Brasil como em diversas partes do mundo.

No Brasil, a inflação e a conjuntura política lembram temas do passado: subida de alimentos, da gasolina, do botijão de gás e aperto do orçamento das famílias. O valor da cesta básica já ultrapassa o salário-mínimo, fazendo com que o governo tenha que responder com auxílios aos menos favorecidos, gerando assim mecanismos de transmissão para o cenário político. Com a possibilidade de quebrarmos o teto de gastos no Brasil, estamos abrindo a famosa caixa de Pandora: o artefato mitológico onde todos os males do mundo estavam guardados.

Nos Estados Unidos, também consoante com o início do processo inflacionário da década de 70, continuamos a observar pressões salariais e até mesmo pressões de sindicatos, fazendo com que, dentro de um mercado de trabalho apertado, o Federal Reserve tenha que mostrar maior preocupação com sua política monetária.

Em um mês difícil para os ativos de risco locais, nossa carta cobre o atual cenário político e econômico no Brasil, bem como questões internacionais no que tange a crescimento, inflação, e a atual crise energética.

CRISE DE ENERGIA E DOMÍNIO DA OPEC: UM NOVO CHOQUE DO PETRÓLEO?

O Brasil sofreu enormemente com as sucessivas crises do petróleo da década de 1970, causadas por elevações de preços por parte da OPEC, com efeitos que se estenderam por toda a década de 80: a famosa década perdida de economia brasileira. Nosso país teve que amargar anos de baixo crescimento e elevada inflação.

Mencionamos isso para enfatizar a importância da energia para a economia. Hoje, 50 anos depois, somos novamente relembrados do que o aumento no custo da energia pode gerar no cenário político-econômico global.

No Brasil o preço do botijão de gás, do diesel e da energia apertam o orçamento familiar, aumentando a necessidade de auxílios para os mais carentes. Na Europa, pressões políticas e geopolíticas emergem com necessidade de auxílio à população pelo aumento do custo do gás e confronto com a Rússia, principal fornecedora de gás para a região. Nos Estados Unidos, o presidente Biden menciona não ter resposta de curto prazo para o crescente custo da gasolina.

Cobrimos esse tema extensivamente em nosso Kinea Insights de outubro: “A Incrível Viagem de Shackleton”, de forma que, para um maior detalhamento das causas do aumento do preço do petróleo, gás natural e do carvão, remetemos nossos leitores a essa carta.

O tema comum a todo setor de energia, que está na raiz do aumento de preços observado, é a falta de investimento estrutural, com consequente concentração da oferta de commodities como o petróleo e o gás natural nas mãos de regiões de maior instabilidade geopolítica como o Oriente Médio (OPEC) ou a Rússia.

Essa falta de combustíveis se tornou um fator limitador de crescimento em geografias como a China e a Europa. Nessas duas geografias os respectivos governos já adotam medidas de restrição de capacidade da indústria e consumo privado como meios de destruição de demanda para acomodar a falta de oferta.

Essas restrições se tornaram necessárias uma vez que o custo do gás natural chegou a subir 7x na Europa e o custo do carvão 3x na China. As restrições sendo impostas começam a afetar partes da cadeia de produção que não esperávamos: como a oferta de magnésio, produzido na China, para a produção de aço no mundo. Muito se fala no momento da possibilidade de estímulos na economia chinesa para contrabalancear a desaceleração no

setor imobiliário, mas questionamos a eficácia dessas medidas em um ambiente que, no nível de atividade atual, já apresenta limitações no campo de geração de energia.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O tema da crise energética global deve continuar em nossos cenários de investimento e passar por sucessivas ondas ao longo dos próximos anos, permanecendo um importante fator para a formação do preço dos ativos de risco por sua influência política e econômica.

Mantemos uma posição comprada no petróleo em nossos fundos, uma vez que o desbalanço entre oferta e demanda nesse mercado nos parece de mais difícil solução vis-à-vis a crescente influência da OPEC na formação de preços dessa commodity.

DE VOLTA À INFLAÇÃO NOS ESTADOS UNIDOS?

Os anos 70 não foram lembrados somente pela crise do petróleo, mas pela espiral de inflação salarial nos Estados Unidos que culminou com um pico de inflação acima de 10%. Foi ainda um período de marcada interferência do governo nas decisões de política monetária do Fed, receio esse que inclusive figurou em alguns debates recentes de círculos econômicos. Esse processo inflacionário só foi quebrado após a eleição de Ronald Reagan, com a indicação de Paul Volcker para o FED, sucessivos aumentos de juros e duas recessões no começo dos anos 80.

Existem duas hipóteses possíveis para o fenômeno da forte alta recente na inflação americana, que ainda convivem nas discussões do mercado.

A primeira hipótese é que os gargalos de oferta de bens e mão-de-obra impostos pela pandemia são os responsáveis pelo surto inflacionário, e se normalizarão à medida que a COVID-19 recua no mundo, trazendo a inflação de volta para sua baixa tendência da última década. Essa é a hipótese do Banco Central americano (FED), que estava refletida com alta probabilidade nos preços dos ativos globais até recentemente.

A segunda hipótese é de que na verdade a inflação americana já se apresenta mais persistente e ligada a fatores subjacentes, como salários, e que dificilmente retornará para a meta de 2% na ausência de um ciclo de aperto monetário.

Achamos que a assimetria de riscos está mais para a segunda hipótese, principalmente pelo aperto no mercado de trabalho norte-americano, o qual detalhamos em nossa última carta, mas também pela persistência de gargalos de produção e seus efeitos em preços por todo o tecido econômico.

Consideramos que salários devem permanecer pressionados, pois nem toda oferta de mão-de-obra deverá retornar em razão de aposentadorias precoces e mudanças regionais e de comportamento com o trabalho remoto, potencializando os efeitos secundários dos choques de preços sobre a inflação de serviços.

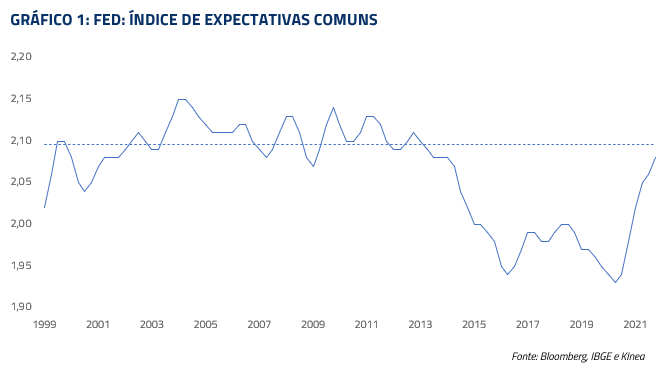

Um sintoma dessa assimetria pode ser visto nas expectativas de inflação retornando para níveis pré-crise de 2008, após uma década em que o FED foi constantemente frustrado em sua tentativa de re-ancorar as expectativas à meta.

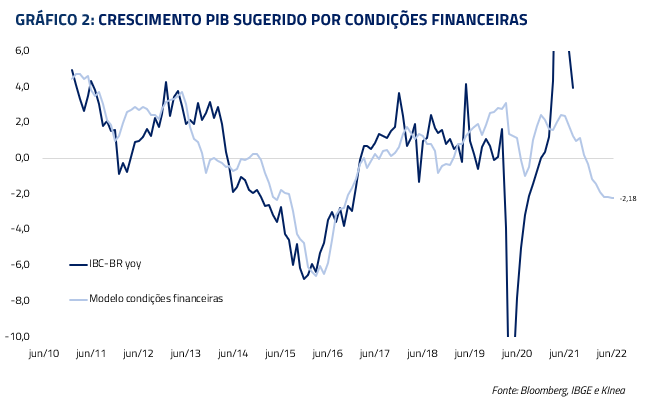

O seguro-desemprego extra terminou no país e as pessoas deveriam retornar ao trabalho à medida que seu colchão de liquidez acabe. Dessa forma, o auge do efeito direto das transferências de renda do governo Biden na inflação deveria ficar para trás. Se, mesmo assim, a inflação se mostrar persistente como esperamos, as condições financeiras deveriam seguir apertando. Estamos posicionados para isso: as curvas de juros já começam a precificam um ciclo de altas mais robusto pelo FED ao longo dos próximos anos, o que tende a sustentar também o dólar e dificultar a repetição da exuberância observada na bolsa nos últimos 12 meses.

Para finalizar, o governo do presidente Biden ainda tem uma probabilidade significativa de aprovar um novo pacote fiscal estimado em certa de USD 2 trilhões. Apesar de o gasto ser dividido em vários anos, seria mais um choque positivo de demanda para uma economia já aquecida.

A CAIXA DE PANDORA DO BRASIL: O ARCABOUÇO DO TETO DE GASTOS

O arcabouço do Teto de Gastos acabou como conceito e nos próximos meses saberemos o tamanho da conta fiscal. Mantivemos os monstros do descontrole fiscal trancados em sua caixa de Pandora por alguns poucos anos e agora veremos o dano que eles podem causar à já precária saúde financeira do país.

Na teoria, o Governo e sua base no Congresso decidiram “apenas” mudar a data de correção do indexador e limitar as despesas com os gastos judiciais (conhecidos como Precatórios). Mas o mundo prático é por vezes muito diferente do teórico.

Para entender isso devemos voltar ao ano de 2016, quando a mudança constitucional do Teto de Gastos foi introduzida. Dois pilares foram estabelecidos:

- O ajuste fiscal no Brasil seria feito pelo corte de despesas, rompendo com a tradição usual de aumentar indefinidamente a carga tributária;

- E esse corte de gastos seria feito de forma gradual para não afetar negativamente a demanda agregada.

Entretanto, um ajuste gradual requer credibilidade, pois necessita a manutenção das expectativas de sua persistência futura. No momento que mudamos a regra sucessivas vezes perdemos credibilidade e, consequentemente, nossa âncora fiscal. Sem ancora fiscal, a reação natural do mercado é exigir mais juros para financiar nossa dívida pública e depreciar os ativos locais, tendo em vista a expectativa de menor crescimento e maior pressão inflacionária.

No momento em que o teto se apresentou como uma restrição, obrigando o Governo a realizar escolhas difíceis, a solução encontrada foi a mudança de regra. A regra fiscal, que tinha por objetivo trazer contorno aos ímpetos populistas, perdeu a credibilidade, levando a questionamentos de qual seria o limite para o aumento dos gastos.

A abertura dessa caixa de Pandora ainda poderá trazer outros desdobramentos nos próximos meses. Consideramos que a principal questão será observar a tramitação do novo valor do auxílio para a população, uma vez que pressões naturais da oposição irão surgir para aumento desse valor e da abrangência do público-alvo. Talvez, temendo o efeito no valor das suas emendas, a base do governo fique unida para evitar novos furos no teto. Mas serão matérias de maioria simples para aprovação e perto do ano eleitoral os riscos seguirão altos.

Assim como no mito grego da caixa de Pandora, pode existir a esperança no final da caixa. E, provavelmente, iremos convergir em algum momento para um novo arcabouço fiscal no Brasil unindo as características dos últimos dois regimes: combinando aumento da carga tributária e um crescimento real positivo, mas menor do que no passado, dos gastos. Nesse ínterim, vemos um ambiente de elevada incerteza e volatilidade. Dessa forma, seguimos por enquanto com alocações direcionais pequenas, apesar dos preços já deprimidos de vários ativos locais.

Estamos sempre à disposição de nossos cliente e parceiros.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.