Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

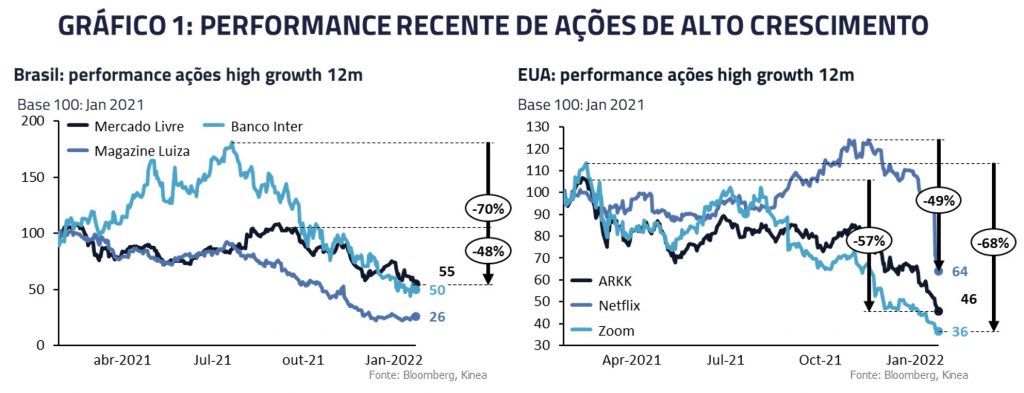

Na série de filmes dos Vingadores da Marvel, o notável vilão Thanos decidiu resolver os problemas da humanidade com a misantrópica ideia de eliminar 50% de todos os seres. Para isso, Thanos precisava das pedras do poder e, após tê-las em sua luva, estalar seus dedos. O setor de tecnologia global sentiu nos últimos meses esse estalar de dedos. Diversas ações de alto crescimento caíram cerca de 50% do topo. Esse fenômeno foi ilustrado por nomes como Netflix, Twitter, Ark Innovation Fund, Magazine Luiza, Mercado Livre, entre tantos outros. Metade do valor de mercado das ações de alto crescimento simplesmente evaporou.

Considerando que a economia global continua com sólidos fundamentos e segmentos como ações de bancos, energia e até mercados emergentes têm apresentado melhor performance recentemente, o que levou a esse processo em meses recentes?

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O MERCADO DE AÇÕES PÓS-COVID

O mercado de ações globais na era pós-covid apresentou uma série de comportamentos pouco usuais, que gradualmente combinaram para um cenário de valuations muito esticadas no setor de tecnologia, principalmente em IPOs recentes e empresas de alto crescimento e baixa rentabilidade.

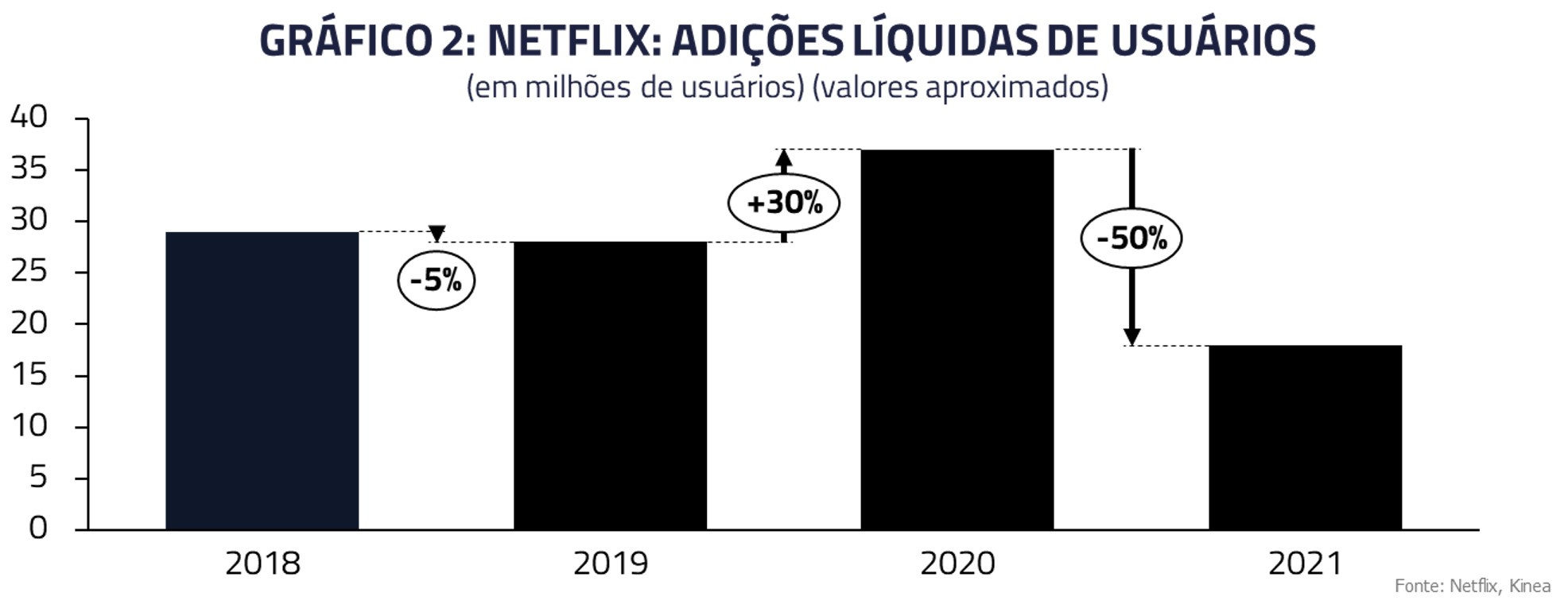

Primeiramente, parte do processo foi gerado pela rápida aceleração de lucros em empresas de tecnologia que se beneficiaram dos lockdowns: três exemplos clássicos sendo a Netflix (-50pct do topo) Zoom (-50pct do topo) e a Peloton (-75pct do topo).

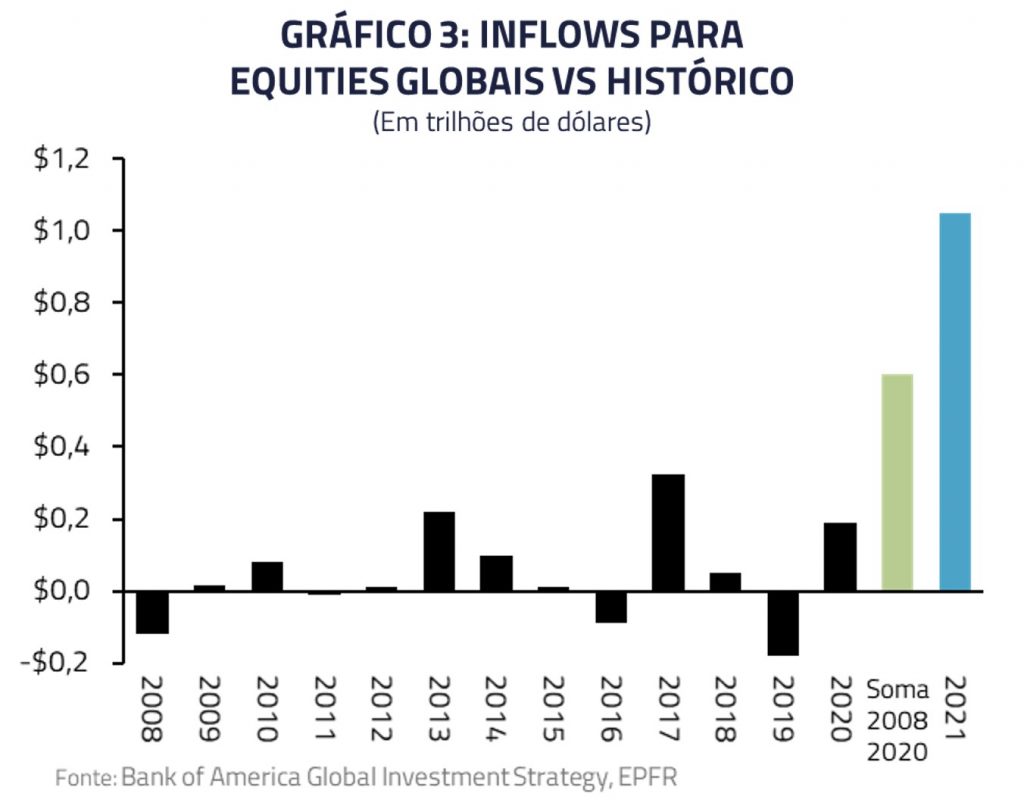

A segunda parte do processo é função da enorme quantidade de dinheiro que foi investida no mercado de ação global ao longo dos últimos 18 meses: uma quantia superior ao investido nos últimos 20 anos. Parte disso foi o resultado de pessoas em lockdown com vultuosos cheques do governo, e o enorme crescimento da base monetária global durante os meses de lockdowns.

Finalmente, um terceiro fator foram as taxas de juros reais muito negativas no mundo desenvolvido, particularmente os Estados Unidos, as quais incentivaram investidores com volumosos recursos em caixa a buscar retornos em ativos reais como ações.

A GRAVIDADE VENCE COM O TEMPO

O que então causou o reverso da sorte desse grupo de ações? Como na frase de Shakespeare, de sua famosa peça Romeu e Julieta. “Esses prazeres violentos têm finais violentos, e no final morrem como fogo e pólvora”.

O estalar de dedos de Thanos foi representado pela reversão das tendências mencionadas acima.

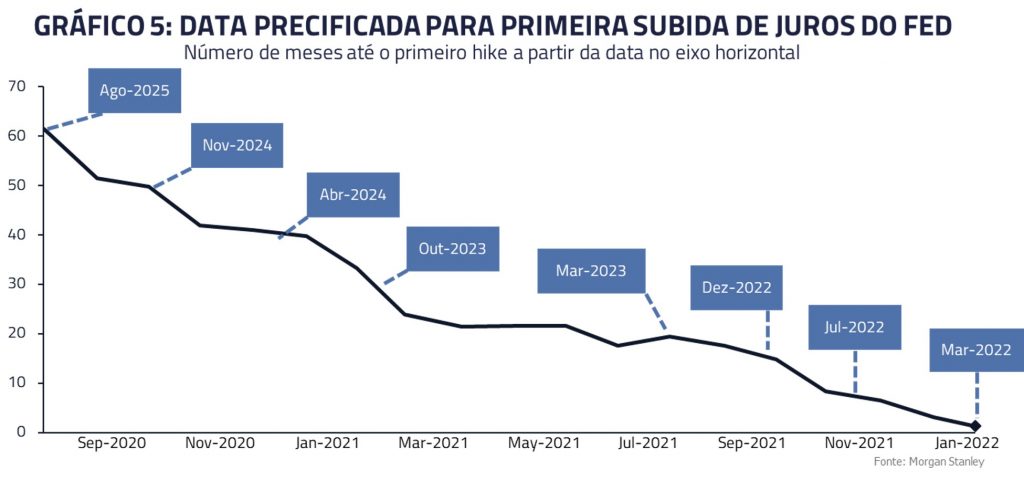

A primeira “pedra” foi o Federal Reserve mudar em 180 graus seu direcionamento e considerar que juros podem subir já em março desse ano.

A segunda “pedra” foi a desaceleração no crescimento de lucros das empresas que foram emblemáticas no processo de lockdown (Netflix, Peloton, Zoom). Dentro desse processo, anos de crescimento futuro foram antecipados, fazendo com que novo crescimento fosse difícil de ser obtido após a reabertura das economias.

Finalmente, a terceira “pedra” foi a redução de incentivos: passado o pico de impulsos monetários e fiscais, os cheques dos governos para investidores individuais também cessaram , e o crescimento da base monetária desacelerou.

Com essas três pedras, bastou um estalar de dedos para que 50 por cento do capital evaporasse. No final, gravidade faz com que o preço de ativos volte a se encontrar com os fundamentos.

JUROS REAIS E NOSSA VISÃO ATUAL

Nossa estratégia ao longo dos últimos meses foi gradualmente sair do setor de tecnologia e reduzir nossa exposição na bolsa global.

Migramos nosso portfólio gradualmente para setores como energia, mercados emergentes (incluindo o Brasil) e bancos, onde nos parecia que valuations ofereciam retornos atraentes vis-à-vis o fundamento presente.

Olhando para o setor de tecnologia no momento, consideramos que, para diversas empresas, esse processo de normalização de valuations ainda não parece ter acabado. O período de tempo de correção ainda nos parece curto e certas empresas ainda devem perder parcela substancial de seu valor.

A figura também é composta pela nossa visão sobre a curva de juros nos Estados Unidos, principalmente no tocante aos juros reais, onde consideramos que o caminho de menor resistência é o de juros continuarem subindo em virtude principalmente de um mercado de trabalho já muito apertado nos Estados Unidos.

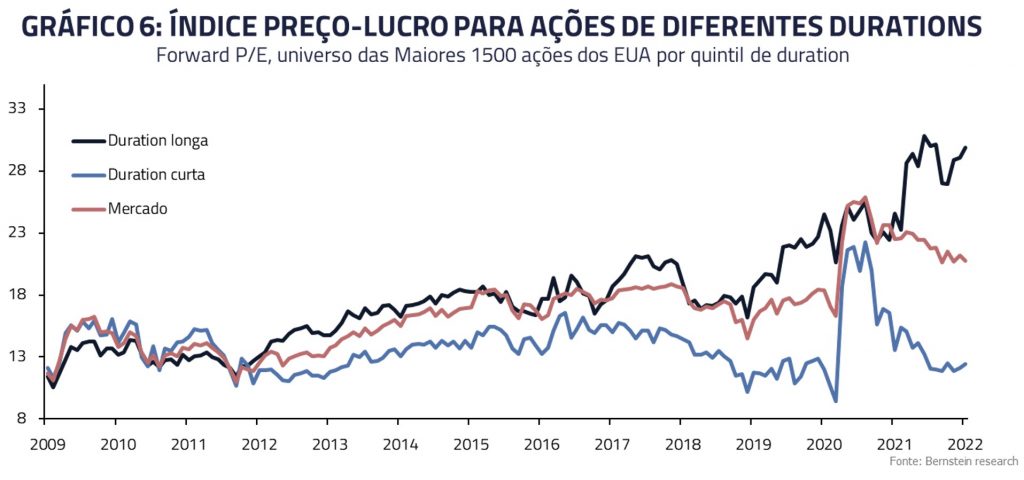

Ativos de alto crescimento tendem a apresentar maior sensibilidade a juros, ou maior “duration”, e consideramos que, conforme observamos no Brasil em 2021, a elevação dos juros reais deve causar continua contração de múltiplos no setor de tecnologia global em 2022.

Entretanto, por outro lado, algumas empresas já nos parecem em valuation razoável e, para essas, estamos gradualmente construindo exposição. Importante lembrar que a Nasdaq hoje se encontra ao redor de 26x lucro para 2022: um patamar certamente alto, mas que permite, após 50 por cento de correção em diversos nomes, que algum valor se encontre presente.

ENERGIA: O COBIÇADO TESSERACT

No mesmo filme da Marvel em que Thanos destruía a humanidade, o Tesseract representava o cobiçado cubo de infinita energia.

Novamente o tema de energia foi fundamental para o mercado: com forte alta do petróleo e commodities de modo geral, inclusive as agrícolas.

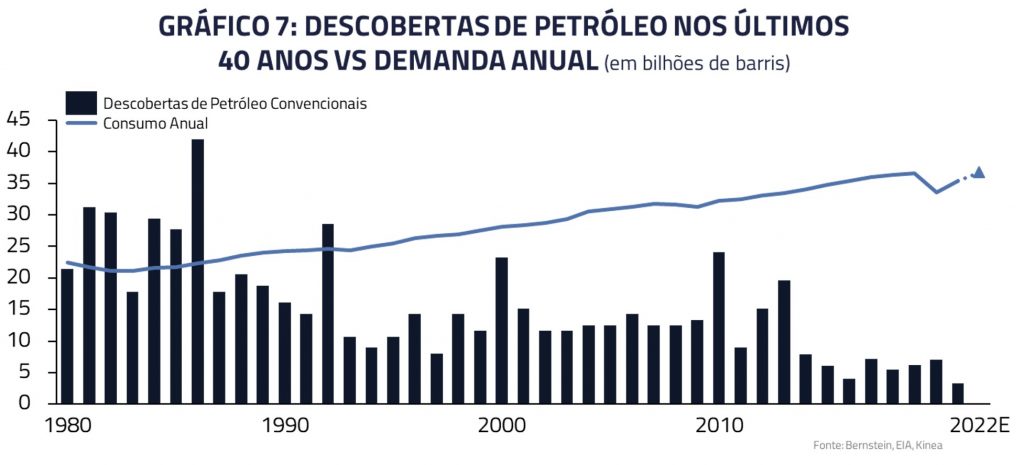

Seguimos com nossa visão que, com a retomada do crescimento global, o mundo deve ter dificuldades em encontrar novas fontes de energia devido ao baixo investimento.

Lembramos ao leitor que o crescimento global de 2000-2020 foi “financiado” por duas enormes fontes de energia: carvão na China e as descobertas de petróleo de xisto nos Estados Unidos. Temos dificuldade no momento de identificar as fontes que permitirão o crescimento dos próximos anos.

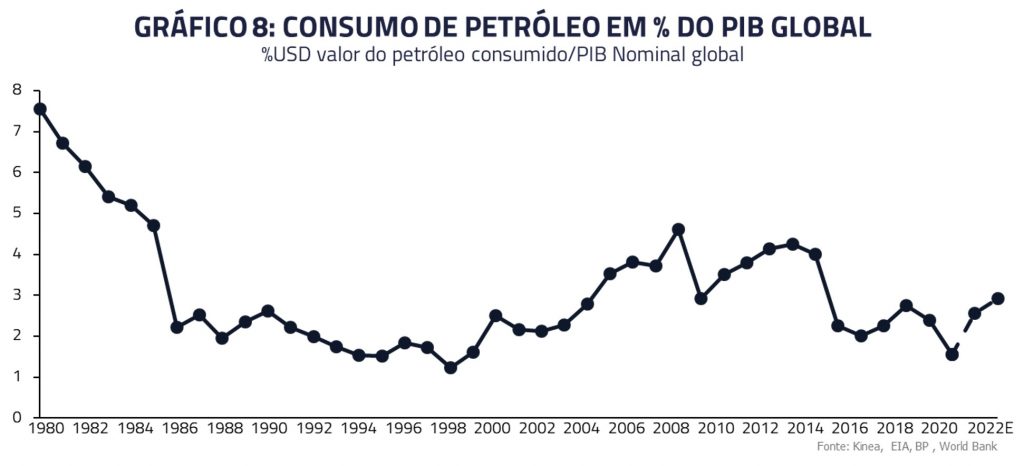

Em resumo: as duas últimas décadas foram décadas ricas em novas fontes de energia, fazendo com que commodities como o petróleo negociassem a preços baixos. Para essa próxima década, por falta de investimentos, consideramos que essa função possa se reverter trazendo preços de energia bem superiores aos atuais. Permanecemos comprados no petróleo e consideramos que o mundo deve viver com um custo maior de energia em relação ao PIB.

BRASIL: CONTINUAMOS SENDO COMPRADORES TÁTICOS

No Brasil seguem os efeitos colaterais de um ano eleitoral: com a recente busca do governo em reduzir o preço dos combustíveis via isenção tributária.

Para o contribuinte essa decisão nos parece uma má alocação de recursos, gerando como consequência uma maior necessidade de endividamento a juros elevados.

Os ativos de risco tiveram boa performance, refletindo em parte a tendência global de melhoria dos mercados emergentes, após decisões da China em aumentar o suporte fiscal e monetário para sua economia.

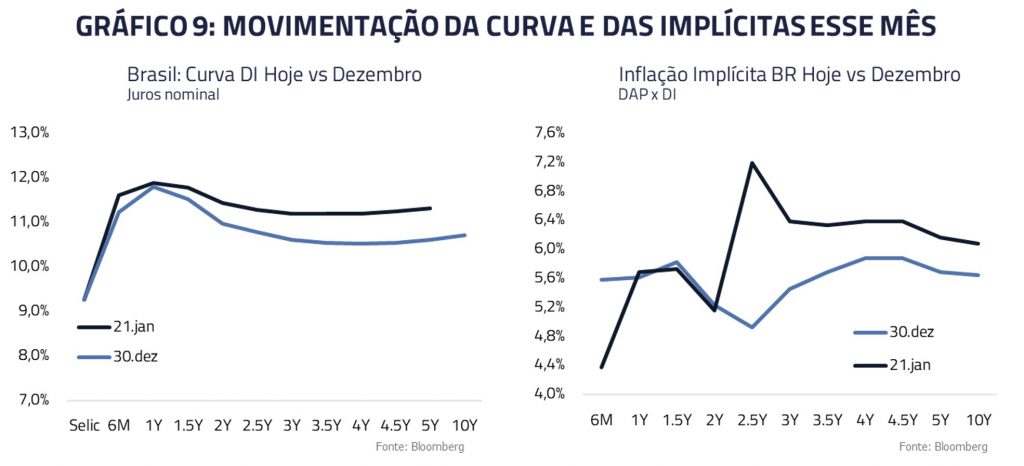

Nos juros, nossa posição tomada na inclinação da curva e aplicada na inflação implícita de médio prazo gerou retorno positivos no mês.

Nossa visão de investimentos para o Brasil continua sendo que, em um ano eleitoral e de baixo crescimento, nos posicionamos com viés de compra tática em situações de extremos em valuations já muito descontadas.

Por exemplo, após os ganhos em nossas posições de renda fixa mencionadas acima, optamos por fechar a posição de inclinação e aumentar a posição vendida em inflação implícita.

De modo análogo, consideramos que, no momento, em razão das elevadas saídas de capital dos fundos de ações no Brasil, a bolsa apresenta oportunidades pontuais que estamos também explorando taticamente.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.