Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A moderna guerra entre Chineses e Americanos

No século V a.C., a Guerra do Peloponeso colocou em conflito as poderosas cidades-estados Atenas e Esparta, que disputavam o domínio da Grécia Antiga. Com base nos relatos do historiador militar ateniense Tucídides, a preocupação espartana com o crescimento do poder de Atenas tornou a guerra inevitável. Anos passaram e o conceito da Armadilha de Tucídides ficou famoso nas ciências políticas, para descrever a tendência de confronto que surge quando uma potência emergente começa a ameaçar a hegemonia da potência existente.

No século V a.C., a Guerra do Peloponeso colocou em conflito as poderosas cidades-estados Atenas e Esparta, que disputavam o domínio da Grécia Antiga. Com base nos relatos do historiador militar ateniense Tucídides, a preocupação espartana com o crescimento do poder de Atenas tornou a guerra inevitável. Anos passaram e o conceito da Armadilha de Tucídides ficou famoso nas ciências políticas, para descrever a tendência de confronto que surge quando uma potência emergente começa a ameaçar a hegemonia da potência existente.

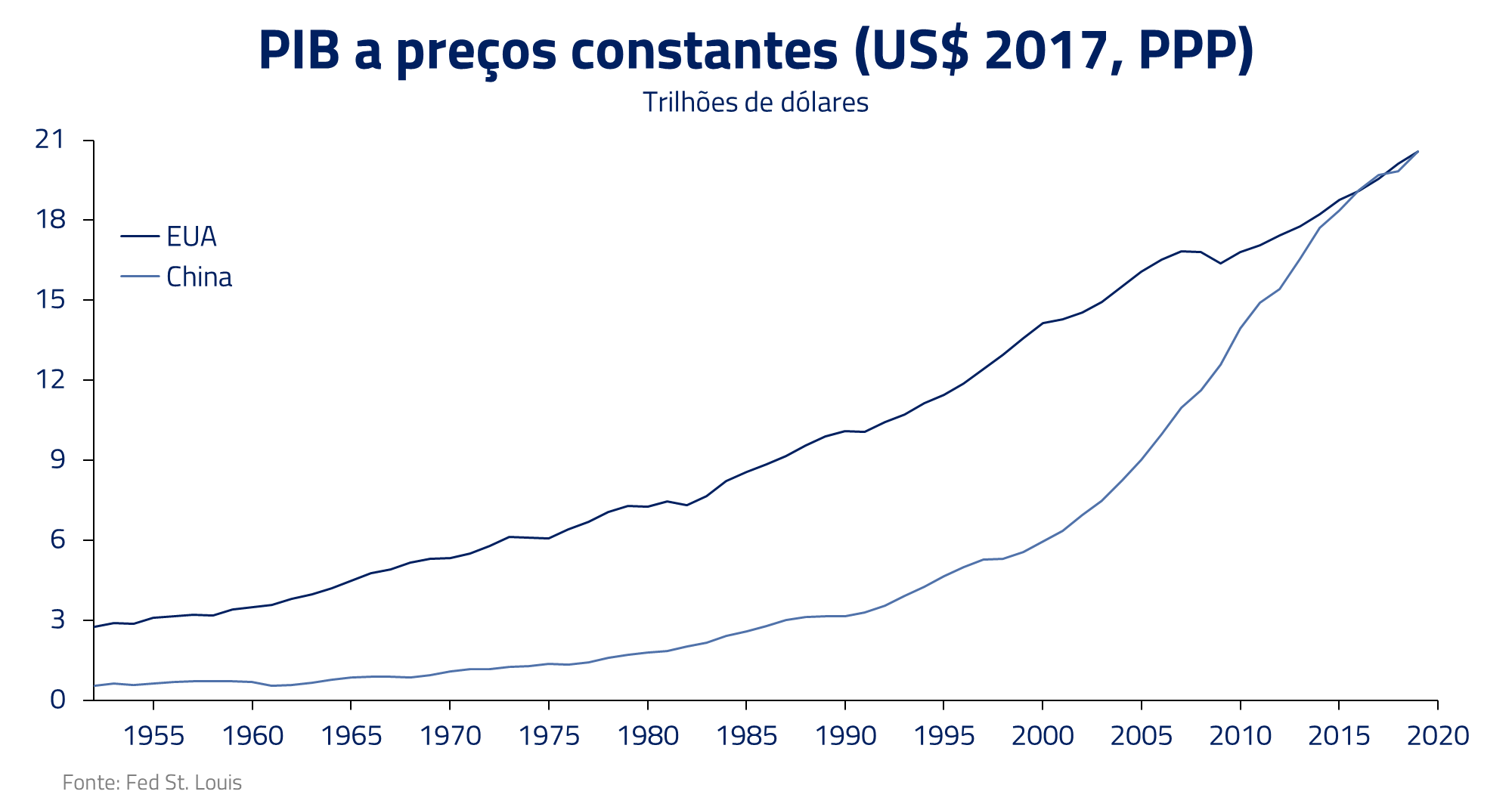

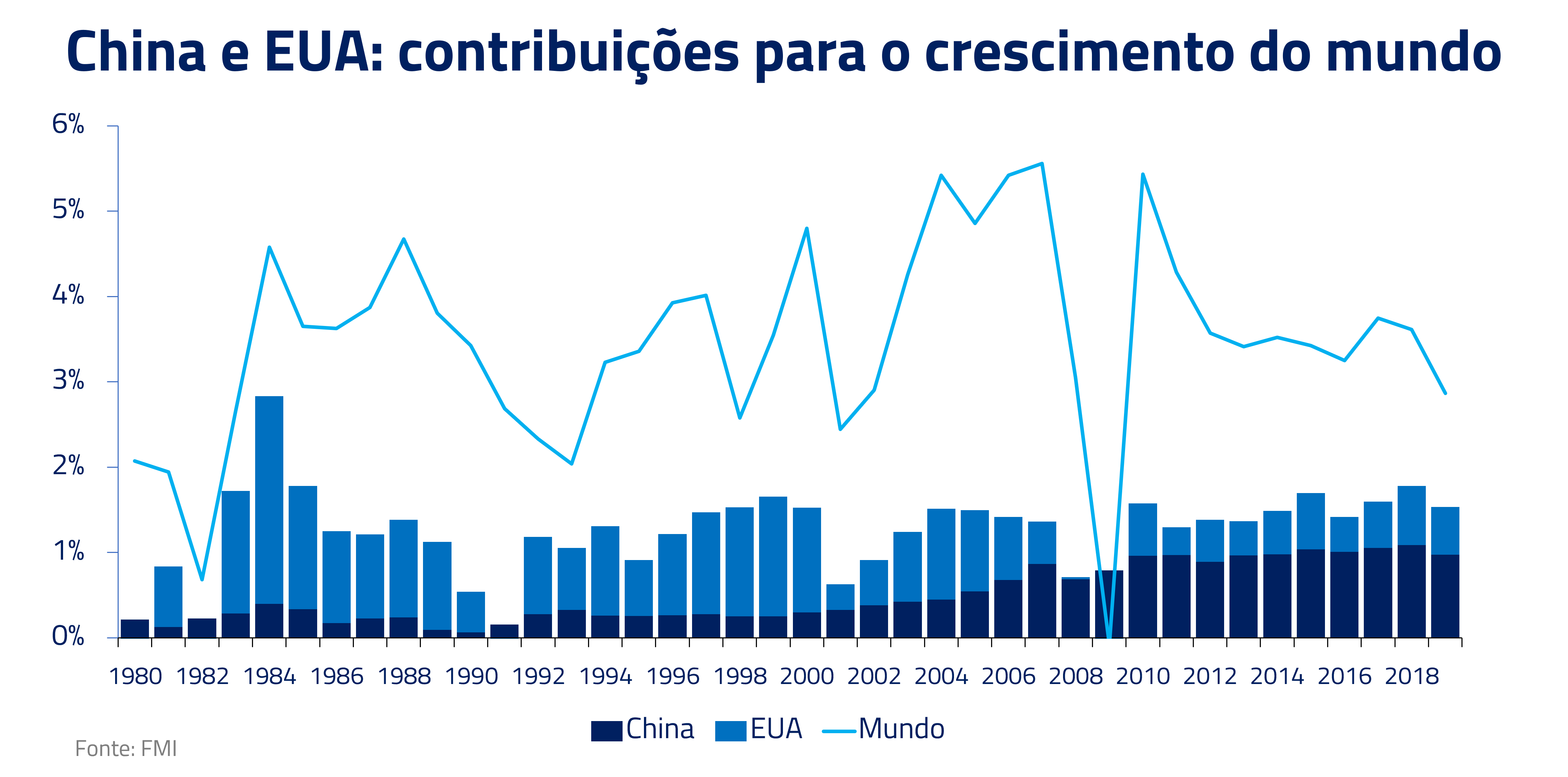

Ao longo da história, várias potências disputaram o posto de principal economia global, com os louros subsequentes de ditar padrões de comércio, geopolítica e fluxos financeiros. Após a Primeira Guerra, os EUA sucederam a Inglaterra na liderança da economia mundial; Alemanha e Japão tentaram ocupar esse posto, mas perderam a Segunda Guerra; e a União Soviética se desfez nos anos 1990. Desde então, ninguém conseguiu rivalizar o poderio econômico dos “espartanos” americanos, pelo menos não até a última década, quando os “atenienses” chineses entraram no front…

Se os anos de crescimento astronômico, com urbanização e desenvolvimento tecnológico credenciaram a China economicamente ao embate, a vontade política de rivalizar com a primeira economia do mundo foi ficando mais evidente à medida que Xi Jinping consolidava seu poder. Caminhando para seu terceiro mandato, e com aspirações de se tornar tão importante na história quanto o revolucionário Mao Zedong, o líder chinês aprofundou relações com o oriente, criou iniciativas de investimento externo em países emergentes latinos e africanos e passou a investir rapidamente em ganho de poderio militar.

Mas será que a China está tão claramente no ponto de desafiar a hegemonia americana? Neste texto, vamos explorar uma série de desafios estruturais e conjunturais que a economia chinesa enfrenta, e tendem a tornar menos trivial a ideia de que a China é uma potência em vias de rivalizar diretamente com os Estados Unidos pelo posto de maior poder global.

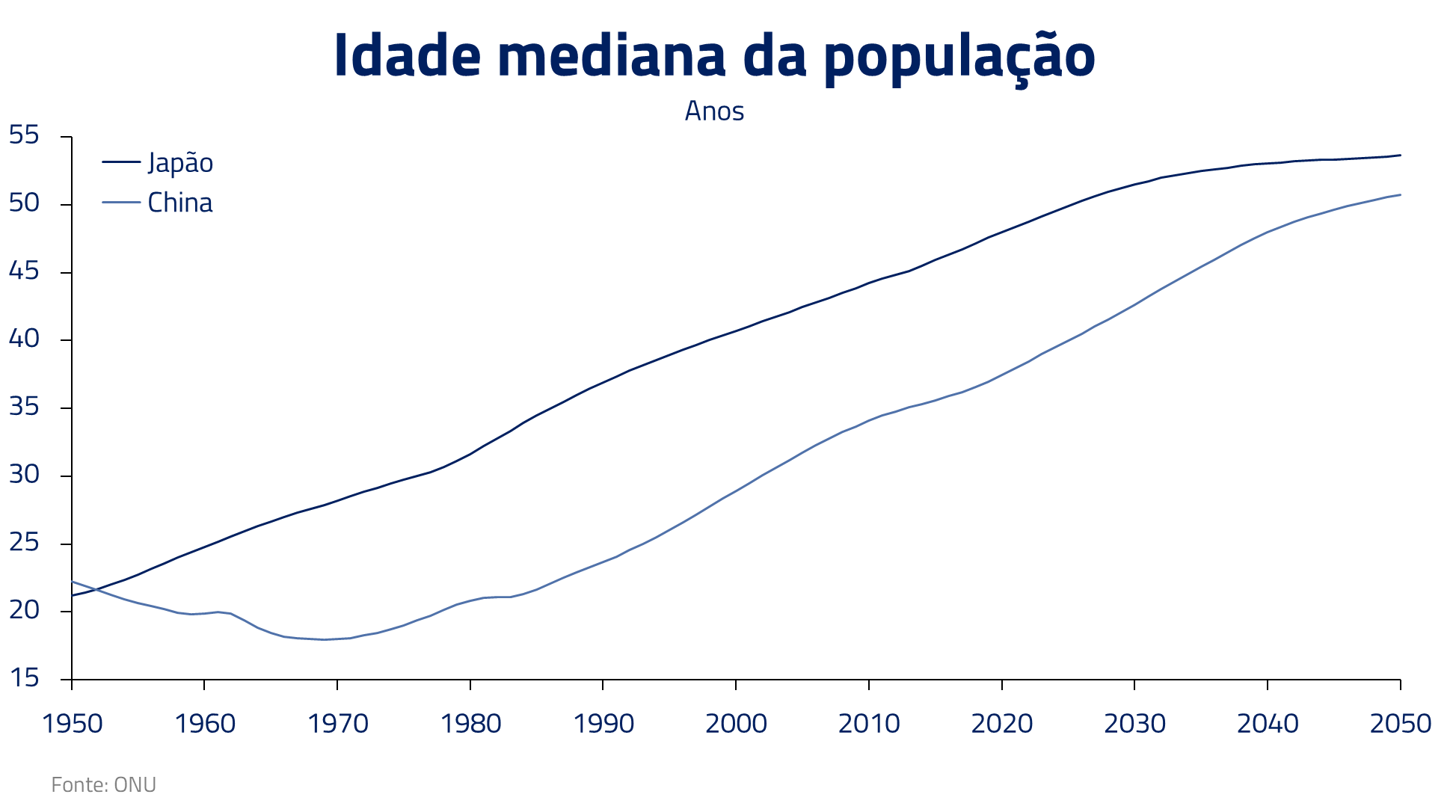

Desafio #1: Demografia

O primeiro desafio é paradoxal: a China ficou conhecida por sua superlativa população de 1.4 bilhões, suas megacidades e sua política do filho único dos anos 80, dada preocupação de alimentar tanta gente numa economia que ainda se arrastava sobre bases rurais ineficientes. Hoje, no entanto, a demografia é inversa: a população já bastante urbana envelhece rápido e pode começar a contrair. Embora seja um país de renda média – de renda per capita comparável a México ou Brasil, o envelhecimento chinês se dá a taxas de países desenvolvidos. Projeções de longo-prazo apontam que o percentual de população idosa será, em algumas décadas, de níveis japoneses. Em outras palavras, se tornar um país rico antes de se tornar um país idoso é o primeiro desafio da potência chinesa. Sintoma disso é a suavização recente do controle de natalidade, com a reorientação da política para 2 ou 3 filhos por família.

Embora seja um país de renda média – de renda per capita comparável a México ou Brasil, o envelhecimento chinês se dá a taxas de países desenvolvidos. Projeções de longo-prazo apontam que o percentual de população idosa será, em algumas décadas, de níveis japoneses. Em outras palavras, se tornar um país rico antes de se tornar um país idoso é o primeiro desafio da potência chinesa. Sintoma disso é a suavização recente do controle de natalidade, com a reorientação da política para 2 ou 3 filhos por família.

Endereçar a superação da chamada “armadilha da renda média” conversa diretamente com a “prosperidade comum”, que hoje é o mote central nos discursos do líder chinês. A preocupação com redução dos custos de educação, saúde e moradia implica uma necessidade de modificação profunda dos motores de crescimento que sustentaram a economia nas últimas quatro – e, em particular – duas décadas.

Desafio #2: Mudança das Bases Econômicas

Mas por que a China precisa modificar seu modelo de crescimento, dado que ele foi bem-sucedido em fazer a economia crescer a taxas superiores a 7% ao ano e transformar a economia agrícola cooperativa no principal centro de manufatura do mundo? Essencialmente porque os entraves domésticos e externos se tornaram grandes demais para essa continuidade.

Dos anos 80, quando iniciou sua abertura econômica, até o início dos anos 2000, o modelo chinês de crescimento era a manufatura exportadora. Financiada por investimento direto estrangeiro para outsourcing de produção industrial dos países desenvolvidos, floresceu uma poderosa rede de logística e infraestrutura ao longo da costa chinesa, nas chamadas Zonas Econômicas Especiais.

A partir dos anos 2000, a urbanização rápida levou à nova corrida do ouro na China: o boom imobiliário. Sem muitas alternativas de poupança no setor financeiro e com a perspectiva de altas perenes de preços, a poupança das famílias passou a cada vez mais ser escoada para segundas ou terceiras propriedades. Com crédito farto, barato e, na prática, garantido pelo governo, grandes cidades foram construídas do dia para a noite por incorporadoras cada vez mais alavancadas.

A partir dos anos 2000, a urbanização rápida levou à nova corrida do ouro na China: o boom imobiliário. Sem muitas alternativas de poupança no setor financeiro e com a perspectiva de altas perenes de preços, a poupança das famílias passou a cada vez mais ser escoada para segundas ou terceiras propriedades. Com crédito farto, barato e, na prática, garantido pelo governo, grandes cidades foram construídas do dia para a noite por incorporadoras cada vez mais alavancadas.

Mas a “prosperidade comum” exige que casas sejam “para morar e não para especular”…

Desafio #3: O Mercado Imobiliário

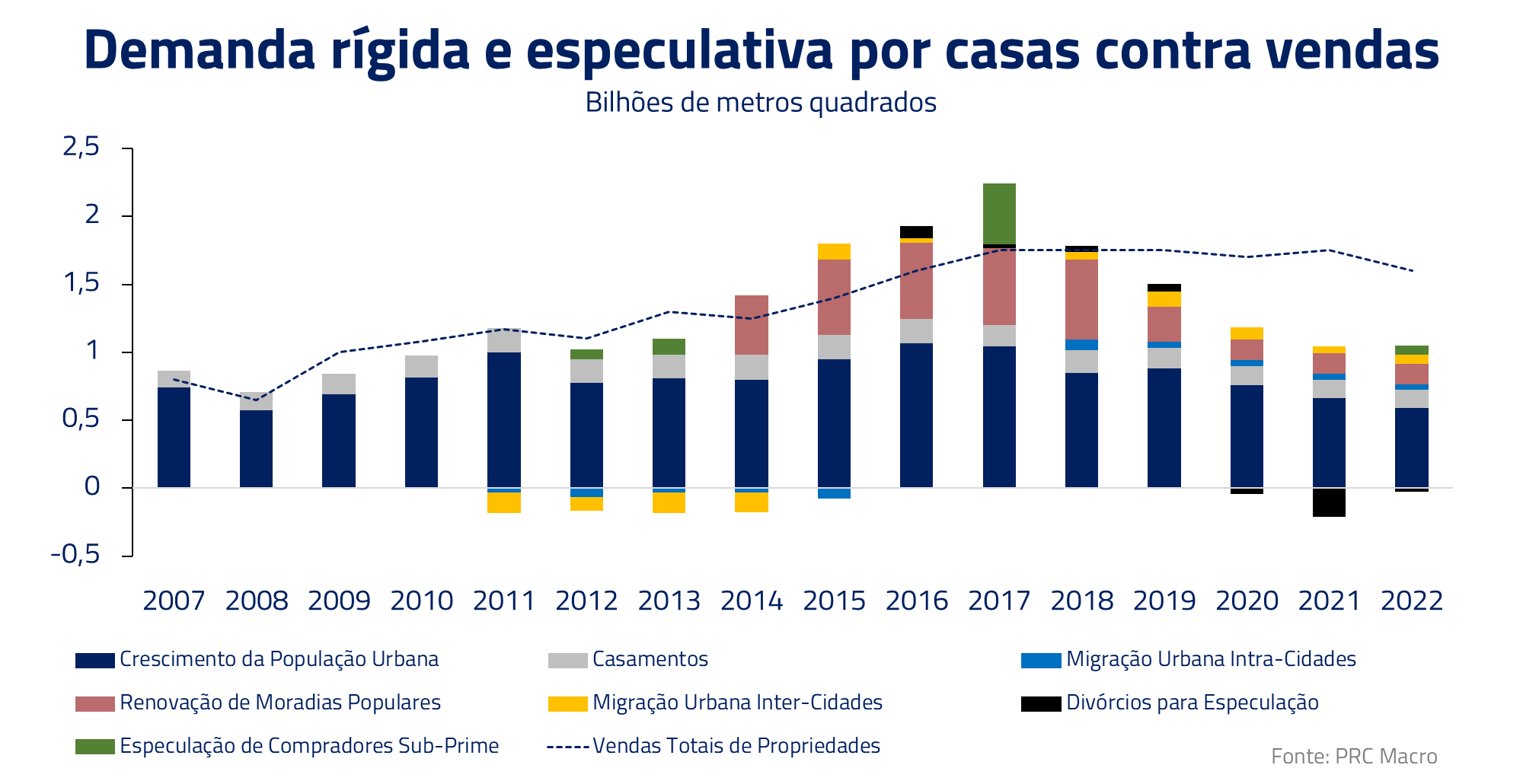

Estima-se que a demanda estrutural por casas na China – ou seja, a demanda fundamental do mercado – seja cerca de 50% menor do que o nível atual de vendas. Isso se deve a dois principais fatores: o primeiro é a já mencionada tendência demográfica de menores incrementos populacionais, que traz consigo uma desaceleração natural da urbanização. O segundo é o fator especulativo: seja por falta de opções de poupança no setor financeiro, seja por acreditar que os preços de casas sempre subiriam, o fato é que famílias chinesas compraram mais casas nos últimos anos do que sua demanda demográfica era capaz de sustentar. Uma correção de médio-prazo se faz necessária.

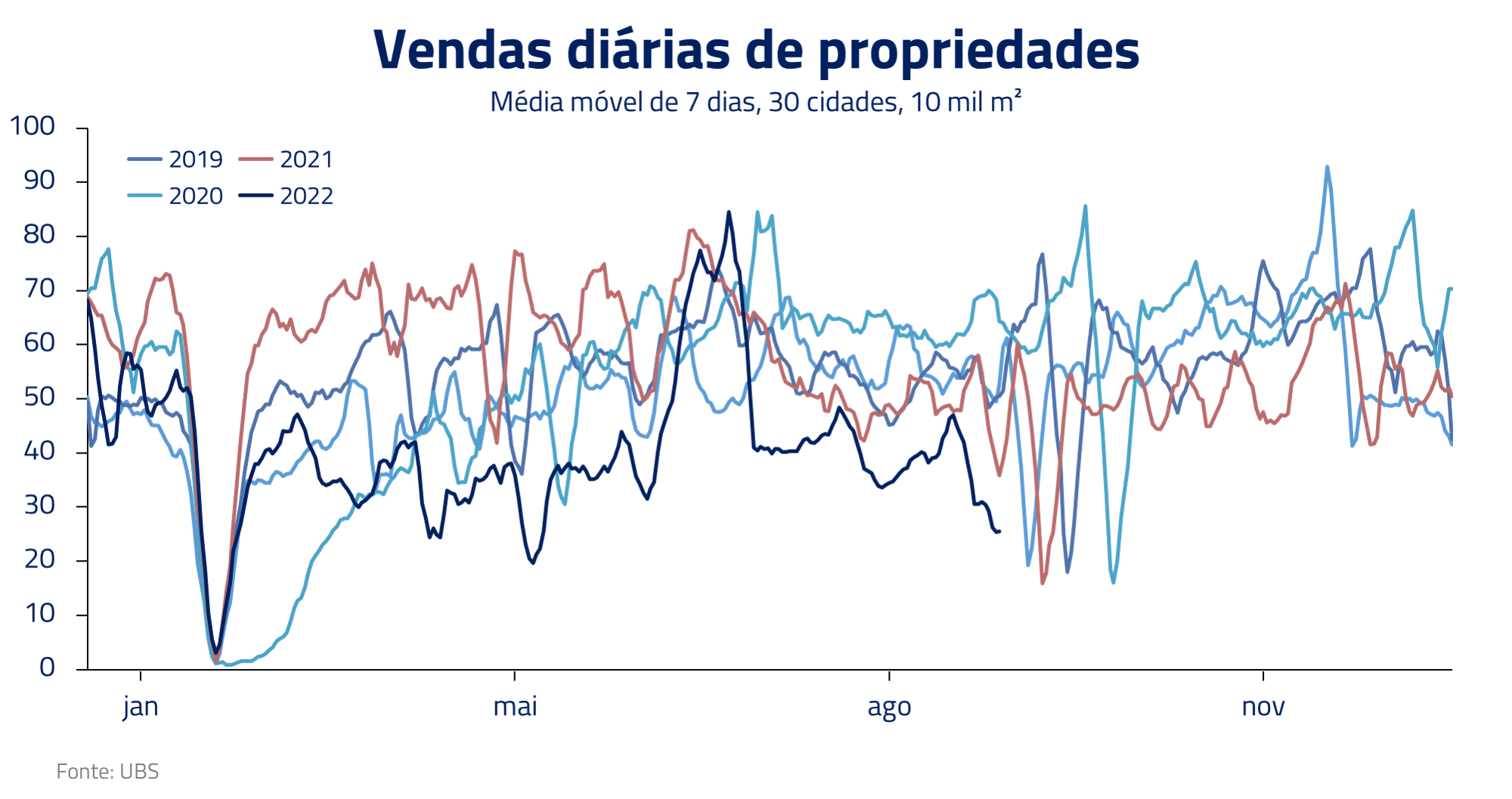

Essa correção parece ter começado ao longo do último ano, com uma reversão brusca das vendas, novas construções e as primeiras quedas de preços em muito tempo. A China enfrenta hoje a maior crise de confiança que se tem notícia no setor imobiliário, com contração de vendas residenciais comparáveis às da crise do subprime americano, greves de pagadores de hipotecas e empreiteiras com dificuldades para

completar construções existentes.

A causa mais ingênua para essa reversão poderia ser atribuída aos surtos de Covid, que seguem assolando o país, com sua política de tolerância zero. No entanto, preferimos acreditar que a crise tem um caráter autoimposto, justamente pela percepção de que o descolamento dos fundamentos foi longe demais.

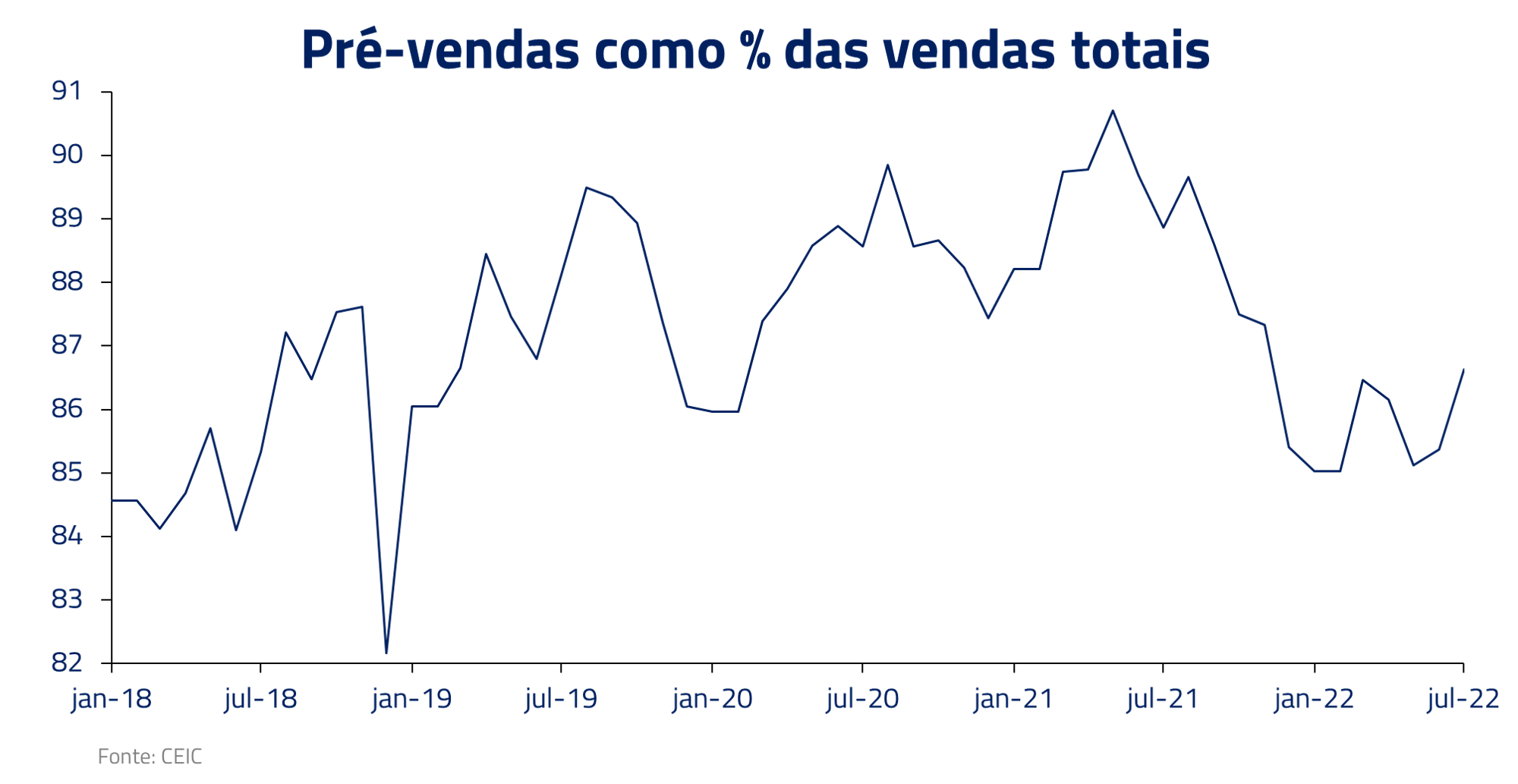

A “prosperidade comum” passa por tornar acessível para a família média ter sua casa própria. Para tal, é preciso descasar o ciclo econômico do setor imobiliário. Mas para reduzir a participação de um setor que suporta 25% do PIB, é necessário romper paradigmas. E essa ruptura veio com um golpe de misericórdia no modelo que sustentou o boom imobiliário por 20 anos: o sistema de pré-vendas de imóveis.

No afã de gerar crescimento econômico rápido, permitiu-se um sistema de alavancagem quase perpétua de construtores e governos provinciais, a partir de recursos obtidos com vendas de casas ainda não construídas. O aperto regulatório feito em 2021 com as “três linhas vermelhas” secou essa fonte e passou a fiscalizar de forma mais efetiva o uso desses recursos. Rompido o modelo de financiamento, ficou claro que a Evergrande era a regra e não a exceção: várias outras empreiteiras se encontram agora ilíquidas ou mesmo insolventes.

Apesar de ter engatilhado o processo, o governo está tentando colocar um piso sobre ele, com medidas para facilitar a demanda “rígida” e até financiamento mais direto para o término de propriedades incompletas, na tentativa de injetar confiança no setor. Tem também tentado criar demanda a partir de novos projetos de infraestrutura. É incerto o quão rápido será esse ajuste para a tendência sustentável, mas definitivamente o caminho é de não repetição da década anterior.

Desafio #4: O Conflito de Potências em um Mundo Globalizado

Para balancear a redução do setor imobiliário, o governo quer transicionar a economia para a indústria de alta tecnologia e o consumo sustentável. De forma simples, dado o baixo crescimento populacional e a incapacidade de contar com a construção para crescer, é necessário buscar fontes alternativas de produtividade para garantir desenvolvimento.

Sendo um país altamente dependente de combustíveis fósseis e com um mercado consumidor urbano cada vez maior, duas oportunidades interessantes se apresentam para essa transição: a aposta em energias renováveis e infraestrutura inteligente nas cidades. Mas se existem oportunidades, elas são ameaçadas por um fator crítico: a geopolítica da desconexão econômica entre oriente e ocidente.

Hoje em dia, estar na fronteira tecnológica passa por ter capacidade de produção – ou no mínimo ter fornecedores confiáveis – do insumo mais valioso para a indústria de eletrônicos e suas ramificações: semicondutores. Se a China conta com investimentos estatais massivos no setor para tentar alcançar EUA, Japão e Coreia, ainda está longe do estado da arte dessa tecnologia. Mais importante, falta ao país o que foi fundamental para os dois colegas asiáticos: o alinhamento e até o apoio direto dos Estados Unidos na forma de investimentos.

Hoje em dia, estar na fronteira tecnológica passa por ter capacidade de produção – ou no mínimo ter fornecedores confiáveis – do insumo mais valioso para a indústria de eletrônicos e suas ramificações: semicondutores. Se a China conta com investimentos estatais massivos no setor para tentar alcançar EUA, Japão e Coreia, ainda está longe do estado da arte dessa tecnologia. Mais importante, falta ao país o que foi fundamental para os dois colegas asiáticos: o alinhamento e até o apoio direto dos Estados Unidos na forma de investimentos.

Na realidade, a direção não poderia ser mais contrária: desde 2018 houve um acúmulo sem precedentes de atritos geopolíticos e econômicos. Nesse último front, é bastante ilustrativo o episódio da Huawei, que de promessa global de telecomunicações, passou a estrangulada por sanções na obtenção de insumos e isolada de mercados ocidentais.

Embora nenhuma empresa americana queira “deixar dinheiro na mesa” no grande mercado de consumo chinês, há uma clara atuação dos governos ocidentais para reduzir os investimentos e o compartilhamento de tecnologias de fronteira. Frear um modelo econômico de rápido crescimento, mas feito sobre bases opacas e pouco alinhadas com as democracias ocidentais e as práticas de mercado, virou consenso entre Democratas e Republicanos no Congresso Americano.

Não é por acaso que a prioridade número 1 do governo chinês, subjacente em várias de suas iniciativas econômicas e geopolíticas, é a redução de sua dependência do ocidente como provedor de insumos-chave para o funcionamento e o upgrade de sua economia. É disso que se trata toda discussão de segurança energética, militar, alimentar, financeira e tecnológica.

Se a lua de mel da China com o mundo nas últimas décadas foi fator fundamental para sua rápida expansão, continuar se desenvolvendo à revelia de vários de seus principais parceiros se coloca como restrição adicional importante para a próxima década.

***

O PIB da China deve crescer “míseros” 3% em 2022, frente a uma expectativa de 5% de produto potencial. Mesmo esses 3% parecem um falso positivo, dada a profunda contração do setor imobiliário e o fraco consumo afetado pelas subsequentes quarentenas de Covid zero. Uma estratégia convincente de saída da epidemia é, portanto, o primeiro obstáculo a se superar no próximo ano.

Em outubro, Xi Jinping deve garantir sua recondução ao posto de chefe máximo da nação. Passada a renovação política, deve se iniciar um movimento mais concertado para implementação das reformas econômicas: além de superar a Covid, estabilizar a sangria do mercado imobiliário sem recorrer a movimentos especulativos e garantir bases mais tecnológicas para a economia, ao mesmo tempo manobrando a geopolítica.

Subestimar a capacidade da economia chinesa de se reinventar nos parece um equívoco, a julgar pela impressionante evolução em 50 anos de uma economia essencialmente rural, agrária e miserável para uma sociedade urbana e com infraestrutura invejável mesmo para vários países ricos. Mas os desafios agora são substancialmente maiores, modelos antigos não podem mais ser replicados e a corrida contra o tempo do envelhecimento populacional aumenta.

***

A Guerra do Peloponeso terminou com a rendição de Atenas, mas, enfraquecida após 30 anos de conflito, Esparta foi facilmente conquistada pela Macedônia algum tempo depois, o que marcou o fim do Período Clássico da Grécia Antiga.

Vários países tentaram desafiar ou superar os EUA no último século e, como a história provou, nenhum deles conseguiu. A China deve enfrentar anos de menor crescimento à frente e os EUA também têm seus problemas domésticos e desafios para se manterem como centro de gravidade do mundo. Nesse ambiente, o crescimento e a estabilidade do mundo que nos acostumamos a ver nos últimos anos também se tornam mais incertos.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.