Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A guerra, o petróleo, a inflação, os juros… e ainda a Covid-19.

A cada década o mundo enfrenta novos desafios. Nos anos 60, vivíamos a Guerra Fria que culminou na crise dos mísseis cubanos de 1962. Já na década de 70, tivemos dois choques do preço do petróleo que fizeram o preço do barril quadruplicar. O aumento do custo de energia fez com que a inflação permeasse diversas economias no mundo, inclusive o Brasil, durante os anos 80. Os anos 90, foram marcados por dois processos de subida de juros do FED que culminaram com diversas crises de países emergentes (inclusive a Rússia em 1998) e com o estouro da bolha de tecnologia no começo dos anos 2000. Na década subsequente, com o início do novo século, vimos a pandemia do SARS com seu epicentro na Ásia e efeitos em mercados ao redor do planeta.

O ano agora é 2022, e, por mais incrível, que possa parecer, temos no mesmo ano um pouco de tudo que foi descrito acima. O enfrentamento da Rússia com o ocidente na Ucrânia, um choque do petróleo que já dobrou o preço do barril, um processo inflacionário que se tornou endêmico em grande parte do mundo, o início de um processo de subida de juros e aperto monetário por parte do FED, e uma pandemia que no momento ainda afeta a China.

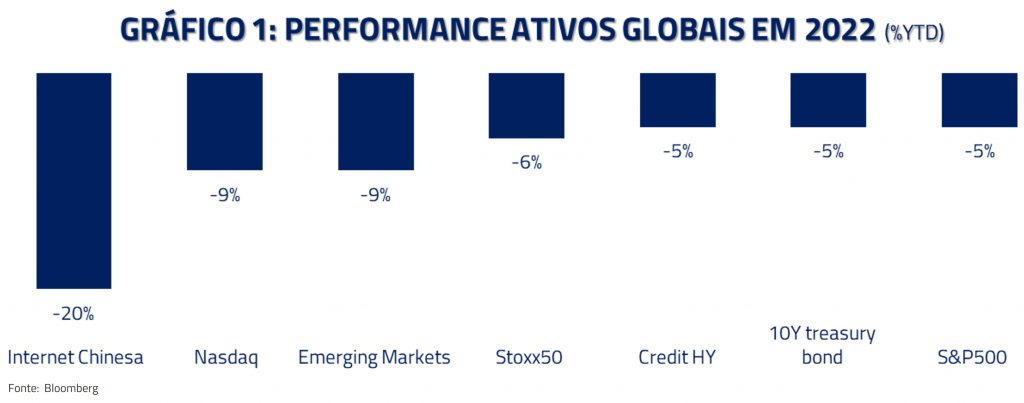

Como consequência desse processo, diversos ativos estão firmemente em território negativo no ano: a renda fixa internacional, o mercado acionário global e até mesmo as criptomoedas.

Usamos nesta carta, a conhecida analogia do pombo no tabuleiro de xadrez: um jogo organizado com regras claras na economia global se transforma numa grande confusão quando um pombo entra e derruba todas as peças, deixando os jogadores sem saber ao certo as posições e como conduzir o jogo. O atual processo inflacionário, o preço do petróleo, a crise geopolítica são todos fatores não vistos em décadas, e devem requerer uma rearrumação do tabuleiro de ativos globais.

Entretanto, toda a crise, em seu âmago, traz a semente de novos caminhos a serem traçados. E é nosso dever, enquanto gestores, buscarmos essas novas oportunidades que vemos abertas nos mercados.

Nesta carta, descrevemos abaixo nossa visão atualizada sobre os acontecimentos mencionados acima: e onde vemos oportunidades de investimentos abertas para nossos fundos, inclusive no Brasil.

Confronto Rússia-Ucrânia: Outro pombo em um tabuleiro de xadrez

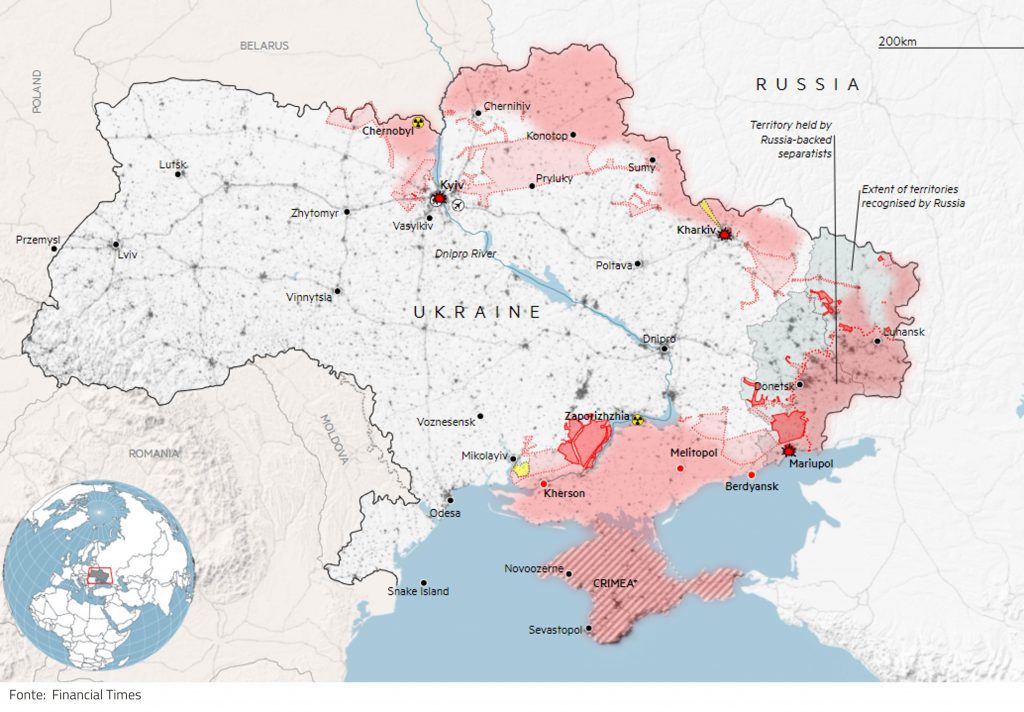

A Rússia de Vladimir Putin se colocou em uma “guerra preventiva” que certamente em retrospecto preferiria evitar. Apesar de ter planejado uma guerra rápida em que os objetivos estratégicos seriam atingidos em poucos dias, a Rússia se encontra em um conflito em que os propósitos se tornam turvos e a estratégia parece se ajustar diariamente à dura realidade de uma guerra em centros urbanos.

Os leitores devem conhecer a história da Primeira Guerra Mundial, em que o plano inicial para uma guerra de poucas semanas se transformou em anos de conflito e só se resolveu com a entrada dos Estados Unidos três anos mais tarde. Nada disso foi planejado: a realidade apenas se impôs em uma longa guerra de atrito. Com uma distância ainda muito grande entre Rússia e Ucrânia nas negociações, existe o risco de um conflito mais duradouro em um ambiente mundial que já está muito mais polarizado.

Até o momento, a estratégia russa também nos remete à conhecida comparação do pombo no tabuleiro de xadrez: uma vez que as regras são perdidas, o pombo passa a derrubar todas as peças e tenta sair com ar de vitorioso. Putin se encontra no momento em uma estratégia de atrito, ou seja, busca inviabilizar o estado ucraniano e infringir máximas perdas para futuramente tentar uma melhor barganha territorial em uma possível negociação de cessar-fogo.

Geopolítica é uma área de difícil atuação para gestores, já que as cabeças de poucas pessoas – Putin e Zelensky nesse caso – podem fazer uma rápida e enorme diferença para os resultados do conflito. Apesar da enorme incerteza atual, o pós-guerra e as consequências desse conflito nos parecem mais fáceis de serem analisados. Vemos, por exemplo, oportunidades em setores como defesa e cybersecurity, que devem receber fluxos desproporcionais de capital por muitos anos após o término desse conflito. Além disso, vemos valor no ouro e em diversas outras commodities que devem passar por novos ciclos de investimentos. Iremos explorar mais o racional dessas teses de investimento em nosso próximo Kinea Insights.

Mais juros nos Estados Unidos: Pescando com dinamite

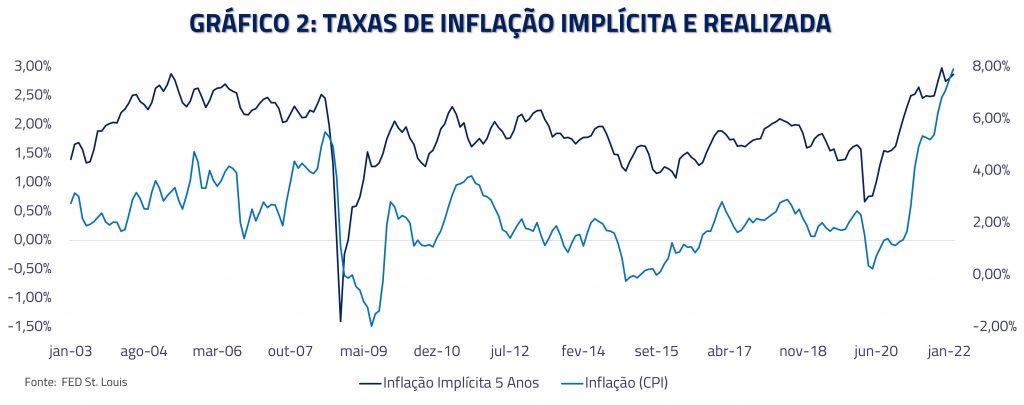

“Nunca acredite em nada até ser oficialmente negado pelo governo” é outra célebre frase do estadista alemão Otto von Bismarck, a qual parece também perfeita para ilustrar o comportamento do FED até o momento. O banco central norte-americano insistiu por meses em negar que o processo inflacionário já havia permeado a economia com a famosa frase “a inflação é temporária”.

A disseminação persistente da inflação e o impacto da guerra na Ucrânia colocam outra autonegação no centro do discurso: a almejada desaceleração controlada da economia ou soft landing, que teria que ser atingida com as altas de juros, o que novamente nos parece “conversa para boi dormir”.

Conforme mencionamos em nossa última carta, o FED, ao subir juros, se assemelha a um pescador usando dinamite: cada vez com cargas maiores até que uma baleia apareça boiando. E a história mostra que foram raras às vezes em que altas de juros não geraram um acidente de percurso. Nas últimas vezes, o processo só parou quando algo grande quebrou: a bolha de tecnologia (2000), o mercado imobiliário (2008) ou uma severa correção do mercado acionário (2018).

O mercado nos parece em negação com relação à necessidade de aumento substancial de juros para impedir o atual processo inflacionário. Uma explicação para esse negacionismo é que os participantes hoje ativos do mercado nunca viram um processo inflacionário dessa magnitude na economia. Portanto, acreditam que os aumentos que foram usuais nas últimas duas décadas vão gerar tal desaceleração da economia que impedirá a continuidade do processo de subida.

Nosso posicionamento continua sendo o mesmo que apresentamos ao longo dos últimos meses: mais juros são necessários. Só que agora migramos mais nosso portfólio na direção de juros reais, ao invés de juros nominais. A razão é que quanto mais seriamente o FED mostrar suas credenciais para lutar contra a inflação, mais a inflação implícita deve ceder, trazendo vantagem para um posicionamento em juros reais frente aos nominais.

China: Economia volta a ser o foco

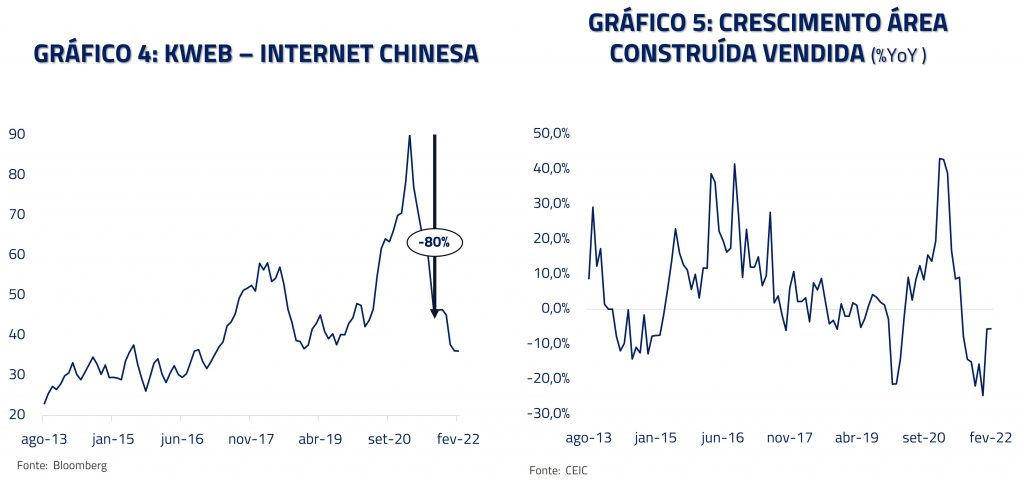

Também na nossa analogia de “pescar com dinamite”, o governo chinês no ano passado fez uma série de medidas restritivas concomitantes para setores-chave da economia que, na visão do partido, não estavam alinhadas com os propósitos do planejamento central.

O resultado foram várias baleias boiando e uma necessidade de correção de percurso que se manifesta em diversas frentes.

No ano passado, intervenções no setor imobiliário restringiram o modelo de financiamento dos principais construtores, gerando uma séria contração de vendas que culminou na reestruturação da Evergrande, segunda maior do setor, e no virtual fechamento do mercado de bonds em dólar para as empresas. Na bolsa, o setor de tecnologia foi atingido por duras medidas antimonopólio e novas leis de uso da informação. Houve ainda redirecionamento de políticas de educação e saúde na linha da “prosperidade comum”, afetando severamente as gigantes da internet, uma das joias da coroa da transição tecnológica, com empresas como Alibaba e Tencent, que chegaram a cair mais de 80% do seu topo.

Com um setor imobiliário que no agregado representa 25% de sua economia, um setor de consumo ainda deprimido pela política de “Covid-zero” e um mercado financeiro avariado, o governo vem correndo para tentar reverter o quadro, num ano politicamente importante para a administração de Xi Jinping.

A China no momento talvez seja a única região em que o aperto regulatório, fiscal e monetário tenha feito seu efeito restritivo, e a única que talvez possa permitir no momento um relaxamento simultâneo dessas medidas, trazendo impulso necessário para que o governo atinja a meta agora ambiciosa de crescimento para o ano.

Temos posição hoje em commodities metálicas expostas à China, como o cobre e o alumínio, e estamos comprados novamente no setor de internet chinesa.

Brasil: Um dos beneficiários do mundo pós-conflito

O Brasil está emergindo como um dos principais beneficiários da nova arrumação dos ativos globais no mundo pós-guerra. Tradicionalmente perdedores em momentos de estresse global, temos visto boa performance relativa dos ativos brasileiros nesse período, principalmente em virtude de nossa posição de exportador de commodities, do avanço no ciclo de política monetária e do relativo isolamento aos impactos negativos do atual conflito.

O conflito não deve levar somente a uma subida do preço das commodities, mas também a uma percepção de que investimentos em commodities devem ocorrer de forma mais duradoura ao longo dos próximos anos. Nos parece claro que, por exemplo, no setor de grãos, governos devem decidir trabalhar com níveis de estoques maiores para garantir segurança alimentar.

Adicionalmente, nos encontramos bastante adiantados no processo de subida de juros, com a possibilidade de vermos o ápice desse processo nas próximas reuniões do COPOM. O ciclo total deve somar mais de 10 pontos percentuais de aperto, algo raro mesmo entre emergentes, e traz de volta os juros brasileiros à posição de um dos maiores do mundo.

A combinação de uma geografia com baixas expectativas, possibilidade de término do aperto monetário e impulso renovado em seu setor externo pode se tornar um impulso poderoso para retorno em ativos de risco. Já vemos esses efeitos no comportamento da moeda e na performance relativa do mercado de ações brasileiro em relação ao resto do mundo.

Partindo de valuations ainda bastante descontadas, consideramos que esse processo possa ter um longo caminho pela frente, e permanecemos alocados na bolsa local e comprados no Real.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

***

Estamos sempre à disposição de nossos parceiros e clientes.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.