Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

A economia Brasileira irá se curvar à força dos juros?

O que acontecerá ao longo dos próximos meses quando a força irresistível dos elevados patamares de juros na economia Brasileira se encontrar com a até então sequência de surpresas positivas no campo econômico que temos observado recentemente?

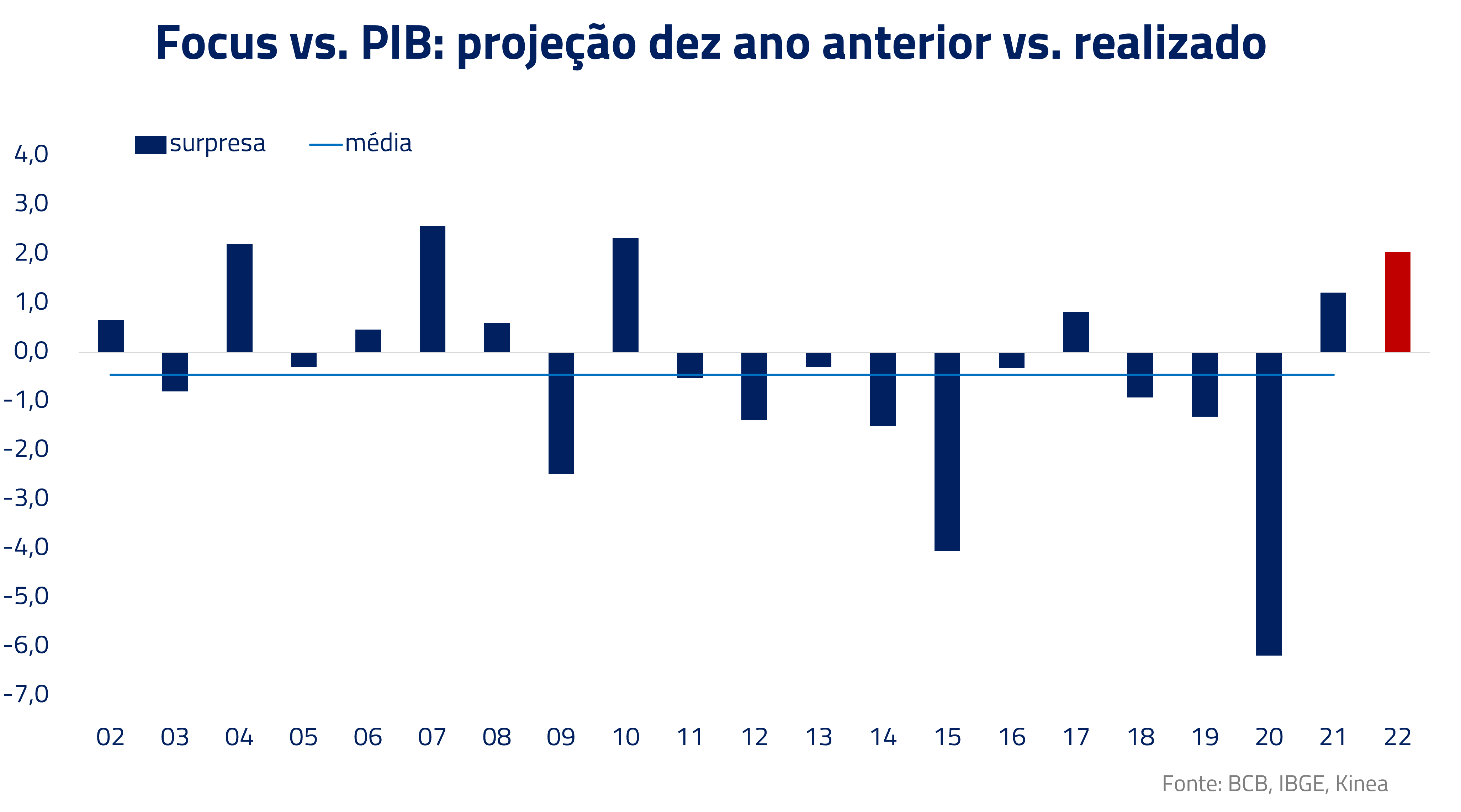

Não é só de surpresas inflacionárias que vive o Brasil. Após anos de resultados mais fracos que o esperado, o PIB de 2022 está caminhando para um número maior que o projetado em dezembro, no que pode ser a maior surpresa positiva em mais de dez anos.

Com o desempenho melhor que o esperado, a dúvida que surge é: o que podemos esperar pela frente? A economia está mais resiliente ou apenas estamos postergando a desaceleração?

Mas, antes de discutirmos o futuro, é preciso primeiro entendermos o passado. Por que a atividade está melhor na margem? Na nossa visão, fatores pontuais como maior injeção de renda, uso de poupança e a própria reabertura ainda em curso têm contrabalanceado o efeito já contracionista do aumento de juros. A ausência desses fatores a partir do segundo semestre e os efeitos defasados do aperto monetário aliados à desaceleração global levarão a economia brasileira à estagnação.

O que explica o melhor crescimento até agora?

Política monetária estaria menos potente? É uma dúvida natural, que surge após um dos maiores apertos de juros, pouco visto na história do país, não se traduzir automaticamente em atividade mais fraca.

Acreditamos que não. Com menor intervenção do governo em bancos públicos, a política monetária tem hoje maior potência que no passado – e já vemos seus efeitos nos aumentos de taxa de juros para o tomador final.

Existe uma questão de ponto de partida e timing: em nossas estimativas, a política monetária se tornou restritiva de fato – ou seja, passou a contribuir negativamente para o crescimento do PIB – apenas no final do ano passado. E, com o aperto ainda em curso, cada vez mais esse vetor atuará negativamente na economia.

O ponto é que outros vetores têm atuado na direção contrária.

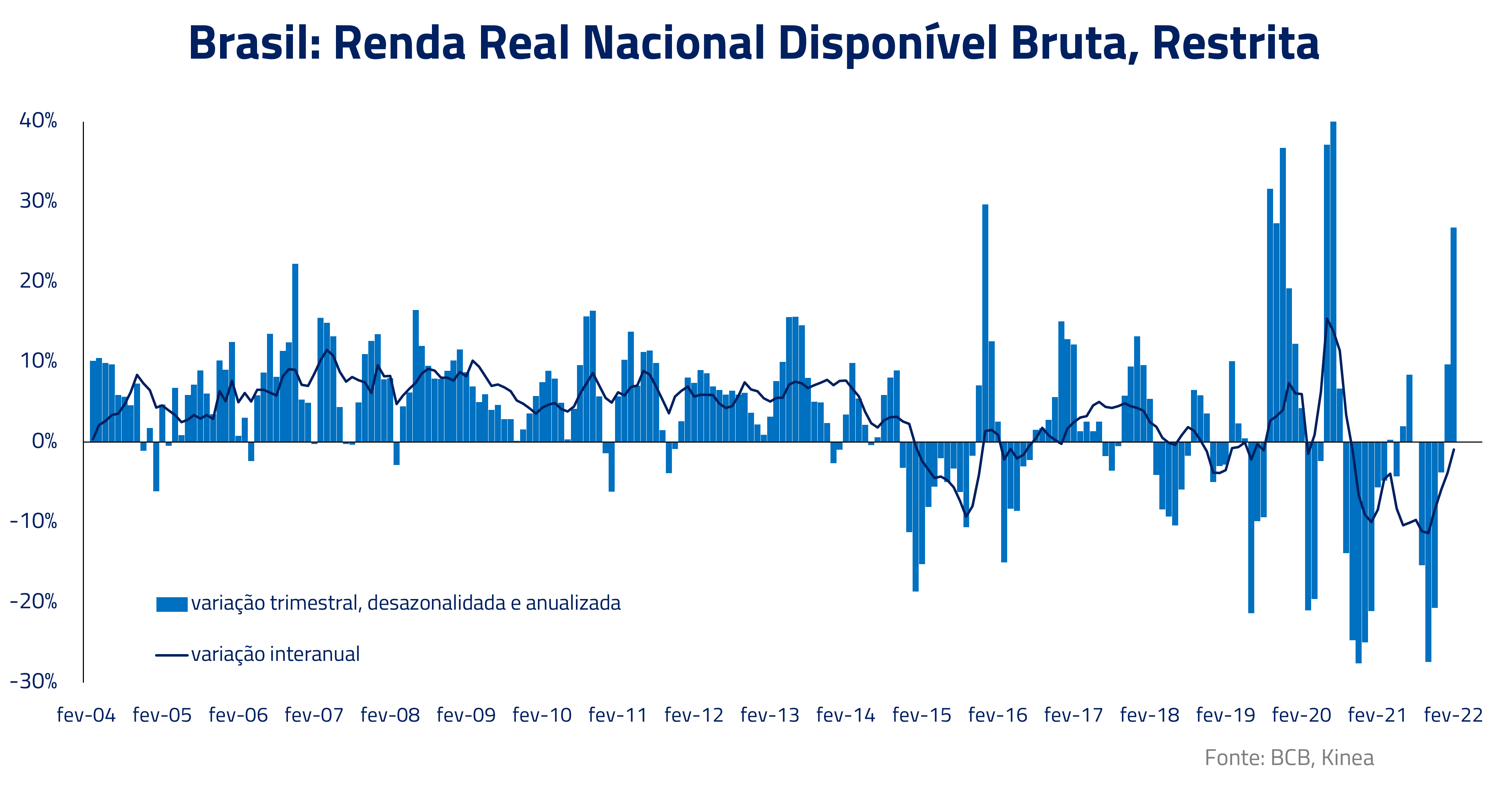

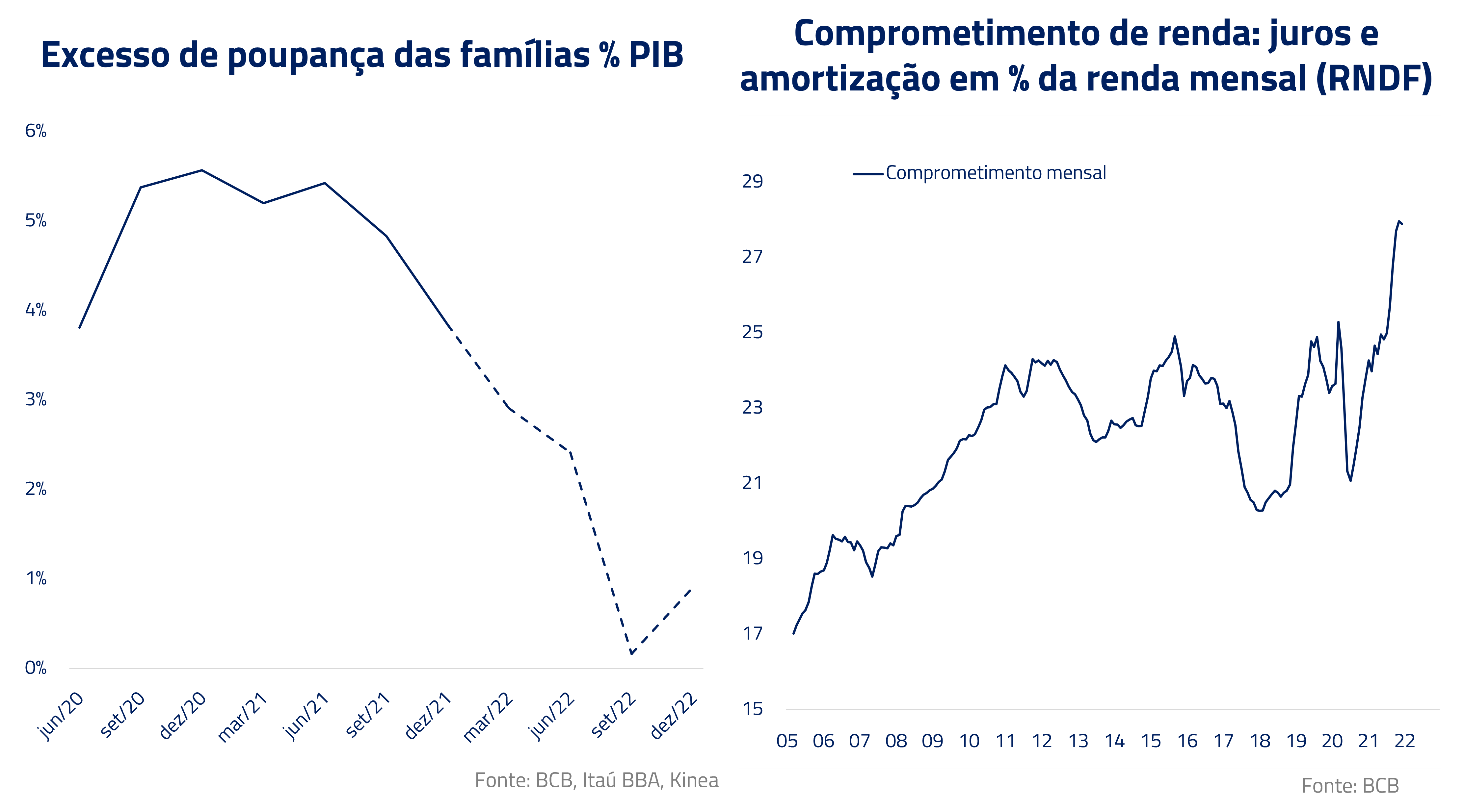

Nos últimos trimestres, vimos o consumo das famílias se sustentar em um patamar elevado de crescimento. Com a renda real em queda desde meados de 2020, o que explica esse consumo é, por definição, a queda na taxa da poupança das famílias e o uso da poupança acumulada. Pela metodologia do Banco Central, estima-se que a poupança acumulada pelas famílias na pandemia chegou a atingir o pico de 5,4% do PIB no 2º trimestre de 2021, e, desde então, vem amortecendo a corrosão da renda causada pela inflação e fim do auxílio emergencial na segunda metade de 2021.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Particularmente no começo do ano, voltamos a ver uma aceleração da renda real das famílias que se traduziu em maior consumo. Algo que vemos como pontual: reflexo do aumento nos valores pagos do Auxílio Brasil frente ao antigo Bolsa Família, reajuste de salário-mínimo e o pagamento atrasado do abono salarial. Essa injeção ajudou a recompor as perdas de renda real observadas no passado, elevando a compra de itens como alimentos e bens de uso pessoal.

Além do uso da poupança acumulada na pandemia e dos reajustes do começo do ano, o próprio processo de reabertura ainda em curso tem sido um vento favorável e contribuído positivamente para o emprego e consumo. O fim do uso obrigatório de máscaras em março teve papel crucial na aceleração de serviços prestados às famílias, como acomodação, alimentação fora e transportes aéreos. Com a sensação de que a pandemia finalmente está ficando para trás, os consumidores buscam melhor equilíbrio de sua cesta de consumo em setores a que ficaram restritos nos últimos anos, fazendo a roda da economia voltar a girar.

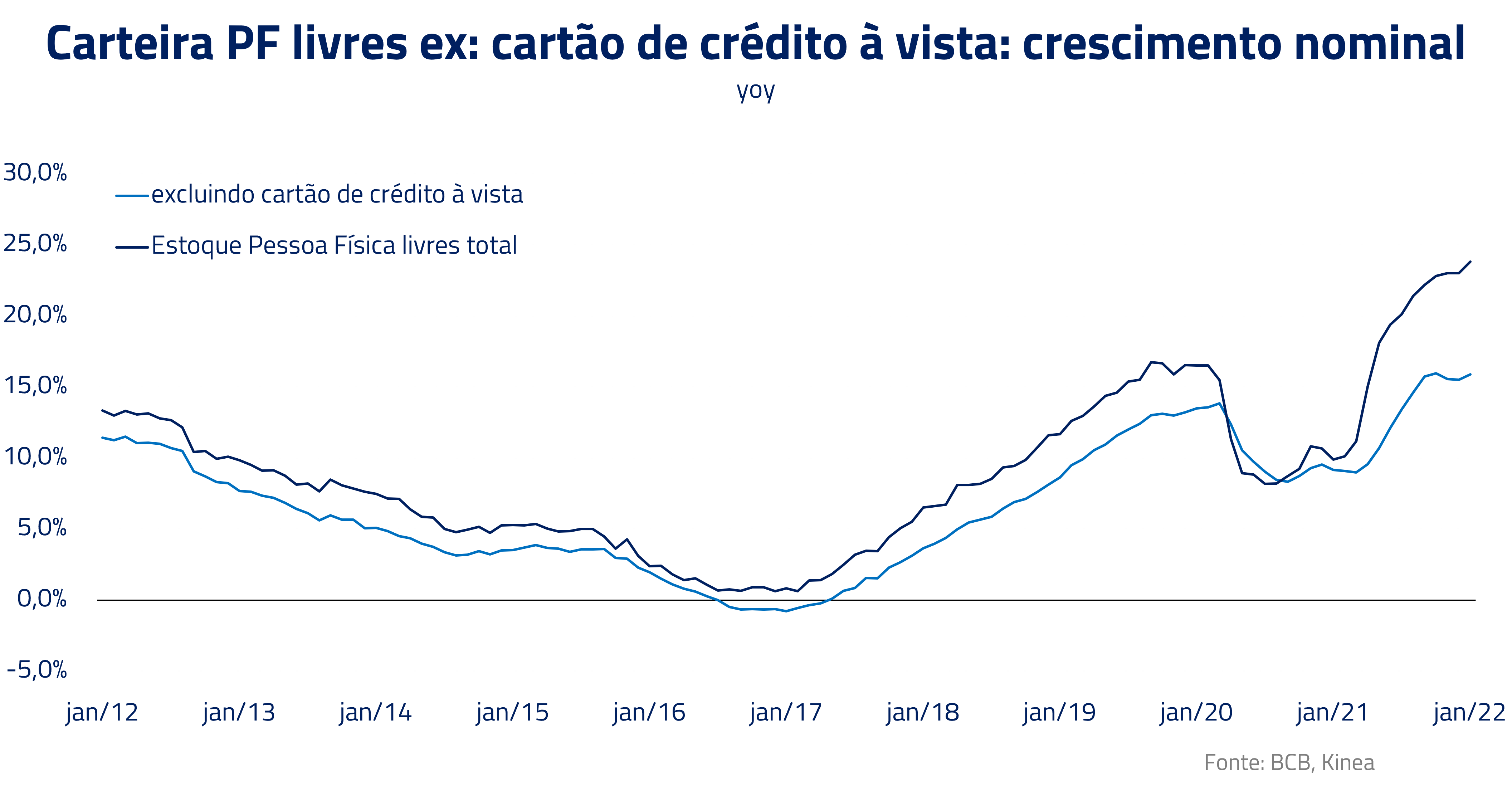

Por fim, mas não menos importante, temos o crédito azeitando as engrenagens do processo. Normalmente endógeno à atividade, vemos uma aceleração relevante nas carteiras de crédito pessoal não consignado e de cartão de crédito. Este último parece refletir a expansão do plástico como meio de pagamento, seja via aumento de compras online, maior oferta via fintechs, ou até mesmo o receio de usar notas quando o vírus trazia maior preocupação. Vale notar no gráfico, contudo, a aceleração de linhas emergenciais, como cheque especial e rotativo do cartão de crédito na ponta – sinal de alerta que irá se traduzir em maior cautela por parte dos bancos nos próximos meses.

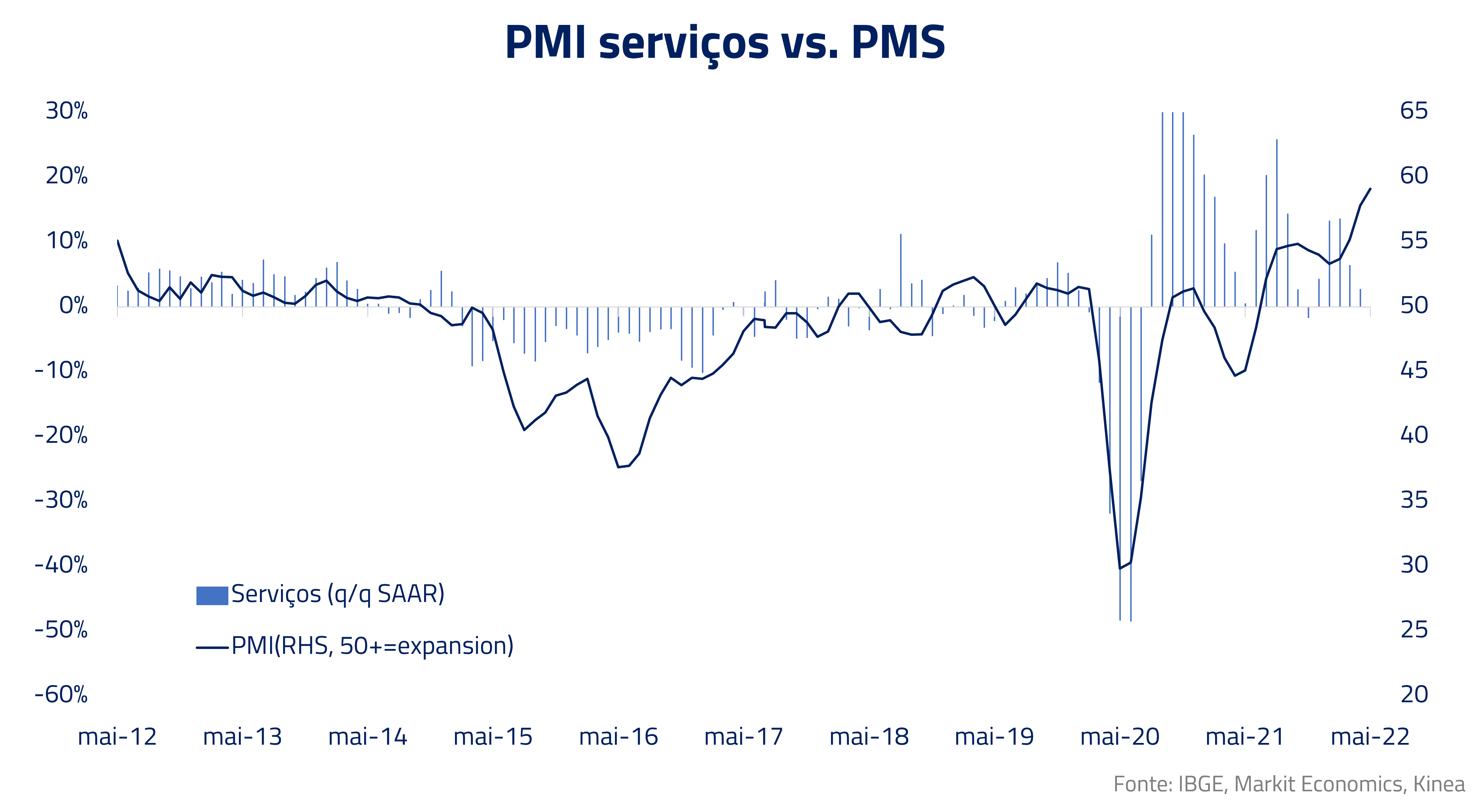

Indicadores mais tempestivos sugerem manutenção de um ritmo elevado de crescimento no curto prazo. Abaixo observamos a evolução do indicador PMI de serviços, que está em sua máxima dos últimos 15 anos e aponta para bom desempenho do setor terciário nos próximos meses.

Fato é que o segundo trimestre deve mostrar uma atividade ainda resiliente, mas novamente por fatores pontuais. O anúncio do governo de permitir o saque de recursos do FGTS e antecipação do pagamento do 13º de pensionistas do INSS no período deverá contribuir pelo menos com 0,3 pp para o crescimento do PIB do trimestre, sem contar com os potenciais cortes de impostos. E, com isso, antecipa e concentra em um curto período um consumo que ocorreria de forma mais gradual.

…mas a força irresistível dos juros deve eventualmente frear a economia

Olhando para frente, o cenário é bastante nebuloso. Os vetores de sustentação do crescimento observados até agora deixarão de atuar no segundo semestre, já os ventos contrários se farão cada vez mais presentes: esperamos recessão no 2º semestre e zero de crescimento para 2023.

Do lado da renda, no ritmo atual, o excedente de poupança será consumido rapidamente. Na ótica do crédito, vemos indicadores que trazem sinais de alerta para qualquer credor: o comprometimento de renda das famílias está nas máximas da série histórica, assim como o endividamento. Algumas famílias possivelmente serão forçadas à desalavancagem, enquanto para outras o processo deve ser mais gradual. De uma forma ou de outra, teremos ao longo dos próximos trimestres a normalização da taxa da poupança das famílias.

Com o fim do processo de reabertura da economia, fim da poupança extra acumulada, sem ajuda dos recursos do FTGS e transferências de renda, o vetor negativo de política monetária será mais predominante, levando a economia para contração.

Não bastassem os desafios internos, o ciclo da economia global está virando. A retirada de estímulos fiscais e monetários tem gerado aperto de condições financeiras que levará à desaceleração global, com o risco de termos uma recessão no setor industrial.

Embora não sejamos um país muito aberto ao comércio internacional, o Brasil não é uma ilha e certamente sofrerá com os ventos contrários advindos de fora. Ainda, diferente de outros ciclos, em que contamos com o bom desempenho da economia chinesa para contrabalancear a desaceleração no ocidente, dessa vez a terra do dragão tem seus próprios dilemas e limites – o que torna o cenário ainda mais desafiador.

Em suma, a surpresa com o crescimento deste ano decorre de fatores não estruturais e vemos razão para apostar na desaceleração pronunciada da atividade a partir do 2º semestre.

***

Estamos à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.