Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Por que a inflação deve convergir gradualmente nos Estados Unidos?

O grande investidor Seth Klarman costuma dizer que os maiores erros em investimentos são cometidos quando investidores confundem fatores cíclicos com tendências estruturais. É fácil entendermos o porquê: fatores cíclicos, quando tomados como estruturais, podem fazer com que investidores projetem no futuro a permanência de tendências por tempo muito mais longo que o devido.

No momento, o consenso do mercado parece ter migrado para uma visão estrutural do fenômeno inflacionário, onde uma vez que ao gênio inflacionário lhe foi permitido sair de sua garrafa, não será tarefa trivial convencê-lo a retornar.

Nesse insights, gostaríamos de apresentar uma visão diferente: fatores cíclicos podem se mostrar determinantes sobre o comportamento inflacionário nos trimestres à frente, ainda que não descartemos os efeitos estruturais presentes. Dentre todas as incertezas da ciência econômica, uma relação parece se manter: desacelerações econômicas e recessões andam de mãos dadas com a desaceleração de tendências inflacionárias.

Não poderia ser diferente, uma vez que a desaceleração é o canal de impacto na economia da subida de juros, com diminuição da demanda e abertura de hiatos de produto e emprego. O passado nos mostrou que mesmo em períodos de inflação estruturalmente elevada, o movimento de preços aconteceu em idas e vindas.

Isso significa que estamos voltando ao mundo de inflação baixa do pré-covid? Ou que, no fim das contas, o Banco Central Americano (Fed) estava certo e a alta da inflação era temporária? Não necessariamente: apesar das expectativas de desaceleração cíclica da inflação, ainda há uma tendência estrutural de pressões subjacentes, reflexo da difícil transição energética e da geopolítica dos combustíveis e alimentos, evidenciada pela Guerra Rússia-Ucrânia.

Um movimento de convergência, que não significa que a inflação será definitivamente superada, mas significa que o período de maior agressividade do Fed deverá ficar para trás.

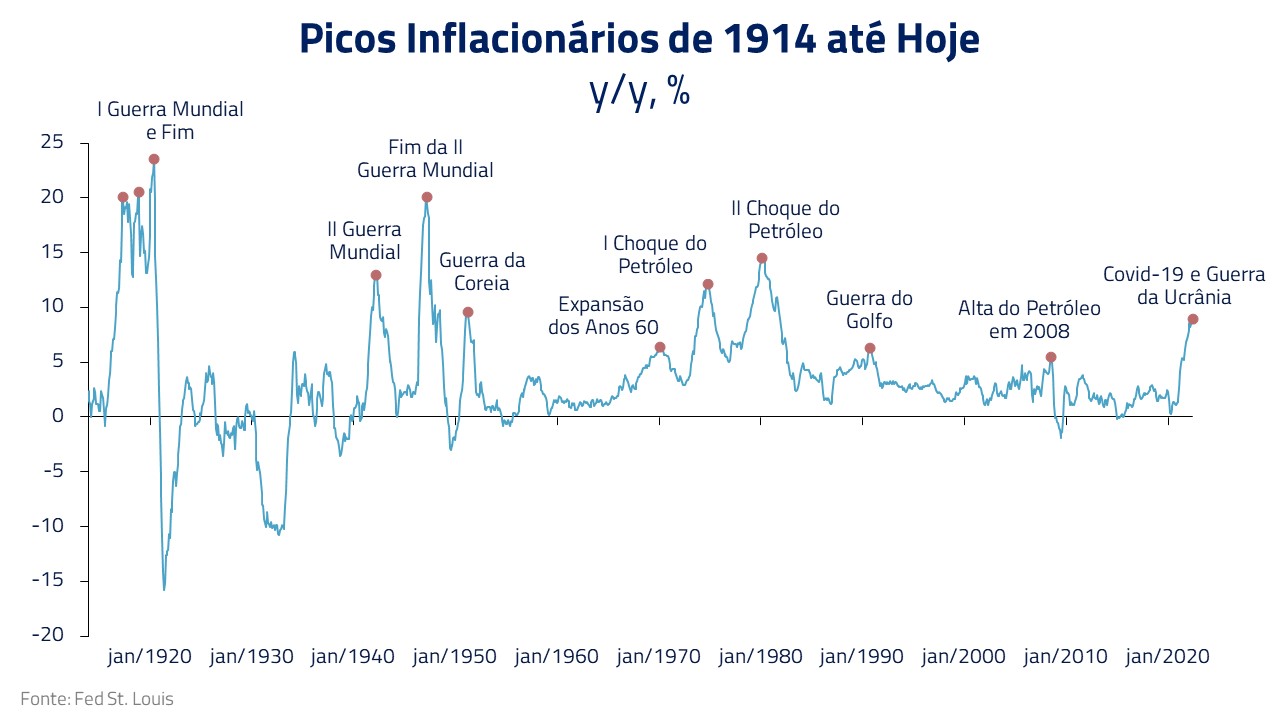

Precisamos falar sobre os anos 40 (E 70-80): Mesmo em hiperinflações a inflação tem ciclos.

Para ilustrar o ponto feito na introdução, observemos os dois grandes episódios de inflação do século passado: a inflação do pós-guerra e a hiperinflação dos anos 1970-80, em meio aos choques do petróleo. Em ambos os casos, o que se viu foi um processo de altos e baixos em torno de níveis elevados de preços, e não uma subida totalmente direcional.

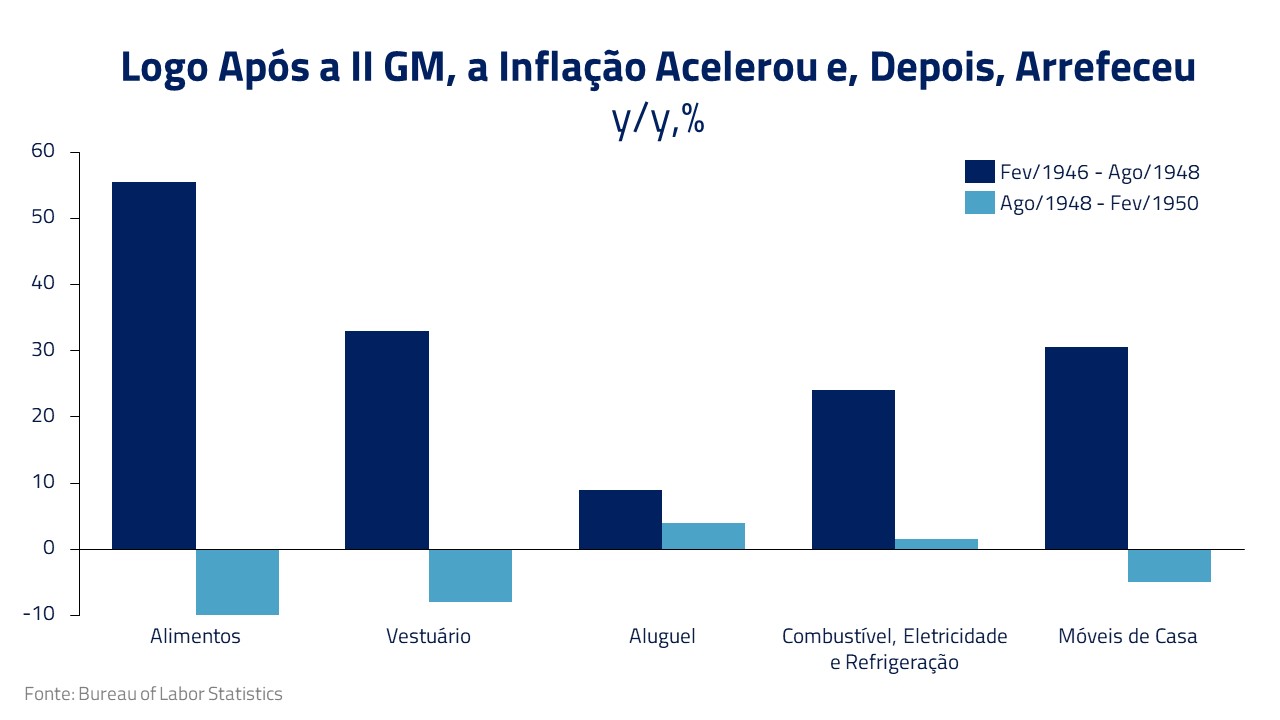

No pós-guerra, a remoção de controles de preços, as restrições de oferta resultantes de um redirecionamento dos recursos produtivos para atender ao esforço de guerra, a demanda reprimida e a falta de mão de obra, levaram a inflação a um pico de mais de 20% em dado momento durante 1947. Mas essa inflação cedeu rapidamente, voltando a subir com o novo esforço da Guerra da Coreia em 1951.

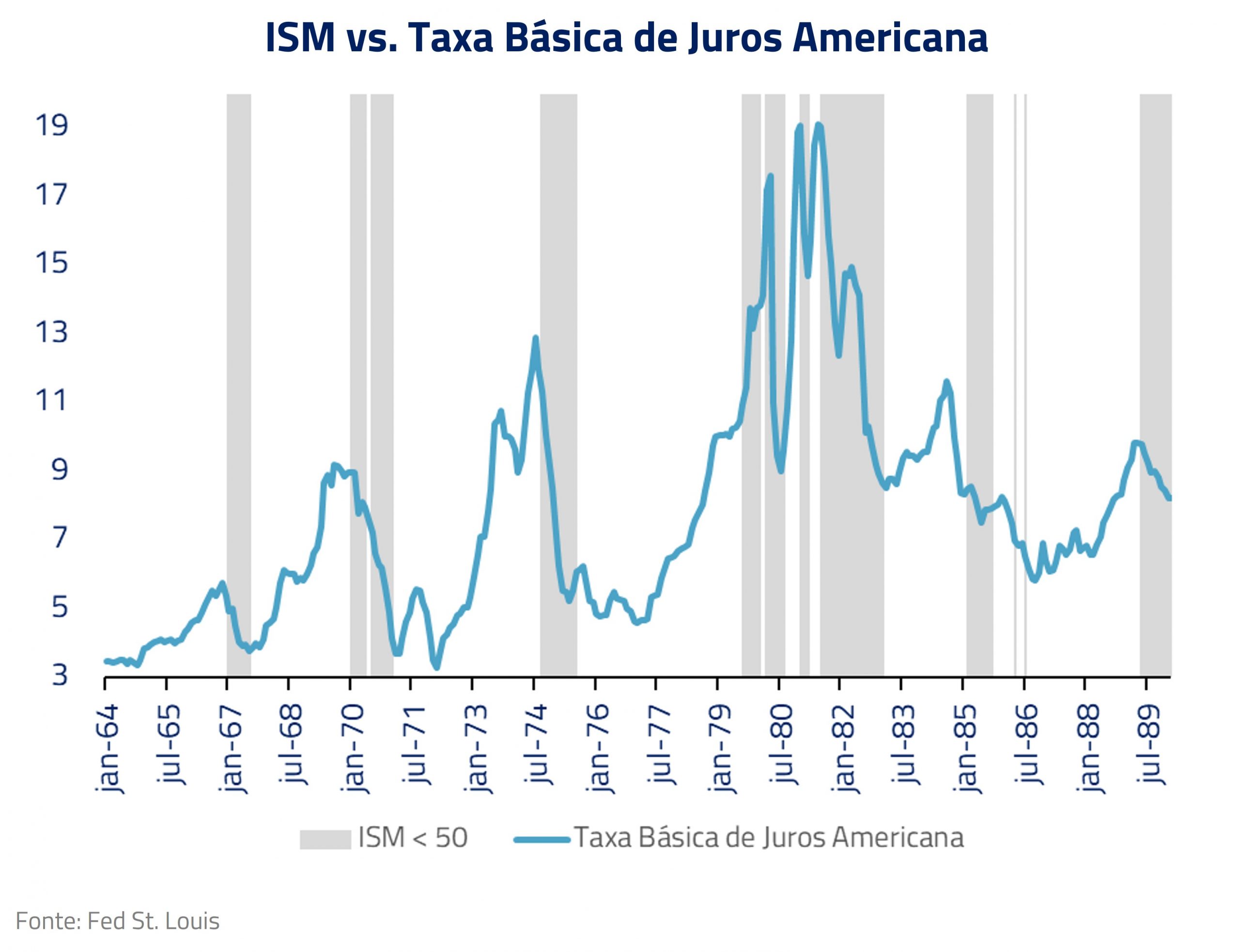

O mesmo se aplica aos episódios dos choques do petróleo dos anos 70 (1973 e 1979), quando a inflação veio em duas ondas, neste caso intercaladas por uma alta significativa da taxa de juros americana, que jogou a economia em recessão industrial a partir de 1974.

A primeira recessão foi sucedida por um corte significativo de juros. Anos depois, um novo choque do petróleo novamente obrigou o Fed a subir significativamente os juros, para logo em seguida se ver obrigado, mais uma vez, a reverter o movimento diante de uma nova recessão industrial.

Em recessões industriais o Fed para de subir: e consideramos que estamos próximos de uma recessão industrial.

No atual momento econômico, um fator relevante e amplamente citado pelos membros do comitê de política monetária americana é que a economia se encontra com um mercado de trabalho apertado, onde o baixo desemprego, a alta disponibilidade de vagas e a inflação passada devem garantir poder de barganha sobre os salários ainda por um tempo.

Ou seja, partindo de bases econômicas tão robustas, mesmo uma desaceleração econômica seria compatível com taxas de juros anormalmente elevadas para desaquecer (ainda mais) a demanda. Em outras palavras, ainda que a economia reduza sua taxa de crescimento, o contexto exigiria que os juros subam bem acima do valor considerado neutro – aquele que equilibra oferta e demanda. Mas como pensar no que seria uma taxa “substancialmente” elevada?

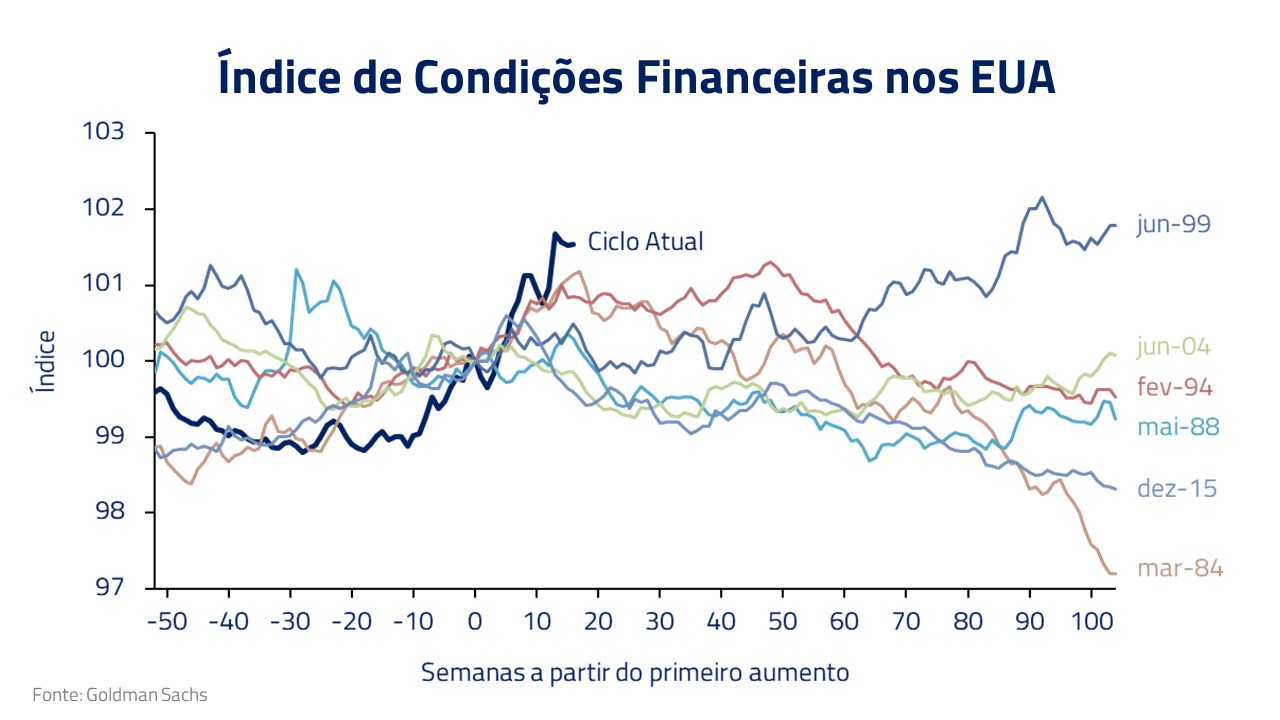

A economia americana é bastante flexível. Suas empresas dependem bastante dos mercados de crédito para financiamento, seus consumidores têm boa parte do seu patrimônio investido em bolsa e sua moeda funciona como meio internacional de pagamentos. Dessa forma, o aperto monetário nessa economia se dá muito além do movimento feito pelo Fed na taxa básica de juros.

Vários outros canais importantes de aperto de liquidez, que no conjunto são as chamadas condições financeiras, atuam para aquecer ou esfriar essa economia. E aqui está o ponto central: apesar de ter subido ainda pouco a taxa básica de juros, o aperto de condições financeiras já ocorrido este ano é sem precedentes. O maior aperto de liquidez dos últimos 40 anos. Em outros momentos do tempo, sempre que o Fed iniciava um ciclo de juros as condições financeiras gradualmente apertavam na sequência.

Em 2022, o contrário se observa: apesar da pouca alta de juros, a apreciação do dólar, a correção da bolsa e a alta dos prêmios de risco corporativo – somente em antecipação ao Fed – já fizeram um trabalho muito maior do que o próprio Banco Central fez em ciclos anteriores. E isso já cobra seu preço na economia.

Os canais de impacto de um aperto financeiro são múltiplos, com destaque para o aumento do custo de consumo de bens duráveis, o encarecimento do financiamento das empresas e a perda de competitividade da indústria que segue a uma apreciação da moeda. Um bom resumo da atividade industrial pode ser descrito pelo ISM, aquele mesmo indicador que nos anos 80 caiu abaixo de 50 duas vezes e obrigou o Fed a reverter seus ciclos de alta de juros.

Ora, se na hiperinflação o Fed parou de subir quando viu uma recessão industrial, ele já deveria começar a se incomodar: uma nova queda está em gestação.

Isso significa corte de juros? Muito provavelmente não, justamente porque estamos partindo de um ponto bastante favorável pelo consumidor – principal motor do PIB. Mas significa que, provavelmente, o Fed deve ficar mais cauteloso depois de atingir taxas de juros mais neutras. Até porque, quedas de demanda precedem quedas de inflação, o ponto inicial da nossa discussão.

Mas, afinal, como convergir uma inflação de 8,5%?

Voltando ao pós-guerra, podemos perceber um fenômeno bastante interessante. A alta de inflação de 1946-48 se concentrou bastante em alimentos, combustíveis, bens duráveis – como móveis e eletrodomésticos – e, em alguma medida, vestuário e aluguéis.

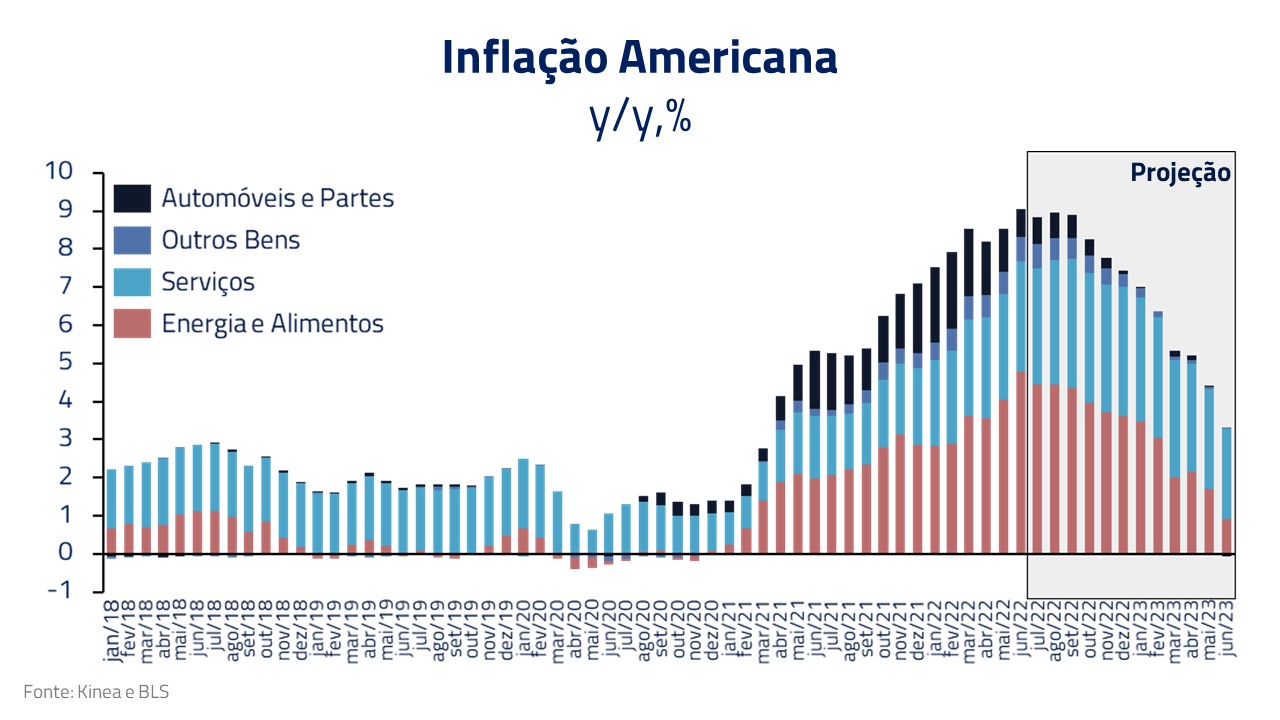

Não por coincidência, a alta da inflação nos dias atuais, também muito relacionada à escassez de bens e energia no mundo, se concentrou em setores semelhantes. Dos 8,5% que a inflação americana subiu nos últimos 12 meses, metade veio de maiores preços de combustíveis e alimentos e cerca de 2% da alta generalizada de bens de consumo. O restante fica por conta dos serviços na economia.

Temos boas razões para acreditar que parte do problema inflacionário pode ser resolvido pela recessão industrial que se aproxima. A alta da inflação – que tira poder de compra das famílias – e a recomposição de estoques pelas empresas vão inverter o problema de oferta insuficiente dos últimos anos, gerando uma provável insuficiência de demanda.

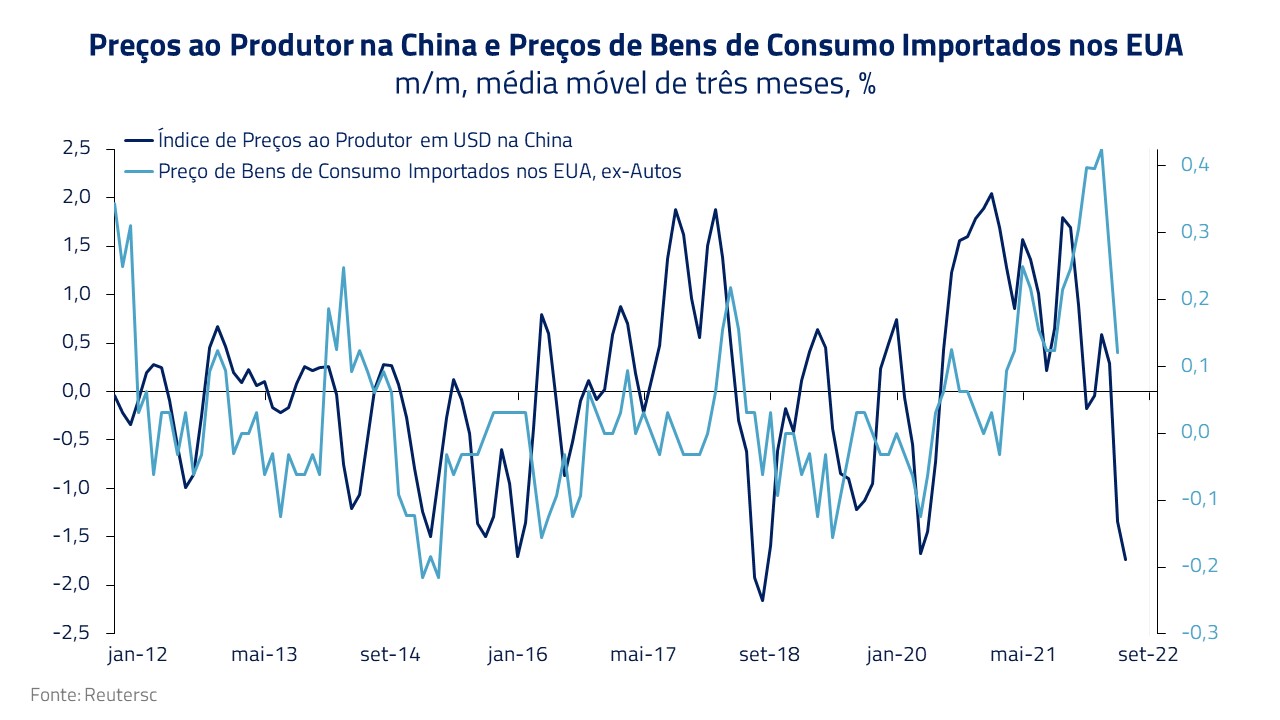

Igualmente importante é a fraqueza recente da economia chinesa, que se manifesta em deflação de preços ao produtor. Na Europa, a falta de oferta de energia deve também levar a uma recessão importante da indústria. Tudo isso se resume na boa correlação histórica entre os preços industriais na China e os preços de bens de consumo nos EUA, e nos dá conforto para apontar que a inflação de bens deve ceder nos próximos meses.

A parte de energia e alimentos é um pouco mais incerta. Uma desaceleração na indústria usualmente implica queda em preços de commodities, especialmente em um ambiente de fraca demanda chinesa, o que ajudaria na queda da inflação. Mas, como já escrevemos em cartas anteriores, este momento é peculiar, pois a falta de oferta de produtos refinados de petróleo no mundo coloca uma pressão não usual sobre os preços de combustíveis, sendo um risco inflacionário para as cadeias produtivas mesmo em ambiente de desaceleração. Portanto é de se esperar alguma queda nesses itens, mas talvez em magnitude menor que em ciclos anteriores.

Restam os componentes de serviços, um setor mais resiliente que pode dificultar a convergência total para a meta. Mas deveríamos esperar uma espiral inflacionária de salários e preços, fruto de desemprego em valores mínimos históricos? Provavelmente não será o caso, porque embora um ambiente inflacionário favoreça a inércia, há duas qualificações importantes.

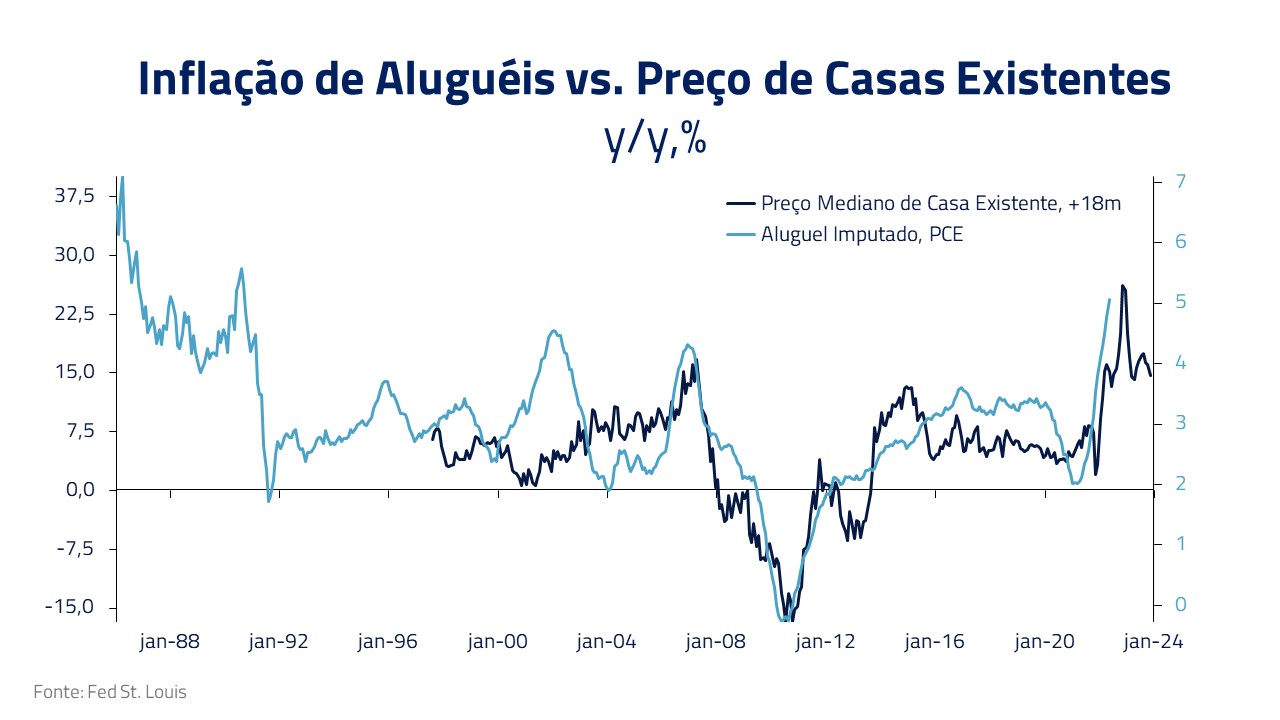

Primeiramente, a maior parte da inflação de serviços é referente ao componente de aluguéis. Dado o pico já ocorrido nos preços de imóveis – e o risco de desaceleração à medida que juros mais altos encarecem o financiamento de casas – a tendência é que aluguéis também estejam próximos do pico. Em segundo lugar, a métrica de referência de inflação do Fed – o PCE, em contrapartida ao CPI, também muito observado pelo mercado – confere aos aluguéis metade do peso no índice total.

Como se posiciona o Fed em toda essa história?

A inflação que hoje o Fed combate foi gestada por uma combinação de políticas monetária e fiscal extremamente estimulativas ao longo de 2020 e 2021, mas um grande choque de juros hoje cobraria seu preço sobre a economia ao longo dos próximos 18 meses, pelo menos. Isso sobre uma atividade que já desacelera e uma inflação que já dá sinais de convergência.

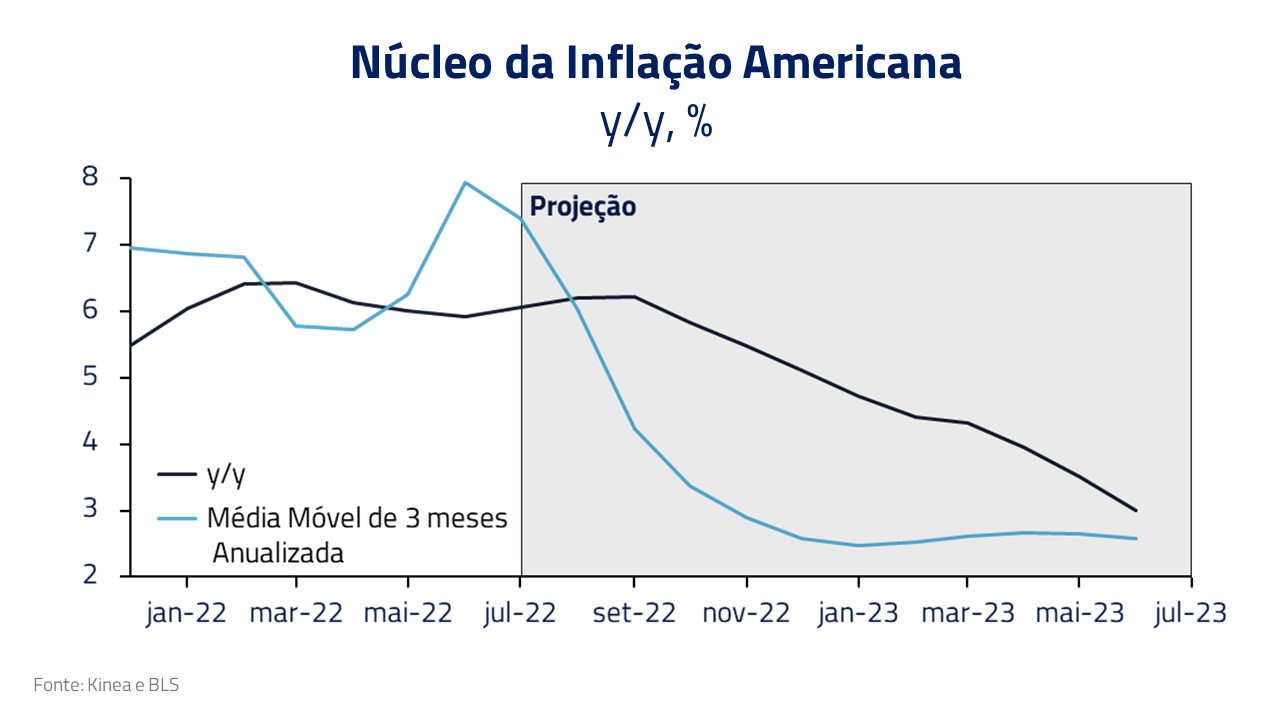

É notório que as surpresas de inflação recentes ainda se farão presentes por vários meses quando observarmos o indicador acumulado em 12 meses, a métrica mais usual. Mas diante de tudo o que foi discutido, acreditamos que o Fed vai passar a se movimentar cada vez mais com base na variação marginal da inflação, ou seja, na sequência dos números que se acumularem nos meses entre reuniões.

E aqui fica evidente o porquê de uma redução no ritmo de altas a partir de setembro: embora ainda deva observar um núcleo de inflação próximo de 6% acumulado em 12 meses, quando o Fed decidir seus movimentos no fim do ano ele estará provavelmente se deparando com uma inflação significativamente menor na margem. Uma inflação possivelmente ainda acima da meta, mas bem mais próxima dela, e significativamente abaixo dos valores elevadíssimos atuais, o que confere mais conforto para uma postura cautelosa e mais gradual.

***

Conforme descrevemos nesse Insights, e mencionado em cartas anteriores, consideramos que a desaceleração global passou a ser o principal fator influenciando os mercados, e que a relação econômica entre desaceleração e convergência inflacionária deve novamente se mostrar verdadeira no momento atual.

Nossa análise demonstra que, mesmo quando impulsionado por fatores estruturais, o fenômeno inflacionário parece se apresentar em ciclos, e que no momento as forças cíclicas de convergência parecem ter maior chance de causar um processo de acomodação quando comparadas com as forças estruturais ainda presentes.

Dessa forma, como também já havíamos mencionado, passamos a ter posições aplicadas em juros, principalmente na Europa, compradas no dólar norte-americano e mantemos nosso viés defensivo em ativos de risco em virtude dos efeitos da desaceleração econômica nós mesmos.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.