Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Os riscos associados com o S&P 500 em caso de recessão

Nenhum mercado parece mais invencível para o investidor que o mercado acionário dos Estados Unidos, principalmente após o recente rally de 15% – 20% nos principais índices.

Uma década de energia barata, mão-de-obra abundante vinda do oriente, crescimento das empresas de tecnologia e custos financeiros baixíssimos causaram uma expansão de lucros que, quando adicionada aos constantes pacotes de auxílio promovidos pelos bancos centrais, fizeram dessa classe de ativos um frisson global, eliminando as memórias da década perdida após o estouro da bolha da Nasdaq no início do século.

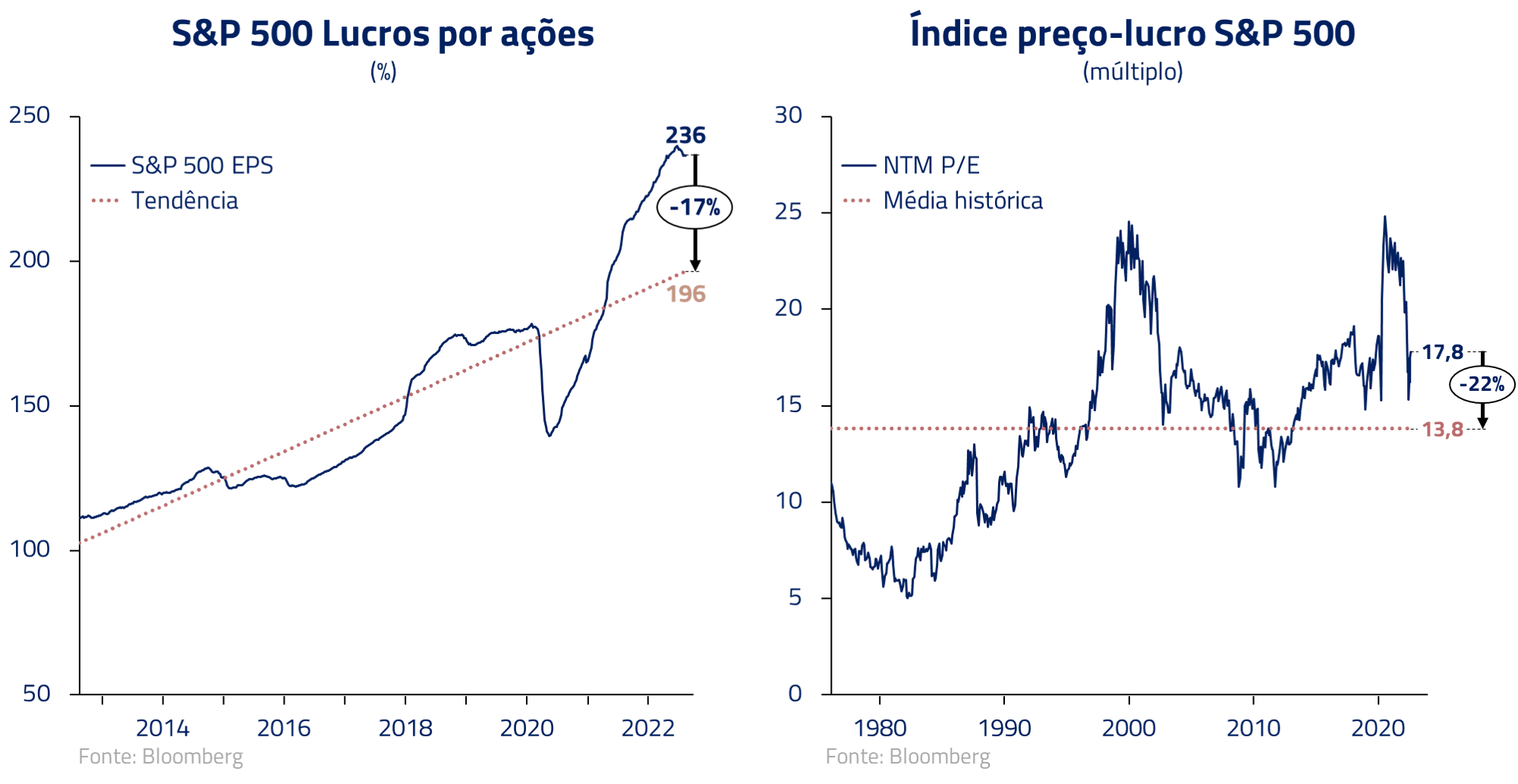

Entretanto, é nesse sentimento de invencibilidade que pode residir o principal risco para essa classe de ativos. Chegamos no início desse ano com uma combinação perigosíssima: lucros bem acima de sua tendência histórica e taxas de juros reais extremamente baixas, causando uma expansão do índice preço – lucro sobre uma base já inflada de lucros.

Importante ressaltar que a história nos proporciona diversos períodos em que o invencível S&P 500 passou não só por meses, mas anos, e até décadas, de consolidação. Após a bolha da Nasdaq em 2000, o índice passou 12 anos sem progredir em virtude dos múltiplos elevados de partida. Nos anos 70, o descontrole inflacionário gerou outro período de mais de uma década de consolidação. Valuations elevadas e problemas inflacionários nos parecem familiares com o cenário atual.

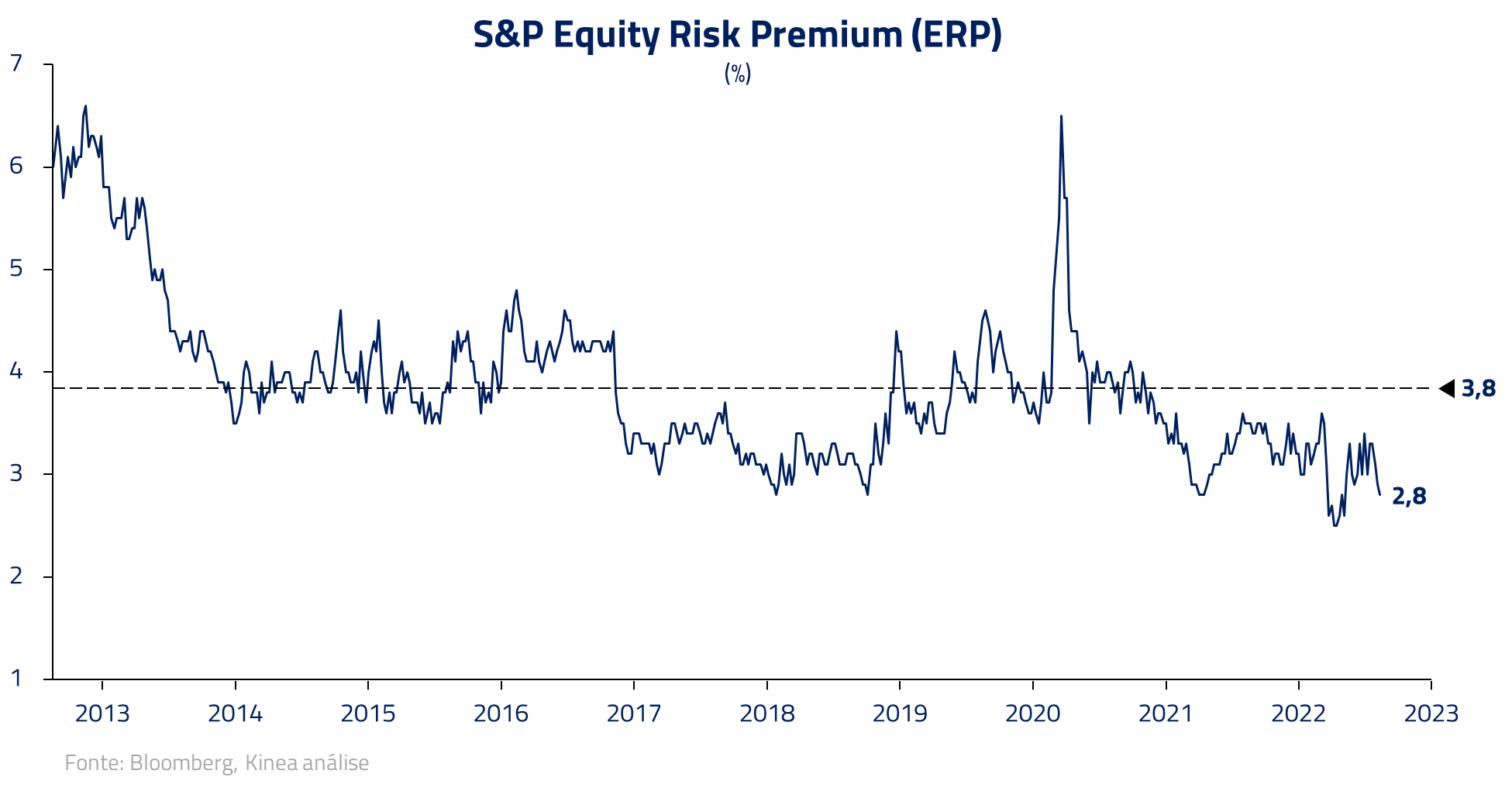

No momento em que escrevíamos esse Kinea Insights, o S&P 500 corrigia modestos 10% de sua máxima histórica, quando chegou a negociar com um índice preço – lucro próximo a 22x. Importante mencionar que a correção no índice preço – lucro, até o momento, não compensa nem mesmo a elevação das taxas de juros desde o início do ano: o S&P 500 trabalha hoje com um prêmio de risco menor que no início do ano.

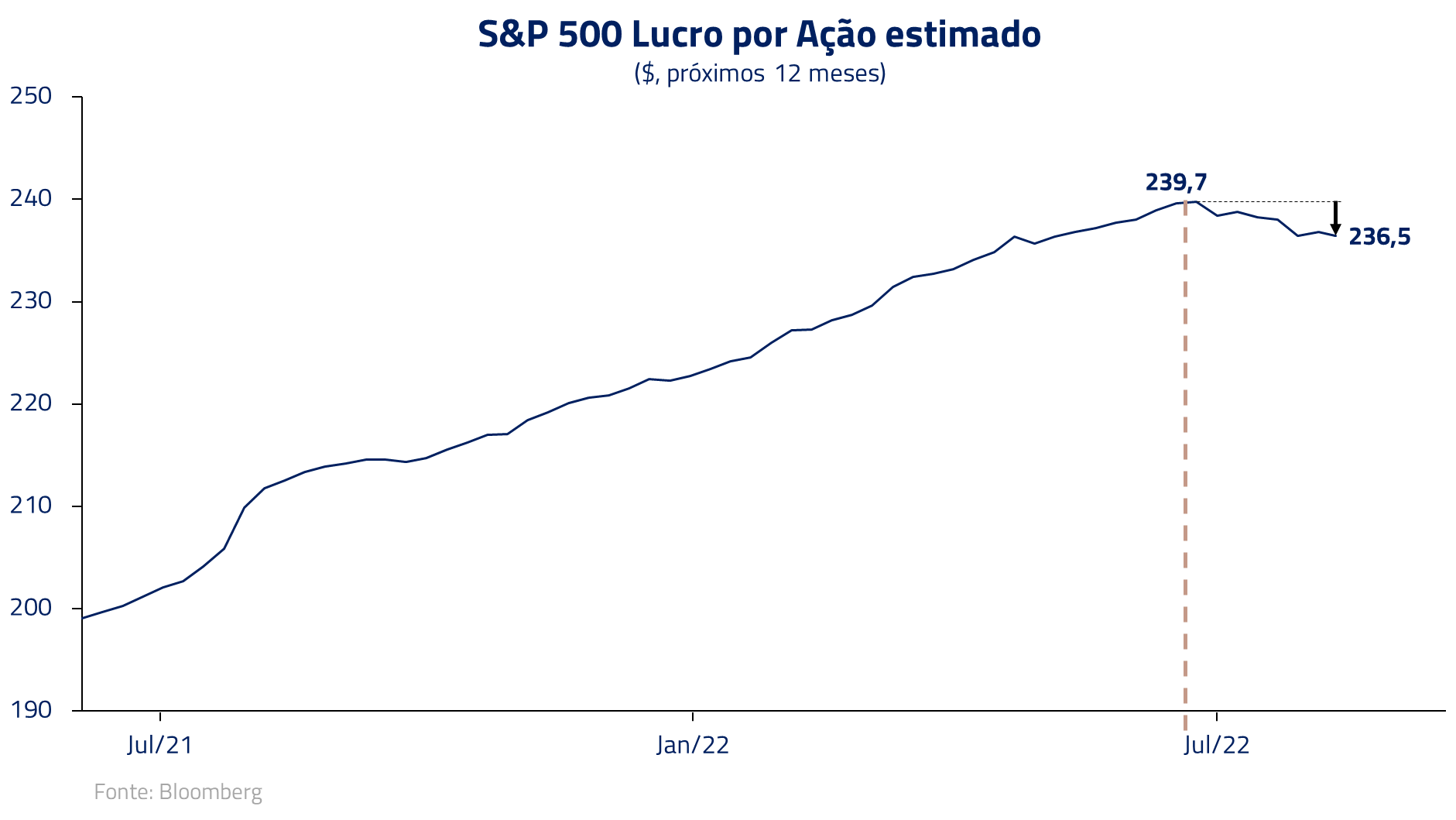

Desde o início do ano, vivemos uma série de incertezas na economia global: queda das projeções de crescimento, guerra Rússia – Ucrânia, elevação de expectativas inflacionárias, uma séria crise energética na Europa e deterioração da crise imobiliária na China. Entretanto, a resposta do mercado foi simplesmente reduzir o prêmio de risco de ações a despeito do início de revisões negativas para os lucros do próximo ano.

Devemos ler no comportamento do mercado que o pior já está no passado e tudo não passou de um sonho ruim? Infelizmente, não pensamos que o mercado possui essa onisciência em relação ao destino da economia. Processos de correção no mercado acionário podem se dar em longos períodos de tempo, como nas duas décadas acima mencionadas.

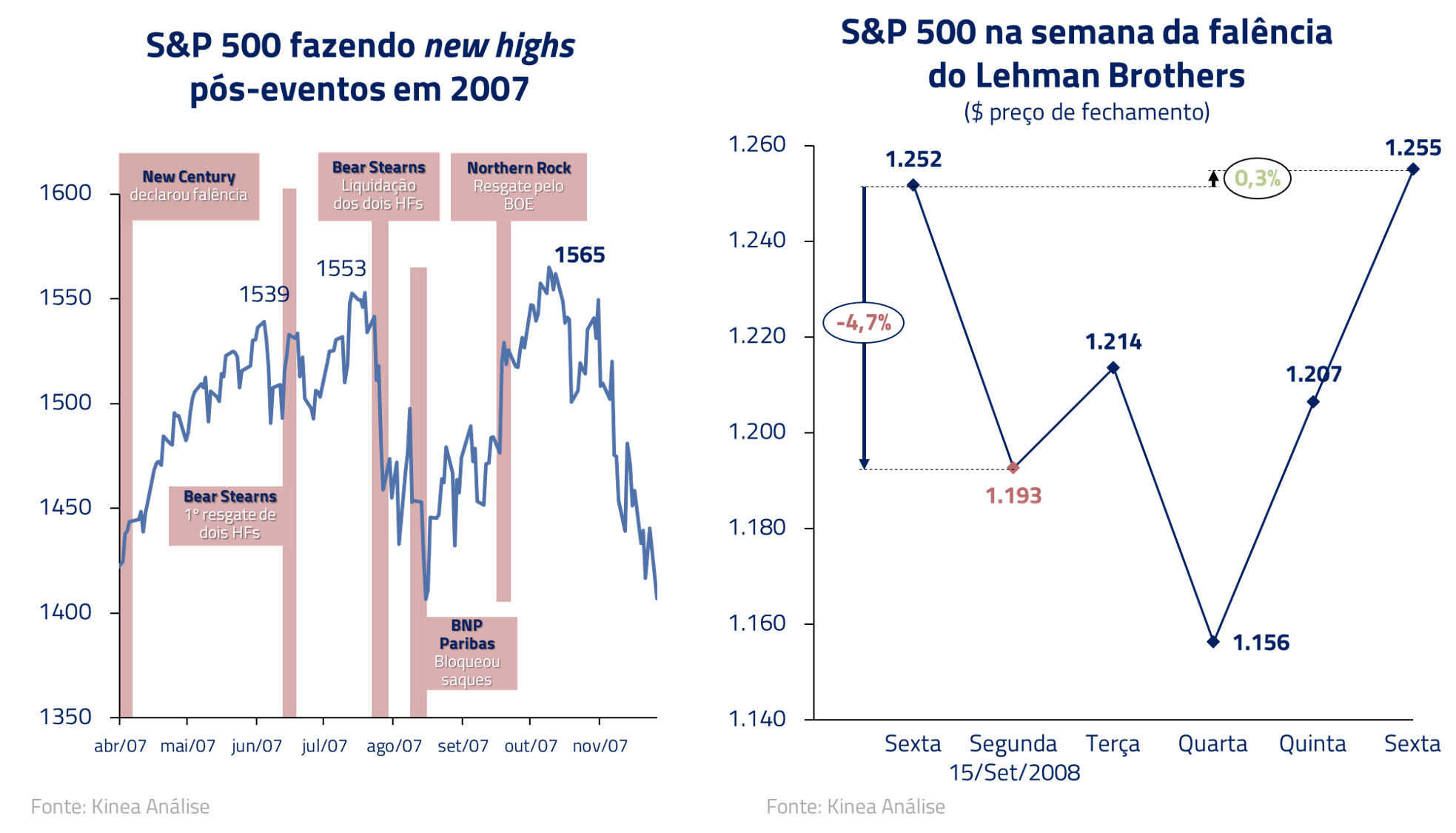

Gostamos sempre de trazer dois anedóticos para refrescar a memória de nossos leitores: na grande recessão de 2008, o S&P 500 fez “new highs” DEPOIS da implosão dos fundos do Bear Sterns e, incrivelmente, fechou a semana da quebra da Lehman Brothers PARA CIMA. O mercado tem um alto grau de eficiência, mas isso não pode e não deve ser confundido com onisciência.

Lucros: o fiel da balança para o mercado acionário

O mercado sempre é um mecanismo antecipatório. Podemos tentar ler no comportamento de preços que, até o momento, os participantes do mercado reconheceram que taxas mais altas deveriam corresponder a alguma contração de múltiplos. Entretanto, o que devemos pensar com relação aos lucros?

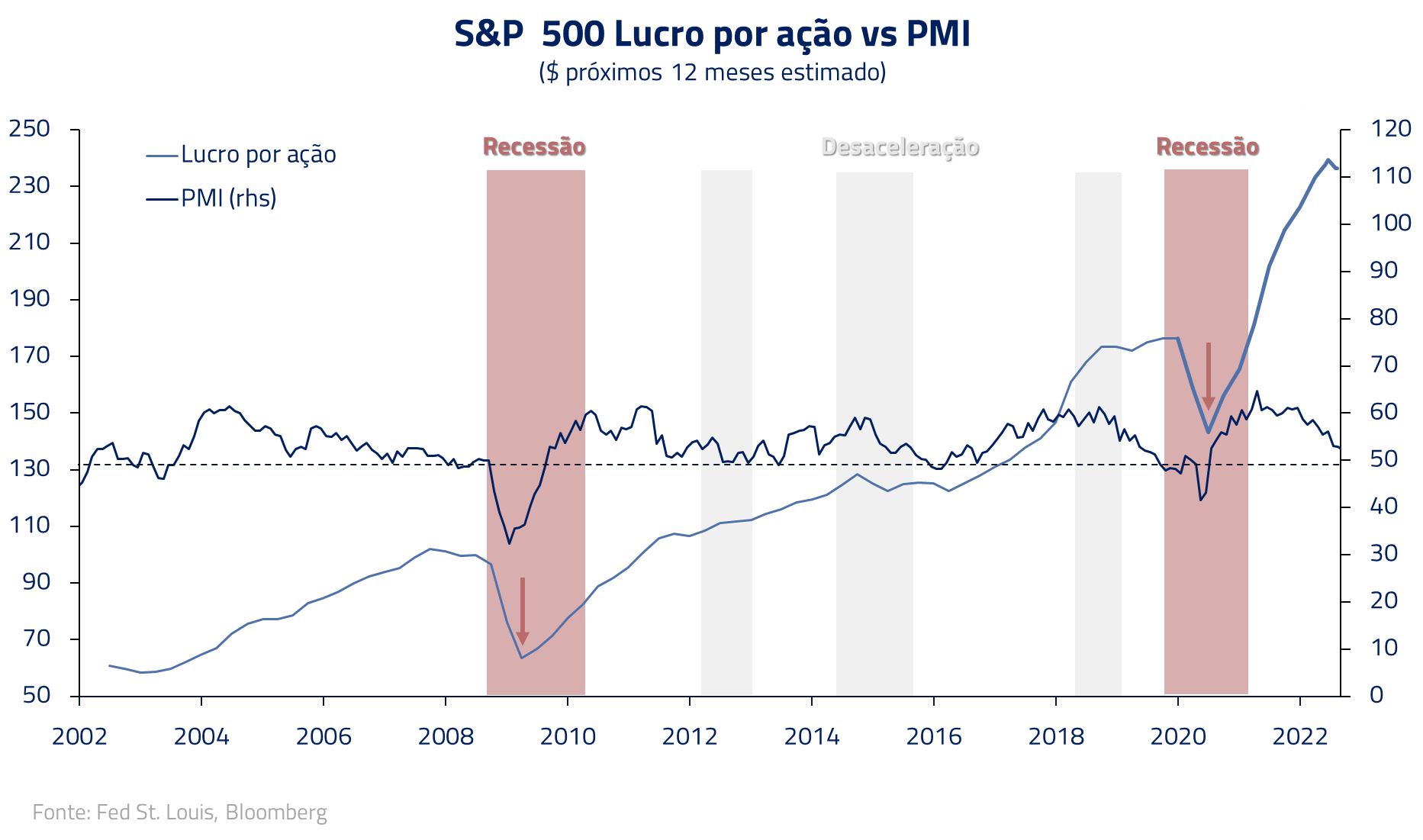

O comportamento de lucros em uma desaceleração é um dos fatores menos compreendidos em ciclos econômicos. De modo geral, os lucros no mercado acionário são muito resilientes, mesmo em caso de desacelerações econômicas, somente cedendo de forma mais contundente em caso de recessões.

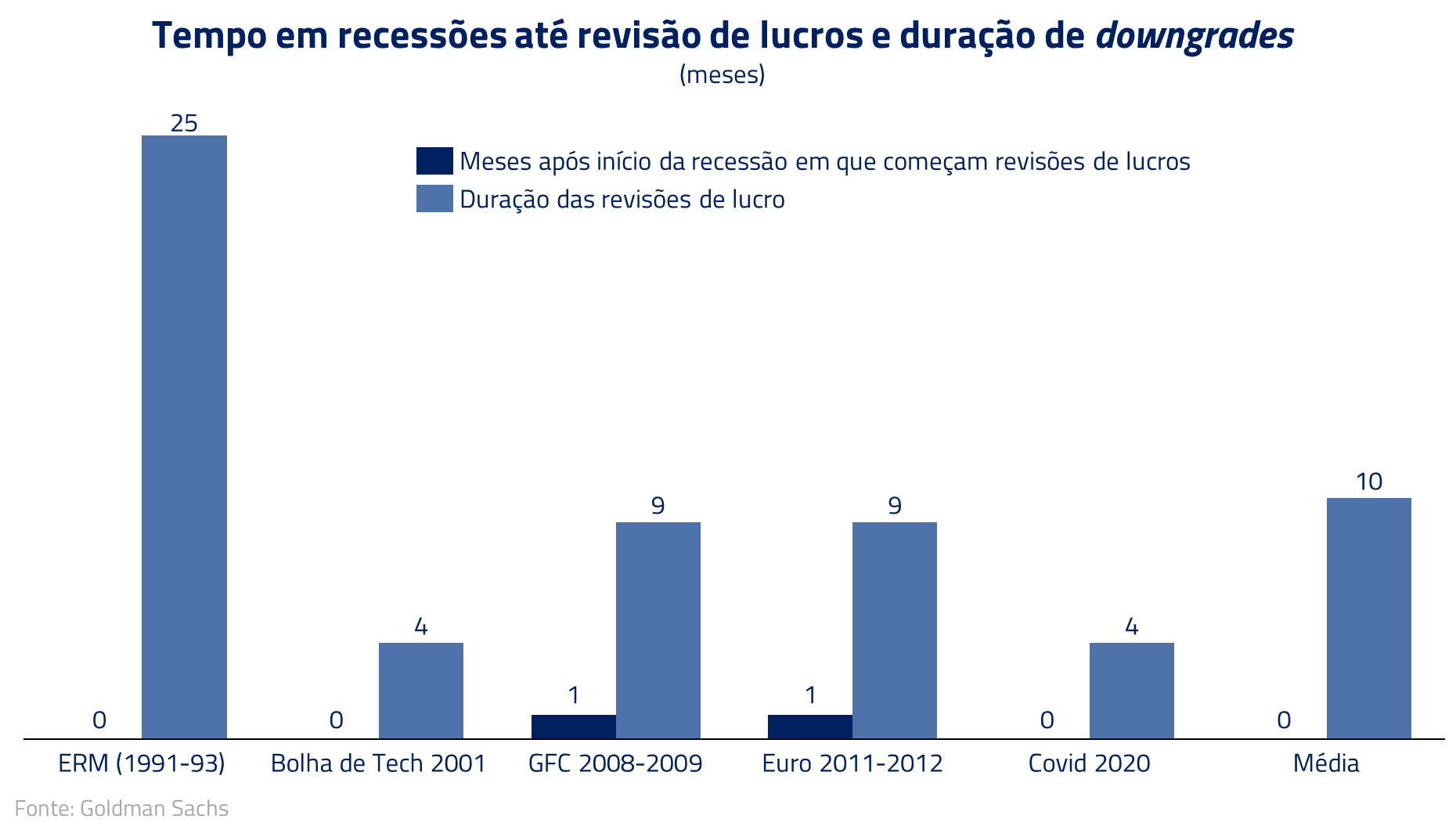

A pergunta então seria: em caso de recessões, quando e quanto os lucros caem? Nossa análise sugere que os lucros começam a ser revisados de modo significativo para baixo justamente no início de uma recessão. O problema é que o início de uma recessão só é declarado oficialmente meses após o fato.

Esse fato parece explicar a resiliência do S&P 500 até o momento, mas ao mesmo tempo expõe seu maior risco. Com fortes dados no mercado de trabalho, poucos participantes acreditam que uma recessão nos Estados Unidos está próxima ou presente. Como consequência, em um cenário onde lucros não devem cair fortemente, o mercado trabalha simplesmente com o cenário de contração de múltiplos por taxas mais altas.

O que pode ocorrer em caso de recessão nos Estados Unidos?

Nosso cenário central de investimentos considera que o mundo está em um processo de desaceleração que, no mínimo, terá como consequência uma recessão industrial.

Essa desaceleração é uma consequência de uma série de fatores, como aperto de condições financeiras, queda de demanda de bens com elevados estoques, crise energética na Europa e a crise imobiliária na China.

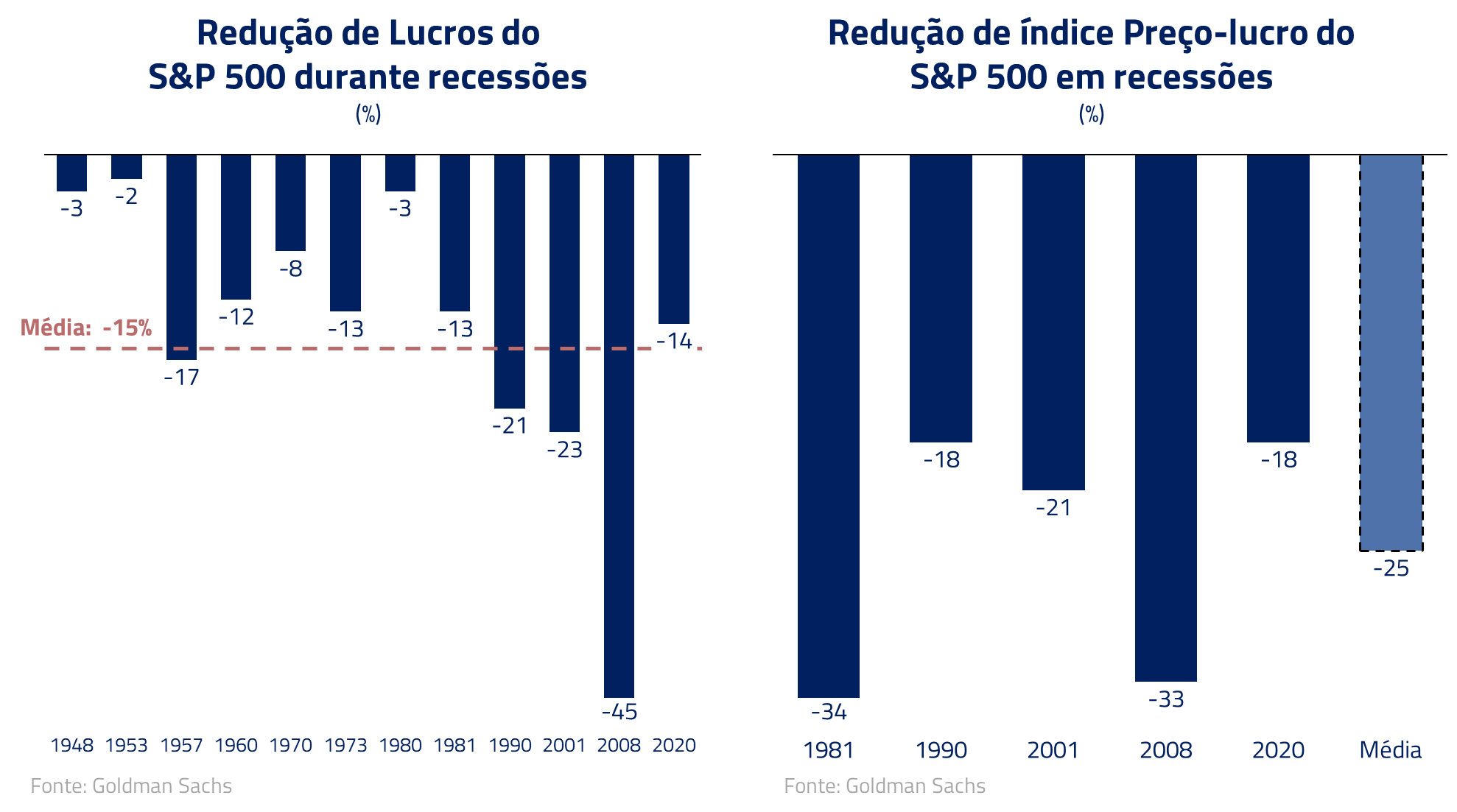

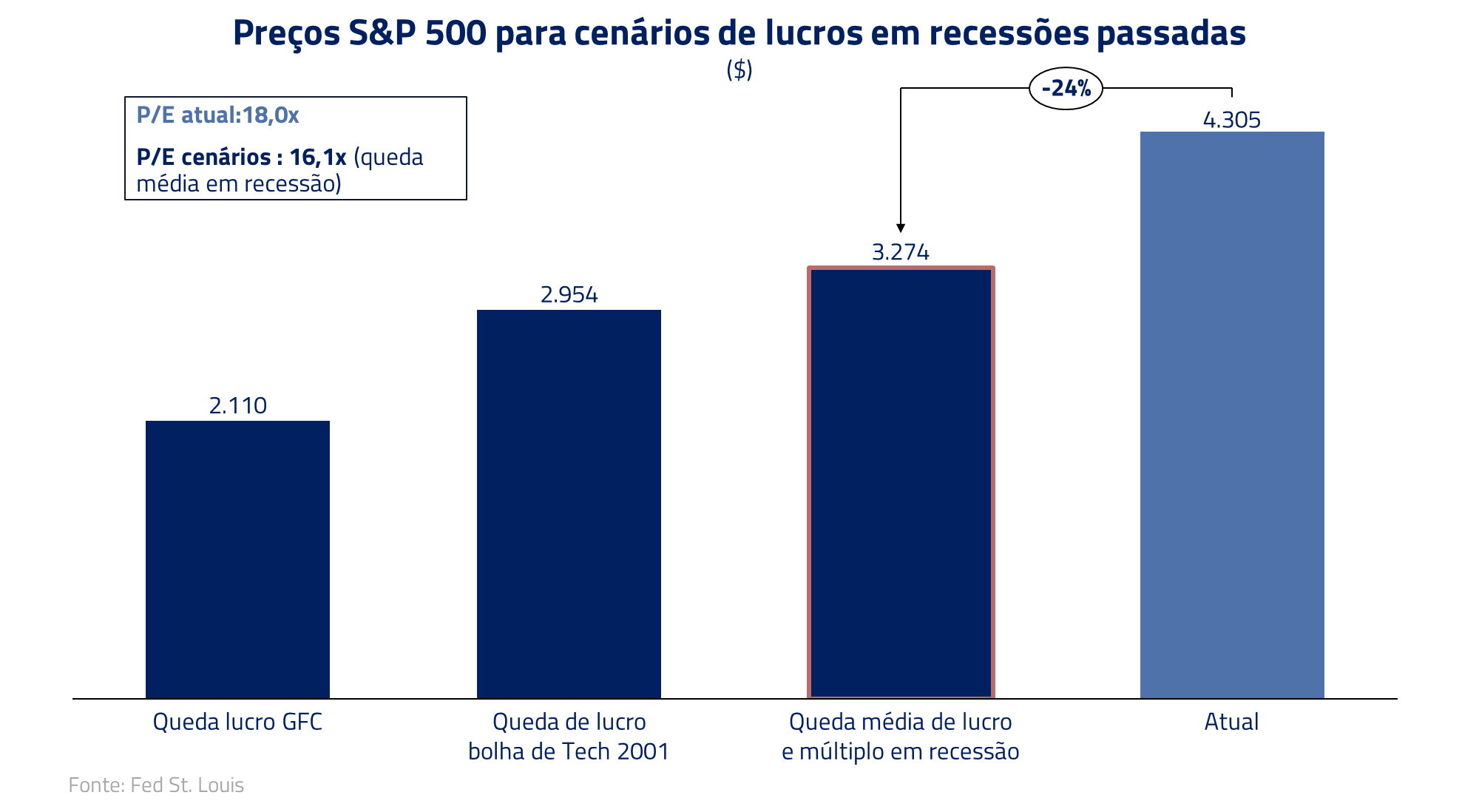

Em caso de recessão nos Estados Unidos, nosso estudo aponta que lucros, na média, apresentam queda de cerca de 15%, acompanhado de uma contração de múltiplos de 25%.

Aplicando isso na situação atual, chegaríamos a um múltiplo justo próximo de 16,1x (abaixo do nível atual).

Esse múltiplo ajustado, combinado com uma contração de lucros em linha com padrões históricos, nos aproximaria de um lucro por ação próximo a US$204, gerando como consequência uma estimativa recessionária para o S&P 500 ao redor de 3270. Tal resultado levaria o índice para níveis observados no período pré-Covid, com uma queda potencial de cerca de 24% do ponto atual.

Esse resultado pode parecer duro, mas quando comparamos com o comportamento do índice em crises passadas, como a bolha de tecnologia dos anos 2000 ou a grande crise financeira de 2008, estaríamos sugerindo uma queda bem mais modesta do que a ocorrida durante esses episódios. Na verdade, estaríamos observando um padrão similar a recessões mais modestas do passado.

E se a recessão não vier?

E caso a recessão não ocorra? Supondo que na verdade o FED tenha sucesso em realizar o chamado “soft landing”, sendo capaz de domar uma inflação nos patamares de 8-9%, e um mercado de trabalho bastante apertado, sem recessionar a economia.

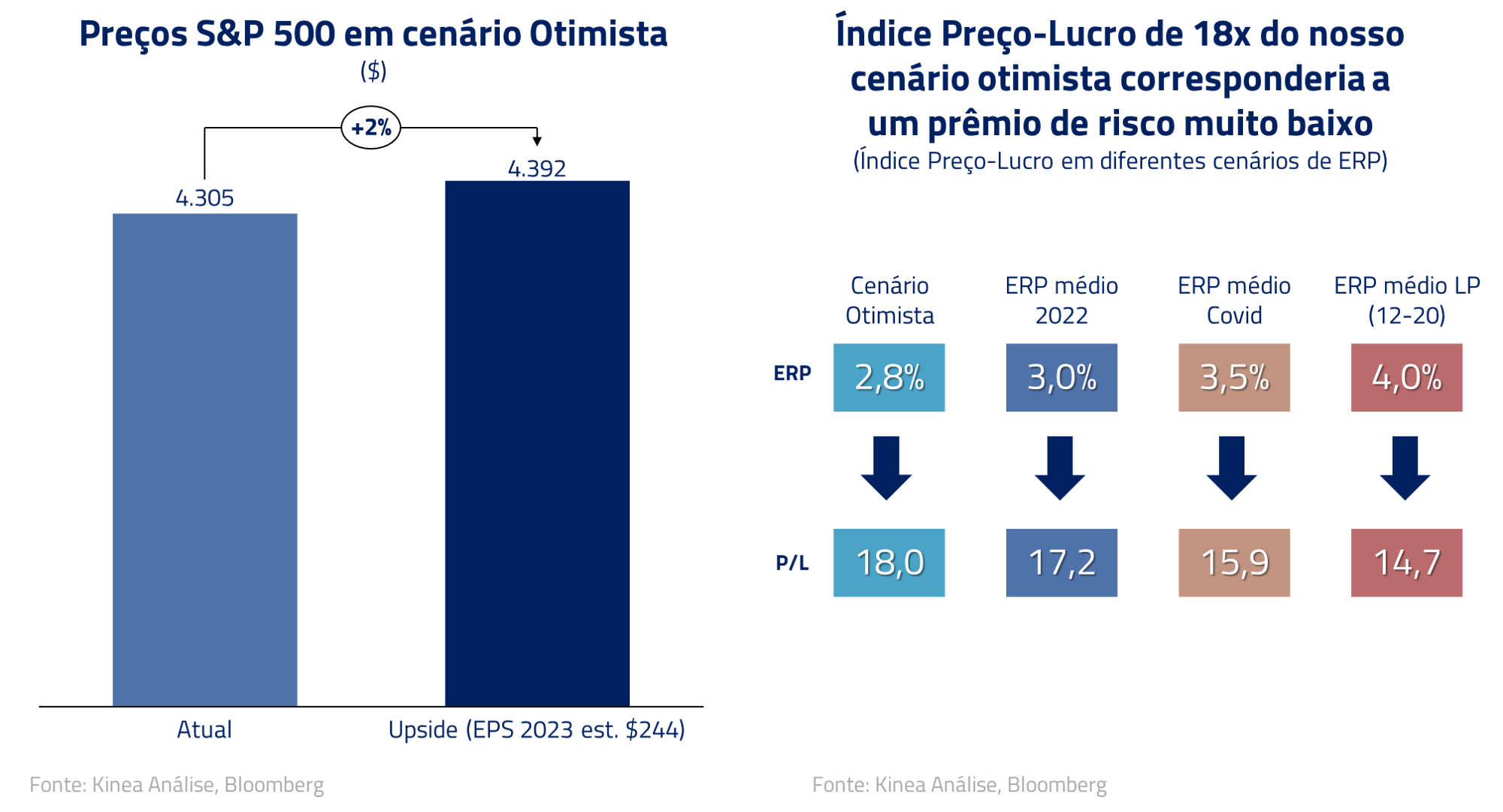

Nesse caso, consideramos que seria razoável assumir que o índice preço – lucro se ajustaria simplesmente para reconhecer as taxas de juros mais altas presentes na economia, e que as projeções de lucro do mercado estariam corretas.

O problema que vemos nesse cenário passa a ser a valuation. Aplicando um múltiplo de 18x, que consideramos justo para esse cenário mais otimista, sobre a projeção de lucros de $244 para 2023, chegaríamos a um valor justo para o índice próximo de 4.392, somente 2% acima dos níveis atuais.

Compreendemos que o índice preço – lucro é uma variável sobre a qual temos pouco controle, e pode se expandir para proporcionar retornos maiores ao S&P 500 nos próximos meses. Entretanto, temos dificuldade em justificar, no fundamento, maior expansão desse múltiplo, e consequente contração adicional do prêmio de risco de mercado, vis-à-vis a trajetória mais agressiva de juros que imaginamos em um cenário não recessivo.

***

Nos incomoda o fato de que em meio a todos fatores de risco presentes, combinados com um FED determinado em controlar o processo inflacionário, a precificação de risco recessivo para os próximos meses não esteja presente no mercado acionário norte-americano, e preferimos carregar uma posição vendida em nossos fundos.

Talvez o “Calcanhar de Aquiles” do S&P 500 esteja justamente na aura de invencibilidade que circunda esse ativo, que já possui míticas proporções no imaginário de investidores ao redor do planeta.

Nada é certo nos mercados e, talvez, os Estados Unidos consigam o feito de controlar uma inflação a níveis tão elevados sem recessionar a economia. Entretanto, se considerarmos uma probabilidade de 50% – 50% de os Estados Unidos entrarem em recessão nos próximos trimestres, consideramos que nossa posição vendida apresenta um risco – retorno apropriado.

Na Kinea prezamos uma construção balanceada de portfólio, onde diversos cenários são considerados e ativos calibrados em acordo com probabilidades desses cenários. Por exemplo, obtivemos um bom resultado em julho, mesmo estando vendidos em ações globais em um mês em que as mesmas apresentaram um dos seus melhores retornos em décadas.

Enquanto observarmos um risco – retorno adequado, devemos manter nosso posicionamento corrente, mas sempre nos adaptando ao mercado e aos dados que vierem a se apresentar nos meses subsequentes.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.