Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Revisão de nossas perspectivas para 2021

“Era um daqueles dias de março onde é verão sob o sol, mas ainda inverno na sombra”

Charles Dickens

Em nossa última carta mencionamos a expectativa de uma primavera econômica global no início de 2021, após o duro inverno que passamos nos piores momentos da pandemia em 2020. Nessa carta, estamos revisando nossas premissas e detalhando nossas visões sobre a subida das taxas de juros longas nos Estados Unidos e os recentes desenvolvimentos políticos e econômicos no Brasil.

Em linhas gerais, nossos fundos multimercados continuam ancorados em três grandes temas de investimento, que juntos representam cerca de 80% do risco total de nossos fundos:

- A retomada do processo econômico global

- A normalização das taxas de juros nos Estados Unidos

- O Brasil se mantendo dentro do seu arcabouço fiscal

Os primeiros dois temas são correlatos, uma vez que a retomada econômica nos Estados Unidos deve vir juntamente com a normalização das taxas de juros longas, que ainda se encontram em patamares bem inferiores ao pré-crise. Nesse tópico, a principal pergunta que tentaremos responder nessa carta é se estamos caminhando de uma primavera para um verão econômico nos Estados Unidos: onde o forte estímulo fiscal trará um aquecimento desproporcional da demanda em relação à oferta, e como devemos preparar nosso portfólio para esse cenário.

No terceiro tema, embora reconheçamos todas as dificuldades políticas e econômicas presentes no Brasil no momento, consideramos que os incentivos para manter o país no caminho da estabilidade estão presentes no triunvirato Bolsonaro-Lira-Pacheco, com uma eleição 18 meses à nossa frente. Os preços da moeda e dos juros curtos ainda nos parecem atraentes.

A transição do inverno para a primavera econômica

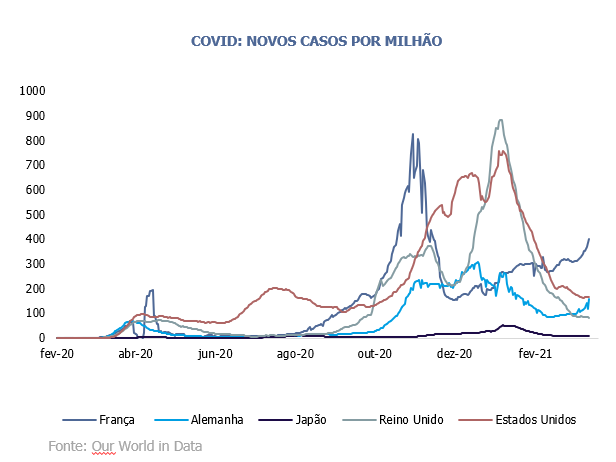

Onde nos encontramos no ciclo econômico global? Estamos em um período de transição entre as estações: onde a primavera já está presente sob o sol, mas ainda é frio quando estamos na sombra. Regiões como o Brasil ainda sofrem com a presença do vírus, enquanto no hemisfério norte o processo de vacinação e controle do vírus trazem consigo uma primavera econômica, principalmente nos Estados Unidos.

As maiores economias do mundo mantêm forte apoio monetário e fiscal, estão seguindo seus cronogramas de vacinação e apresentando reversão de suas curvas de contaminação. Em países como os Estados Unidos e o Reino Unido esse processo está ocorrendo de modo extremamente rápido.

A continuidade do processo de vacinação deve levar a uma aceleração do crescimento econômico e da geração de empregos no segundo semestre do ano, justamente durante a primavera do hemisfério norte. Durante esse período, diversos setores que se encontram paralisados por mais de um ano (hotéis, restaurantes, turismo) devem estar recontratando.

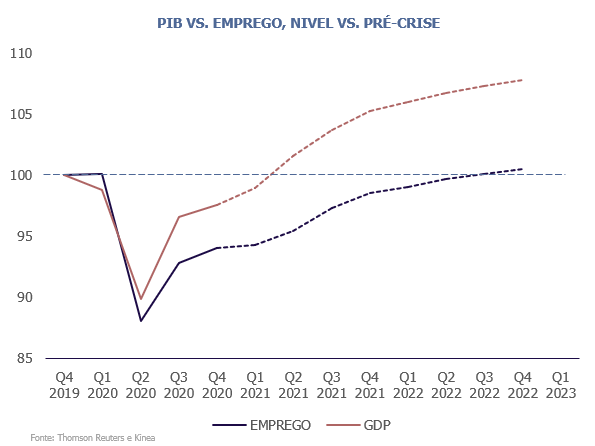

O efeito dos dois pacotes aprovados para 2021 deve ser um crescimento real da economia norte-americana na casa de 7% esse ano, um dos maiores números já observados na história recente. Juntamente com esse crescimento o nível de emprego deve acelerar fortemente, chegando ao final do ano a níveis não muito distantes do observado no pré-crise.

Em outras palavras, os Estados Unidos no final do ano devem ser uma economia não muito diferente da observada no período pré-COVID 19, mas ainda impulsionada por juros muito baixos e um estímulo fiscal em níveis jamais observados nos últimos 75 anos.

O que nos leva a pergunta: são os estímulos excessivos e podem eles causar superaquecimento e inflação? Poderiam eles fazer com que nossa primavera econômica se torne um verão quente demais mesmo na sombra?

Seriam os estímulos dos Estados Unidos excessivos?

Nossa primavera se transformará em um verão econômico?

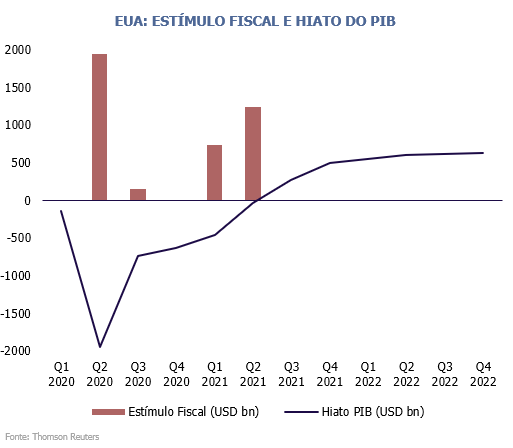

Certamente para uma economia com desemprego ajustado por participação ainda ao redor de 10%, é melhor ter estímulos que não os ter. Não devemos nos esquecer do efeito do fechamento de diversos setores da economia por mais de um ano nas vidas de milhões de pessoas. Entretanto, o que devemos perguntar é que nível de estímulo é apropriado para os Estados Unidos em um momento em que a economia começa a acelerar o processo de reabertura devido à vacinação. A economia americana apresenta um output gap de cerca de 3%, mas já recebeu $1.9 trilhão em novos estímulos (9% do PIB) e provavelmente receberá novo pacote de infraestrutura, com demanda por investimento que deve entrar gradualmente nos próximos quatro anos (cerca de 2.5% do PIB por ano).

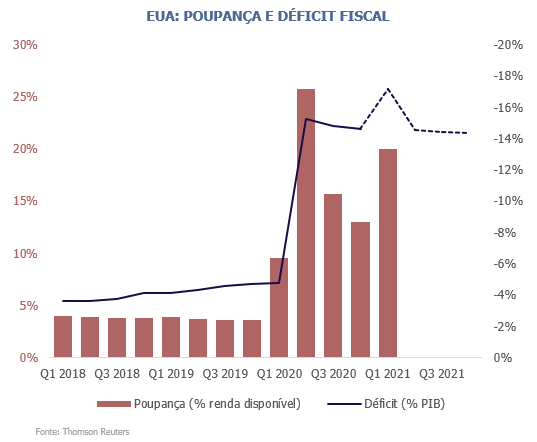

Importante considerar que gastos dessa natureza precisam ser financiados, e consomem poupança tanto dentro quanto fora dos Estados Unidos. Os Estados Unidos possuem uma taxa de poupança privada na casa de 7-8%, e vão viver por dois anos de déficits fiscais ao redor de 15% a.a.. Esses déficits necessitam ser financiados, gerando consequente pressão em taxas de juros e na moeda norte-americana.

A pergunta de todos no momento é se, após quase 40 anos, finalmente teremos ou não um processo inflacionário. Nossas estimativas hoje sugerem um PCE (inflação medida pelo FED) na casa de 2.3% esse ano. Embora um pouco acima da meta de 2%, não seria razão para maiores considerações, pois o FED atribui somente um efeito passageiro de inflação de energia. Entretanto, somos nós, ou o FED, capazes de prever inflação dentro de um cenário monetário e fiscal jamais observado nos últimos 40 anos?

Outra maneira de tratar o problema é simplesmente enfrentá-lo sob uma perspectiva de risco. Qual o risco de termos um processo inflacionário mais forte que o esperado levando em consideração a força do estímulo provido à economia? Podemos estar sendo muito otimistas? Nos anos 60 o FED também foi muito otimista, e a inflação partiu de 2% em 1966 para 6% em 1969, acelerando para patamares superiores a 10% durante os anos 70.

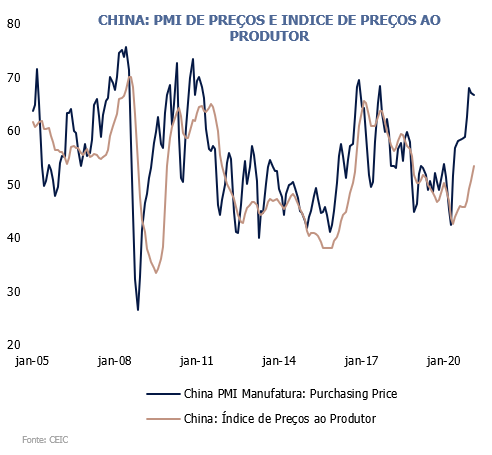

Estaríamos tomando o risco de repetir esse tipo de erro? Existe uma enorme tensão hoje entre as declarações de Jay Powell de que a subida de juros está “muito distante no futuro” e seu mandato de gerar estabilidade de preços. A demanda se encontra muito aquecida, e diversos sinais de problemas de oferta se encontram presentes: faltam semicondutores para produzir carros; preços de commodities, particularmente agrícolas e energia, estão subindo rapidamente; e os preços ao produtor na China começam a se elevar e devem logo afetar preços para o consumidor global.

Os Estados Unidos não enfrentam um problema inflacionário há mais de 40 anos. A grande maioria das pessoas tomando decisões hoje nos Estados Unidos nunca passou por um processo inflacionário. Estamos nós lutando a chamada “última guerra”: tentando aumentar a demanda agregada da economia, a qual foi afetada pelo COVID ao longo dos últimos 12 meses, e, nesse processo, nos colocando diante de uma guerra que pode ser ainda maior a ponto de termos que conter um processo inflacionário durante os próximos anos?

Não temos a resposta, mas consideramos que esse risco ao menos deva ser contemplado. Dentro desse cenário, o que fizemos em nossos fundos no começo do ano foi tomar juros nos Estados Unidos, tanto nas partes mais longas quanto as mais curtas da curva. Estamos tomados em juros para 2022-2023 como um hedge para esse potencial superaquecimento da economia, o qual levaria o FED a antecipar a subida de juros programada para 2024.

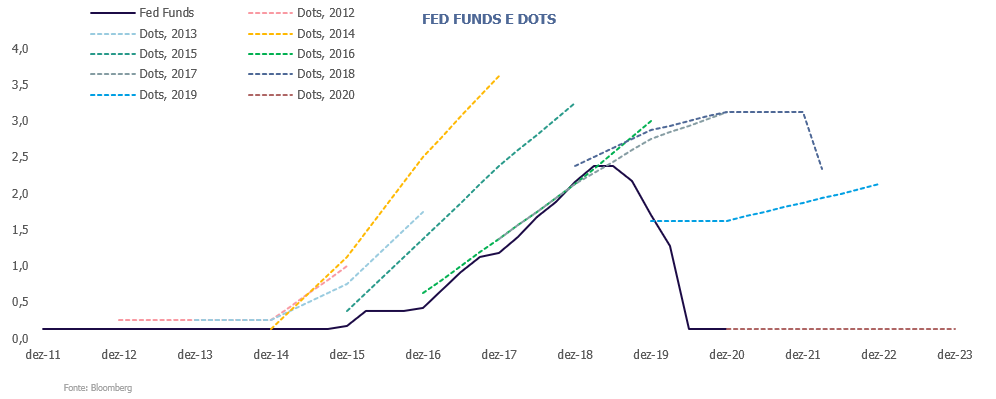

Alguns questionam se vale a pena “lutar contra o FED” em relação a essa possível antecipação da subida de juros por superaquecimento da economia. Gostaríamos de enfatizar que o FED não possui um bom track record em prever sua própria taxa de básica de juros no futuro. O próximo gráfico ilustra as estimativas do FED em diferentes datas do que seria a taxa futura.

Em uma década o FED só conseguiu acertar o caminho de sua própria taxa básica uma vez: no final de 2016. Esse fato simplesmente reflete que o FED não possui clarividência com relação ao futuro da economia ou da taxa de juros, e o mercado, no agregado, parece ter maior capacidade de prever FED funds que o próprio órgão responsável por a determinar.

JUROS e seus efeitos no mercado acionário dos Estados Unidos

De certo modo devemos nos lembrar que a subida das taxas longas de juros, enquanto as taxas curtas permanecem ancoradas, desde que ocorra de modo gradual, é um forte sinal de confiança na recuperação econômica. Estaríamos muito preocupados hoje se após 15% de esforço fiscal programado para esse ano a curva longa de juros estivesse declinando, o que seria um indicador que o mercado não estaria confiante que as medidas tomadas pelo FED e o tesouro seriam suficientes para reestabelecer o processo econômico.

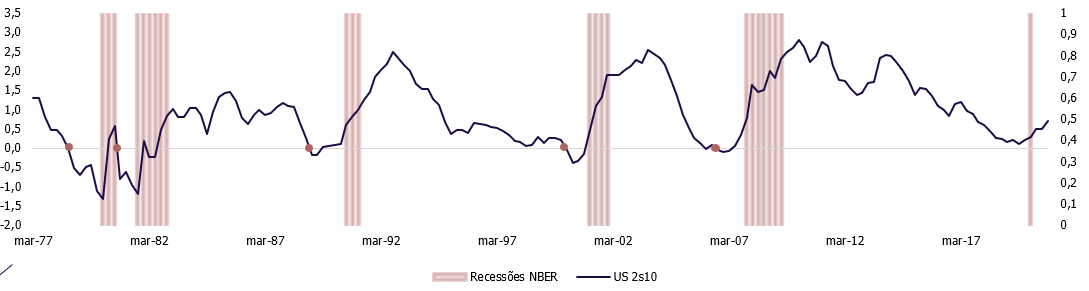

O mercado de renda variável normalmente interpreta a subida de juros longos, enquanto o juro curto permanece ancorado, como um sinal positivo para a classe de ativos: o chamado “steepening” da curva de juros. Do modo oposto, nada assusta o investidor de equities mais que quando as taxas curtas sobem enquanto as taxas longas caem: o chamado “flatenning” ou inversão da curva de juros. Nas últimas décadas, a inversão da curva de juros nos Estados Unidos tem 100% de acerto em prever recessões, com cerca de dois anos de antecedência.

Em resumo, desde que juros longos subam de maneira controlada, e que a curva permaneça “empinada”, investidores de renda variável veem esse fenômeno como uma ratificação do cenário de crescimento econômico.

Essa ratificação pode ser confirmada quando observamos o crescimento esperado de lucros para esse ano no S&P 500: 40% de crescimento de lucros em 2021 seguido de mais 15% de crescimento em 2022. Em que situação teríamos medo? Se o cenário de 2018-2019 se repetisse: a curva de juros invertesse e os breakevens de inflação caíssem. Isso seria uma demonstração do mercado que a economia estaria indo na direção errada.

Outra pergunta comum é a relação entre taxas de juros e a valuation de equities. Essa relação é muito mais tênue que os participantes do mercado tendem a assumir. No momento em que escrevíamos essa carta, as taxas de juros de 10 anos haviam subido de 0.85% no início do ano para 1.75%, enquanto o S&P subia 5% no ano. O Russell 2000, índice de small caps, um dos índices com maior duration do mercado negociando a um PE de 33x (superior aos 27x da Nasdaq), sobe 15% no ano.

Em resumo: equities seguem o crescimento de lucros muito mais que das taxas de juros. Com alta perspectiva de crescimento em lucros, equities respondem positivamente à subida dos juros longos. O oposto também seria verdade: se a perspectiva de lucros caísse e as taxas longas fechassem, equities provavelmente responderiam negativamente.

Dessa forma, continuamos com uma visão positiva para o mercado de ações global, embora devamos considerar que no segundo ano de uma recuperação econômica o caminho de equities é mais tortuoso: muita coisa foi colocada no preço em 2020 e o S&P 500 se encontra a cerca de 18x o que esperamos ser o lucro de 2022. Nosso cenário central é que o S&P 500 deve gerar um retorno positivo no ano, mas em patamar bem mais modesto que o apresentado a partir de maio de 2020.

COMMODITIES: movendo de reabertura para escassez

Durante todo o período de recuperação temos mantido em nosso portfólio o tema de “reabertura” econômica, seguindo a premissa que a economia global, ao final de 2022, já se encontraria normalizada tanto em output quanto em nível de emprego.

Entretanto, desde novembro do último ano, após os anúncios das vacinas, o mercado reprecificou essas exposições substancialmente, ao ponto que as ações de setor de viagens e lazer, um dos mais afetados pela crise, já se encontram cerca de 20% acima do período pré-covid, mesmo com grande incerteza com relação ao retorno, por exemplo, de viagens de negócios em uma era de economia digital onde videoconferências se tornaram a nova norma do mercado.

Dessa forma reduzimos nossa exposição a esse tema e começamos a migrar da ideia de normalização da economia para a visão de que em diversas áreas há escassez de produtos. Essa falta de produtos já está presente na cadeia de semicondutores por exemplo, onde a produção de automóveis tem sido suspensa em diversas montadoras por falta de chips.

O setor de commodities deve ser fortemente afetado por esse rápido crescimento da demanda global ao longo dos próximos meses. Diferente de equities que são ativos de longa duration, commodities possuem curtíssima duration e têm que ser entregues fisicamente em datas previstas pelos contratos. Os preços de commodities não dependem de premissas de longo prazo sobre os ativos envolvidos, mas sim da necessidade de entregar fisicamente o bem em questão: oferta e demanda física fazem o preço.

Nesse sentido, continuamos gostando do complexo, e nossas posições envolvem energia, grãos e metais. Para o petróleo continuamos a observar um mercado com forte controle de oferta da OPEP e retorno da demanda ao longo dos próximos meses. Grãos continuam pressionados pelo baixo nível de estoques, demanda chinesa, e a relação que, por exemplo, o milho mantém com o preço do petróleo (etanol). No mercado de metais, como o cobre e a platina, deve-se continuar a viver uma situação de forte demanda, em parte por demandas ambientais da “economia verde”, e oferta bastante limitada.

BRASIL: preço da moeda e juros curtos nos parecem atraentes

O Brasil nos últimos três meses viveu um cabo de guerra entre melhores notícias do ponto de vista institucional: com as novas presidências da Câmara e do Senado agora alinhadas com o governo federal por um lado e, por outro lado, um recrudescimento tanto do processo inflacionário como da COVID, com consequentes revisões negativas de crescimento e desvalorização da moeda.

Não devemos perder de vista, entretanto, os fatores positivos que saíram da nova parceria entre o legislativo e o executivo: a PEC emergencial representa um novo compromisso com o arcabouço fiscal implementado pelo teto de gastos. Pela primeira vez no governo Bolsonaro temos a perspectiva de que o alinhamento entre o executivo e o legislativo traga uma sequência de reformas que, mesmo em potenciais versões desidratadas pelo processo de negociação, coloquem o país de volta a uma trajetória de confiança no processo político-econômico.

Reconhecemos que sérios desafios existem em relação ao crescimento econômico para 2021 com o recrudescimento da pandemia e retomada do risco inflacionário em períodos recentes. Contudo, alguns preços nos parecem fora de linha e continuam a representar oportunidades de investimento.

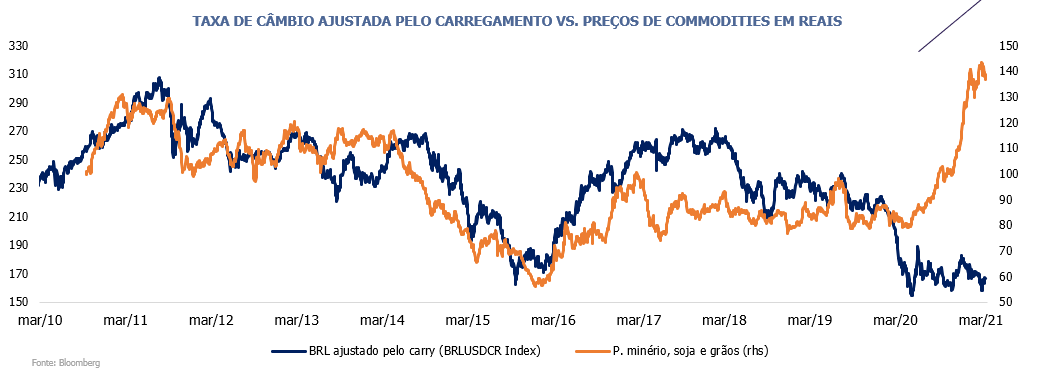

A moeda nos parece desalinhada com as recentes melhorias nos termos de troca e conta corrente. Sim, reconhecemos que a instabilidade político-econômica, que leva a questionamentos fiscais, tem sido um dos principais canais de desvalorização da moeda. Entretanto, outro importante canal tem sido um juro real negativo ao redor de -3% na Selic. A normalização dos juros, embora não sendo um fator suficiente, é parte necessária para que o Real estabilize e convirja para um patamar mais condizente com a recente melhora nas contas externas.

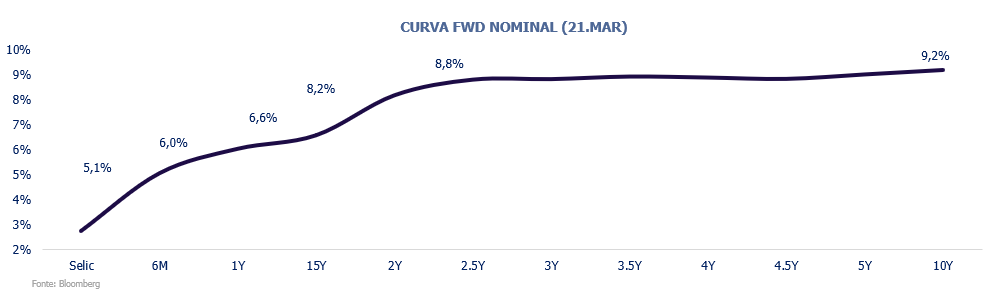

O segundo preço que nos parece fora de linha são os juros curtos, principalmente nas datas ao redor da próxima eleição. A curva de juros assume que a Selic estará acima de 8% na data da eleição de 2022. Consideramos difícil imaginar um cenário em 18 meses em que a presidência ganhe a reeleição com a taxa nesse patamar, pois esse nível significaria a continuidade do processo de incerteza política e fiscal, presentes no momento, por um período prolongado, colocando em risco a reeleição.

Gostamos de acreditar que o triunvirato Bolsonaro-Pacheco-Lira são seres darwinianos, e vão lutar pelas suas sobrevivências políticas. Existe incentivo no momento para que a presidência-senado-câmara trabalhem juntos em uma estratégia de estabilização econômica permitindo que a Selic possa se estabilizar em níveis mais baixos que os precificados no momento.

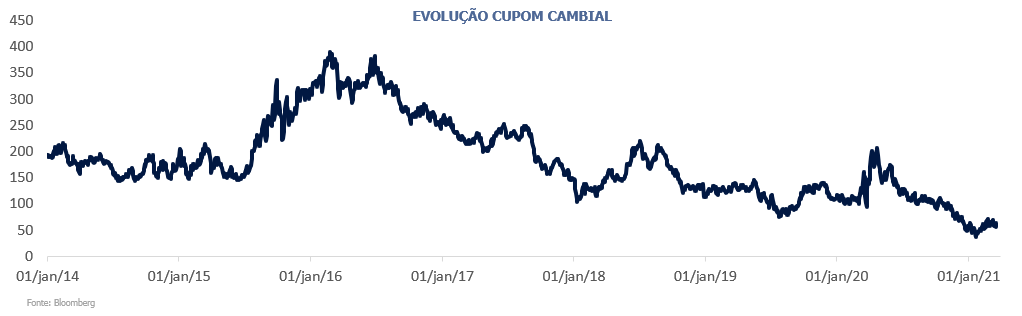

Finalmente, como parte de nossa composição de portfólio, continuamos comprados no cupom cambial. Continuamos considerando que o preço do cupom está fora de linha com fundamentos, principalmente em razão de diversas emissões realizadas por empresas brasileiras no exterior que tiveram que ser “hedgeadas”. O cupom também age como um hedge para nossa posição comprada moeda e aplicado em juros. Em períodos de estresse de risco Brasil, como no caso do governo Dilma em 2016, o cupom tende a abrir taxa, proporcionando hedge para nosso posicionamento.

Em resumo, continuamos a ver de modo encorajador a contínua recuperação da economia global no primeiro trimestre desse ano. Os próximos meses serão importantes para determinarmos a velocidade dessa recuperação, particularmente nos Estados Unidos. Continuamos com uma postura pró-risco global, temperada por uma posição tomada em juros que nos fornece hedge no caso de um potencial superaquecimento. No Brasil, reconhecemos as dificuldades, mas acreditamos que tanto a moeda quanto os juros curtos permanecem fora de preço.

Não devemos perder de vista o quão positivo os meses recentes têm sido para a economia, principalmente após o anúncio da eficácia das vacinas nos últimos meses de 2020. Hoje não debatemos mais a profundidade de uma recessão global, mas sim o quão perigosamente rápida a recuperação pode ser. Vamos torcer para que o verão da economia global venha como um processo saudável e tão esperado por milhões de pessoas ao redor do planeta, que sofreram e ainda sofrem perdas pessoais e econômicas com o Covid-19.

Deixamos o leitor com uma frase do escritor existencialista francês Albert Camus, a qual reflete nossa esperança para a economia e sociedade no decorrer do ano e nos colocamos a disposição de nossos clientes e parceiros para quaisquer esclarecimentos adicionais.

“E no meio de um inverno eu finalmente aprendi que havia dentro de mim um verão invencível”.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.