Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O dólar, crise de crédito e metas de inflação

O Poderoso Chefão, o filme de Francis Ford Coppola adaptando o romance de Mario Puzo, conta a vida da família de mafiosos italianos, os Corleones, nos anos de 1945 a 1955 em Nova York.

Em certo momento do filme, uma tentativa por famílias rivais de matar Vito Corleone, o poderoso chefão interpretado de forma maestral por Marlon Brando, é frustrada pelo fato dele sobreviver ao atentado.

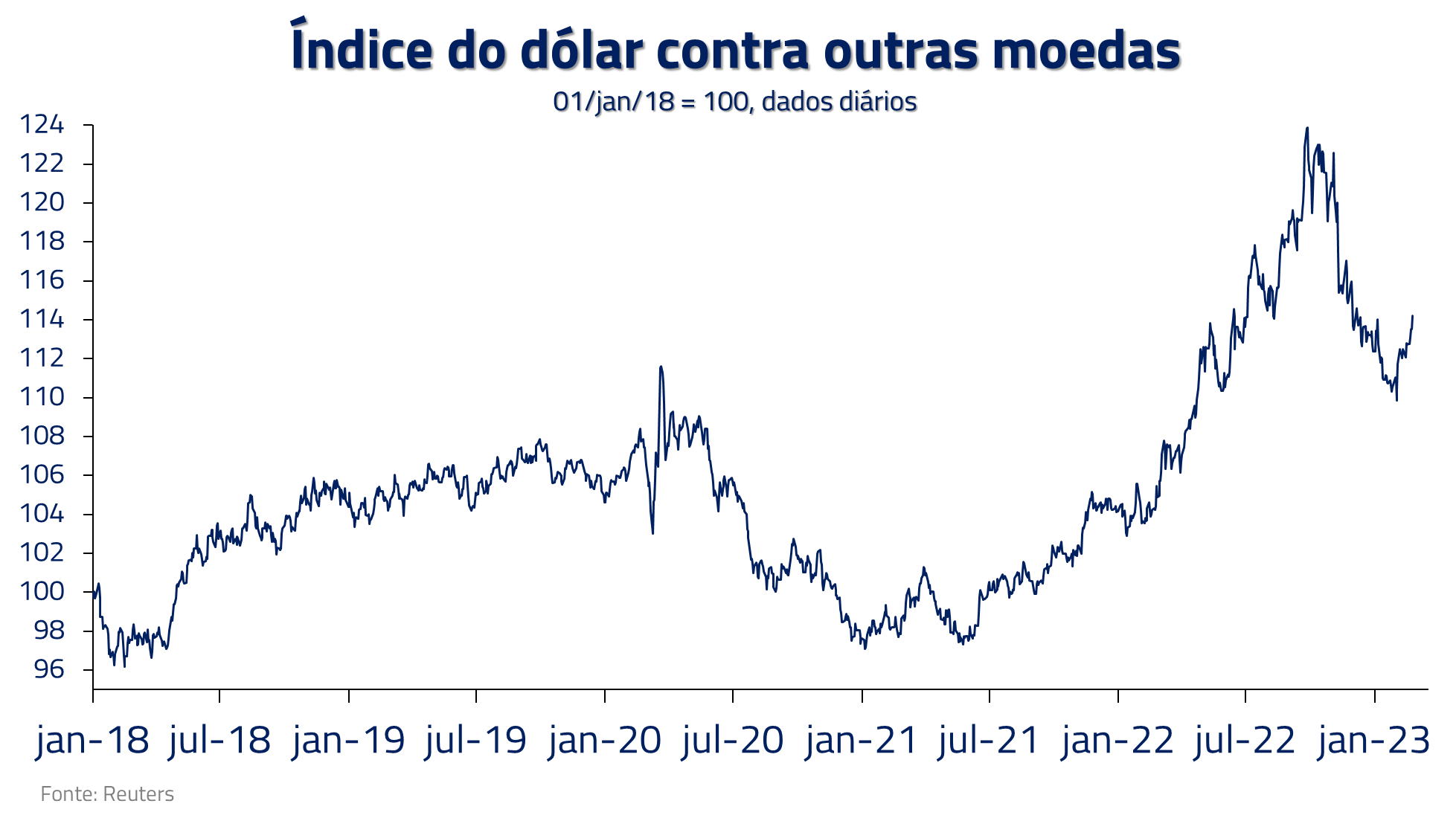

Em nossa analogia desse mês, vemos similaridade entre o poderoso chefão de Coppola e o dólar norte-americano que, após considerado morto pelo mercado, novamente voltou a demonstrar sua força no início desse ano e atualmente é uma relevante posição em nosso portfólio.

A hegemonia da moeda norte-americana: um contexto histórico e estrutural

Vários tiros foram disparados ao longo das últimas décadas em tentativas de quebrar a hegemonia da moeda norte-americana, que permanece inabalada desde a conferência de Bretton Woods no desfecho da segunda guerra mundial. Entre eles, a possibilidade que o Yen nos anos 80, o Euro nos anos 2000 ou atualmente o Renminbi Chinês ou criptomoedas poderiam tomar o lugar do dólar.

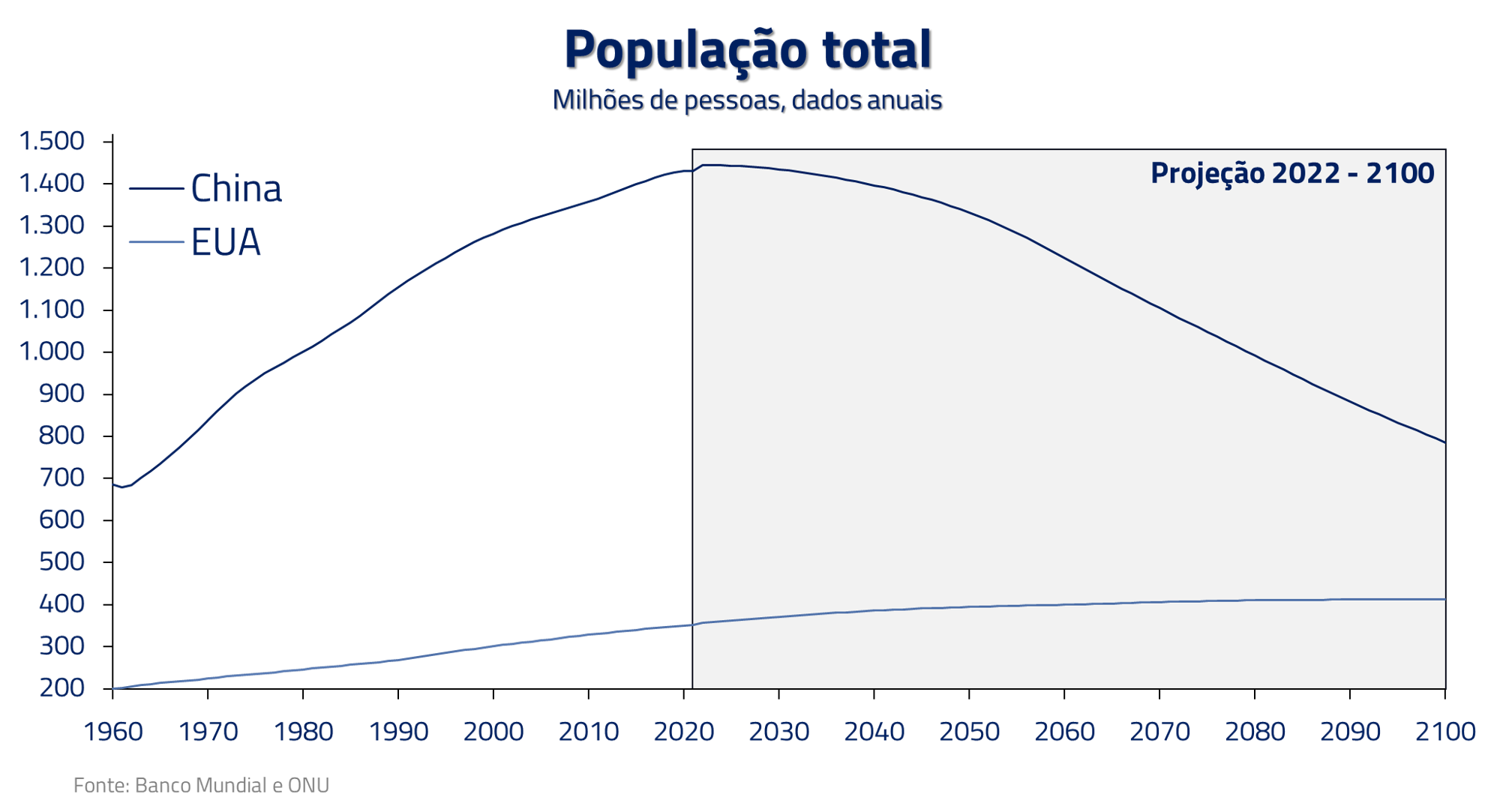

Existem várias razões pelas quais o dólar deve continuar sendo a moeda de referência do mundo. Os Estados Unidos continuam com posicionamento hegemônico em relação a qualquer competidor. Quando comparamos, por exemplo, a demografia americana com os possíveis competidores da Europa e da Ásia, lembramos a célebre frase que “a Europa nos parece um museu e a Ásia um asilo”. Demografia é destino.

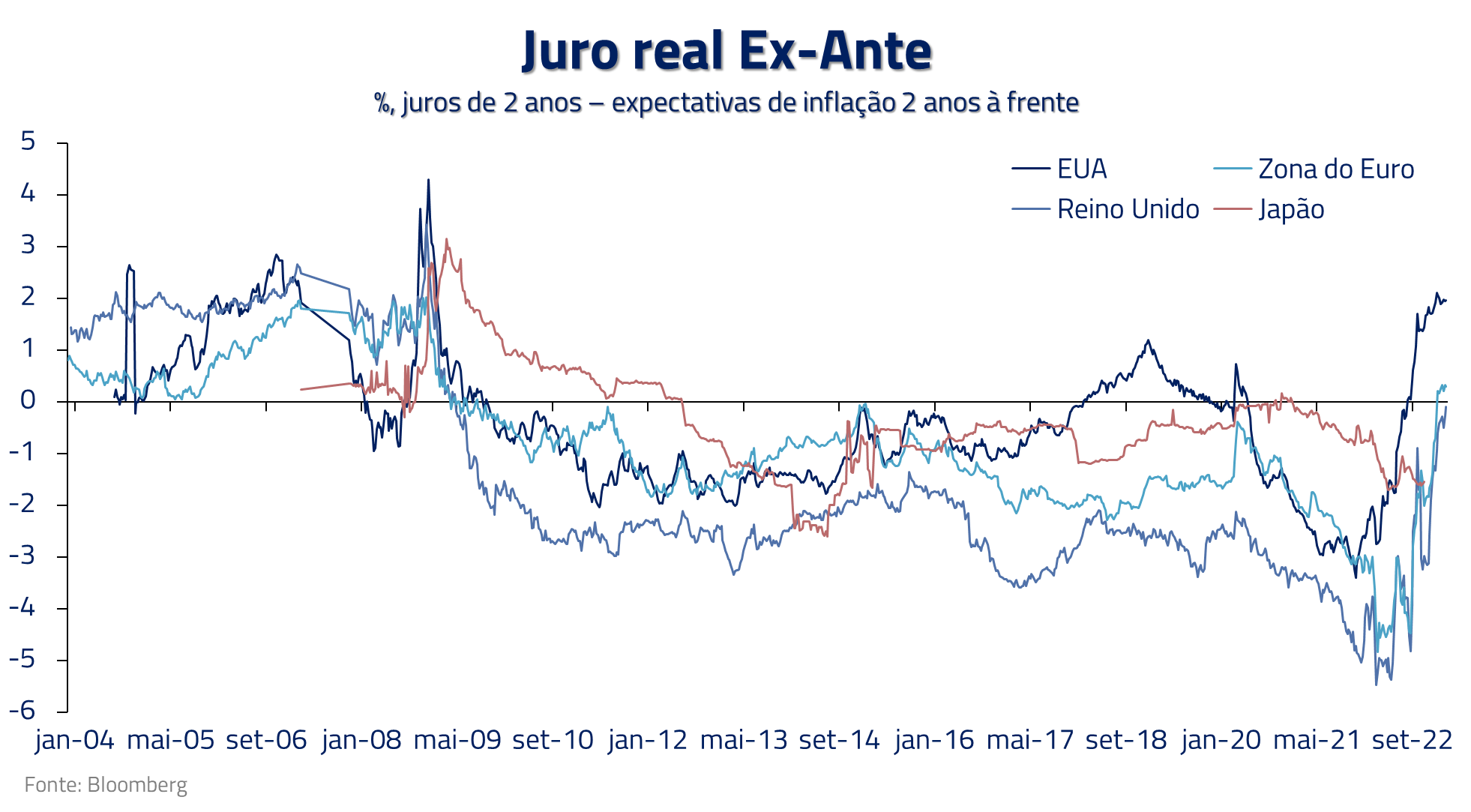

Em vários outros quesitos o dólar permanece cabeça e ombros acima de seus competidores, tais como produtividade, crescimento, dinamismo econômico e liquidez de seus mercados. O recente aperto monetário norte-americano, que coloca a moeda de volta a juros reais positivos, faz com que o dólar novamente se torne um atrator de capitais.

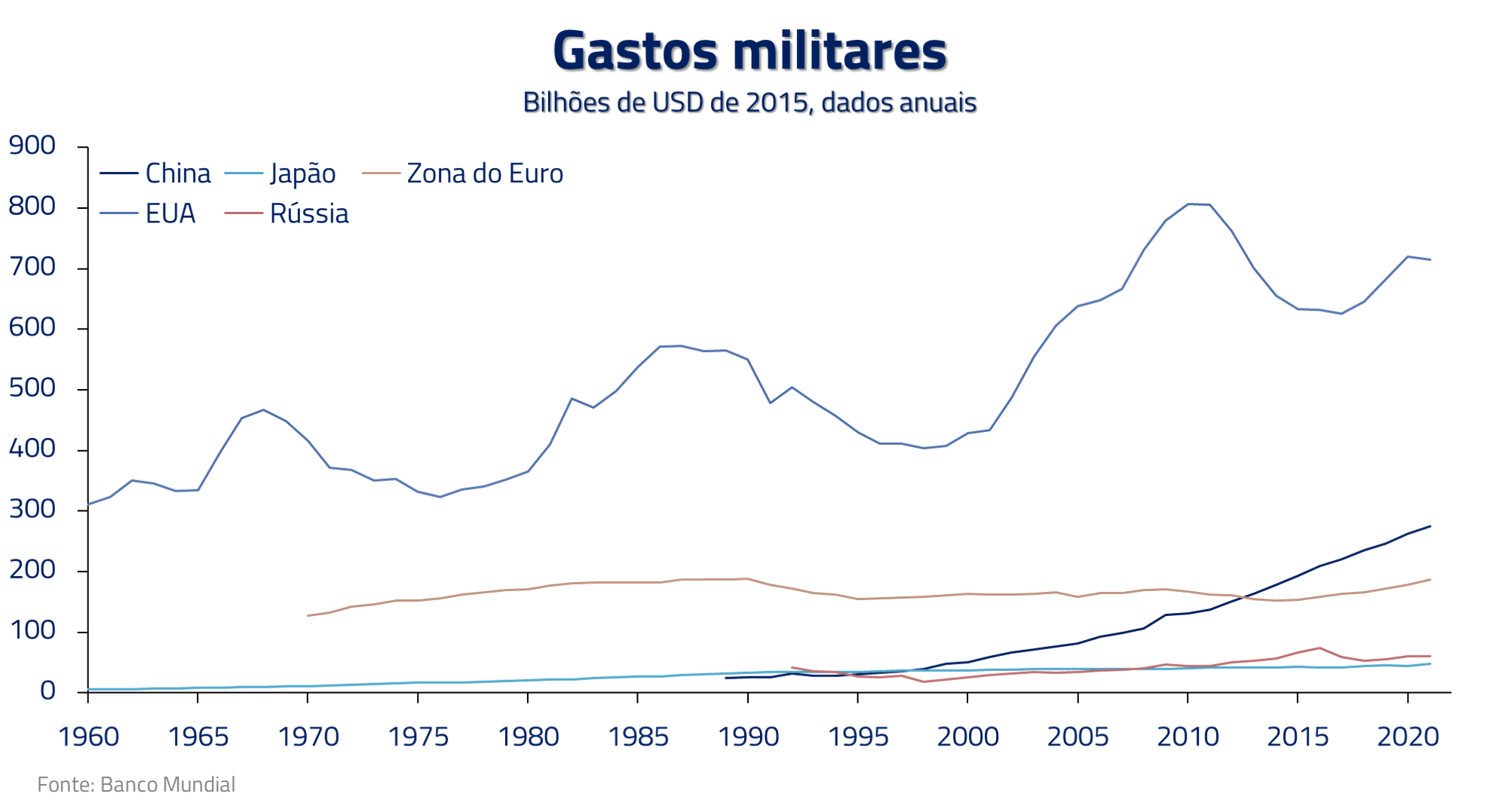

Por último, mas talvez o mais importante para a manutenção da hegemonia dessa moeda, os Estados Unidos continuam sendo os garantidores da paz global, com um gasto militar que ainda é um múltiplo de seus competidores. Se você é Taiwan, por exemplo, e tem suas reservas em dólar, a frota do pacífico e seus porta-aviões certamente aparecerão para te defender, o mesmo talvez não possa ser dito de outras moedas.

Continuamos a acreditar que não veremos no futuro próximo um substituto para a moeda norte americana, e passamos a descrever o posicionamento atual de nosso portfólio.

A força do dólar em 2023 e nosso posicionamento

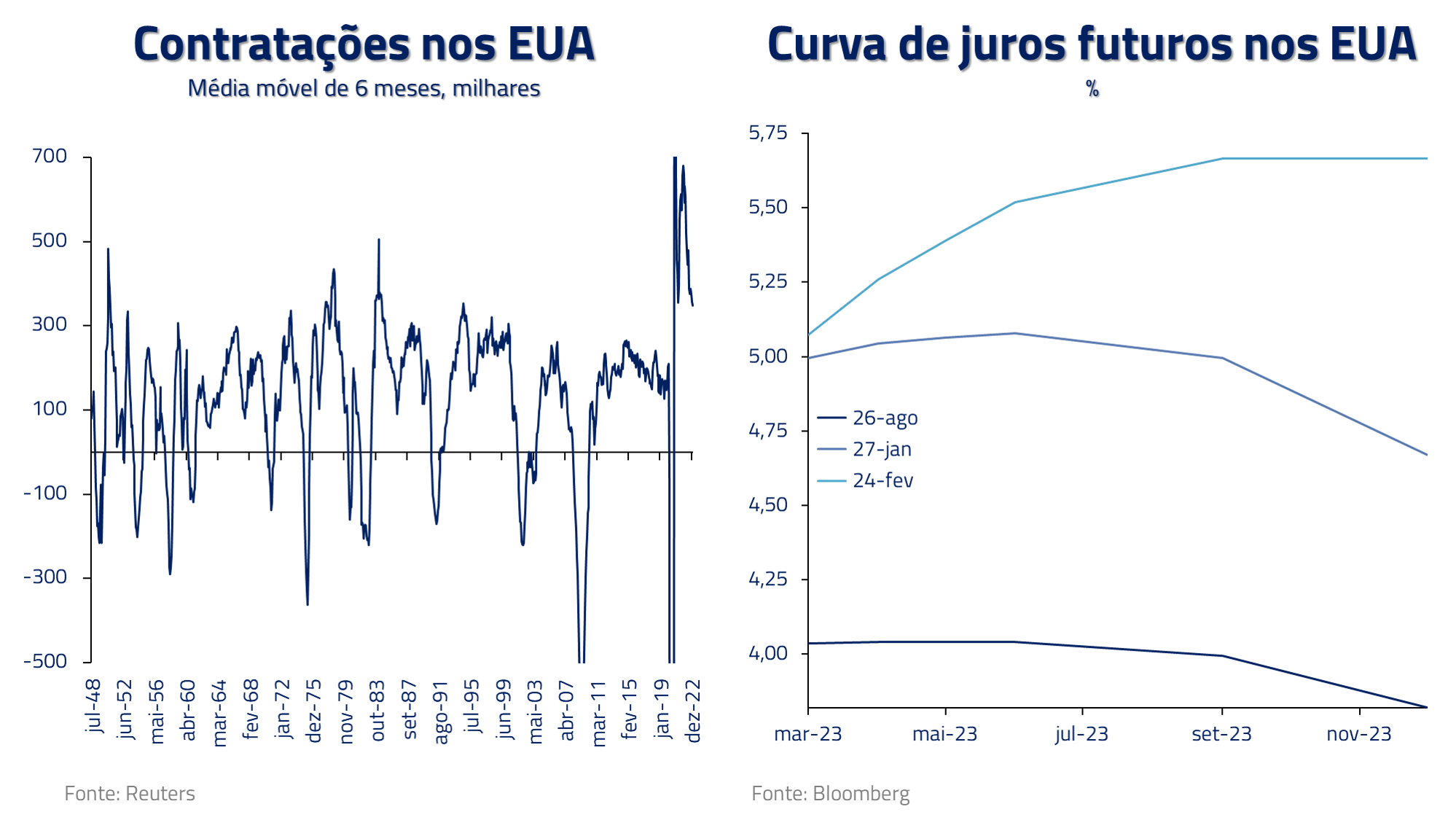

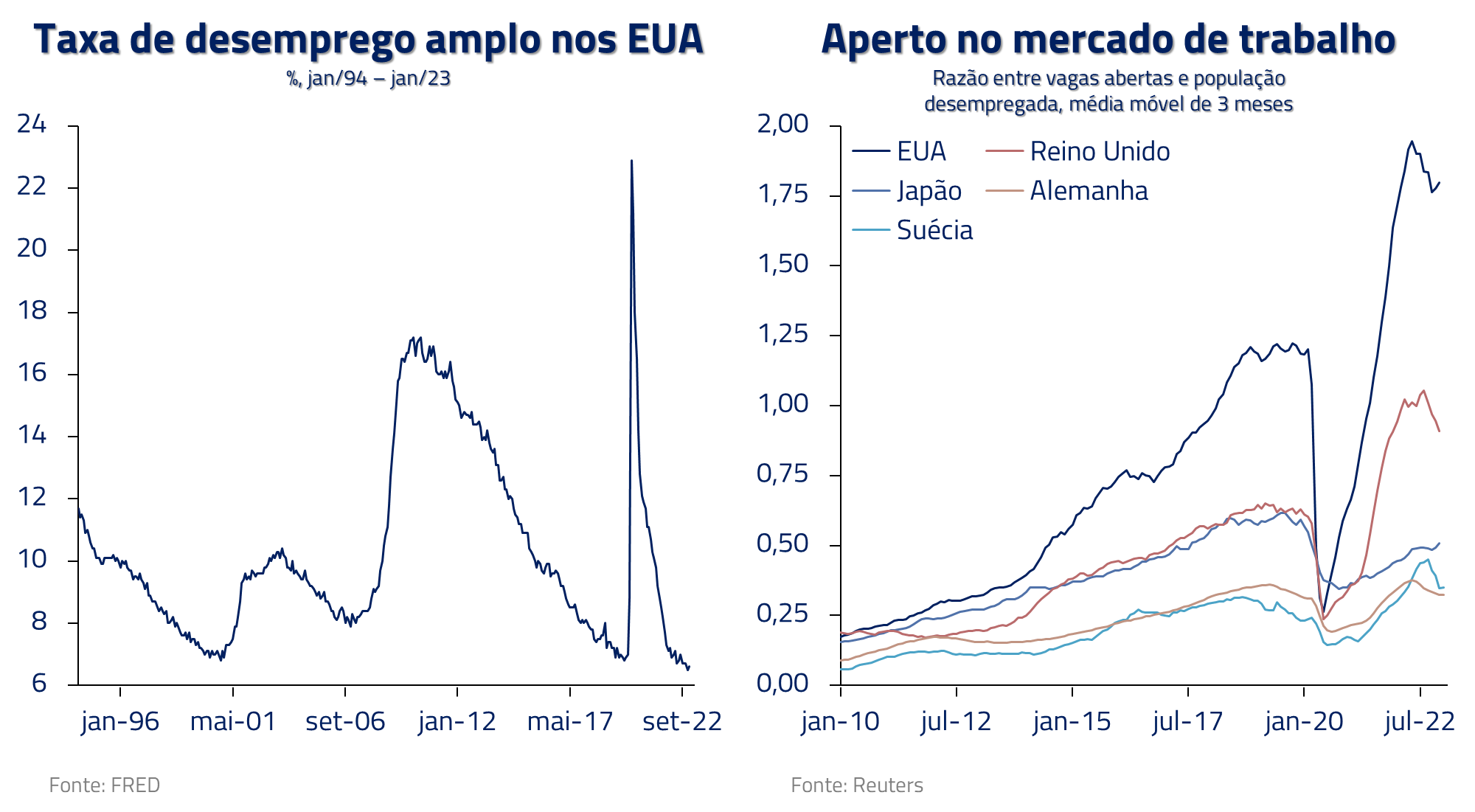

O início do ano foi marcado por um número astronômico de contratações na economia americana, reforçando um aperto estrutural do mercado de trabalho que não dá trégua para o FED finalizar seu ciclo de altas. O mercado reverteu, como consequência, a expectativa do chamado “FED pivot”, retirando os cortes de juros então precificados na curva para esse ano.

O fator sobre aquecimento econômico, bem representado por desemprego nas mínimas históricas e crescimento de salários ainda bastante elevados, colocam os Estados Unidos como destaque mais uma vez no quesito de potencial persistência inflacionária.

A falta de mão de obra, que se mostra em demanda ainda represada por trabalho, deve seguir funcionando como combustível inflacionário, o que não permite que a inflação de serviços ceda rapidamente.

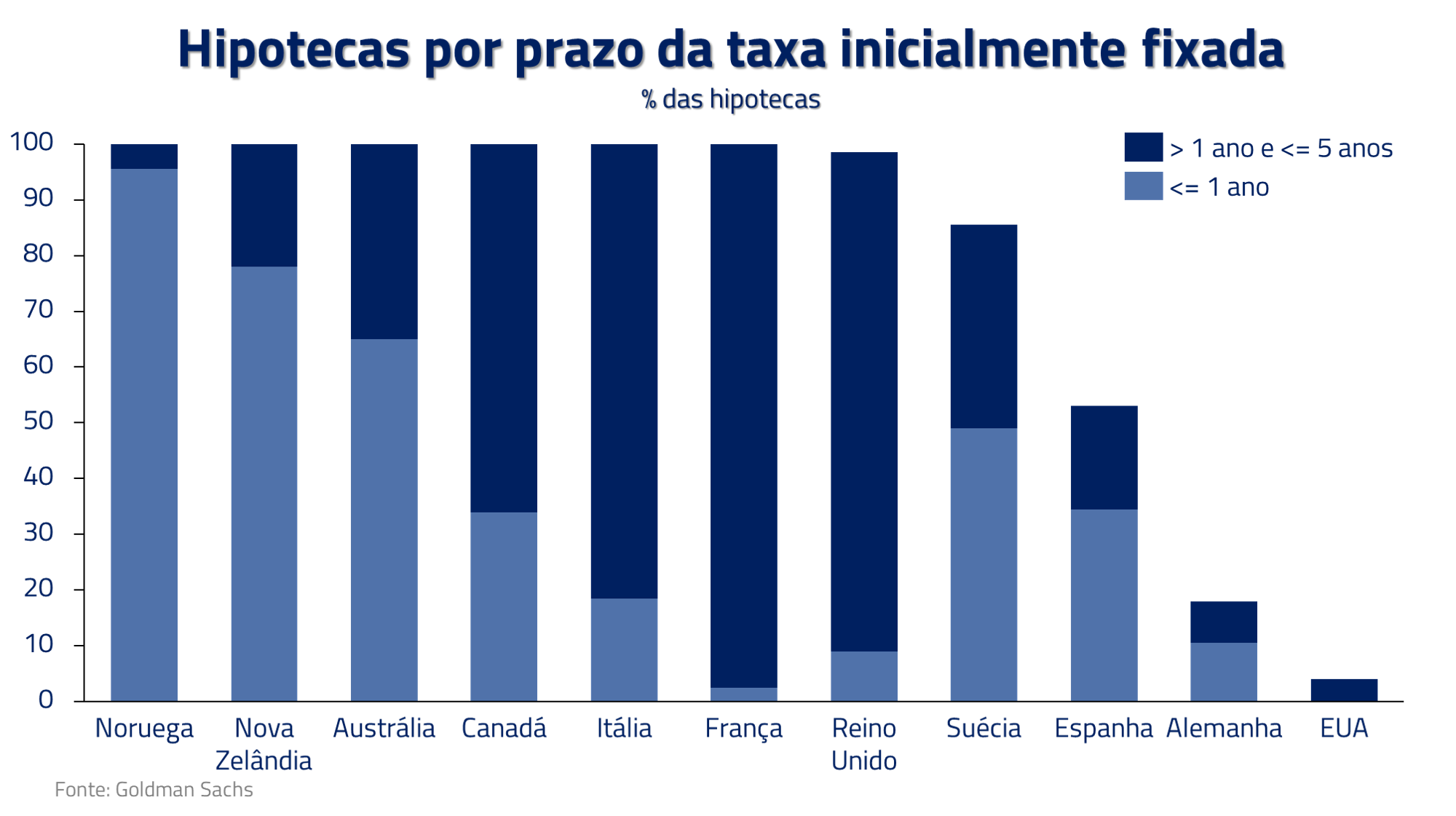

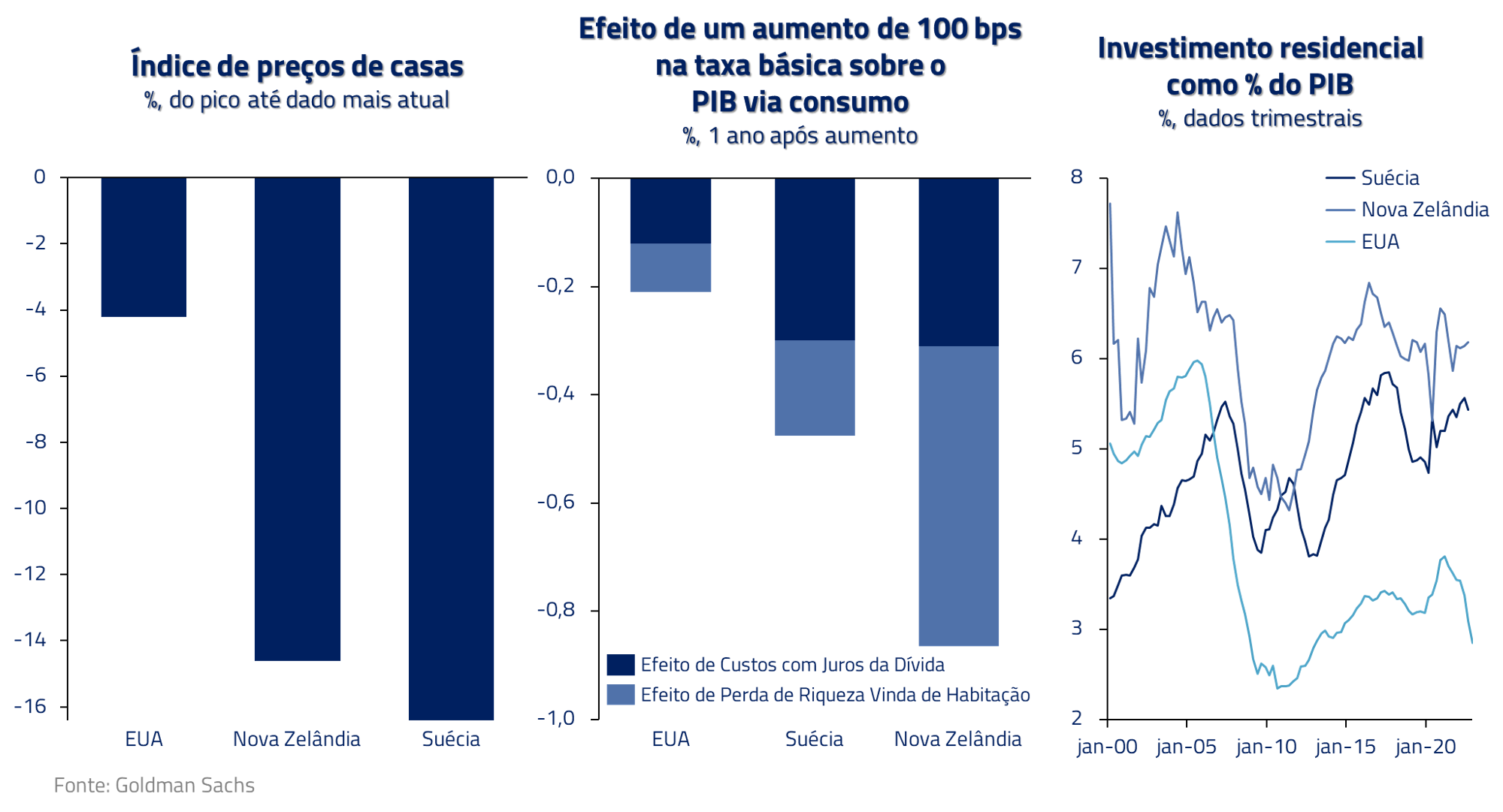

O segundo importante fator que diferencia economias e, mais uma vez, aponta para a atratividade do dólar, é a dinâmica de ajuste do setor imobiliário às altas de juros. O poderoso chefão americano aqui se destaca pela estrutura muito pouco sensível do seu mercado de hipotecas no curto prazo.

As altas de juros pelos principais bancos centrais dos diversos países apresentam impacto distinto no serviço da dívida pelo consumidor. Acreditamos que a combinação de sensibilidade do investimento residencial e sensibilidade do consumidor a altas de juros devem deixar países como Nova Zelândia e Suécia em posição muito mais fragilizada e os EUA em posição mais confortável.

Essa dinâmica relativa das economias desenvolvidas em resposta ao aperto monetário já oferece bons motivos para voltarmos a apostar no dólar, mas importante também descrevermos nossa visão com relação à moeda chinesa.

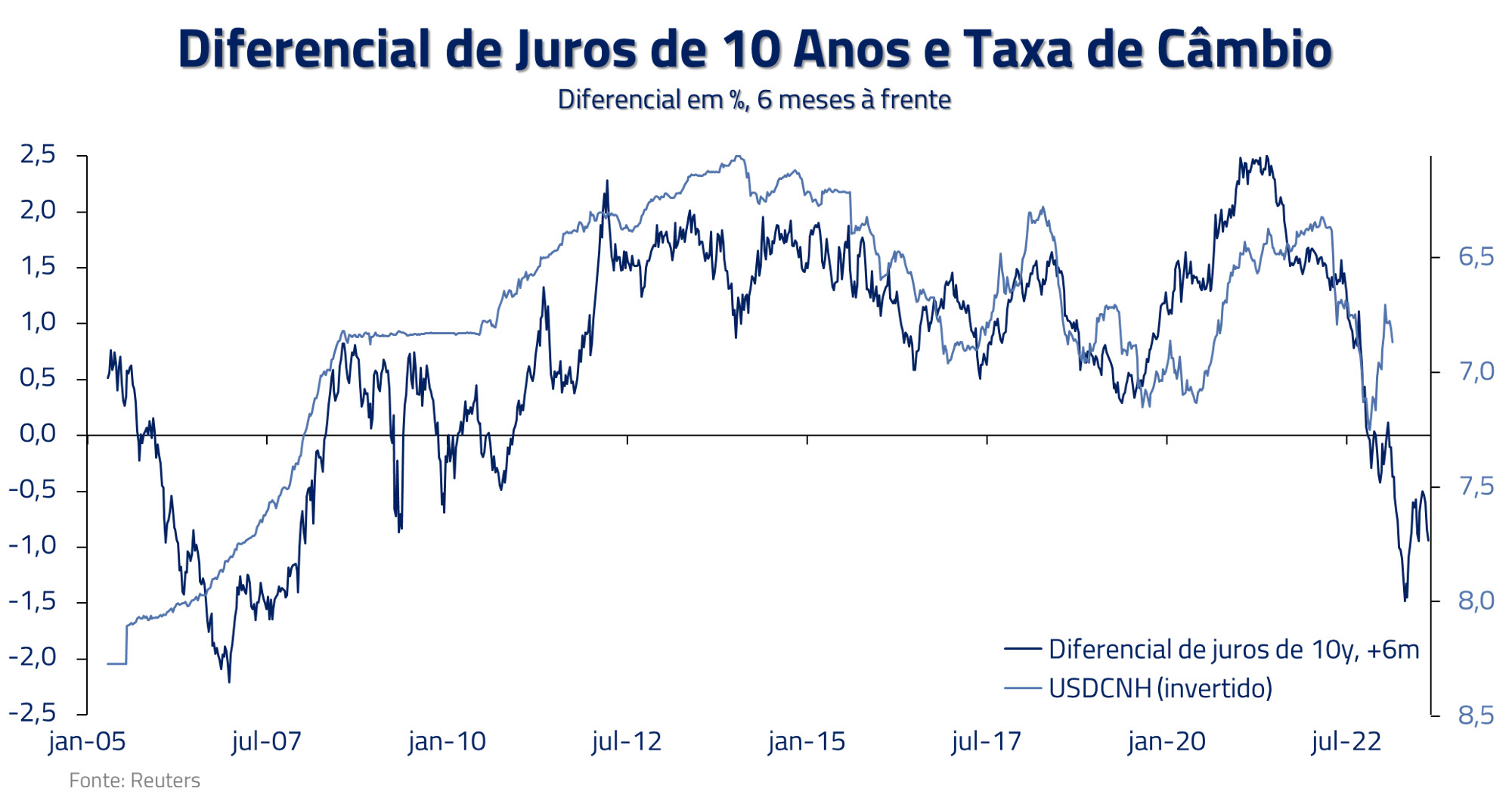

Primeiramente, a China reaberta pós-covid, agora vai passar pelo seu principal teste: reviver uma economia combalida pela fraqueza estrutural do setor imobiliário, num momento do ciclo em que as exportações vêm desacelerando.

Para tal, será necessário que o governo siga injetando liquidez na economia, de modo a manter baixos os custos de financiamento na tentativa de sustentar demanda agregada. Ao mesmo tempo, a melhora na demanda doméstica deve ser espelhada na piora das contas externas. Ambos os fatores reforçam nossa opinião de que a reabertura da China precisa ser acompanhada por depreciação do Renmimbi frente ao dólar.

Por fim, o último mês mostrou que seguimos num ambiente de inflação resiliente, onde o FED tem que continuar conferindo aperto monetário, o que, por sua vez, segue colocando riscos de recessão para o fim do ano. Nesse contexto, o dólar se coloca não só como boa aposta principal, mas, além de tudo, como boa proteção.

Estamos vivendo uma crise de crédito no Brasil?

Começamos 2023 preocupados com a deterioração nas condições de concessão de crédito para a economia brasileira. Estamos observando o início de uma crise de crédito no país?

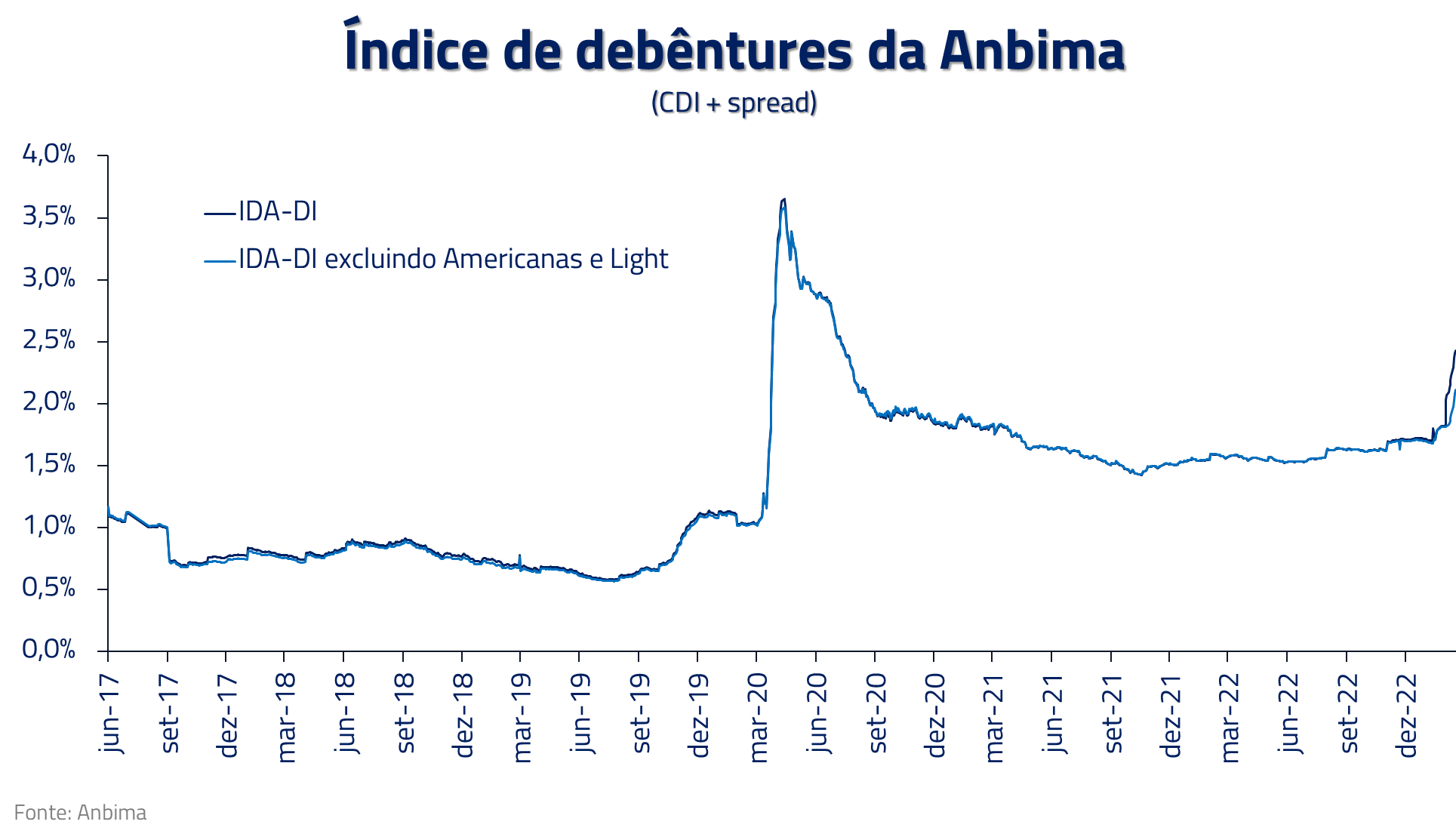

Pelo lado de mercado de capitais, o evento de Lojas Americanas trouxe perdas atípicas para fundos de Renda Fixa e Crédito Privado, que passaram a sofrer resgates e vender papéis a mercado, causando aumento generalizado dos spreads de crédito de debêntures e letras financeiras, que são os instrumentos mais tradicionais desse mercado.

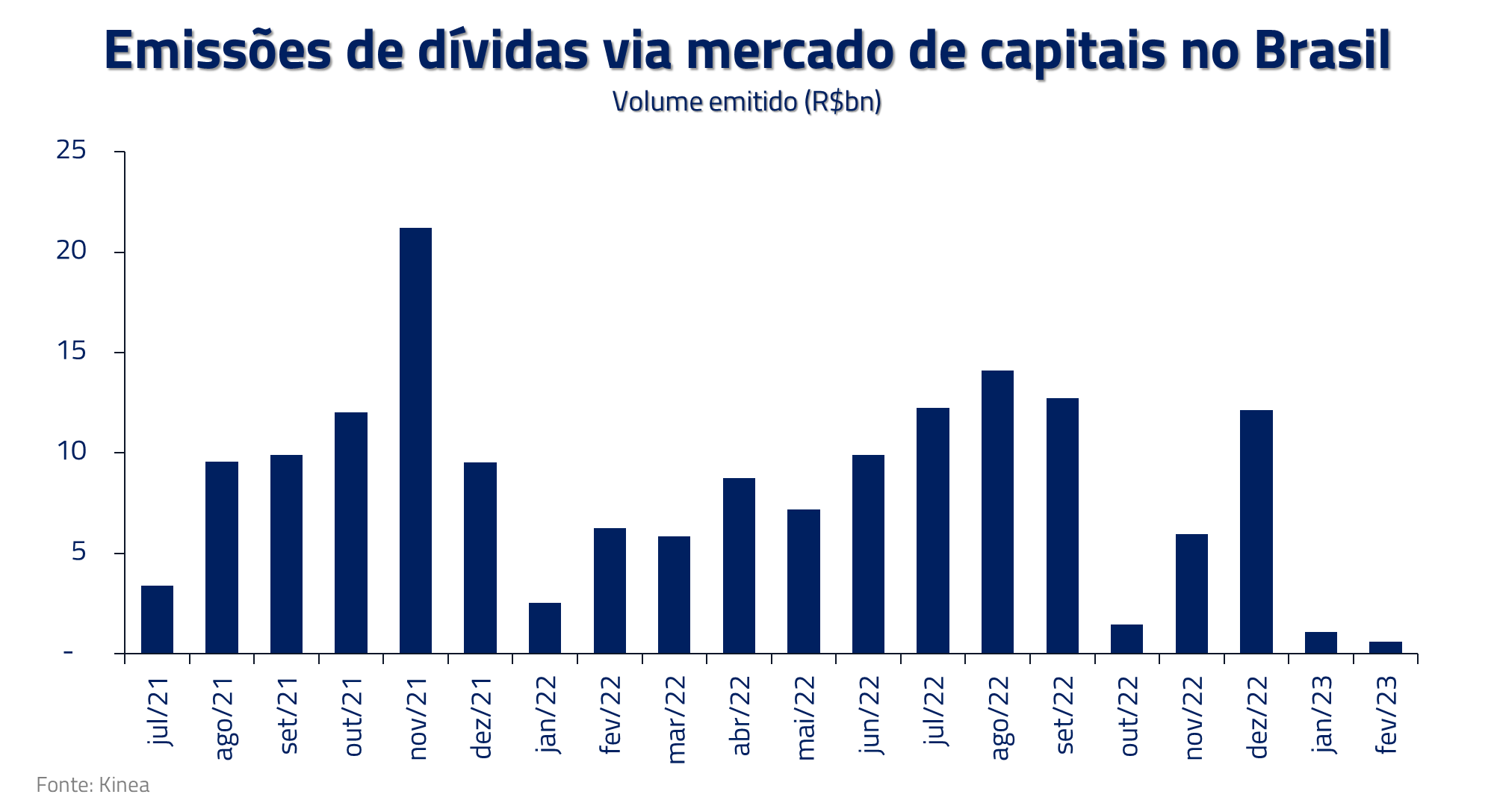

Uma consequência direta deste movimento foi a paralização do mercado de emissões primárias de crédito privado, que por ora se fechou, eliminando uma fonte de financiamento recorrente a que grandes empresas brasileiras estavam habituadas.

Acreditamos que esse mercado deva reabrir em algum momento nos próximos meses, considerando que é composto essencialmente por grandes empresas de alta qualidade, e que o aumento dos spreads de crédito, já em andamento, eventualmente tornará os papéis bastante atrativos, restabelecendo o interesse de investidores na indústria de fundos de Renda Fixa e Crédito Privado.

Nesse ínterim, emissores frequentes deste mercado podem amortizar dívidas utilizando suas reservas de liquidez (em geral, altas) e também acessando o mercado bancário.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

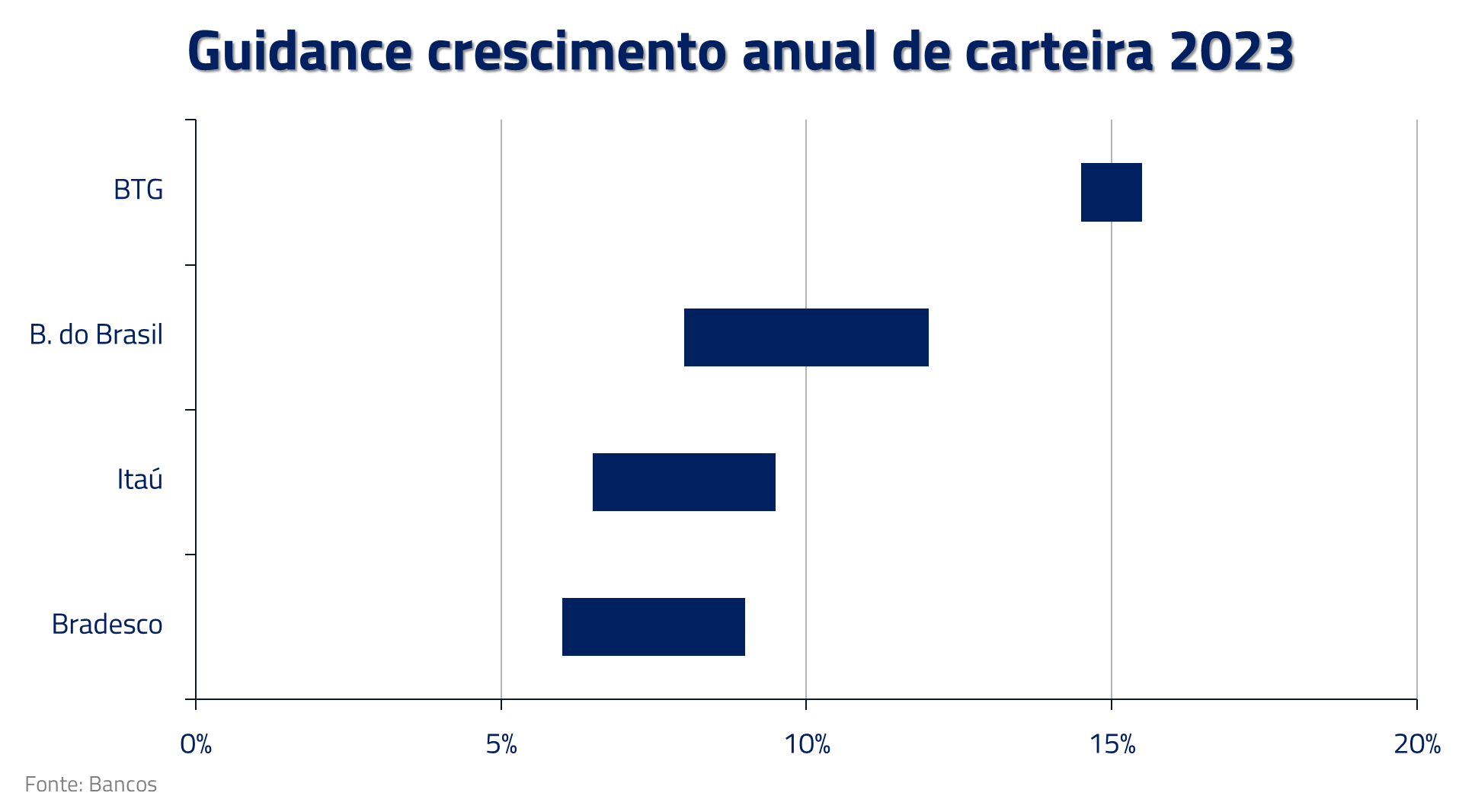

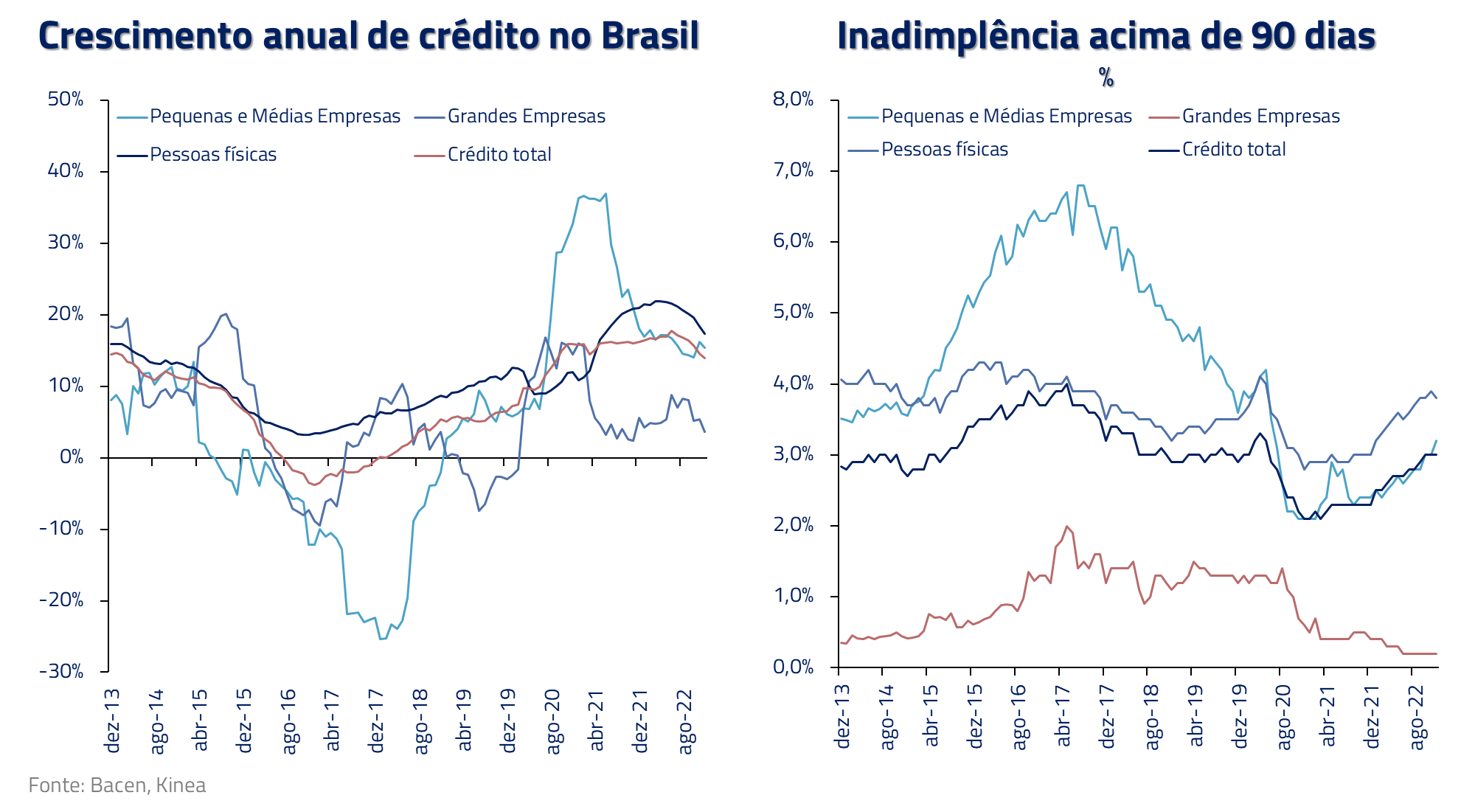

Quanto aos bancos, seus níveis de lucratividade e capitalização vem caindo já há alguns trimestres devido ao aumento do risco de crédito de suas carteiras, cuja deterioração tem se concentrado no crédito à pessoa física de baixa renda e às pequenas e médias empresas. Apesar disso, em fevereiro, os principais bancos seguiram anunciando intenção de crescer suas carteiras de crédito em 2023 entre 6-12% (dependendo da instituição).

Os bancos têm dito também que se ajustarão ao momento menos favorável do ciclo de crédito não via redução de suas carteiras, mas sim via juros mais altos, prazos mais curtos e covenants que forcem mais conservadorismo entre os tomadores.

Apesar desse guidance relativamente otimista dos bancos, acreditamos que eles adotarão critérios bastante conservadores para concessão de crédito, e que a desaceleração econômica em andamento, combinada aos juros ainda muito altos, trará inadimplência crescente, fazendo com que somente empresas sólidas e com condições de sustentar o custo maior de suas dívidas consigam manter bom acesso ao mercado de empréstimos bancários.

Em suma, as grandes empresas brasileiras têm várias alternativas para lidar bem com a deterioração das condições de crédito no país, mas pessoas físicas de baixa renda e pequenas e médias empresas devem passar por um período bastante difícil, quando potencialmente veremos redução de acesso a crédito e um número crescente de falências, com efeitos negativos relevantes sobre o PIB.

A situação da porção mais frágil da economia pode eventualmente ser aliviada via cortes relevantes na Selic, ou pela ajuda direta do governo na forma de novos empréstimos (algo que tem estado em discussão).

Mudança de meta de inflação: os prós e contras de uma meta não realista

O mês de fevereiro foi marcado por um intenso debate acerca de eventual mudança da meta de inflação a ser perseguida pelo Banco Central. A discussão surge no contexto em que teremos pela primeira vez uma meta de inflação de 3% no ano que vem, a qual provavelmente não será cumprida.

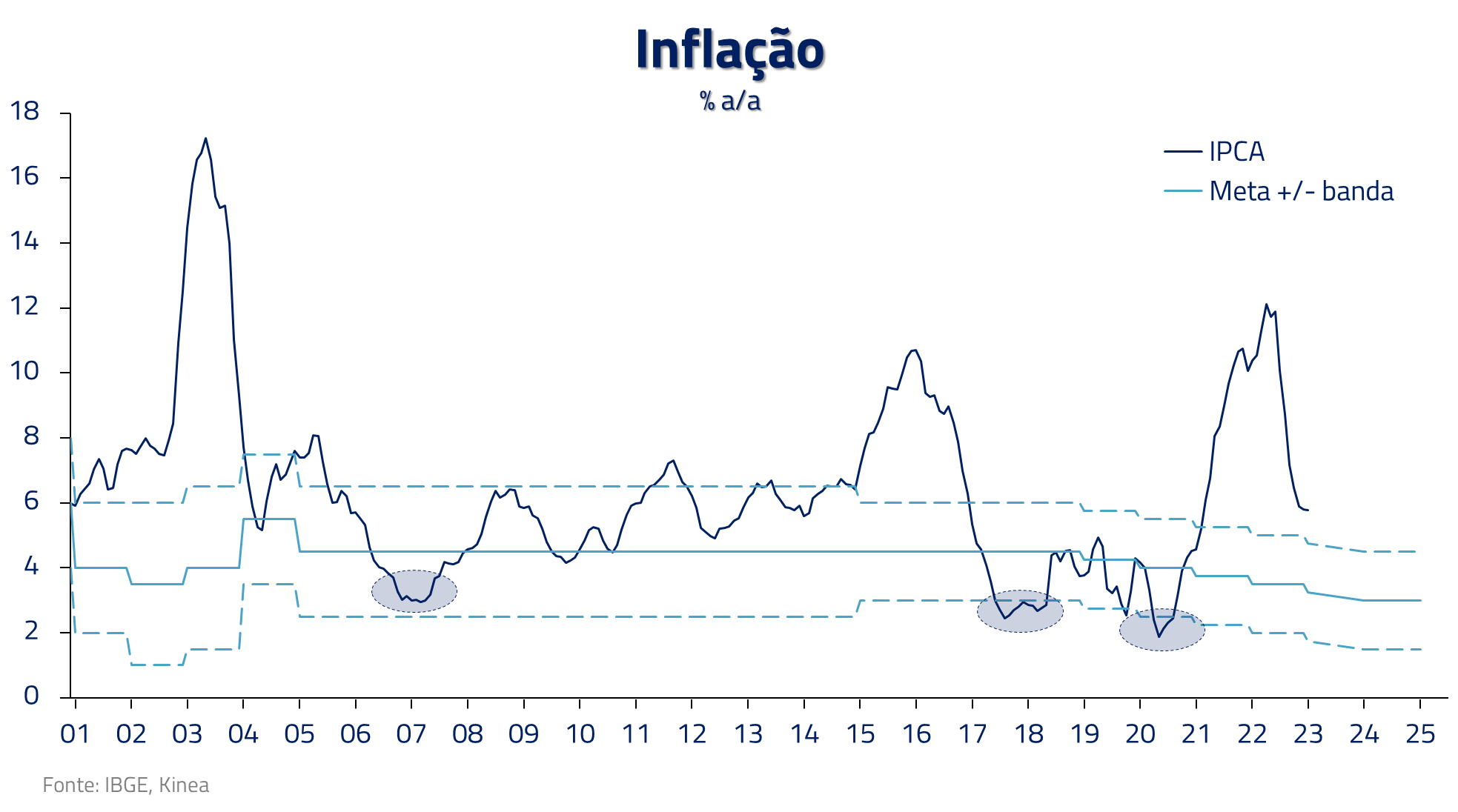

Em um ambiente normal, a meta de 3% já nos era ambiciosa demais para um país com má fama nesse quesito: em 14 anos a meta de 4,5% só foi cumprida cinco vezes. O patamar de 3% só foi atingido em 2017, durante a maior crise da história recente do país, e em 2006.

Mas o mundo mudou desde 2018, quando iniciamos a trajetória cadente de metas que culminou em 3%, com um contexto muito distinto em relação ao atual nível da inflação global. Países desenvolvidos, que antes lutavam para subir a inflação para 2%, hoje lidam com cifras acima de 5%.

Em um regime de metas de inflação a credibilidade do Banco Central é muito relevante. Avaliamos que é melhor ter uma meta de 4% cumprida do que falhar em atingir 3%, como ocorre em muitos emergentes.

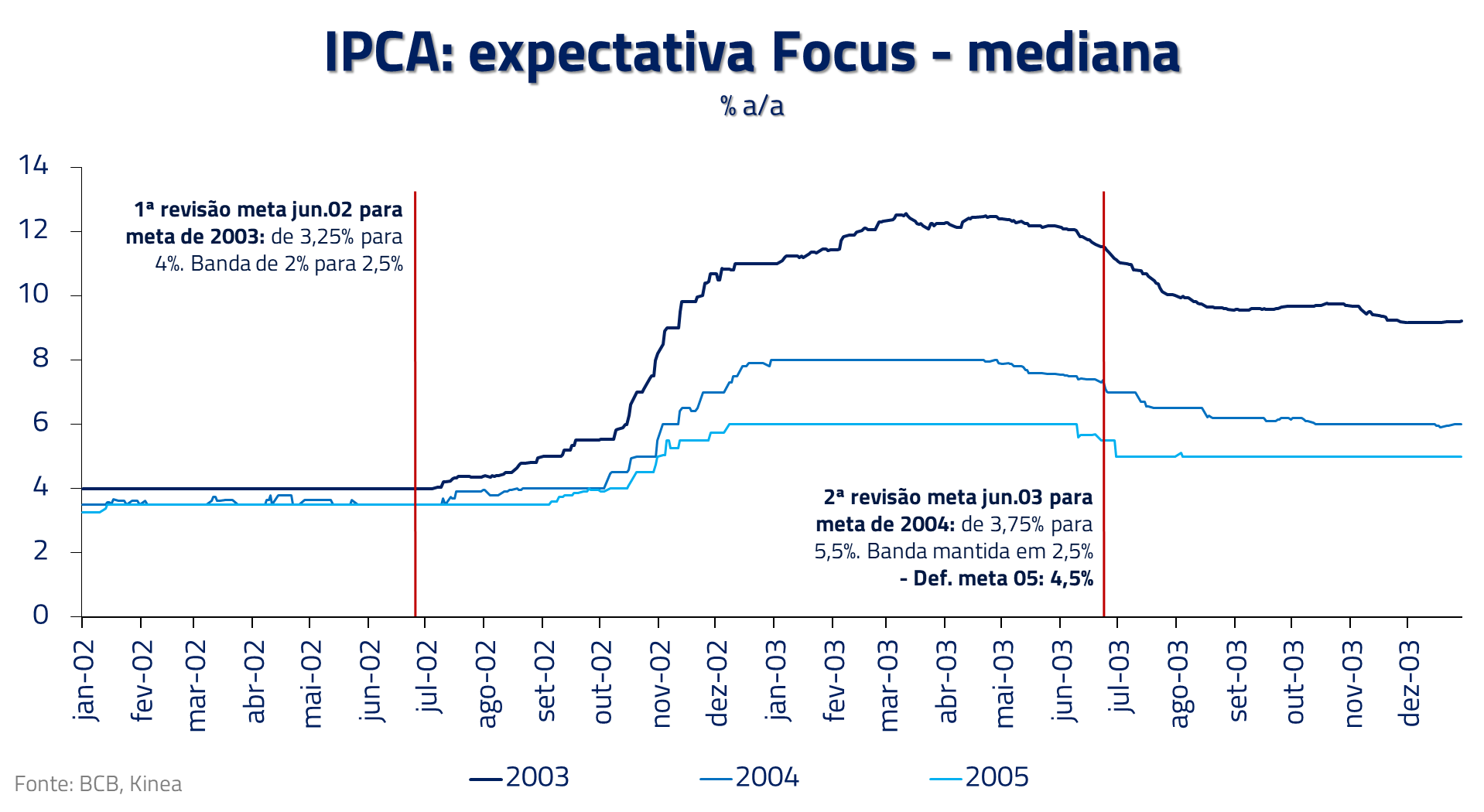

Um dos principais argumentos contrários à mudança é que a revisão traria deterioração das expectativas de inflação, forçando o BC a aumentar os juros. Essa relação está longe de ser óbvia. Nas duas vezes em que revisamos a meta para cima não observamos tal comportamento nas expectativas do Focus.

Avaliamos que o risco da deterioração das expectativas de inflação está mais relacionado ao risco fiscal e às substituições da atual diretoria e presidente do BC do que à mudança da meta em si. Caso o próximo presidente do BC não tenha compromisso com inflação, não será a meta de 3% que irá segurá-lo. Os riscos permanecerão enquanto o governo não der sinais claros na direção contrária: a substituição de diretores do BC agora e no final do ano serão passos fundamentais para a construção dessa credibilidade.

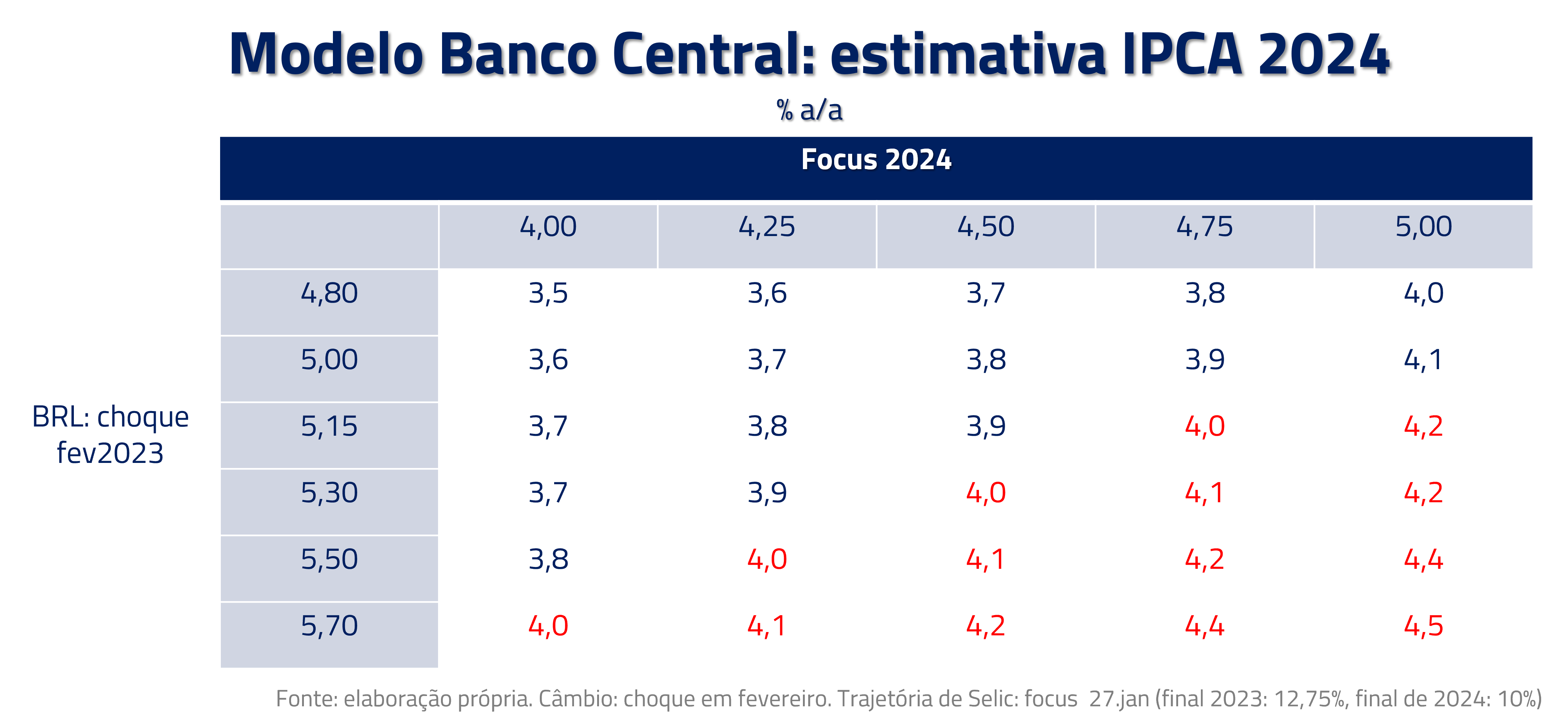

Caso sigamos por um caminho fiscalmente sustentável, a redução da meta pode abrir espaço para corte de juros no segundo semestre. No final do ano, o BC olhará para onde aponta seu modelo de inflação de 2024, e acreditamos que este mostrará que com uma Selic convergindo lentamente para 10% seria possível cumprir uma meta revisada de 4%.

Seguimos acreditando que o próximo passo do Banco Central será o de flexibilização da política monetária e refletimos essa visão em posições táticas aplicadas em juros curtos.

***

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.