Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Lula III e os perigos de reviver o passado

Em sua obra prima, Scott Fitzgerald narra os anos dourados da década de 1920 em Nova York. No livro “O Grande Gatsby”, Jay Gatsby vive seu romance impossível com Daisy Buchanan.

Em certo momento, Gatsby proclama as linhas mais conhecidas do romance: “Por que não poderíamos repetir o passado? Claro que podemos!”, quando questionado se, anos após o encontro inicial do casal, a mesma paixão poderia ser revivida.

O livro de certa forma é uma crítica ao sonho americano: Gatsby imaginava que poderia recriar a mesma atmosfera, e que sua ascensão financeira seria fundamental para atingir esse objetivo. Não vamos aqui revelar o final do livro, mas vemos nessa história uma boa analogia com o Brasil dos tempos atuais.

Podemos reviver o passado no Brasil?

O mês de janeiro nos deixa com o sentimento que o atual governo acredita que a implementação de políticas similares as adotadas durante os iniciais governos do então presidente Lula podem conduzir ao mesmo romance do início do século.

Durante o mês de janeiro presenciamos debates sobre a independência do banco central, criação de uma moeda comum entre Brasil e Argentina, mudança de metas do banco central, aumento da isenção na tabela do imposto de renda e eventual financiamento do BNDES para obras na América Latina.

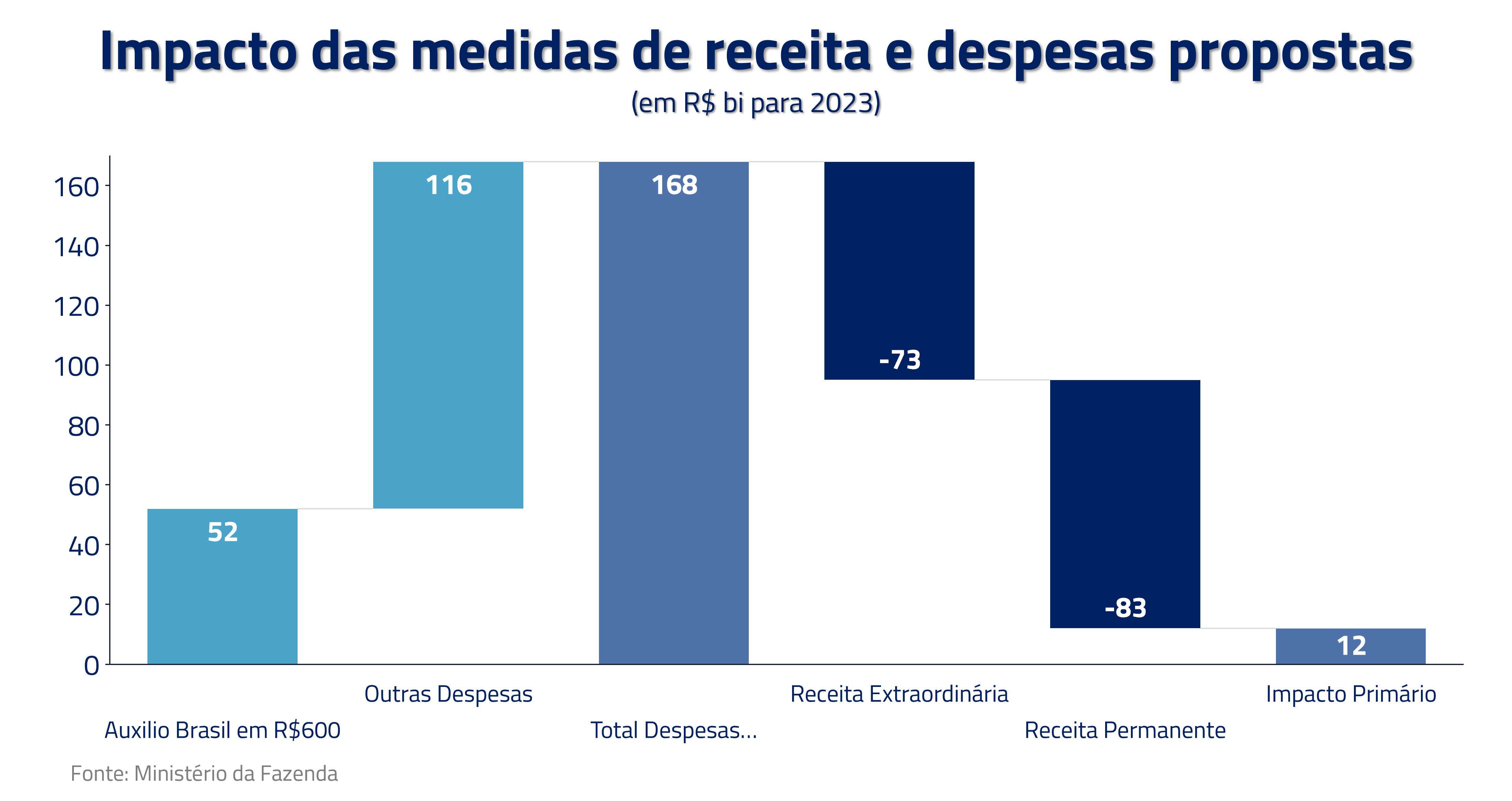

No outro lado, o Ministro da Fazenda anuncia um pacote para melhorar a situação fiscal com potencial de arrecadar 1% do PIB ao ano. As medidas incluem aumento de imposto nos combustíveis, mudanças no aproveitamento de créditos do ICMS e mudanças no CARF para diminuir as perdas com litígios. Estamos de volta ao modelo antigo no Brasil de mais gastos, mais impostos, maior participação dos bancos públicos e maior tolerância com inflação.

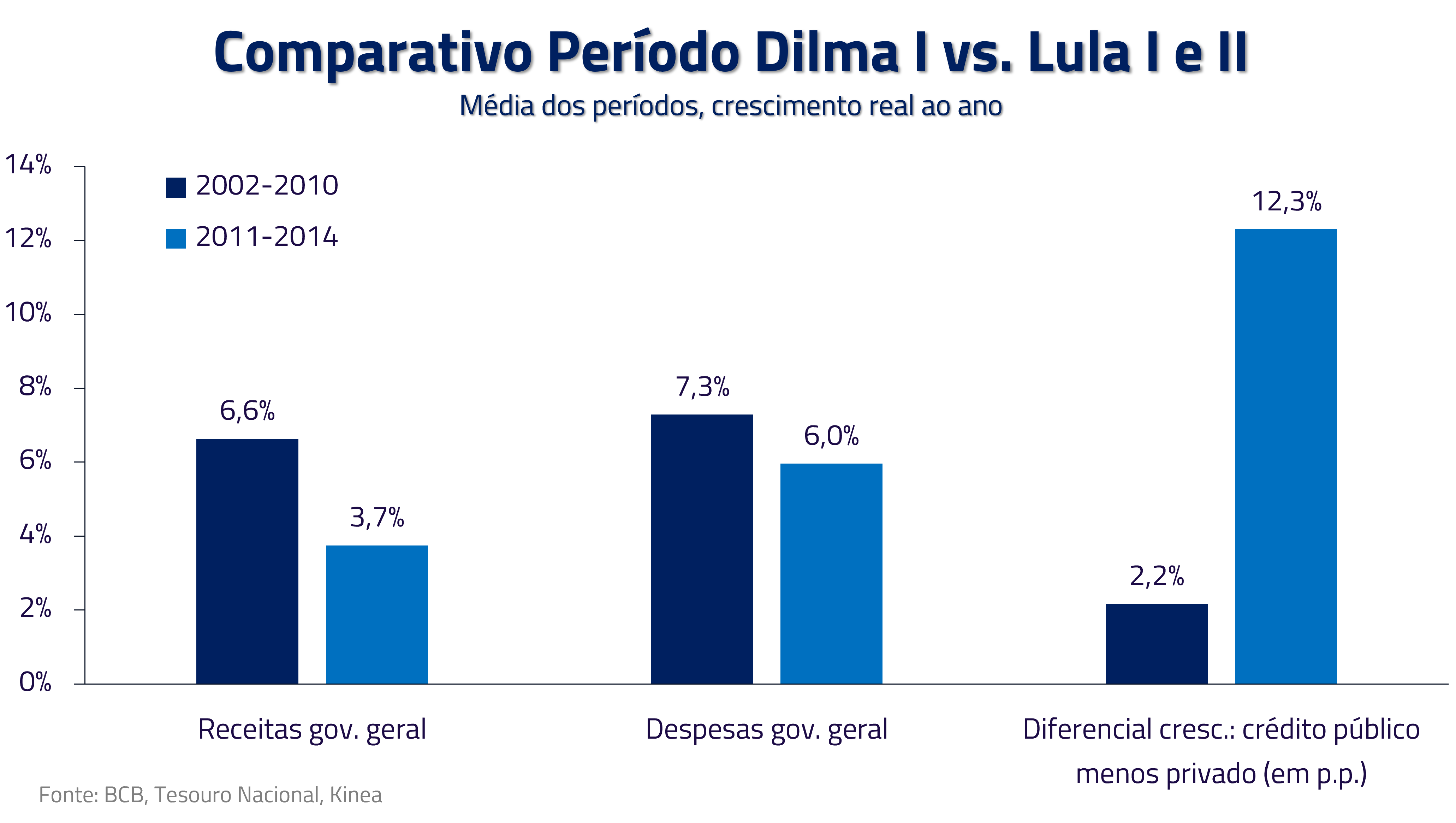

Esse modelo é muitas vezes entendido como semelhante ao adotado no governo Dilma I. É compreensível que as memórias da crise derivada da implementação de políticas heterodoxas nesse período sejam ainda muito marcantes.

No entanto, em nossa visão, o início do governo nos remete mais a Lula II por três principais motivos:

(i) Dilma aumentou gastos e cortou impostos

Desonerações tributárias foram peças marcantes de Dilma: chegaram a dobrar no período e contribuiu de forma relevante para o desequilíbrio fiscal. Hoje, vemos movimentos do governo em buscar fontes de receitas para fazer frente ao aumento de gastos, mais em linha com Lula II.

(ii) Temos um Banco Central autônomo

No governo Dilma, o Banco Central em diversas ocasiões cortou juros de forma artificial, contratando mais desequilíbrios e incertezas à frente. Hoje, ainda que possa haver pressões do lado do governo para reduzir os juros, temos a segurança de um Banco Central independente.

(iii) A dosagem de expansão dos Bancos Públicos será menor.

Durante o governo Dilma, o Tesouro chegou a aportar R$ 500 bilhões no BNDES para que este concedesse crédito subsidiado. Hoje não há mais espaço para tamanha expansão.

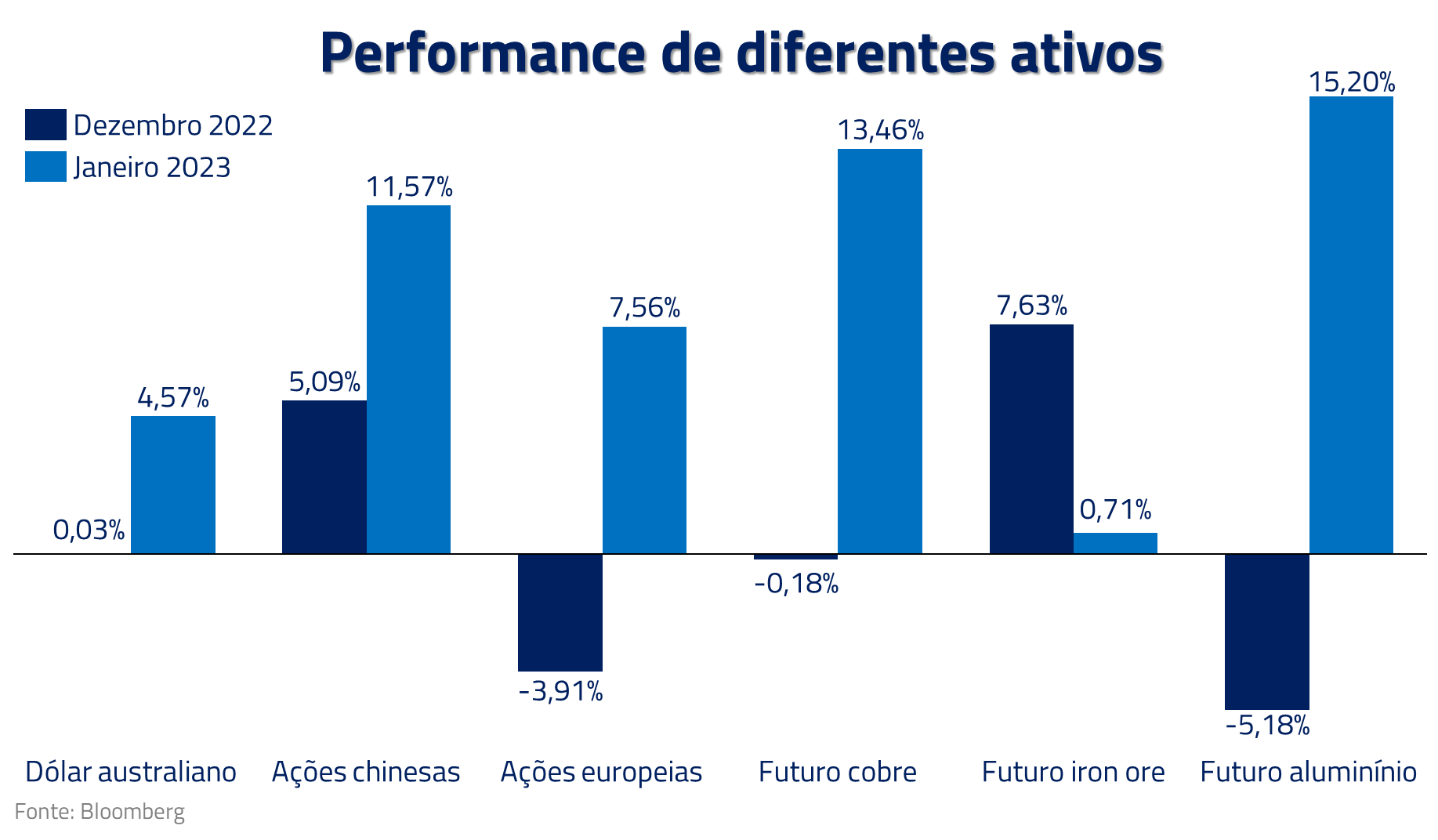

Estes três fatores permitem ao governo atual ganhar tempo, principalmente enquanto temos sido beneficiados por um cenário internacional benigno. A reabertura da economia chinesa pós pandemia e a expectativa de pico próximo aos juros americanos tem beneficiado o fluxo para emergentes em geral.

Mundo novo, velhas políticas e suas implicações

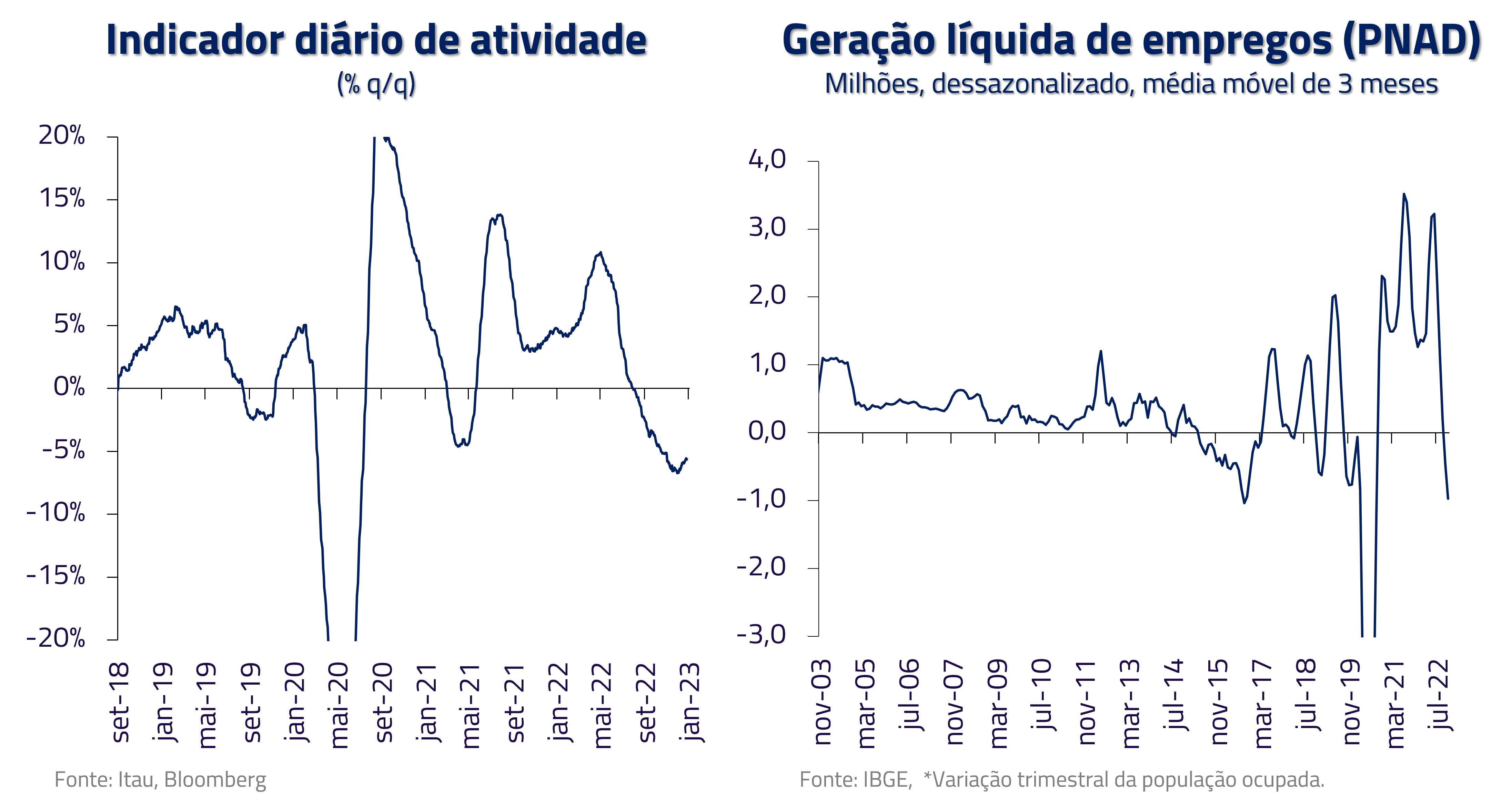

Quando nos afastamos das benesses globais e olhamos para nossas idiossincrasias, a figura que emerge é desafiadora. A atividade segue dando sinais de desaceleração e a PNAD já indica contração no emprego.

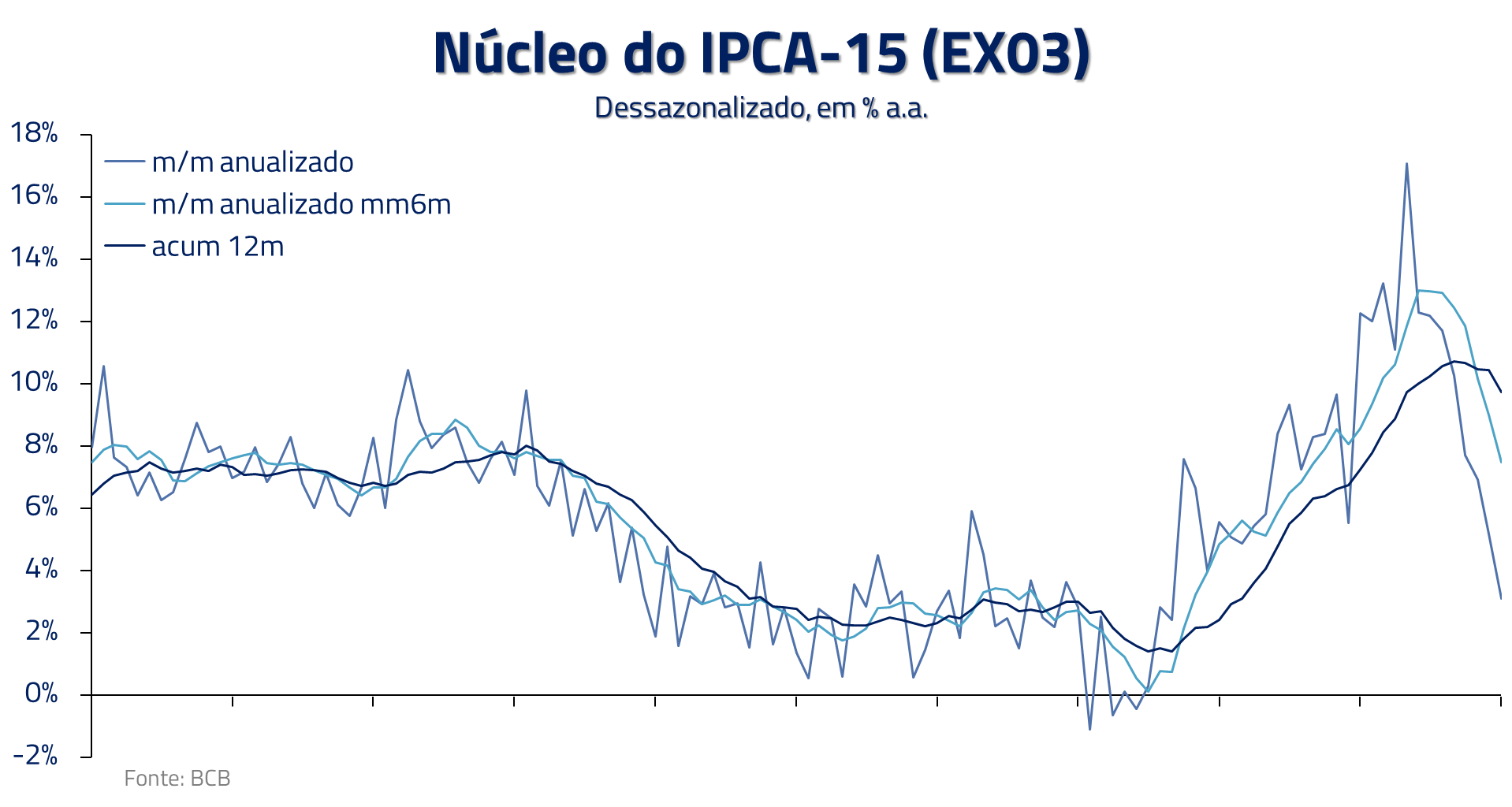

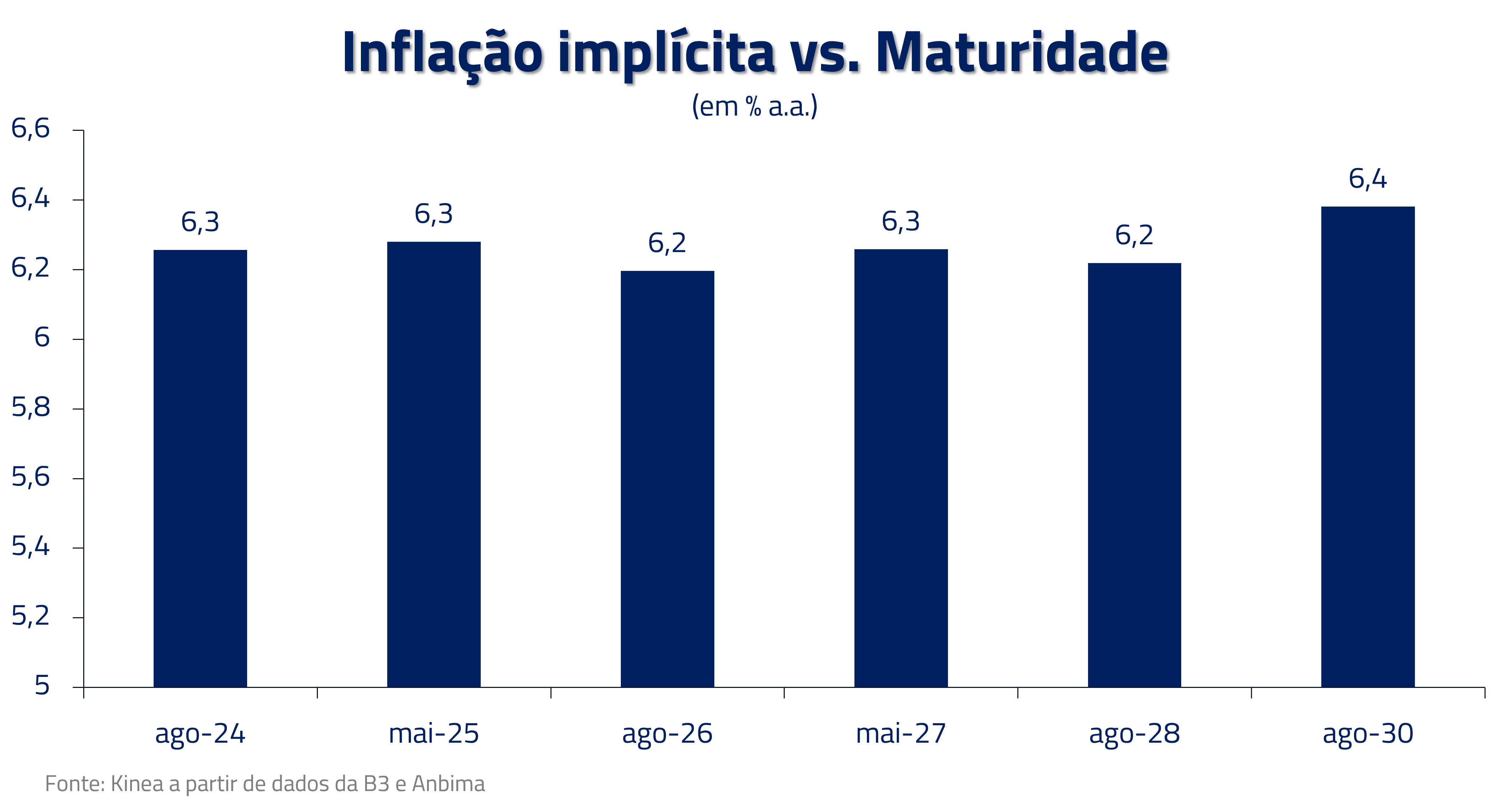

Entretanto, existe um lado positivo no cenário atual: por ter sido a primeira economia global a promover forte subida de juros, o Brasil já conta com um cenário inflacionário que, em nossa visão, se mostra mais convergente.

A inflação brasileira tem seguido um caminho de desinflação, que se iniciou com a queda do preço das commodities em reais (CRB), passou para um cenário mais benigno para a inflação de bens e já vemos sinais de melhoras nos núcleos.

Em um cenário de convergência inflacionária e desaceleração econômica, imaginamos que no decorrer dos próximos trimestres haverá espaço para cortes da taxa SELIC, desde que o cenário global continue a ser benigno para países emergentes.

Contudo, aqui que as velhas políticas do governo em um país e mundo que mudaram irão cobrar seu custo. O Brasil não parte de um superávit primário nas contas públicas como nos governos anteriores de Lula. A nossa dívida pública aumentou e hoje é alta para um país emergente. Consequentemente, ao não adotar uma política fiscal contracionista, o espaço para queda de juros será mais limitado.

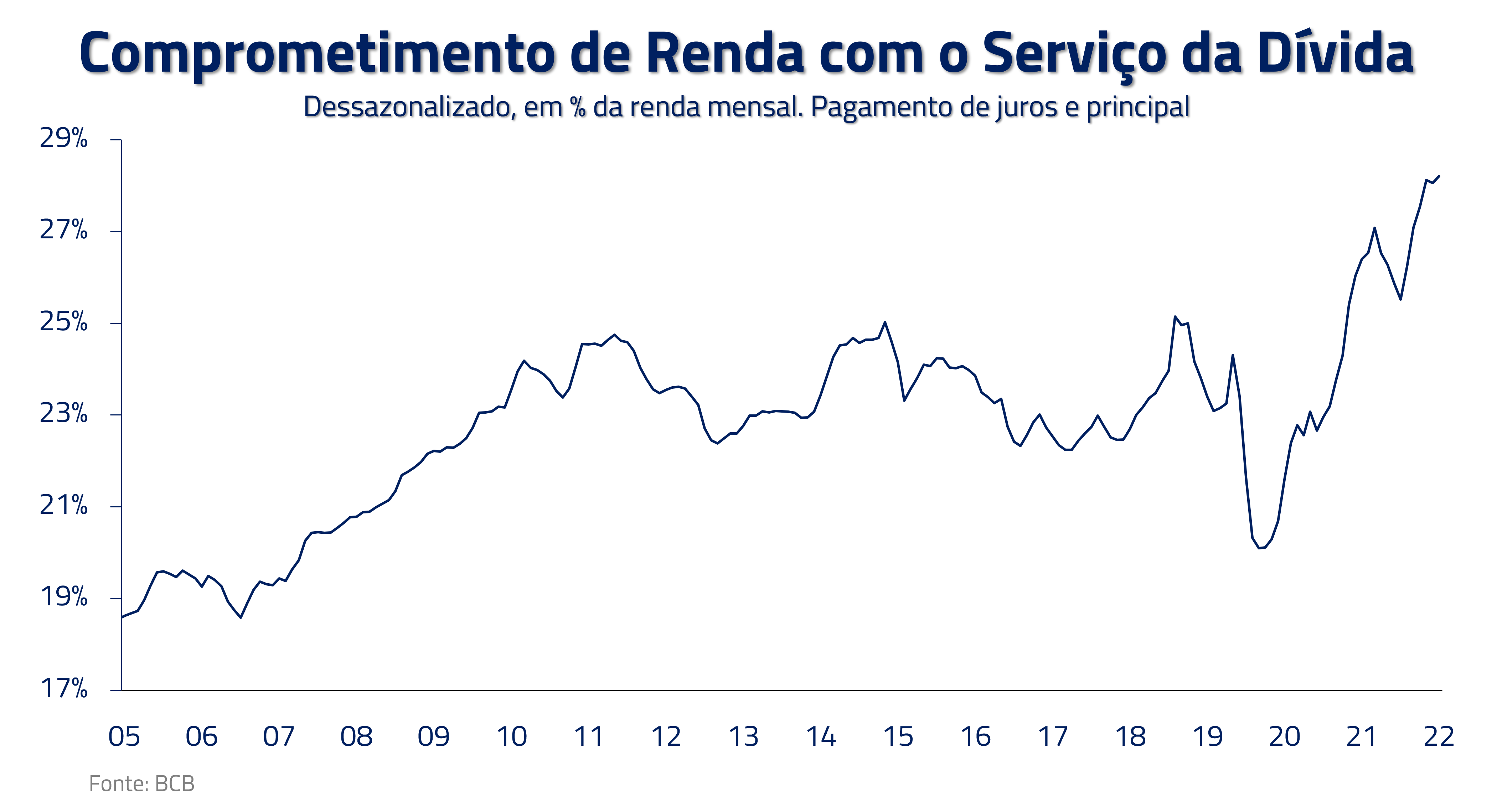

Nesse cenário, a recuperação de 2024 tende a ser tímida. Não apenas por um menor corte da Selic. Mas também por limitações a outro ciclo de crédito, dado o elevado comprometimento de renda das famílias e suas finanças em condições precárias (vide Um Estudo em Vermelho). Adicionalmente, o recente evento de crédito ocorrido nas Lojas Americanas reforçará a cautela dos bancos nos empréstimos.

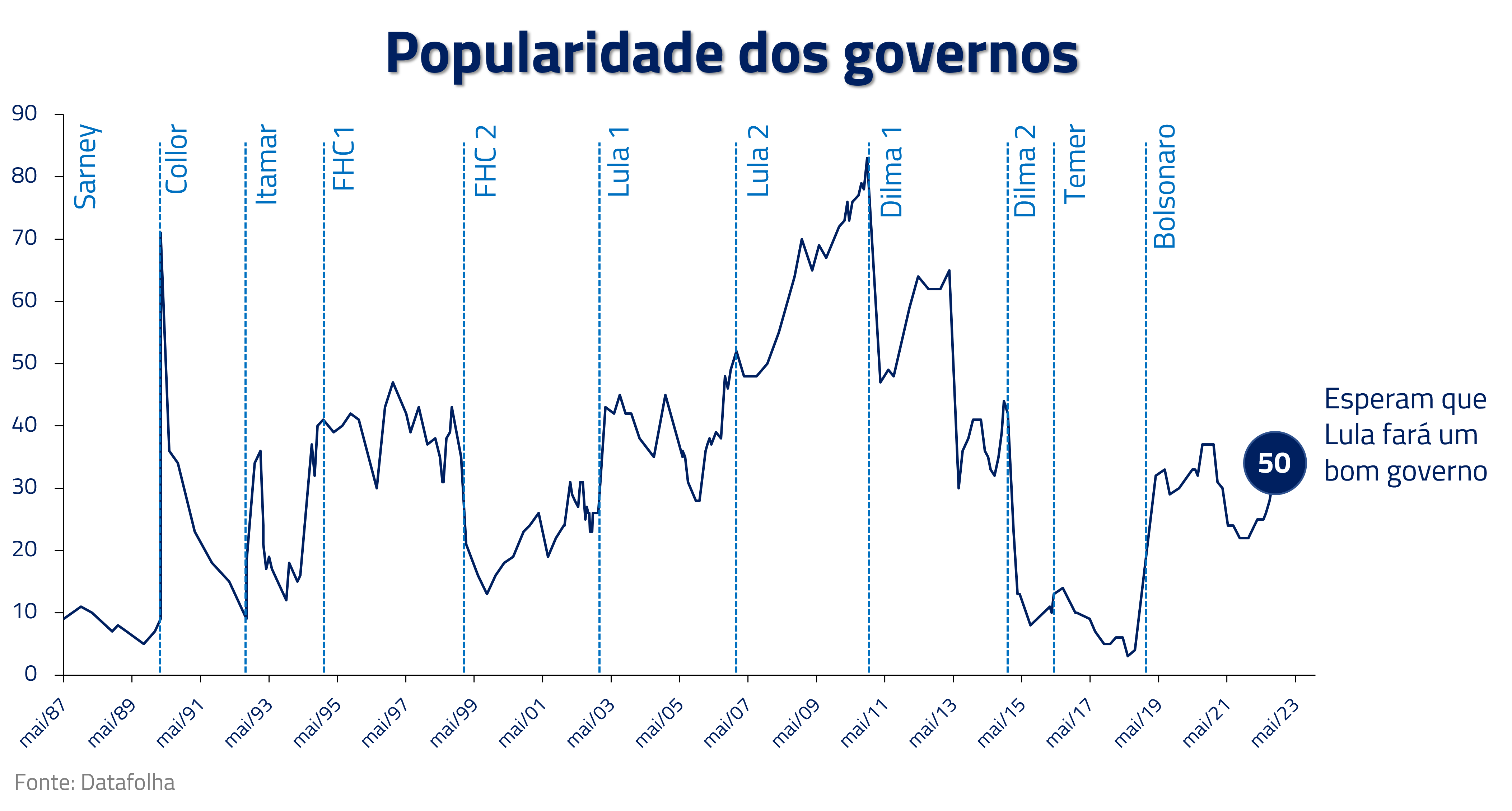

Esse ambiente de baixo crescimento e piora no emprego tendem, ao longo do tempo, a comprometer a popularidade do atual governo. Pressionado por uma população já muito dividida, irão crescer as pressões para entregar resultados e o risco de uma postura mais heterodoxa irá aumentar ao longo do mandato do presidente Lula.

Remetendo a nossa analogia com o Grande Gatsby: velhas paixões, tais como velhas ideias, podem ser uma combinação perigosa quando o mundo diante de nós passou por mudanças. Essa foi uma lição que custou caro para Jay Gatsby aprender. Que preço pagaremos?

Os dois atos de queda no juro Real brasileiro e suas naturezas diferentes

Acreditamos que os juros reais deverão cair ao longo do tempo no país. No fundo, é uma condição necessária para gerar estabilidade na dívida pública. Mas há uma diferença grande da forma como essa queda pode ocorrer.

Neste primeiro momento, a queda dos juros reais deve ocorrer via queda de juros nominal, uma vez que temos o cenário de melhora inflacionária e o ambiente externo benigno. No entanto, ao decorrer do governo, conforme aumente a frustração com os resultados econômicos, o risco de mais heterodoxia econômica e perda da credibilidade inflacionária irão aumentar. Seguimos posicionados para juros mais baixos, mas comprados na inclinação de inflação.

Seguimos conservadores na bolsa devido ao baixo crescimento, aumento da carga tributária e possíveis mudanças na política de preços da Petrobras. Não temos posição no dólar, respeitando o elevado custo de carrego.

Cenário global: não lute contra o FED nem contra o PBOC

Um velho adágio do mercado diz “Do not fight the FED”, isto é, não tente ir contra a força do banco central norte-americano quando o mesmo decide influenciar os destinos da economia norte-americana.

Em nossos anos de experiência com mercados financeiros, um segundo dizer também parece ser verdade: não lute contra o PBOC, ou em outras palavras, não lute contra o governo chinês quando ele decide direcionar o destino de sua economia.

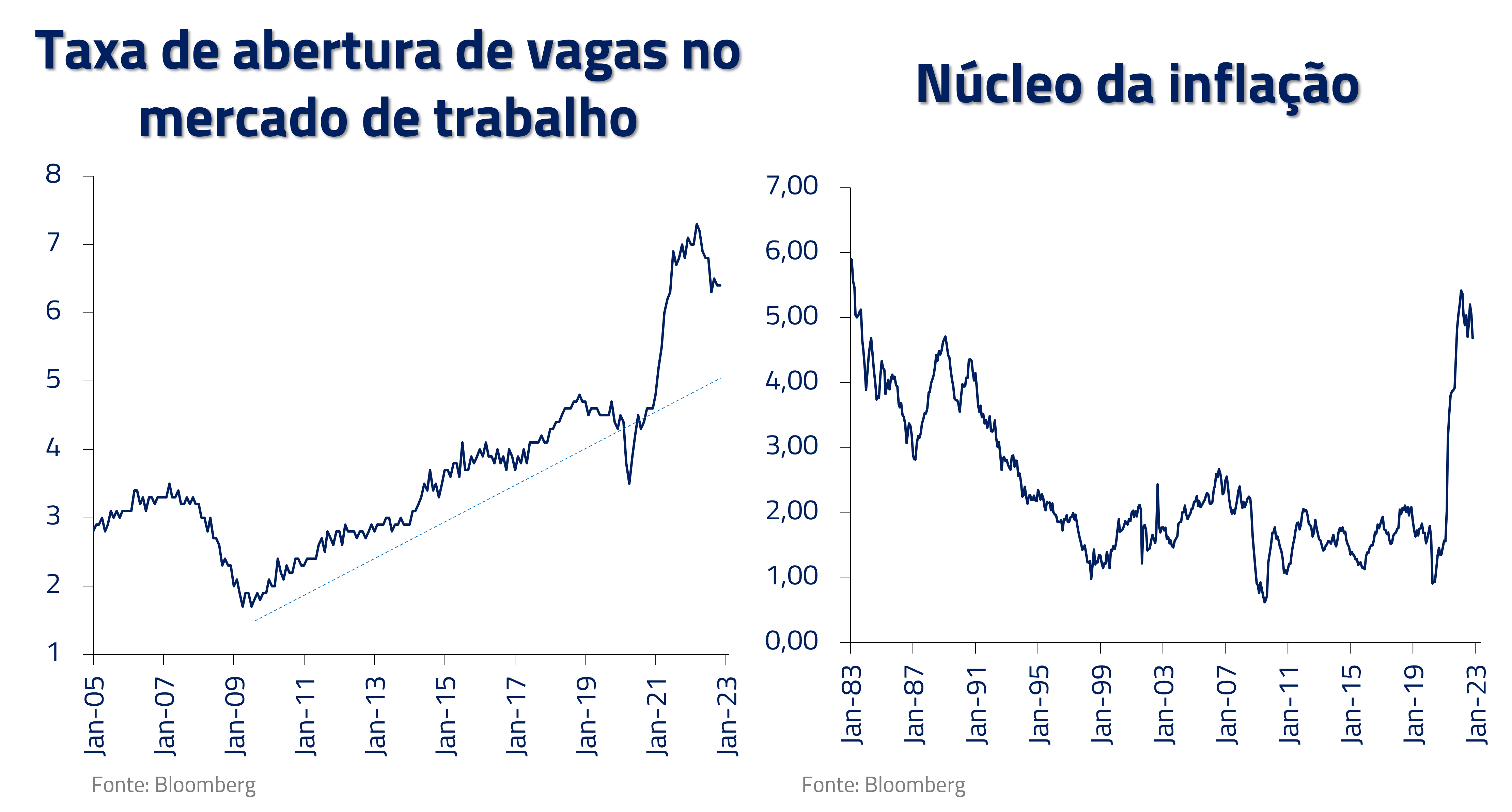

Ocorre que nesse momento esses dois bancos centrais se encontram em pontas opostas: o FED deseja evitar que um mercado de trabalho ainda ultra apertado gere consequências inflacionárias que não permitam a convergência de suas metas, e tem sido extremamente vocal nesse sentido.

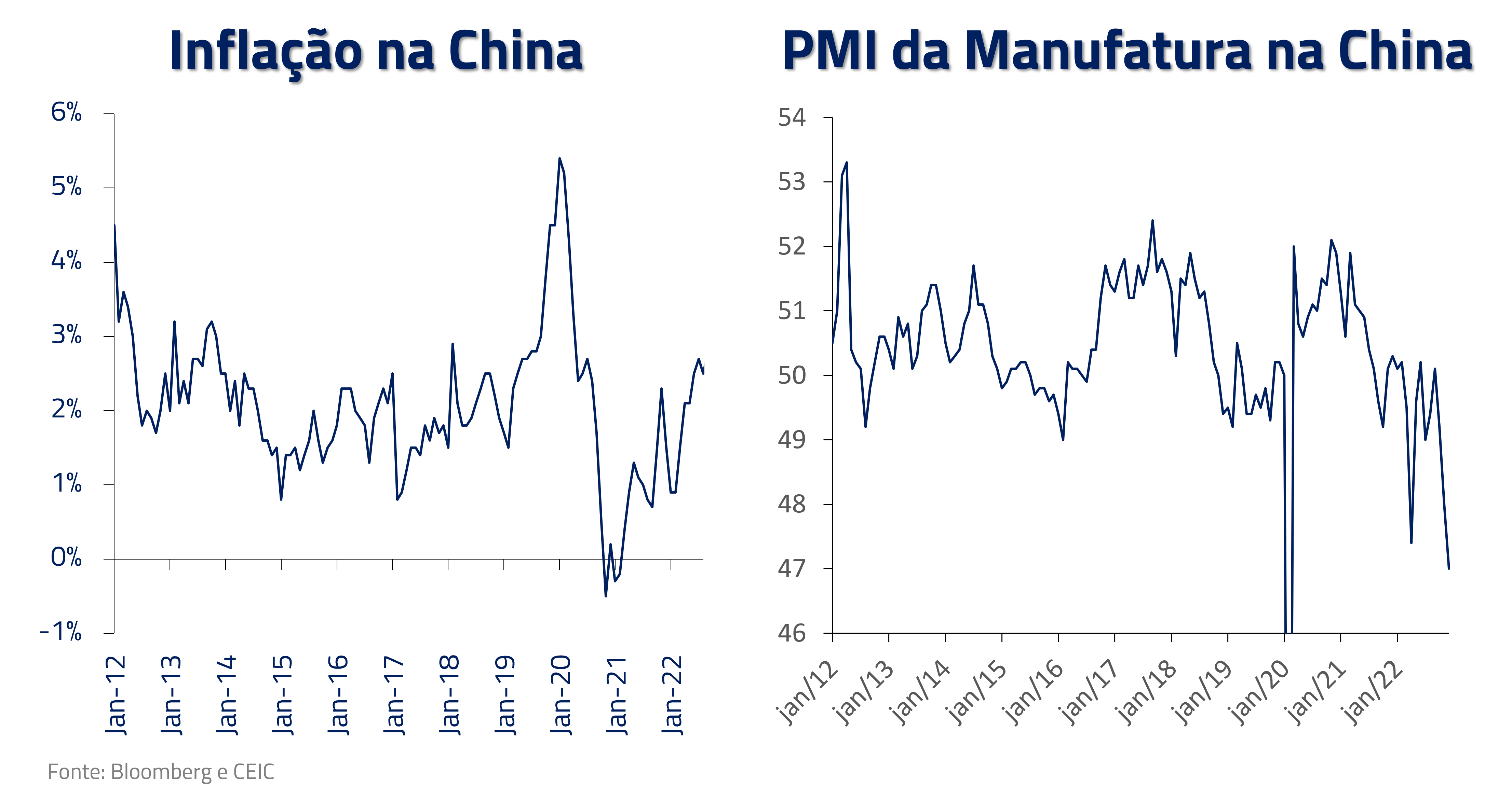

Por outro lado, o PBOC, juntamente com o governo Chinês, se encontra na ponta oposta de ter que estimular sua economia após meses de uma performance medíocre em virtude de restrições de mobilidade advindas da COVID.

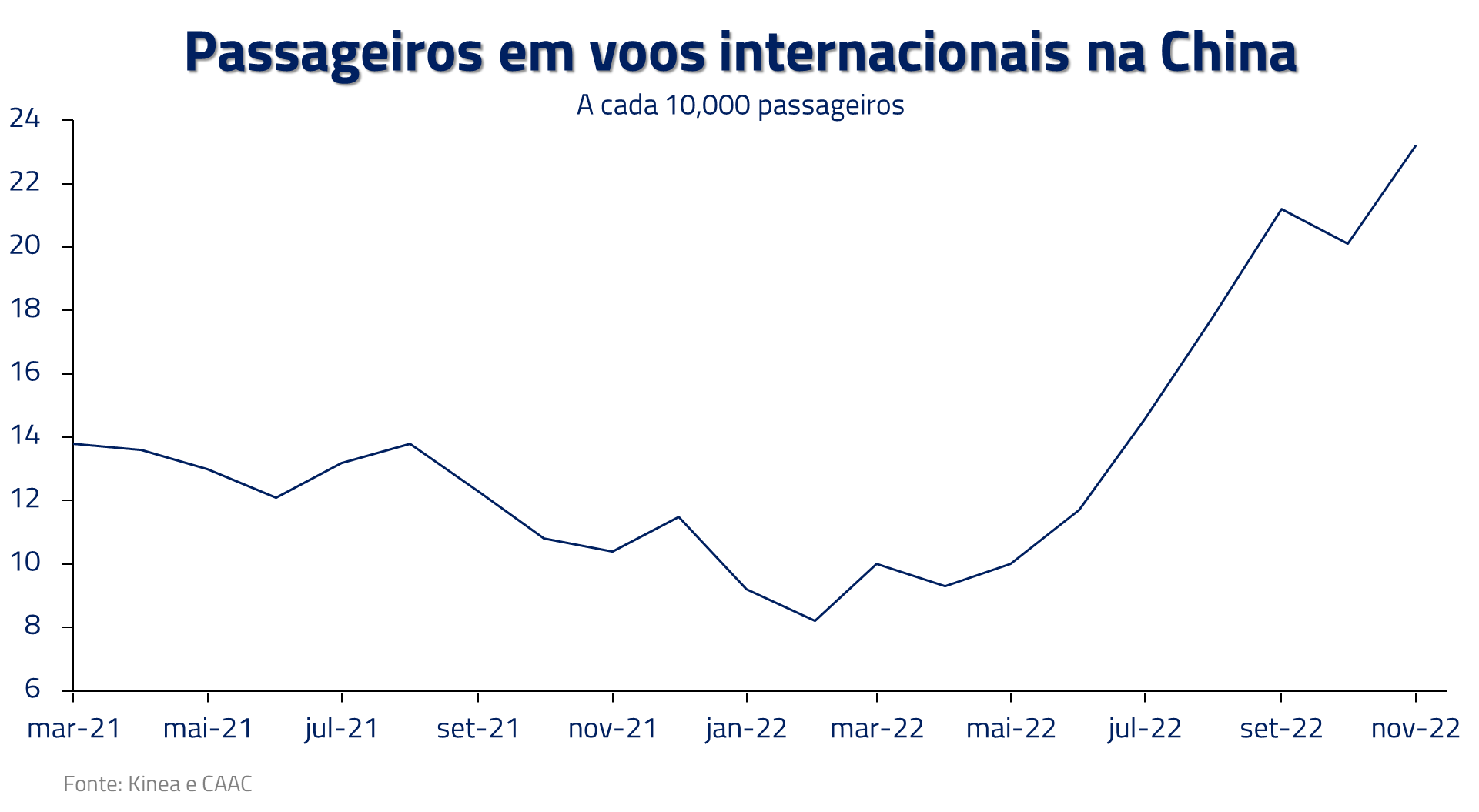

A reabertura chinesa pós-COVID foi mais rápida que qualquer um de nós poderíamos esperar. Simplesmente o protocolo de contenção da doença foi abandonado da noite para o dia, permitindo que uma enorme onda da doença se desenvolvesse, a qual já mostra sinais de dissipação.

A rápida decisão, em conjunto com declarações e ações de estímulo do planejador central, fez com que as expectativas para a economia chinesa fossem, com justiça, revistadas para cima. Esse movimento se deu concomitante à queda do preço do gás na Europa, em consequência de um inverno mais ameno, gerando realocação global para ativos ex-US e um ambiente pró-risco em mercados globais.

A combinação de um FED ainda mais restrito com um PBOC mais frouxo nos leva a manter nossa alocação vendida no S&P 500, onde continuamos a esperar dificuldades de crescimento de lucros e um processo econômico mais anêmico para a economia americana sob o peso de elevadas taxas de juros.

Por outro lado, já mantínhamos posicionamento comprado no petróleo, em parte refletindo nossa expectativa da melhoria de mobilidade na China. A essa posição, e após a rápida reabertura, adicionamos posições em commodities como o cobre, que se encontra com baixos estoques e dificuldade de produção, e também ações que refletem exposição de reabertura no consumo, como cassinos e empresas de bens de luxo.

***

No livro, Gatsby acreditava que poderia reviver o passado para ele e Daisy, da mesma forma que o atual governo brasileiro quer acreditar que pode repetir o passado de um país que já não é mais o mesmo.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

T.S. Eliot, poeta norte-americano, remete ao mesmo tema em sua peça The Coktail Party, quando sugere que nunca encontramos a mesma pessoa ou situação duas vezes, pois ela mudou desde então: “devemos lembrar que a cada dia estamos encontrando um estranho”.

Lula não encontrará mais o mesmo país, e provavelmente tampouco é a mesma pessoa de vinte anos atrás. Temos um novo país que necessita de novas ideias.

Fitzgerald termina o livro com uma das sequências mais famosas da língua inglesa, que aqui deixamos para reflexão.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.