Moby-Dick: o naufrágio dos bancos globais e o arcabouço fiscal no Brasil

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Na obra-prima de Herman Melville, Moby-Dick, uma baleia é perseguida de forma incessante pelo capitão Ahab. A ideia fixa de matar a baleia acaba por trazer a destruição da embarcação e levando à morte do capitão e de sua tripulação, juntamente com a baleia no fundo do oceano.

Em cartas anteriores, já mencionávamos que o trabalho de aperto monetário dos bancos centrais equivale à pesca com dinamite. O pescador nunca sabe o quanto de dinamite é necessário para trazer os peixes à tona e vai gradualmente tentando cargas (ou juros) maiores, até que em algum momento uma baleia aparece boiando como casualidade: e nesse momento ele percebe que a carga foi demasiada. Em março, algumas baleias começaram a emergir na economia global.

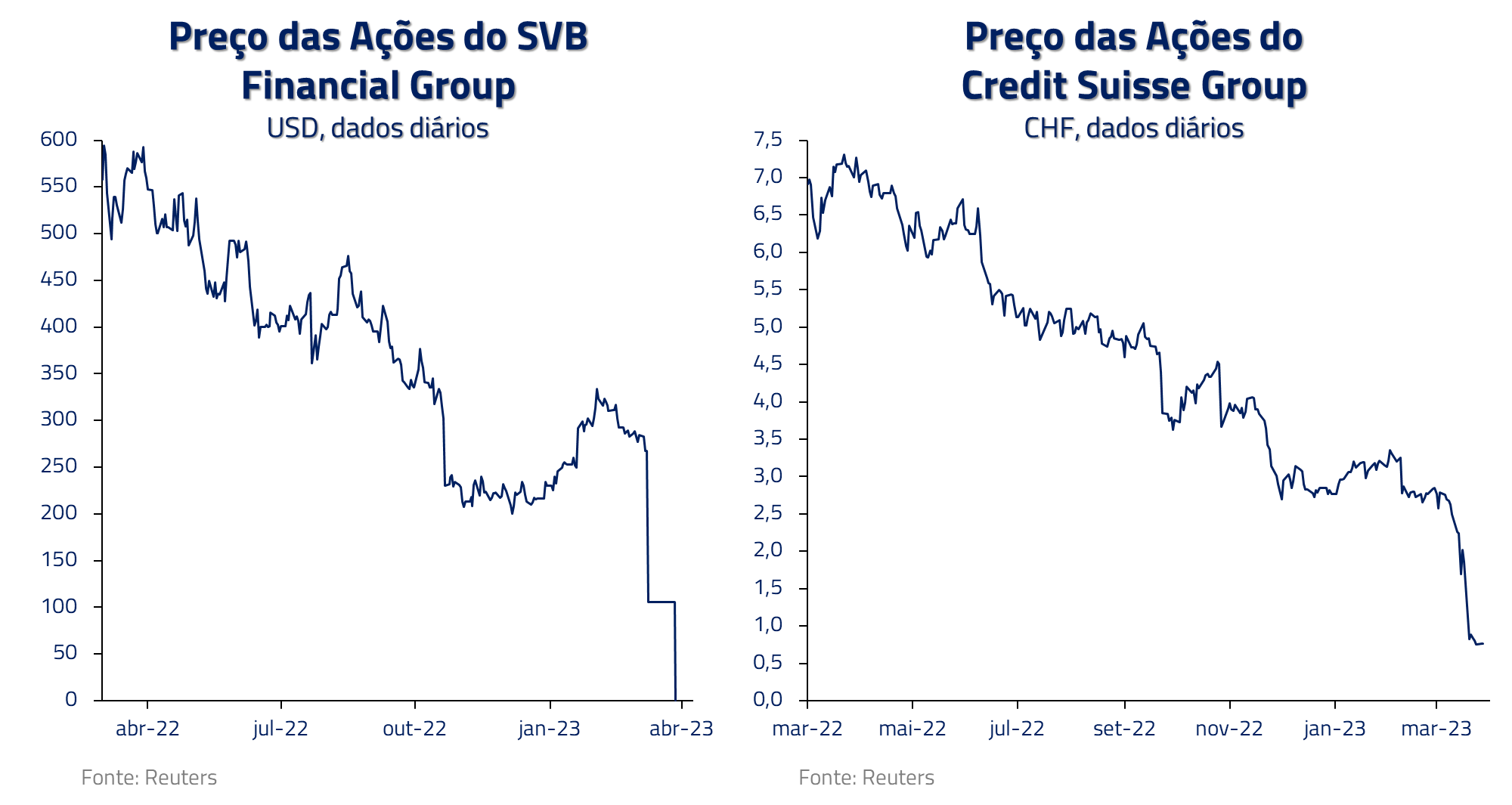

Neste mês, a incessante perseguição dos bancos centrais, na busca de conter o processo inflacionário global, acabou por trazer à tona alguns grandes bancos internacionais, como o Credit Suisse e o SVB, que pereceram no processo.

Estará a economia global fadada ao destino do capitão Ahab e de sua tripulação? No sentido desse processo, como tantas vezes no passado, levar o mundo a uma nova recessão?

Nesta carta, descrevemos nossa visão sobre a crise bancária nos Estados Unidos, inserindo-a sob o contexto maior de aperto monetário, o qual ainda pode trazer mais surpresas ao longo dos próximos trimestres. Também apresentamos nossa visão sobre o cenário de juros no Brasil vis-à-vis as expectativas do novo arcabouço fiscal.

Bancos naufragam dos dois lados do atlântico

Crises bancárias nos lembram a célebre frase de Ernest Hemingway no livro “O Sol Também Se Levanta”: “Como você faliu? – De duas formas. Gradualmente e, então, de repente”.

Válido dizer que nem o FED e, nem o regulador suíço esperavam que bancos como o SVB ou o Credit Suisse quebrassem de forma tão rápida e sem aviso, como o ocorrido.

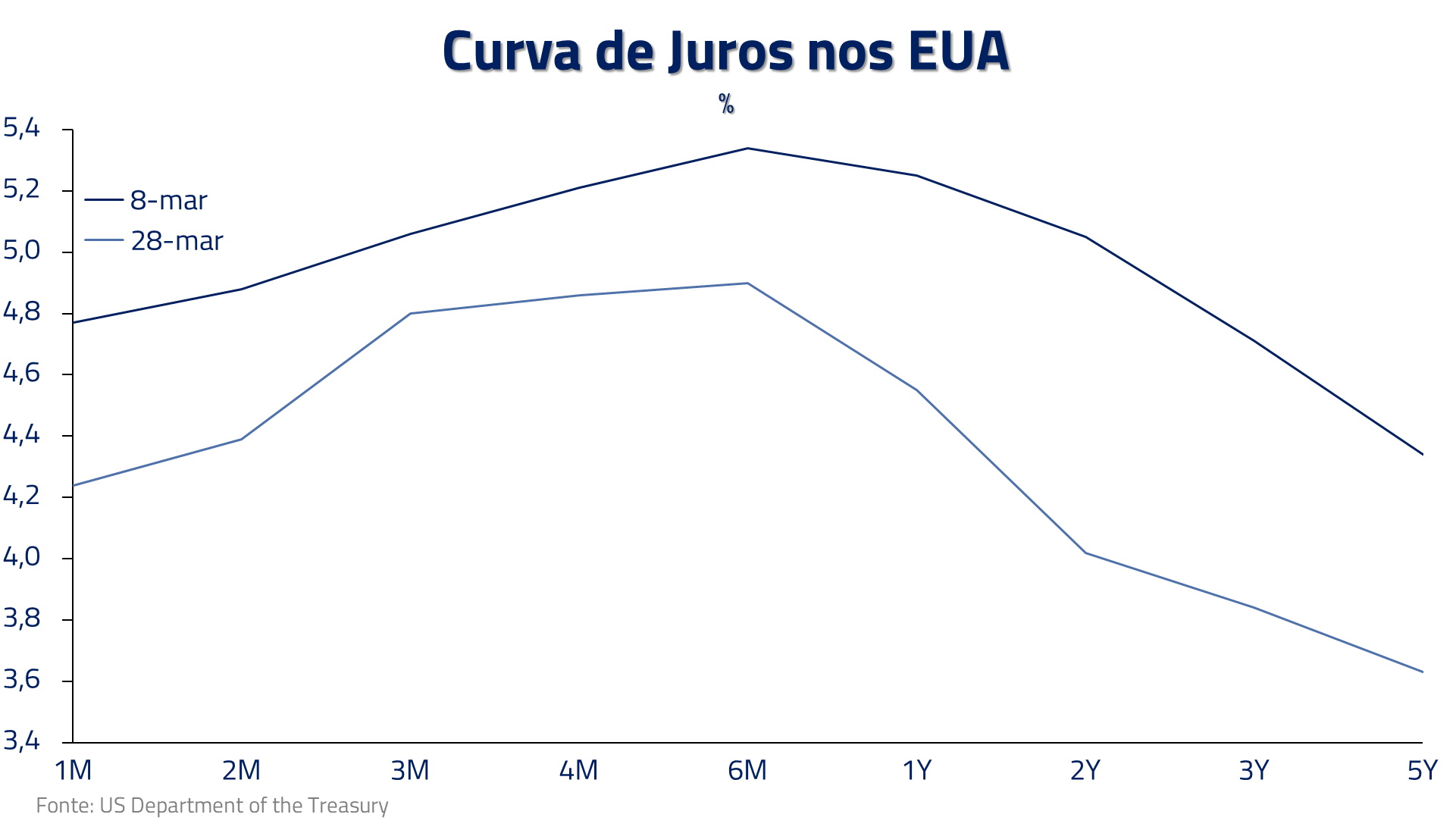

A fúria dos eventos do mês de março fez com que a curva de juros dos Estados Unidos apresentasse uma das maiores movimentações de sua história. Após sugerir que o banco central norte-americano poderia acelerar a subida de juros para 50bps, Jay Powell teve que se render aos fatos e olhar o mercado precificar cortes de até 150bps até o final desse ano.

Descrevemos abaixo os mecanismos que levaram à queda dessas instituições, mas nosso maior pesar fica com a queda do Credit Suisse: uma instituição de 167 anos, 50 mil funcionários e que chegou a ter mais de $1 trilhão de dólares em ativos. A magnitude desses números deve nos trazer a reflexão sobre a importância dos fatos ocorridos em março desse ano.

Bancos regionais nos Estados Unidos: SVB foi uma tragédia em quatro atos

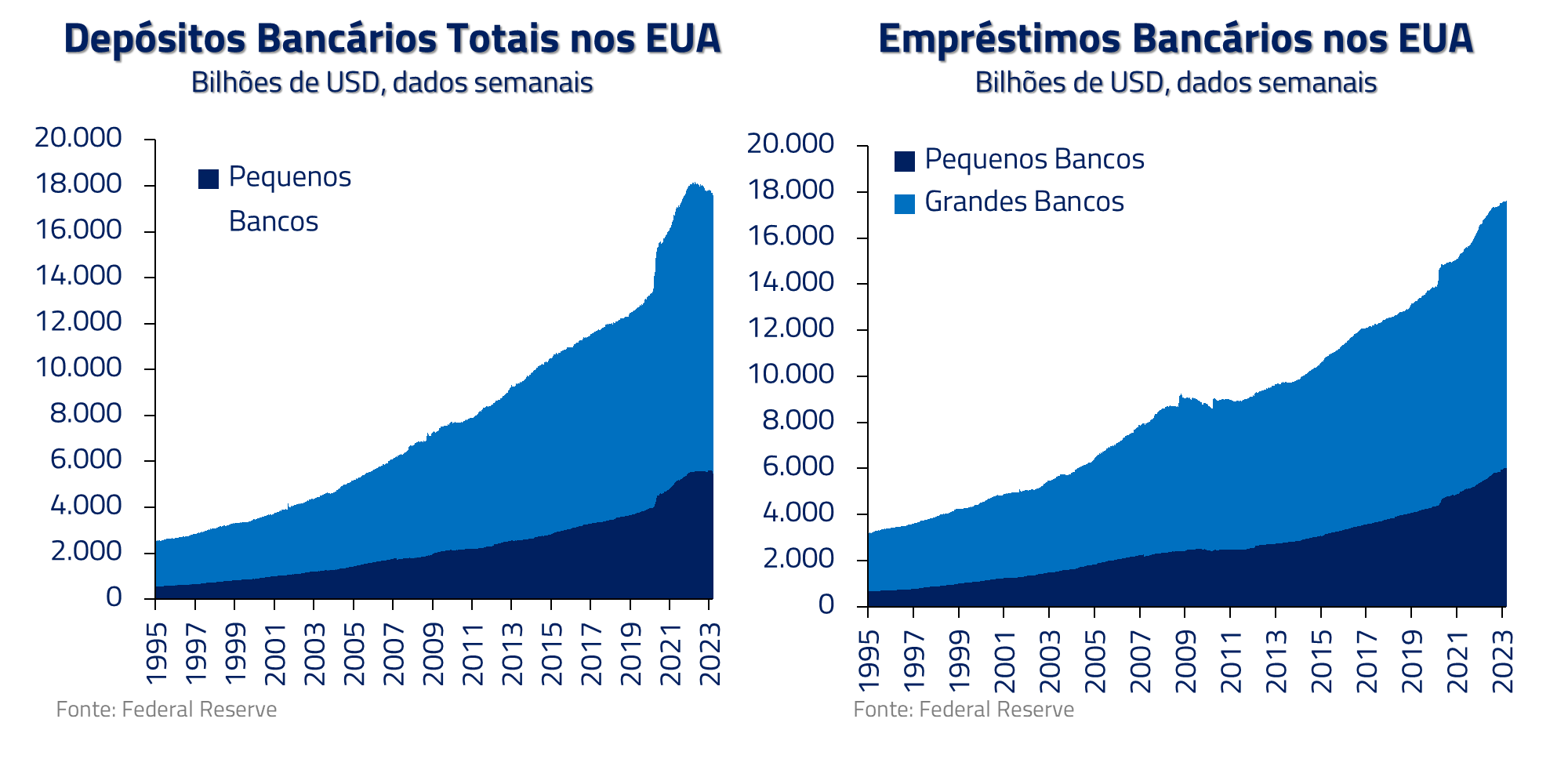

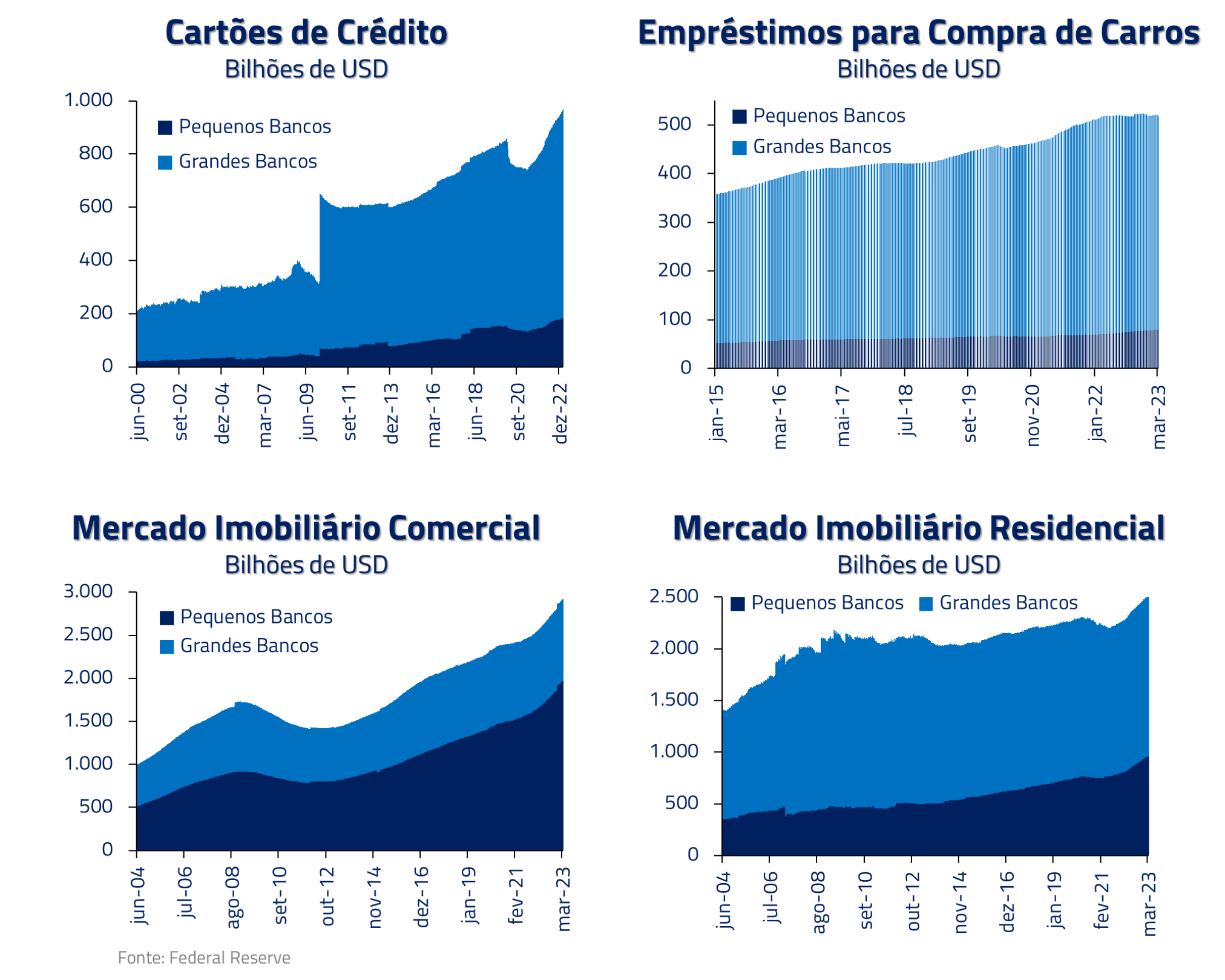

Comecemos pelas peculiaridades do sistema bancário americano: embora cerca de 25 bancos concentrem mais da metade dos ativos do sistema, existem cerca de 4500 bancos no total, sendo a maior parte deles chamados de bancos regionais. Esses bancos costumam ter uma base de clientes local e uma carteira de empréstimos muito concentrada no setor imobiliário comercial.

Num primeiro ato, a fragilidade dos bancos regionais se iniciou com o processo de aperto quantitativo do Fed (QT) para reverter os estímulos implementados durante a pandemia. Contabilmente, quando o Fed deixa de comprar títulos do tesouro, ele está contraindo as reservas do sistema bancário e reduzindo o volume de depósitos bancários disponíveis no sistema.

Em segundo lugar, o processo de subida de juros aumenta o custo de oportunidade de deixar o dinheiro numa conta corrente com baixa remuneração. Nesse processo, bancos perdem depósitos.

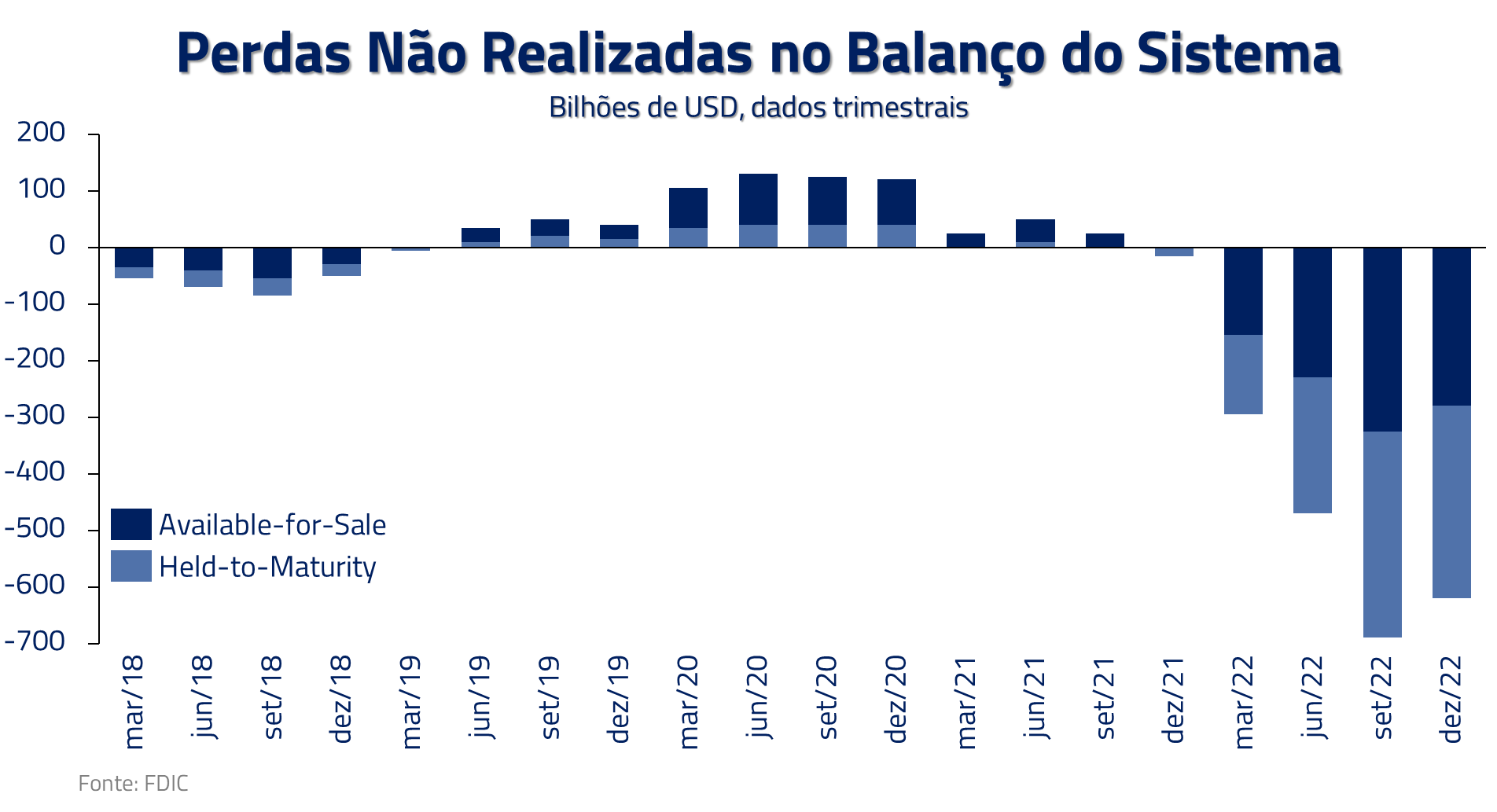

Vamos ao terceiro ato. Após a quebra de diversos bancos na crise de 2008, inclusive o Lehman Brothers, reguladores passaram a exigir diversos buffers de capital para o sistema bancário e uma maior participação de ativos líquidos de alta qualidade no balanço: basicamente dívida do tesouro americano e papéis de hipoteca.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Esses ativos tendem a perder preço quando taxas de juros sobem. A perda gradual de depósitos, pelas razões mencionadas acima, levou à necessidade de vender esses papéis líquidos para pagar os depositantes que estavam deixando o banco.

Nesse momento, o quarto e último pedaço desse complicado quebra cabeça foi responsável pelo coup de grâce do banco: esses papéis a serem vendidos não estavam contabilizados pelo seu valor de mercado, por uma lacuna da legislação que permitia carregar os mesmos a valor de face.

Em resumo, com rápida saída de depósitos em uma economia digitalizada, o SVB se viu forçado a vender ativos que, quando marcados a mercado, revelaram um prejuízo substancial ainda não reconhecido pelo banco. O resto é história e o governo americano teve que assumir o banco para a posterior venda.

O destino do Credit Suisse foi selado por um processo semelhante. Após anos de deterioração na rentabilidade de seus negócios, os depositantes foram gradualmente duvidando da habilidade do banco em honrar seus compromissos para o longo prazo. Esse processo foi aos poucos se disseminando até que as saídas de depósitos se tornaram vultuosas e forçaram o governo e o banco central suíços a orquestrarem uma aquisição pelo rival UBS.

Os perigos ainda presentes no sistema bancário norte-americano

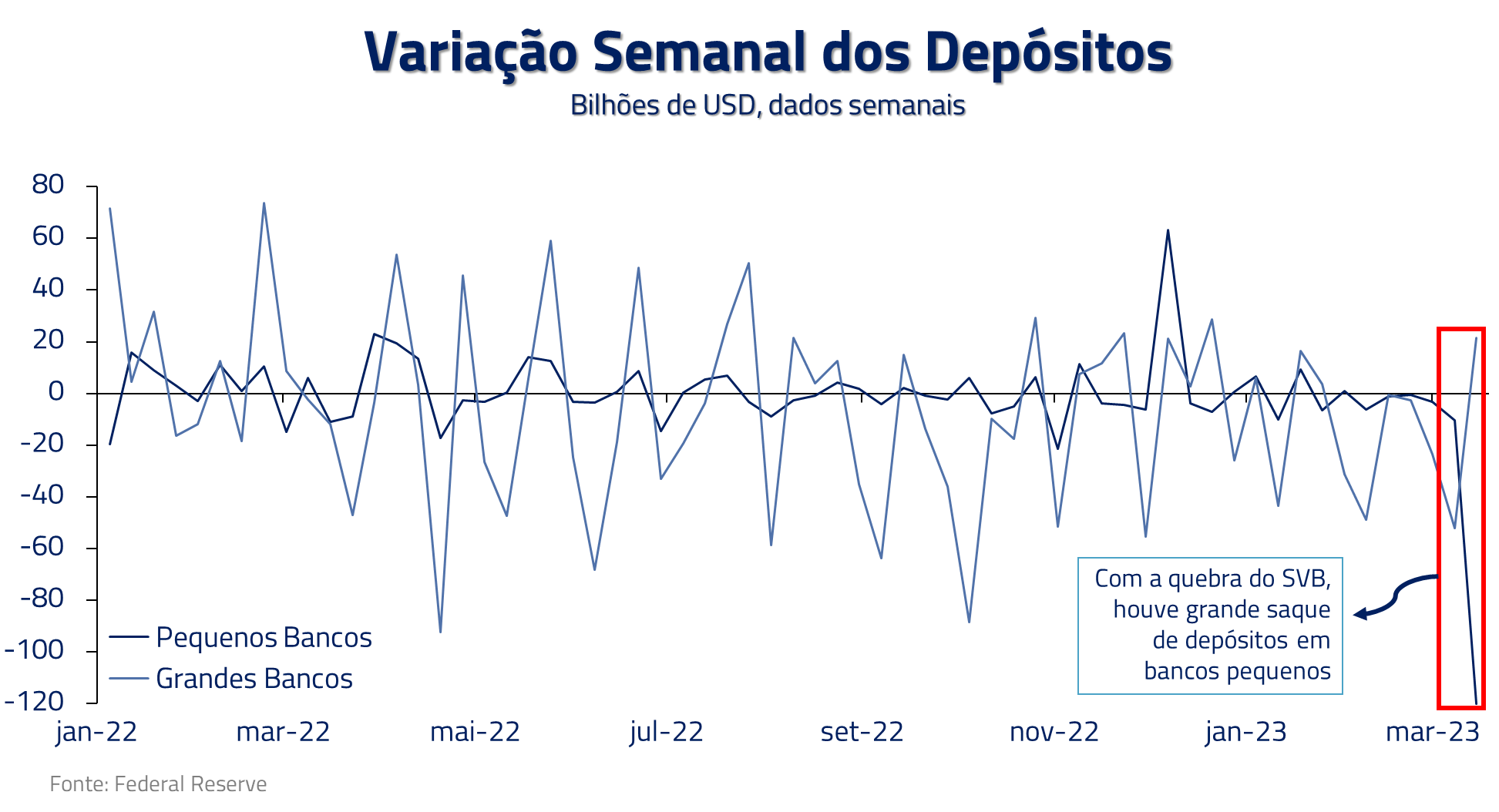

Os bancos regionais nos Estados Unidos ainda se encontram em situação difícil. O contínuo processo de quantitative tightening (QT) por parte do FED fará com que o total de depósitos continue a declinar no sistema bancário, causando maior competição por depósitos e elevando os custos dos mesmos.

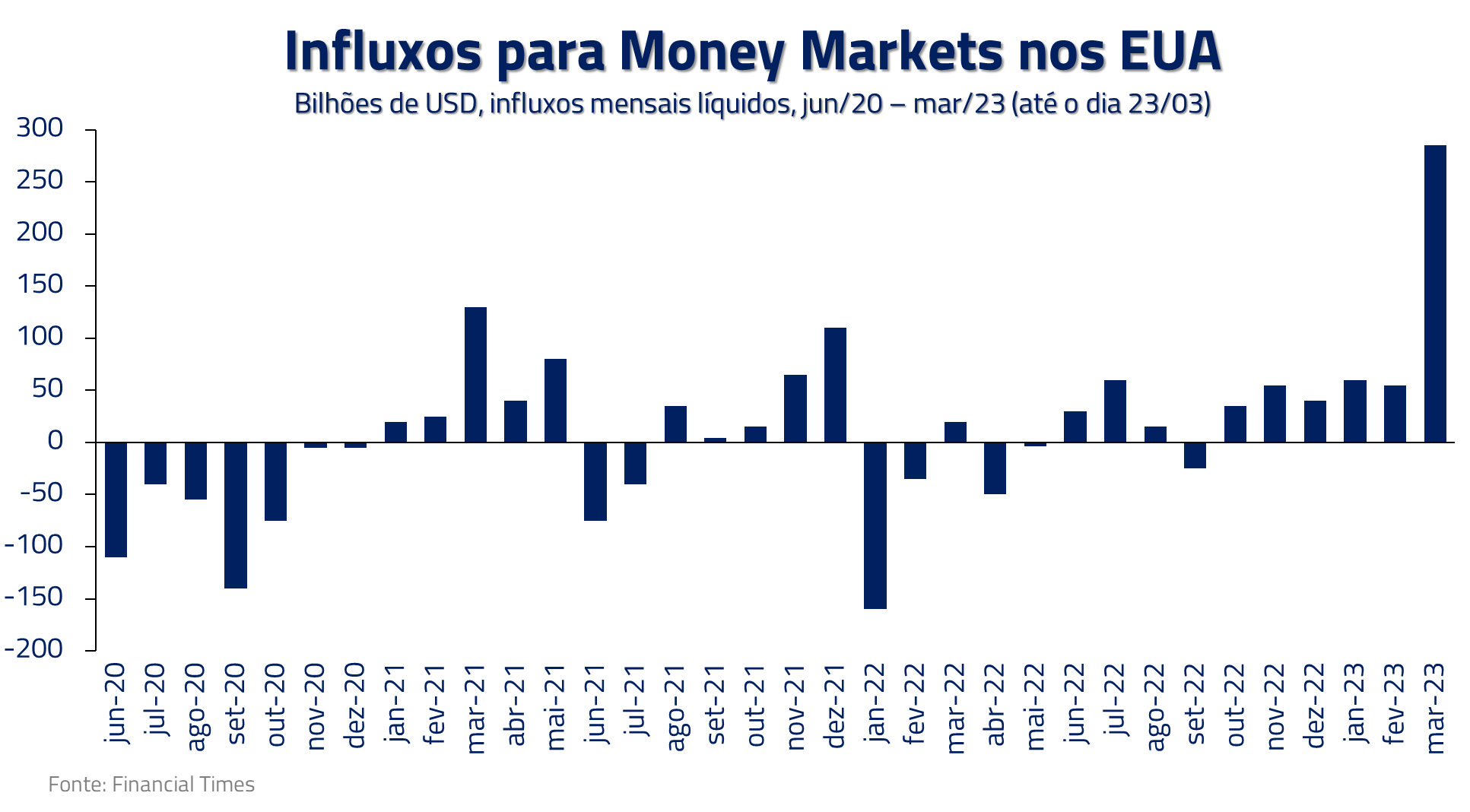

Já observamos esse efeito no agregado, com elevadas saídas de depósitos para money market funds (fundos que fornecem melhor remuneração sobre depósitos), bem como remuneração mais agressiva sendo oferecida por bancos digitais.

Além disso, as recentes quebras de bancos regionais levaram os depositantes a refletir sobre depósitos mantidos nesses bancos acima dos $250 mil dólares garantidos pelo sistema, fazendo com que depósitos passem a migrar de bancos pequenos para bancos do porte do JP Morgan, Bank of America e Wells Fargo.

Do lado do ativo, observamos que os bancos regionais, ao longo dos últimos anos, migraram suas carteiras para áreas mais arriscadas, em busca de maiores retornos num ambiente então de juros zero.

O risco mais óbvio se encontra nos CREs – os empréstimos para fundos comerciais imobiliários, que vão desde escritórios até consultórios e lojas em pequenas cidades. A alta concentração desses empréstimos em bancos regionais, a sensibilidade de seus tomadores ao ciclo econômico e a reprecificação de juros podem trazer um risco de aumento de inadimplência em bancos regionais, reforçando sua sensibilidade.

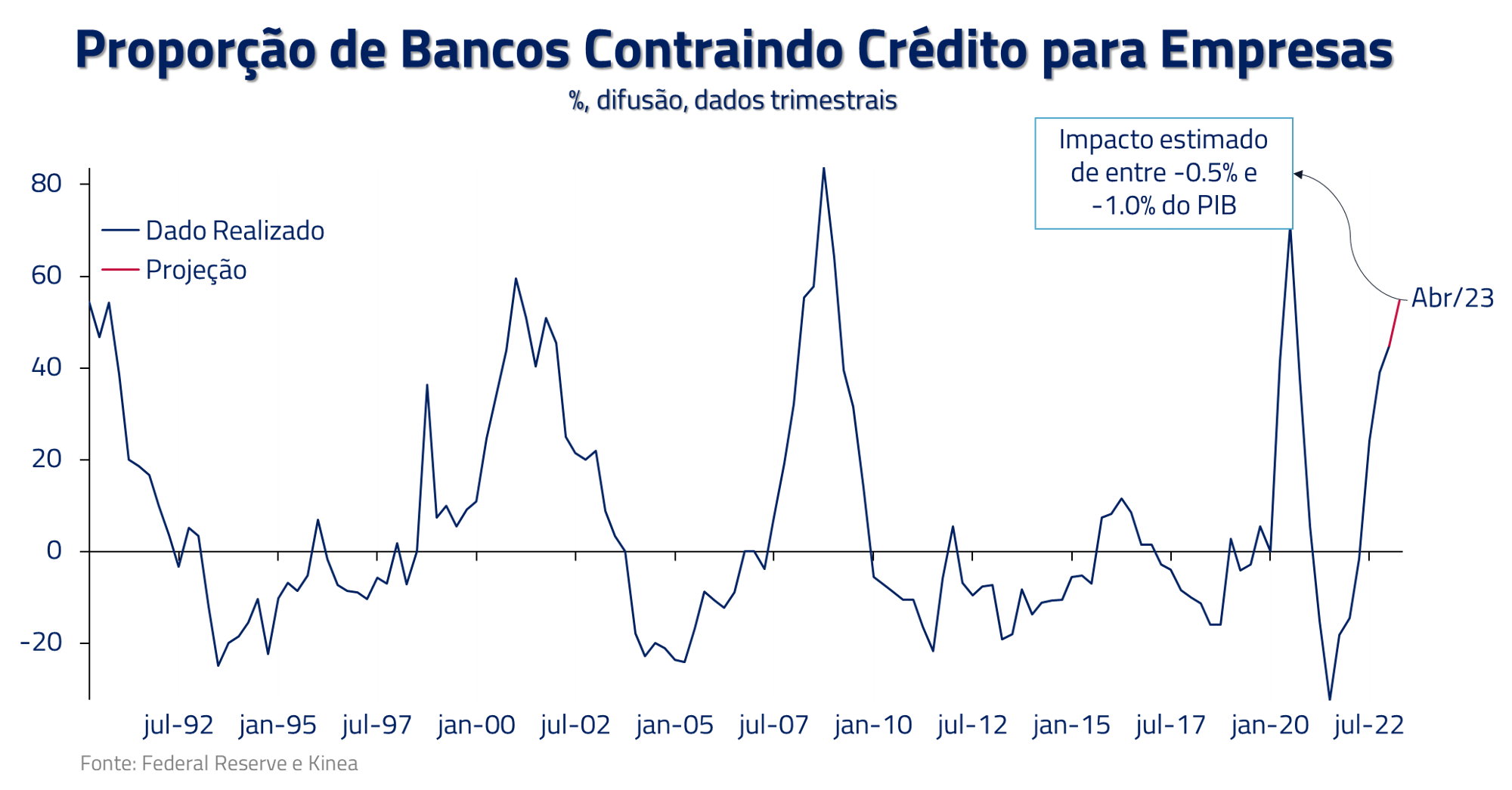

Em resumo, consideramos que o sistema bancário norte-americano ainda apresenta diversas fragilidades que devem afetar a habilidade dos bancos regionais de continuar a expandir suas carteiras de crédito ao longo dos próximos trimestres.

Sendo responsáveis por cerca de 40% do mercado de crédito bancário nos Estados Unidos, uma retração na atividade dessas instituições pode ter um efeito significativo na economia norte-americana, a qual já apresentava um cenário de baixo crescimento para 2023, em virtude do atual ciclo de aperto monetário.

A crise bancária atual é só mais um passo dentro de um contexto maior

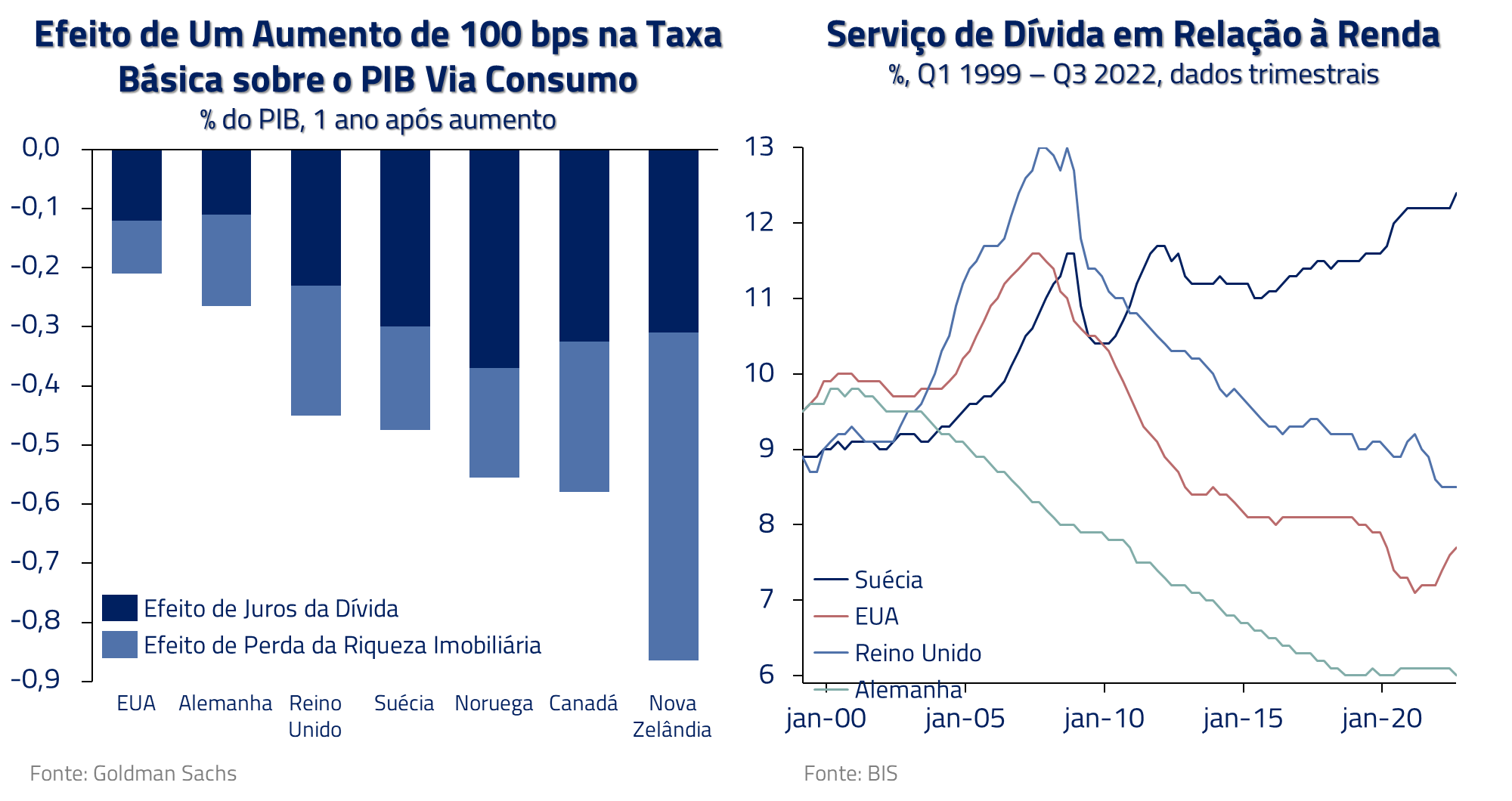

Voltando à nossa analogia da pesca com dinamite, a atual crise bancária nos Estados Unidos não foi a primeira baleia a aparecer boiando nem deverá ser a última. Após uma década de juros zero nas principais economias, imaginamos que o mar econômico global ainda deve nos trazer surpresas.

Esse processo se iniciou com o problema, já reportado em cartas anteriores, dos fundos de pensão do Reino Unido. Hoje, vivemos a crise bancária norte-americana, mas imaginamos que novas baleias podem aparecer em regiões como a Nova Zelândia, em virtude de seu mercado imobiliário, ou a Suécia, uma economia altamente alavancada.

Conforme as palavras de Isaac Newton: “o que sabemos é uma gota, o que ignoramos é um oceano”, imaginamos que diversos agentes, desde fundos alavancados a diferentes setores econômicos, podem, ao longo dos próximos trimestres, apresentar suas próprias “baleias”.

Dessa forma, permanecemos cautelosos com ativos de risco, particularmente com a bolsa global, e mantemos uma visão construtiva no dólar, que tende a se valorizar em períodos de crise mais acentuada. Nos juros, consideramos que posições tomadas em inclinação são apropriadas para o cenário atual.

A insustentável leveza dos juros no Brasil

O mês de março foi mais um mês de fechamento de juros no Brasil. O movimento foi reflexo não só da desaceleração da atividade e do crédito no Brasil, como também do aumento de incertezas globais e fechamento de juros nos EUA.

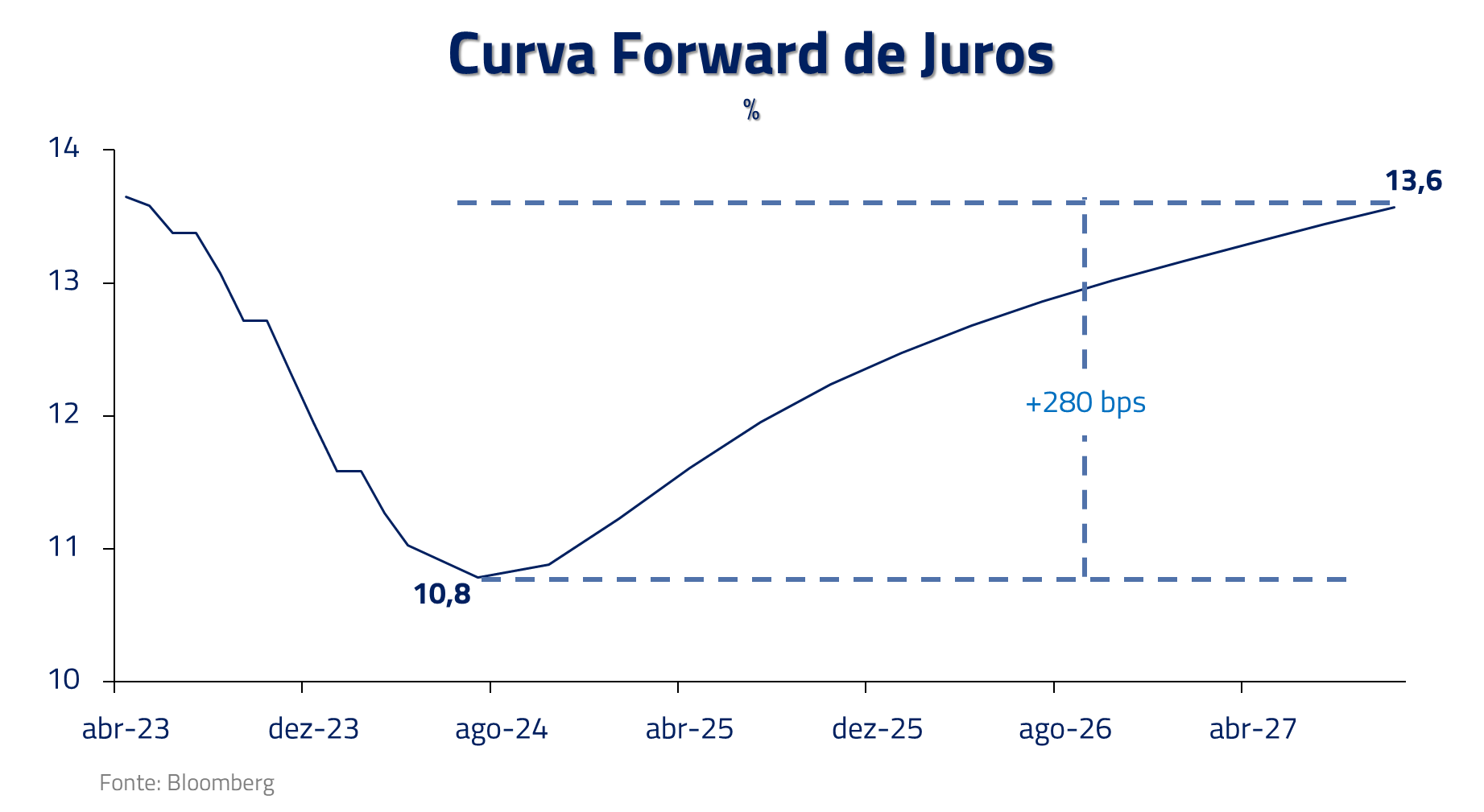

Com esse movimento, nosso cenário de queda na Selic, a partir do terceiro trimestre deste ano, já está amplamente refletido nos preços. A principal questão que surge agora é se esse corte de juros será sustentável e como a inflação irá se comportar.

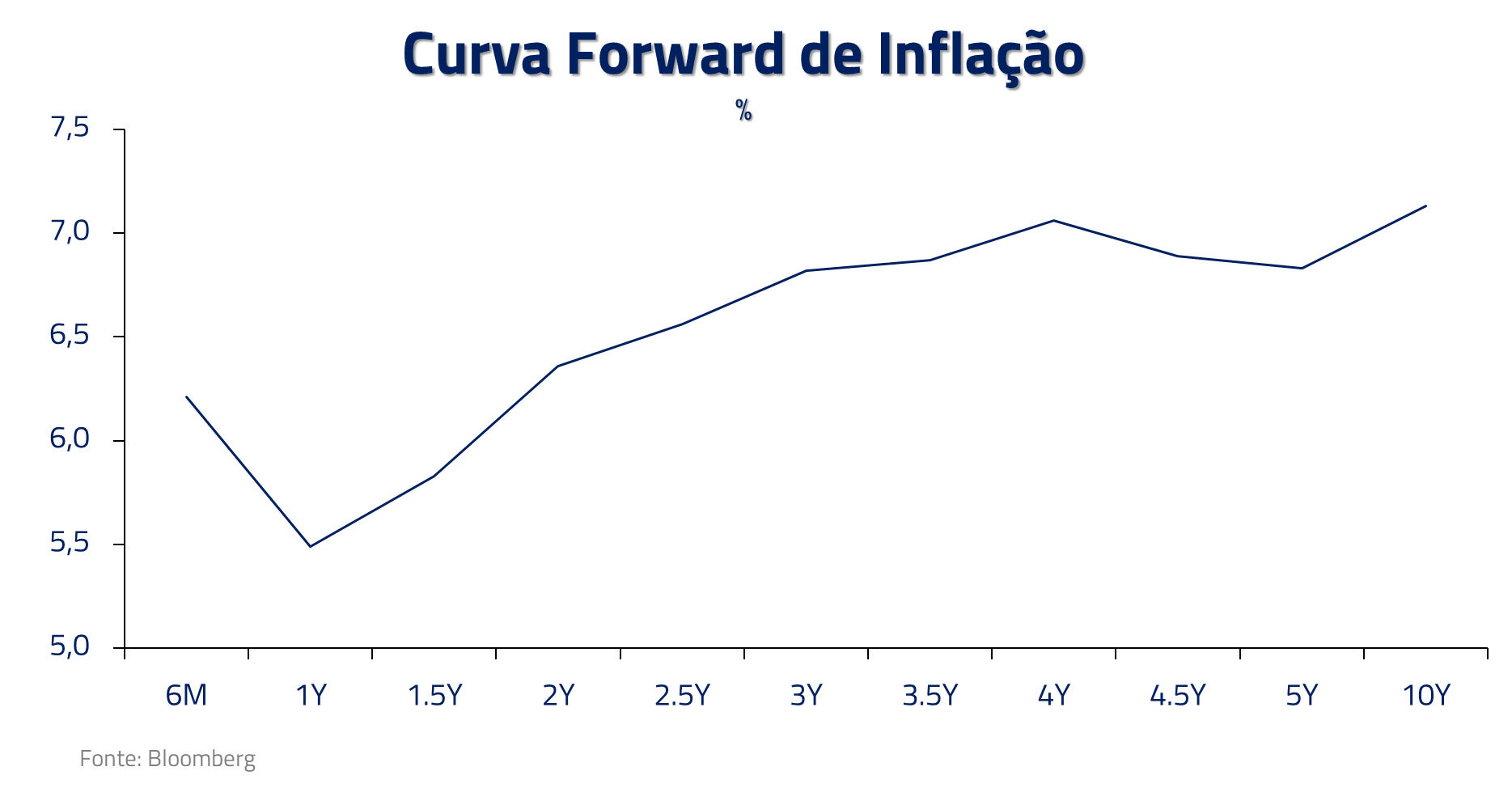

A precificação do mercado atual sugere que o corte será insustentável: o mercado precifica uma Selic saindo de 13,75% para 11 % ao final de 2024, mas esse corte é totalmente revertido nos anos seguintes. Esse formato da curva de juros normalmente está relacionado a um risco fiscal elevado e incerteza inflacionária.

Daí a importância do novo arcabouço fiscal. Com expectativas baixas para o anúncio, a nova regra anunciada na semana passada trouxe surpresas positivas, com limitadores para gastos e metas ambiciosas de superávit primário.

Com as despesas crescendo 70% das receitas ao longo dos próximos anos, o impulso fiscal deverá ficar contido e não pressionará a demanda da economia de forma relevante. Os juros reais deverão ser mais baixos do que precificados pelo mercado e, aliado à nossa visão construtiva para a inflação de preços livres, decidimos alongar nossas posições em pré-fixados. Também estamos vendidos em inflações com prazos entre 1 e 3 anos.

Mesmo após o anúncio, algumas dúvidas ainda pairam no radar, dado que o cumprimento das metas estabelecidas dependerá do aumento da carga tributária e as medidas nessa área não estão claras. Seguiremos acompanhando esses riscos, mas nos preços atuais do mercado, a assimetria ainda é positiva dado o ceticismo com a viabilidade dos objetivos de superávit primário anunciados.

A despeito da incerteza fiscal, temos visto melhora prospectiva no cenário de inflação

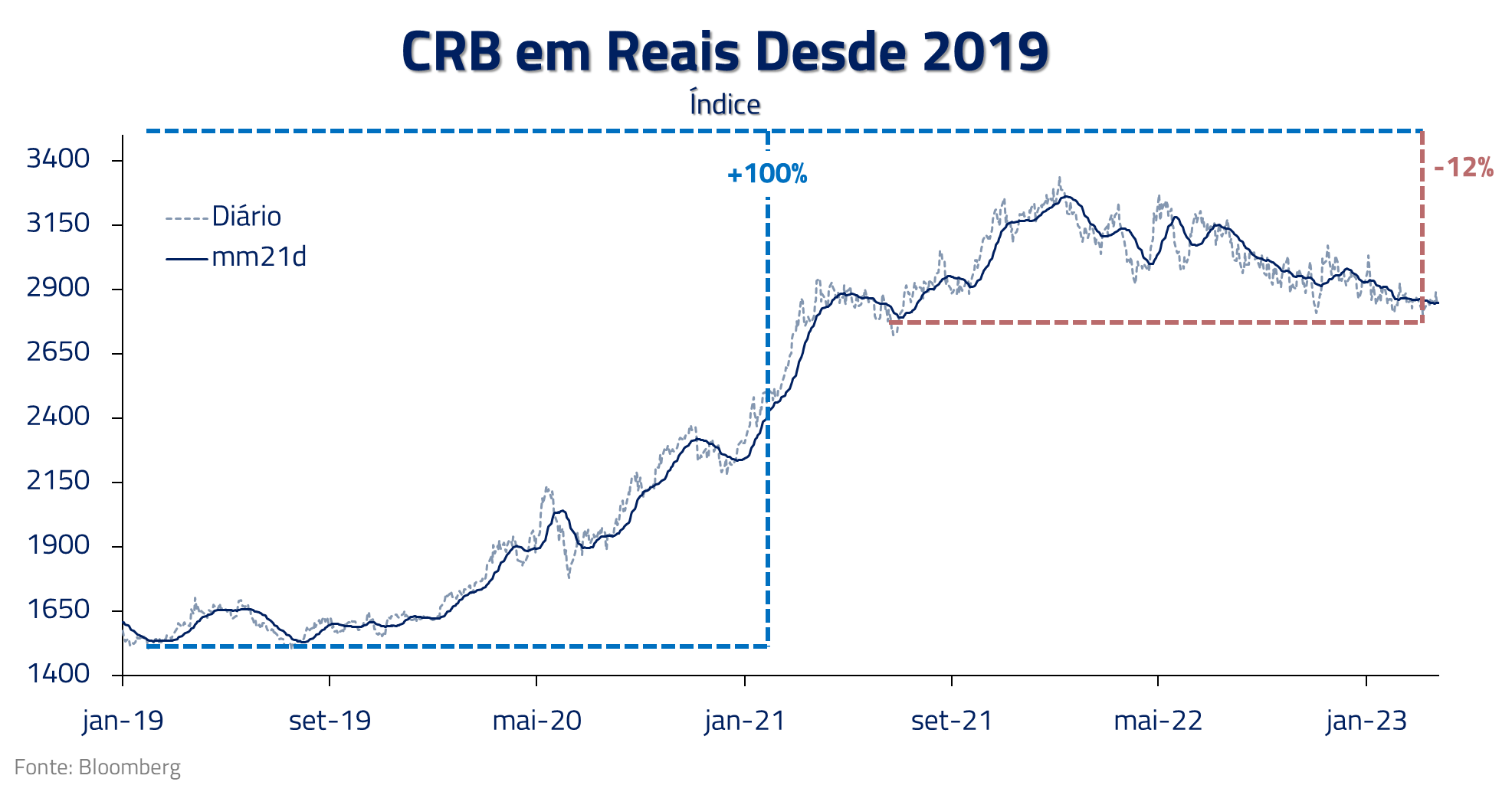

No pós-pandemia, commodities em reais chegaram a dobrar de preço. Algumas, como por exemplo, óleo de soja, subiram mais de três vezes em reais. O aumento do preço dos insumos, intensificado pelos problemas nas cadeias de suprimentos e fretes, respondeu por parte significativa do aumento de inflação visto nos últimos 2 anos.

Desde o 4TRI de 2022, contudo, commodities em reais vêm apresentando queda relevante, refletindo os menores receios com a ruptura da produção Russa e a estabilização do Real. Além disso, as cadeias de produção vêm normalizando e a atividade doméstica está estagnada.

O mercado hoje precifica que a inflação irá rodar acima de 6% nos próximos anos, o que na nossa visão parece embutir um prêmio de risco atraente, principalmente nos prazos mais curtos, onde a política monetária que surtirá efeito será ainda comandada pelo Banco Central de Roberto Campos Neto.

Como fica o Ibovespa nesse cenário?

O Ibovespa também dependerá mais da trajetória do risco fiscal e da inflação do que da Selic. Certamente as empresas se beneficiam de Selic mais baixa, tanto na receita, por uma melhora no poder de consumo do cliente, como nas despesas, pela queda de custo financeiro.

No entanto, o mais importante para vermos de fato essas empresas apreciando, são os juros de longo prazo, que é a taxa usada para descontar o fluxo de caixa da companhia a valor presente, e estes dependem mais do desenrolar da questão fiscal.

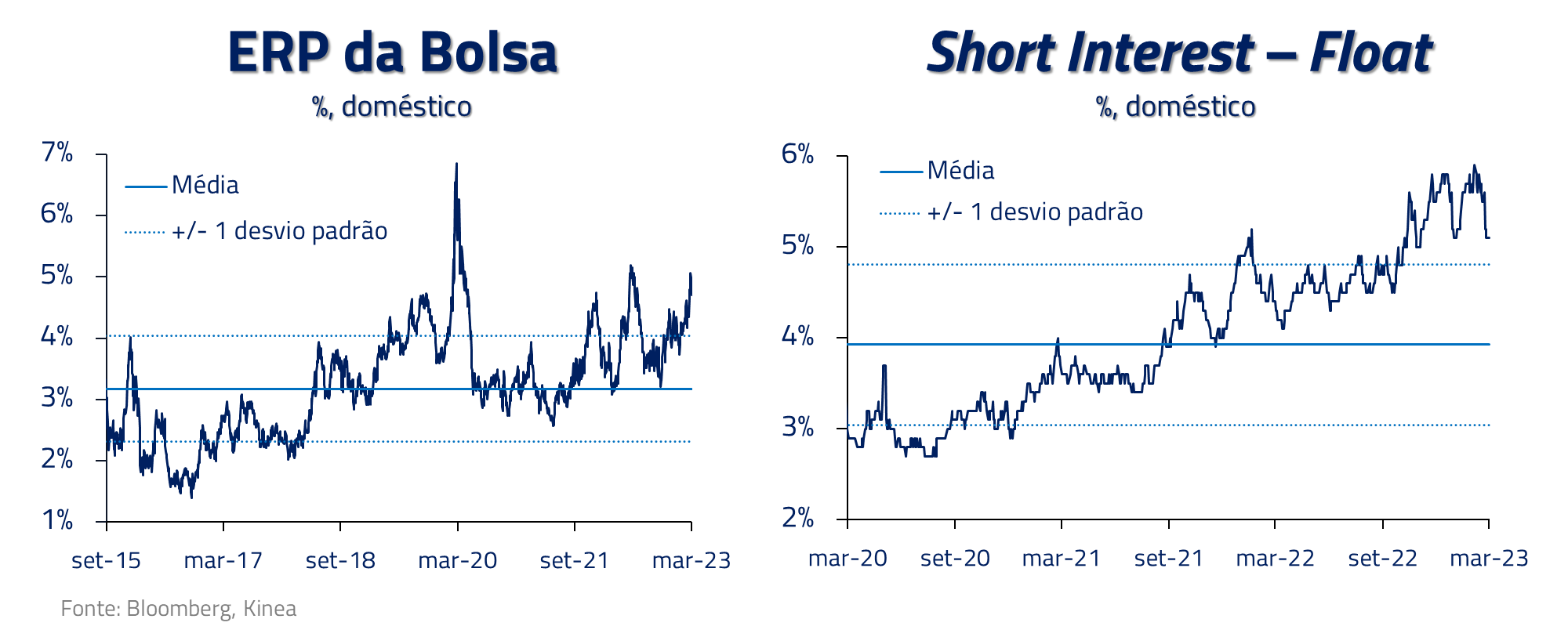

Quando olhamos para os preços atuais das empresas, temos gradualmente aumentado as alocações. Os prêmios de risco estão altos em relação aos ativos de renda fixa e o mercado já embute nos preços um ceticismo com a política fiscal do governo. Além disso, do ponto de vista mais técnico, vemos o nível de posição vendida ainda bastante alto, acima de um desvio padrão.

Apesar de o Fundo ainda estar concentrando a maior parte do risco de ações Brasil em posições relativas de compra e venda dentro de um mesmo setor, temos comprado ações nos setores de shopping centers, aluguel de veículos pesados, saneamento, financeiras não bancos e petroleiras privadas.

***

Para encerrarmos a carta desse mês, resolvemos questionar o Chat GPT, a nova ferramenta de inteligência artificial da Open AI, sobre qual seria a relação entre o livro Moby-Dick e crises no setor bancário, uma tarefa difícil para qualquer ser humano… eis a resposta:

“Uma semelhança entre Moby-Dick e a falência de bancos é a falta de controle e responsabilidade. Ahab age de forma egoísta e imprudente, colocando sua tripulação em perigo sem pensar nas consequências. Da mesma forma, muitos bancos e instituições financeiras agiram de forma irresponsável, criando instrumentos financeiros arriscados e não tendo um plano de contingência adequado em caso de crise.” – Chat GPT

Impressionante, não? Nesse mês, traremos mais conteúdo sobre desenvolvimentos no campo da inteligência artificial.

Deixamos nossos leitores com uma das mais belas passagens do livro Moby-Dick, que faz uma analogia com os perigos que ainda podem estar submersos dentro do processo de aperto monetário global.

“Considere a sutileza do mar; como suas criaturas mais temidas deslizam sob a água, inaparentes em sua maior parte, e traiçoeiramente escondidas sob os mais belos tons de azul.” – Herman Melville, Moby-Dick

Estamos sempre à disposição de nossos clientes e parceiros

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.