Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

Investindo e gerenciando riscos em tempos de incerteza geopolítica.

Para a carta deste mês, voltamos a outro grande clássico da literatura mundial: Guerra e Paz, de Liev Tolstói, que retrata a condição humana durante as invasões Napoleônicas na Rússia do século XIX.

Em cartas anteriores, mencionávamos o fato de que a economia atual não era mais uníssona, como no período pré-pandemia, mas sim dissonante e sujeita a maiores riscos, que deveríamos considerar em nossa gestão.

Este mês, e sem aviso prévio, um desses riscos se materializou no Oriente Médio com a guerra em Israel.

Para melhor entendermos esse evento, é importante considerarmos que, ao mesmo tempo que tropas marcham no Oriente Médio, temos situações de conflito geopolítico que ainda se desenvolvem na Ucrânia e Taiwan, tornando o quadro global mais incerto, e requerendo mais de nossa capacidade de análise para entendermos as oportunidades e riscos desse novo cenário.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

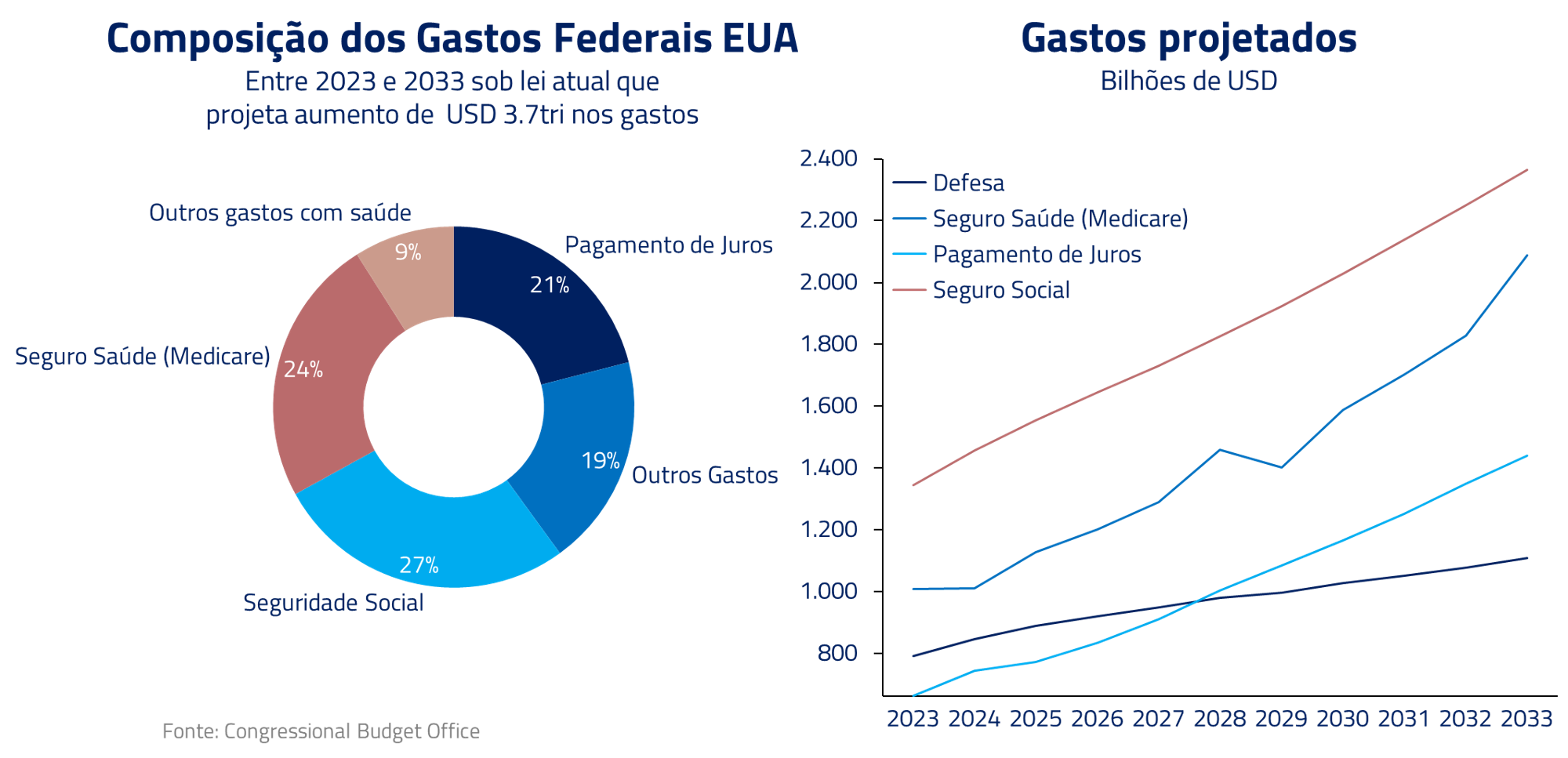

As implicações para nossos portfólios e estratégias de investimento têm sido relevantes: desde os mais óbvios impactos no preço do petróleo, passando pela contínua guerra dos semicondutores entre China e Estados Unidos, e chegando até mesmo ao fiscal norte-americano, que se alarga para acomodar custos associados a esses novos conflitos e com as sucessivas subidas de juros na curva, já pressionado por gastos crescentes em saúde e seguridade social.

Quais as implicações de investimento para um mundo onde importantes nações como Rússia, Irã e China se antagonizam ao mundo ocidental? Cobriremos os principais pontos, oportunidades e riscos nesta carta.

Guerra e Paz nos bancos centrais

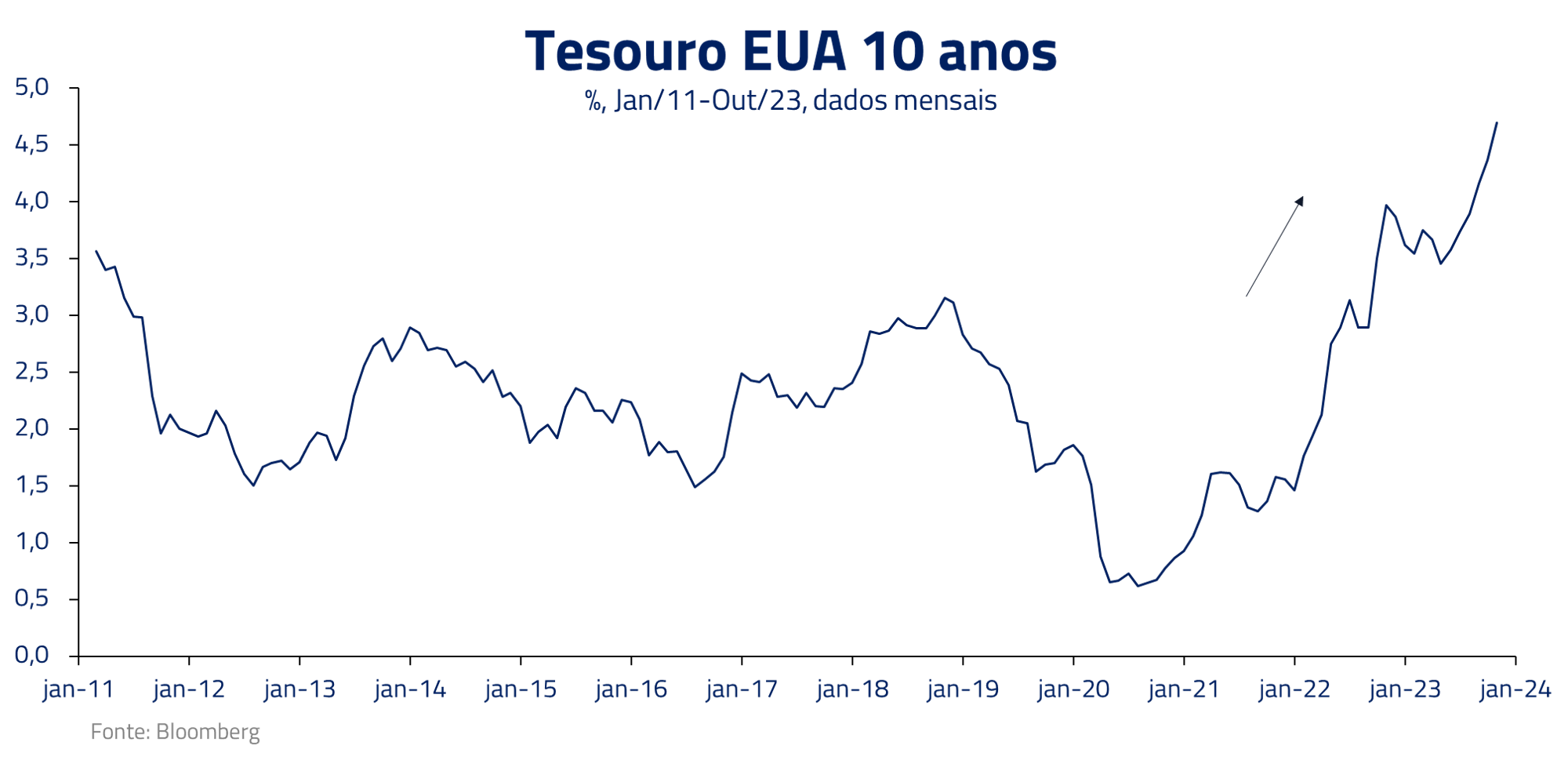

Nas trincheiras do mercado, uma guerra tem sido travada sem tréguas ao longo dos últimos meses: a elevação quase ininterrupta das taxas de juros longas nos Estados Unidos e seus efeitos tanto na precificação dos ativos de risco quanto na política monetária do FED.

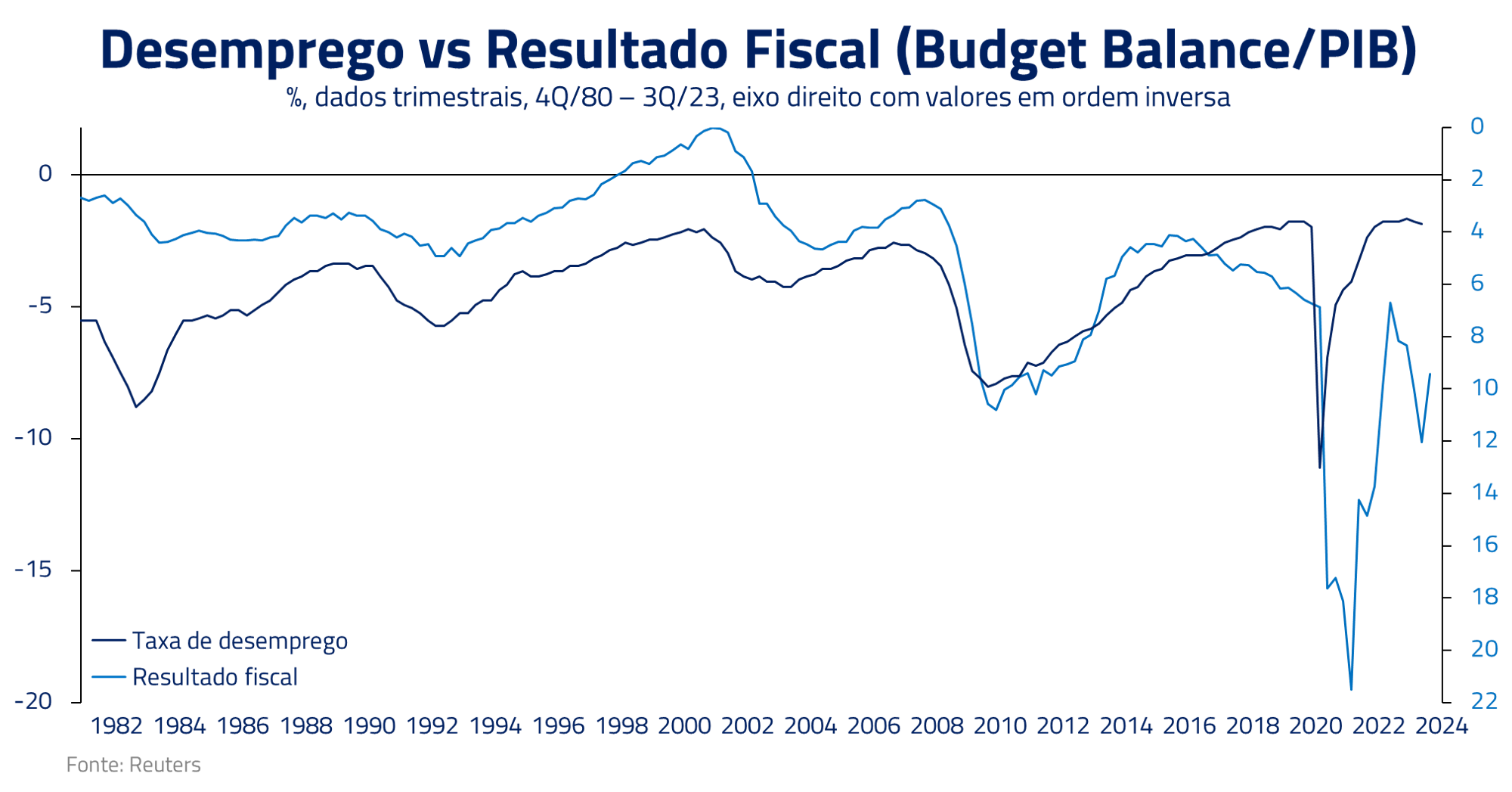

Contribui para esse cenário de pressão das curvas de juros a deterioração fiscal e institucional norte-americana. O mundo se acostumou à maior democracia do mundo sendo um espaço funcional para o debate fiscal, com resultados historicamente contra cíclicos e bem-comportados.

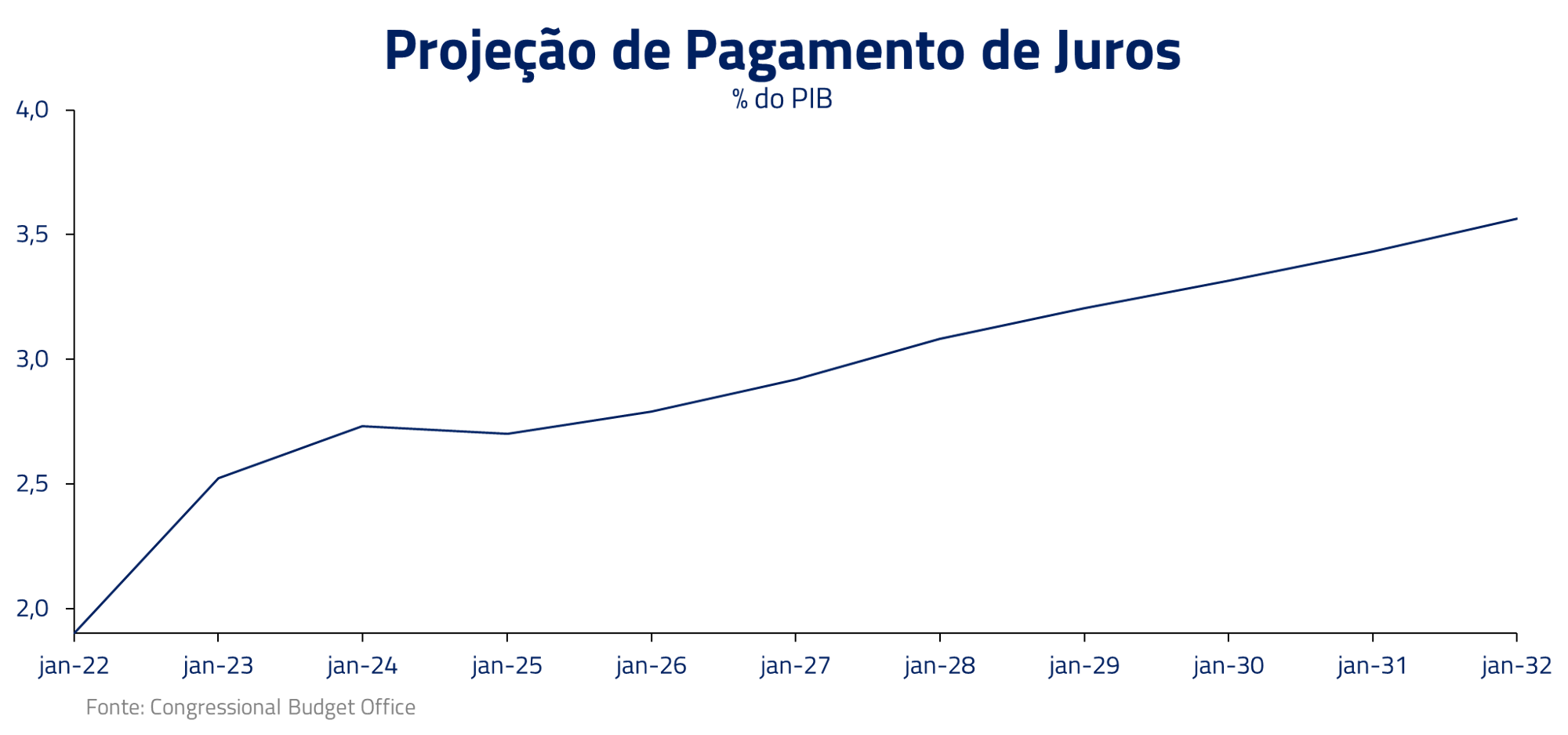

No entanto, a polarização política tem gerado uma dificuldade crescente de consenso para gastos e impostos, resultando em trajetória fiscal bem ao estilo dos emergentes latino-americanos, onde a conta de juros vai ficando mais elevada à medida que o rendimento das treasuries se sustenta próximo aos 5%.

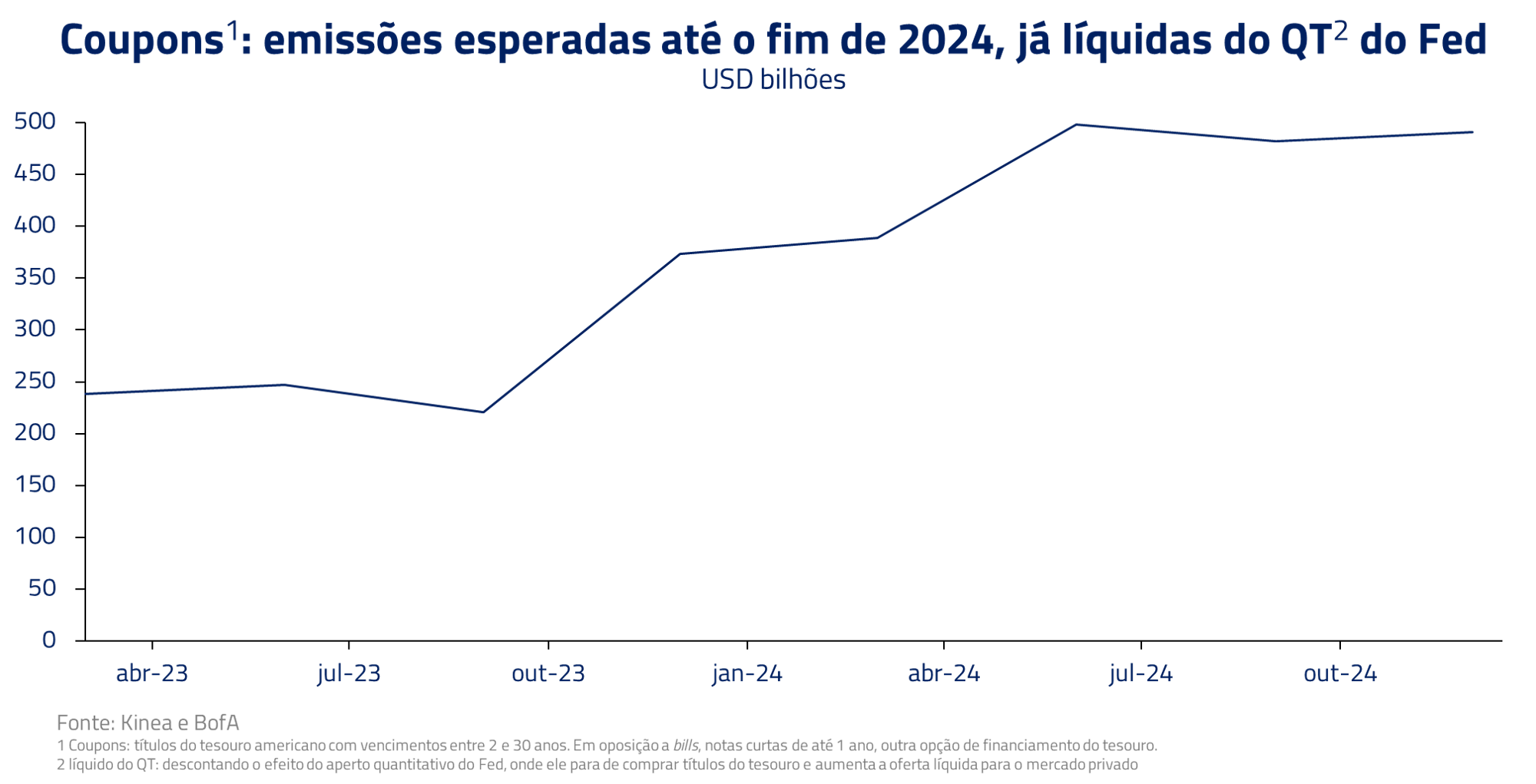

A implicação direta de maiores déficits é a necessidade de emissões crescentes pelo tesouro americano, que encontram dificuldade de absorção por um mercado onde: (1) o Fed não é mais um demandante ativo e (2) a demanda de asiáticos por títulos americanos é bem inferior a de 10 anos atrás.

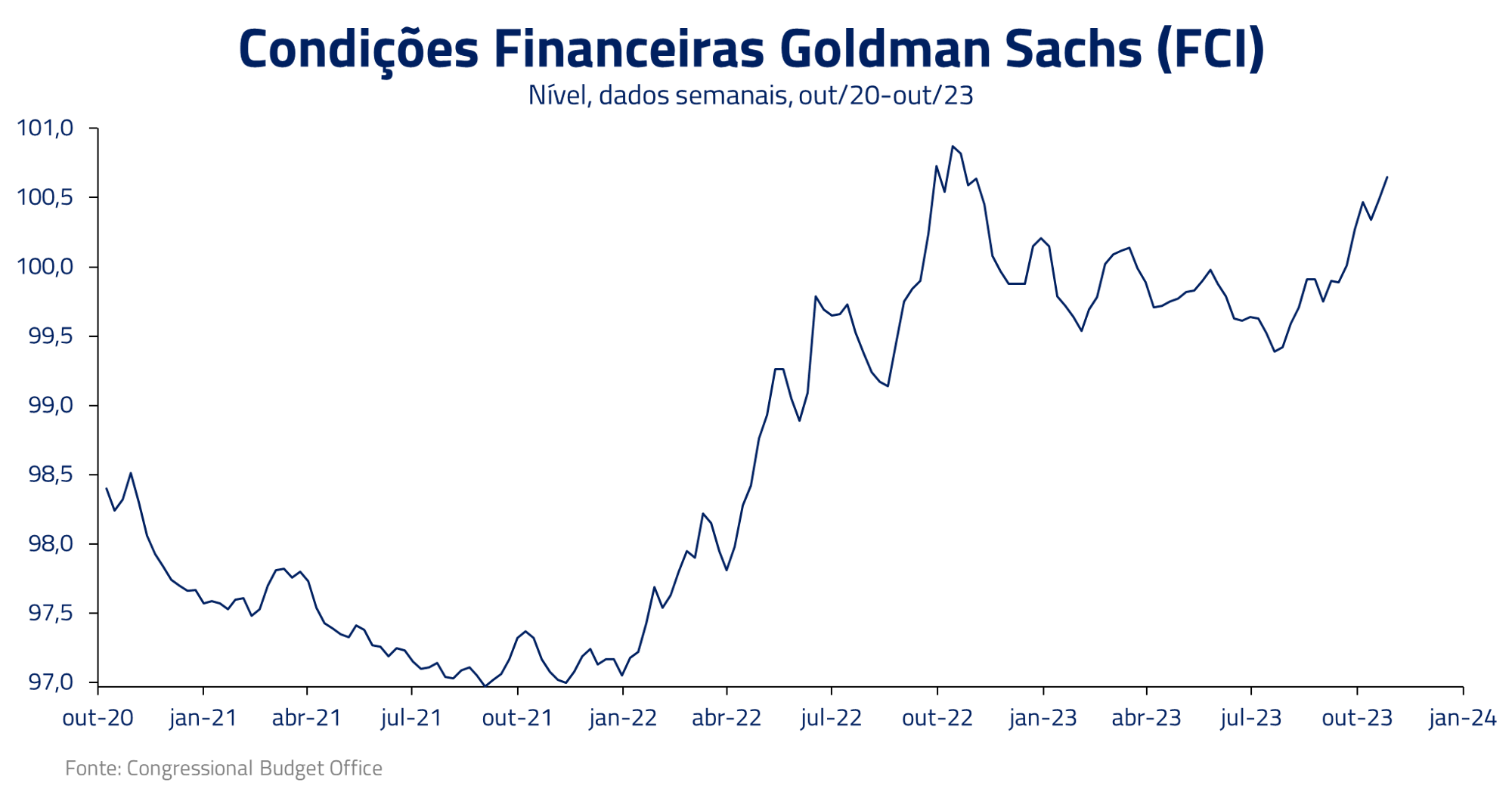

O efeito de taxas longas mais elevadas, juntamente com um cenário geopolítico mais complexo, tem sido um processo corretivo nos ativos de risco. A combinação desses efeitos tem se traduzido em um aperto das condições financeiras.

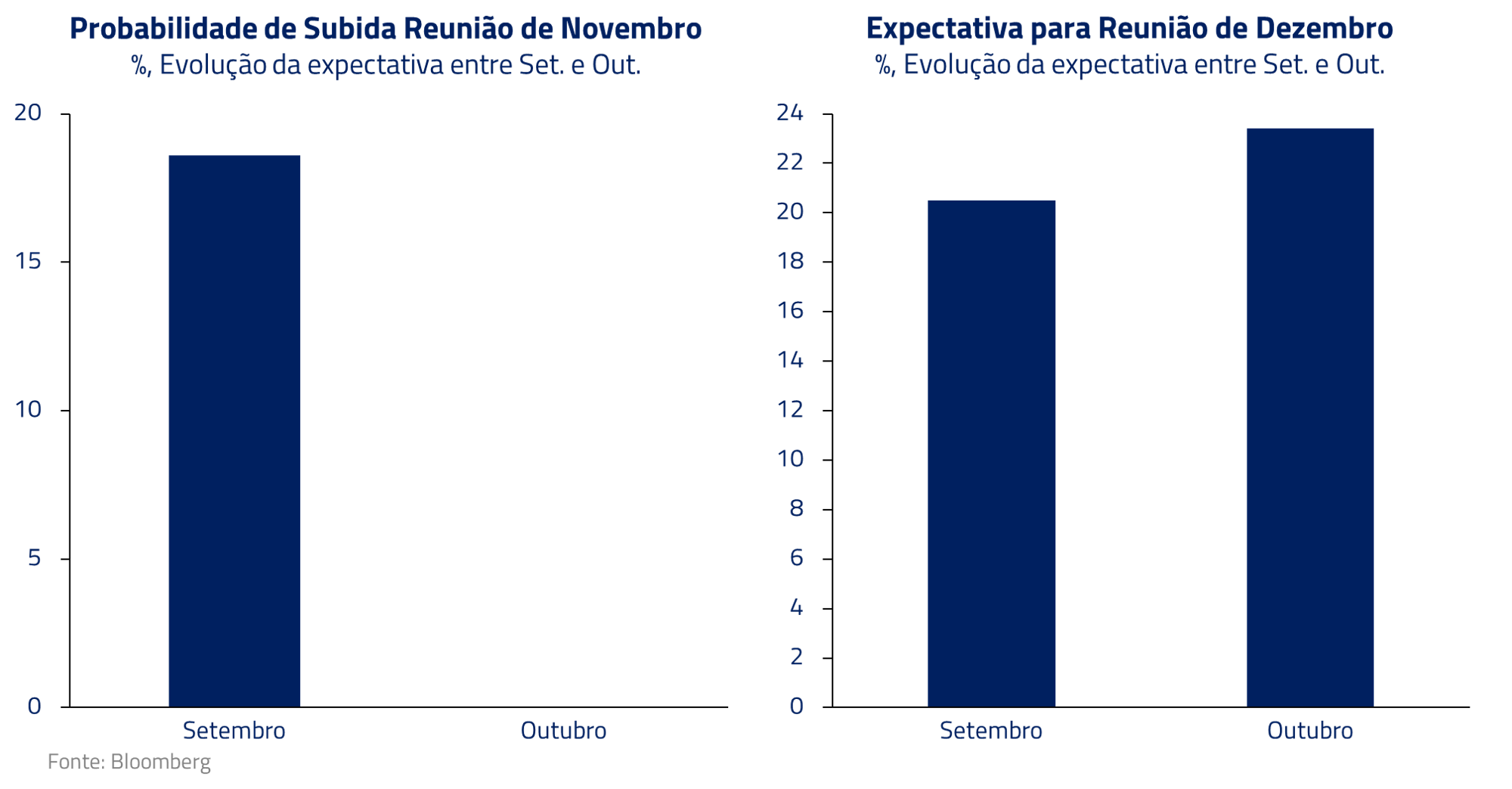

Em suas comunicações mais recentes, o FED tem indicado que sua política monetária de curto prazo será influenciada por esse aperto de condições financeiras, particularmente pela elevação dos juros longos. Com isso, o mercado formou um consenso que o banco central norte-americano não deve subir juros em sua próxima reunião em novembro – e mesmo a possibilidade de subir em dezembro está longe de ser um cenário base.

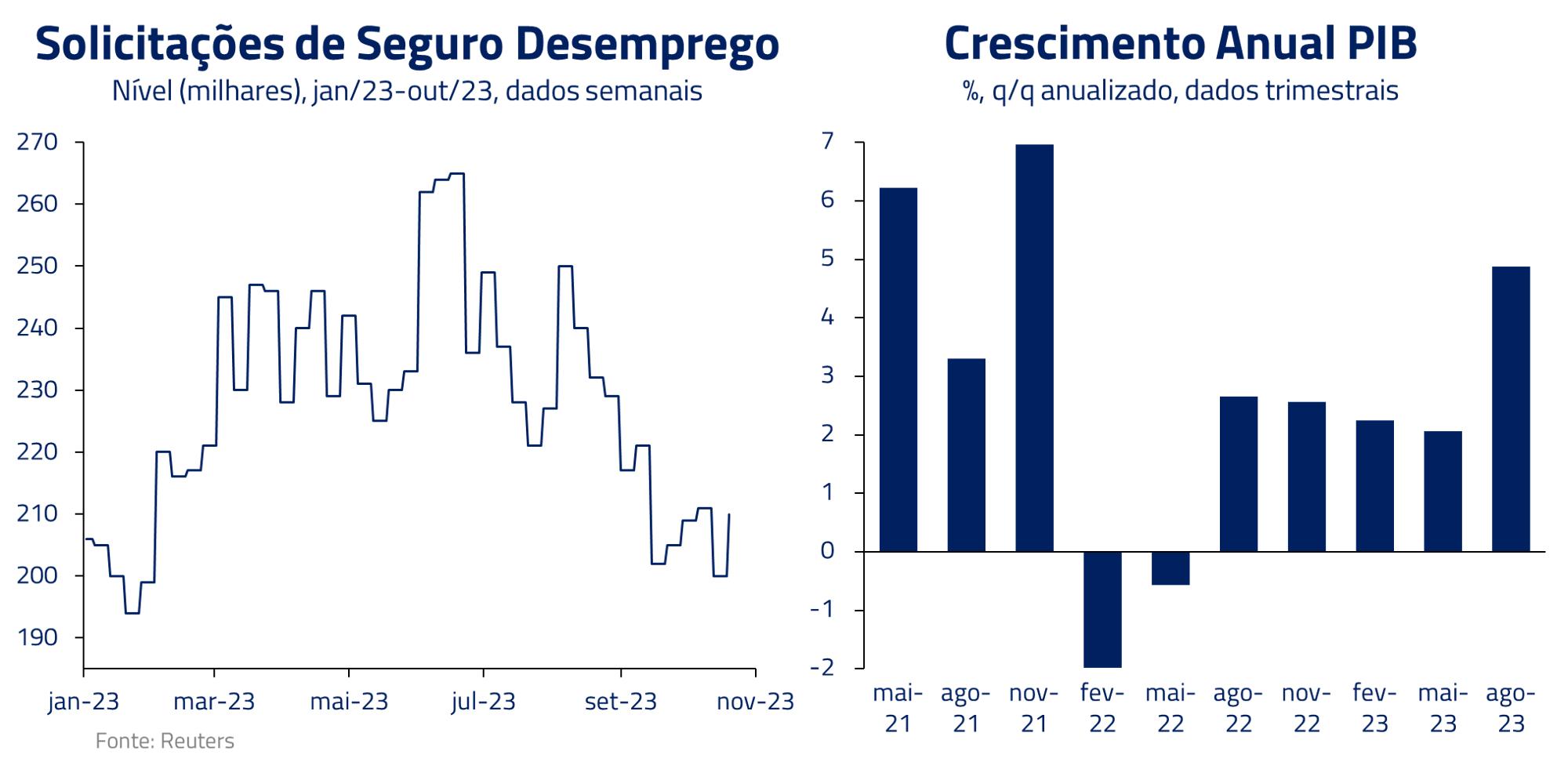

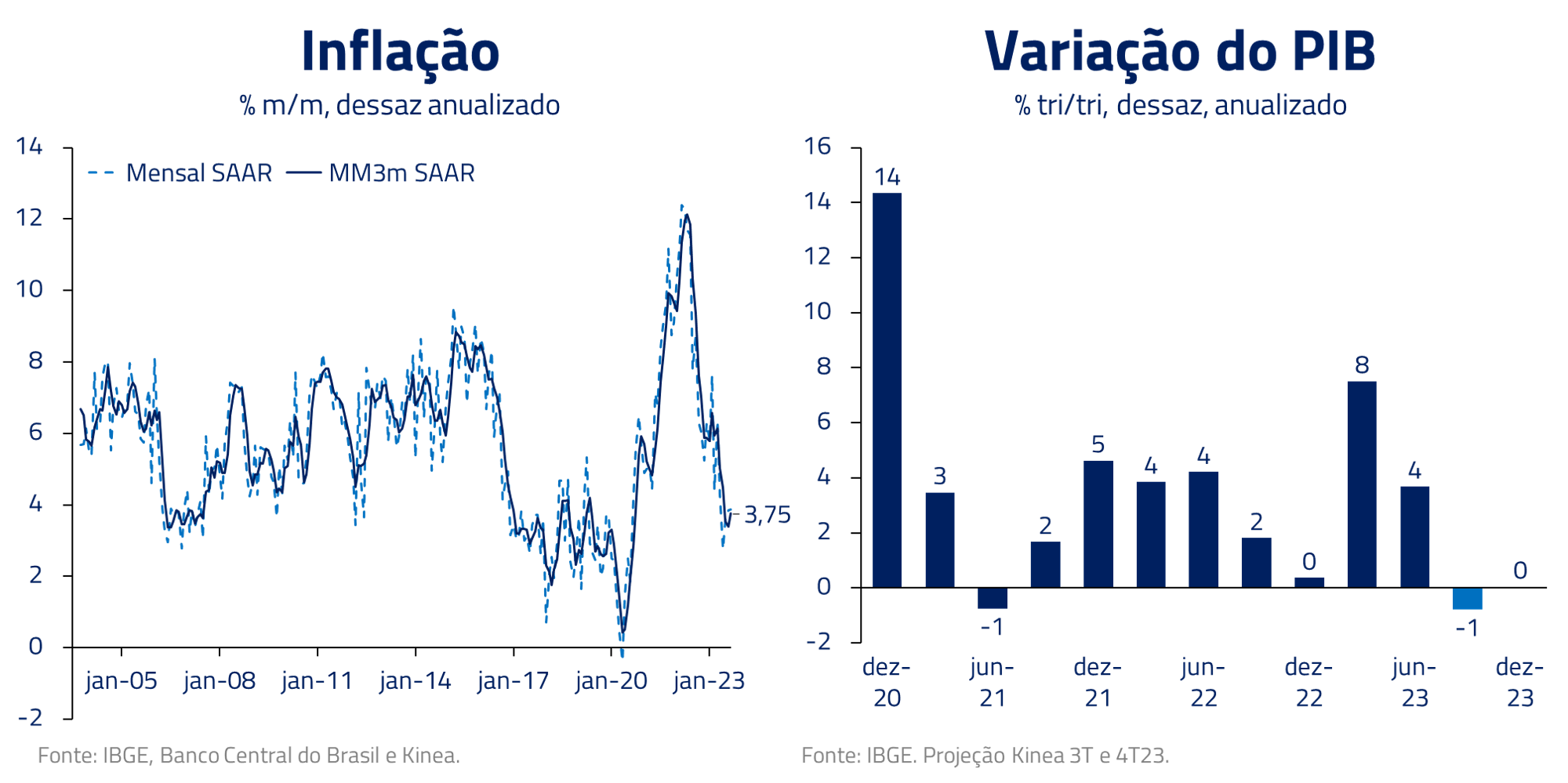

Entretanto, enquanto o mundo enfrenta riscos geopolíticos e ativos de riscos corrigem, a economia real norte-americana continua a mostrar sua força: vendas no varejo elevadas, desemprego baixo e um crescimento de 4,9% no terceiro trimestre.

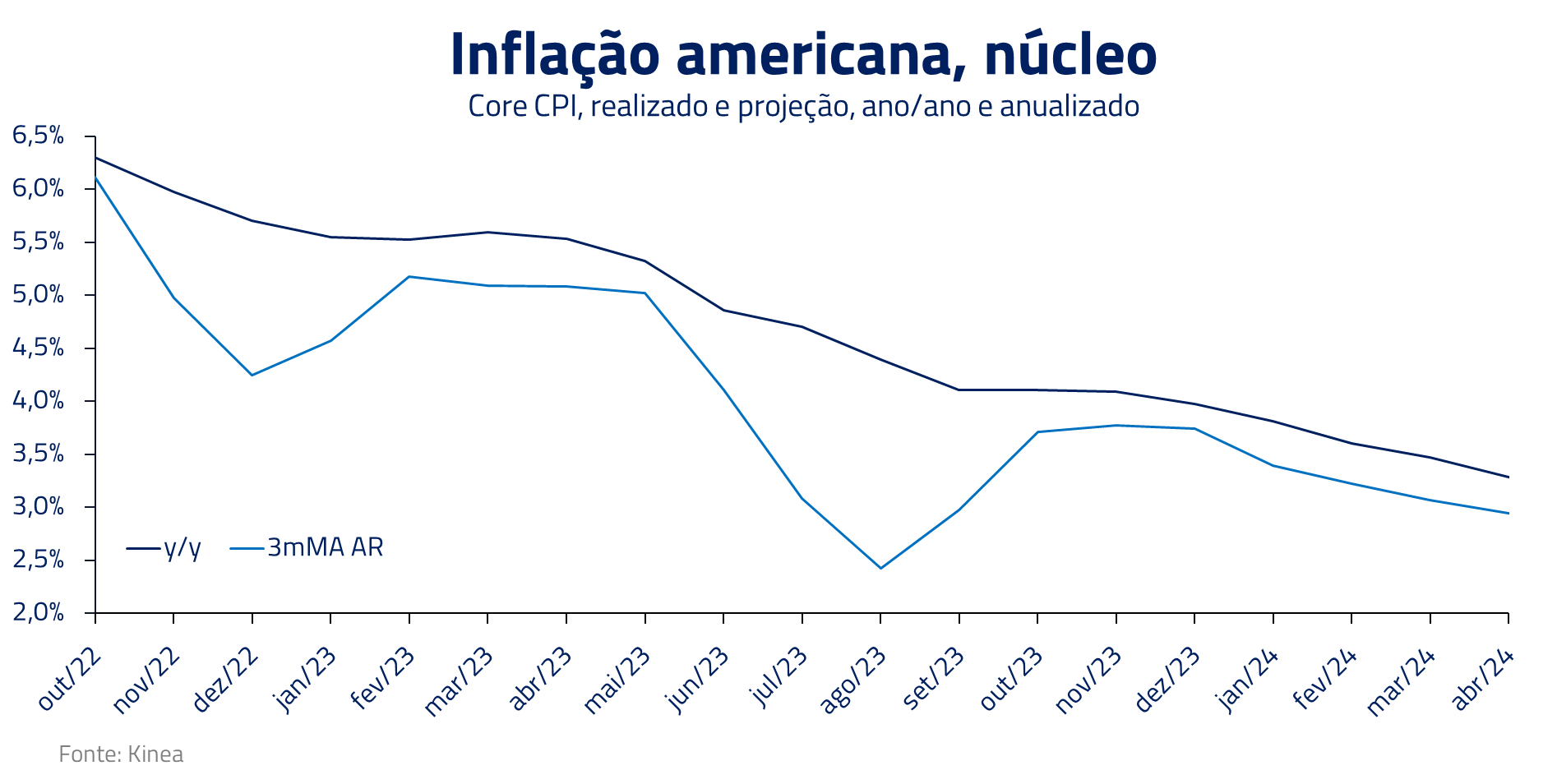

Fora a forte atividade econômica, os números inflacionários recentes tampouco parecem dar trégua para o FED. O número mais recente do CPI, juntamente com nossas estimativas para os próximos meses, parece indicar um cenário onde o núcleo da inflação deve girar ao redor de 0.3% ao mês para os próximos meses, deixando o banco central ainda distante de sua meta de 2% a.a.

Em relação à política monetária, o nível de atividade e inflação, em nossa concepção, pode voltar a surpreender investidores nos próximos meses. Nas palavras de Guimarães Rosa: “A vida é feita de poucas certezas e muitos dar-se um jeito”. O FED no momento pode se sentir confortável em sua pausa e higher for longer, mas a história ainda nos parece muito longa para esse tipo de certeza.

Permanecemos comprados no dólar norte-americano contra uma cesta de moedas.

Petróleo em tempos de guerra

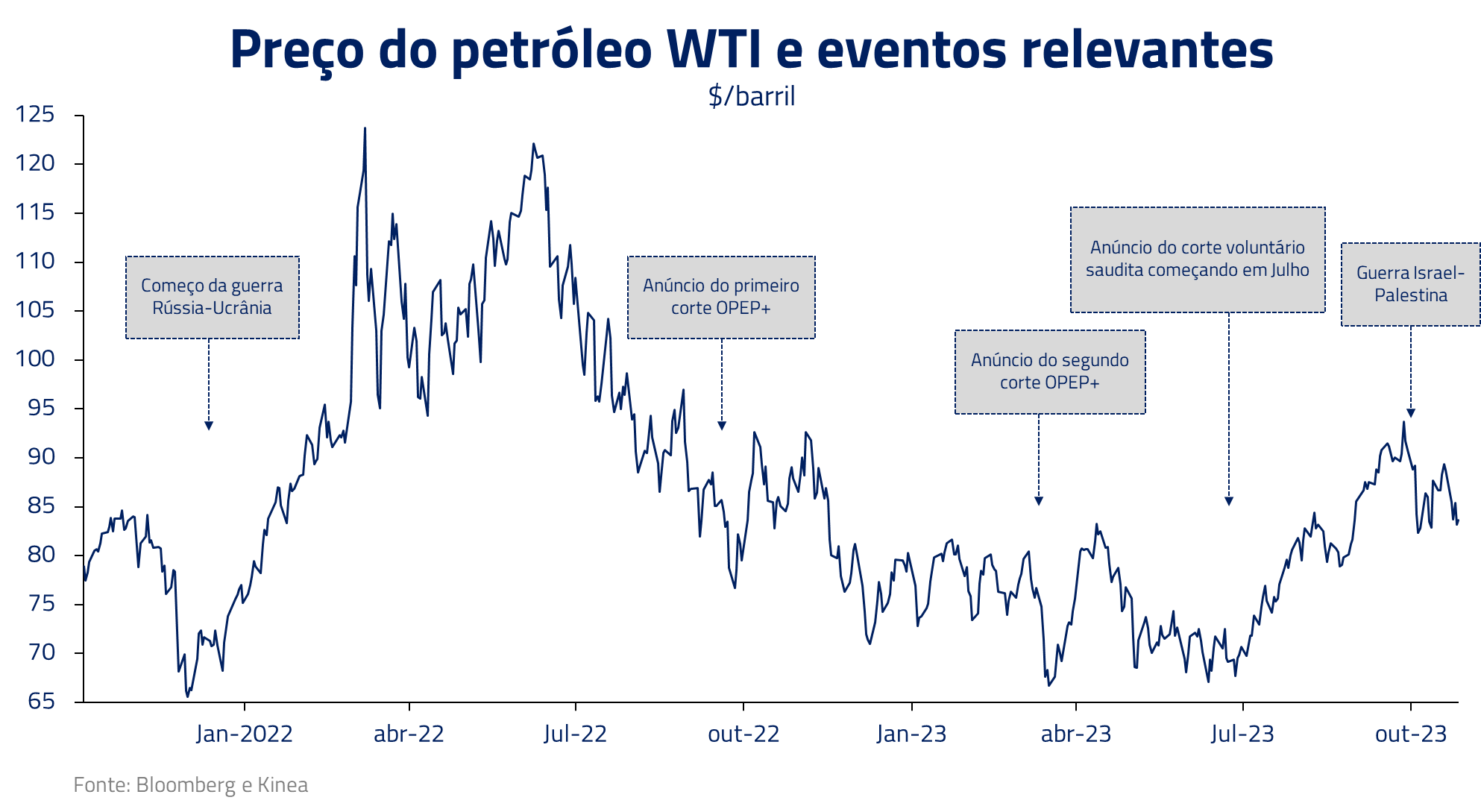

Após um período de consolidação, o preço do petróleo novamente apresenta tendência de alta, causando efeitos colaterais em diversos outros mercados.

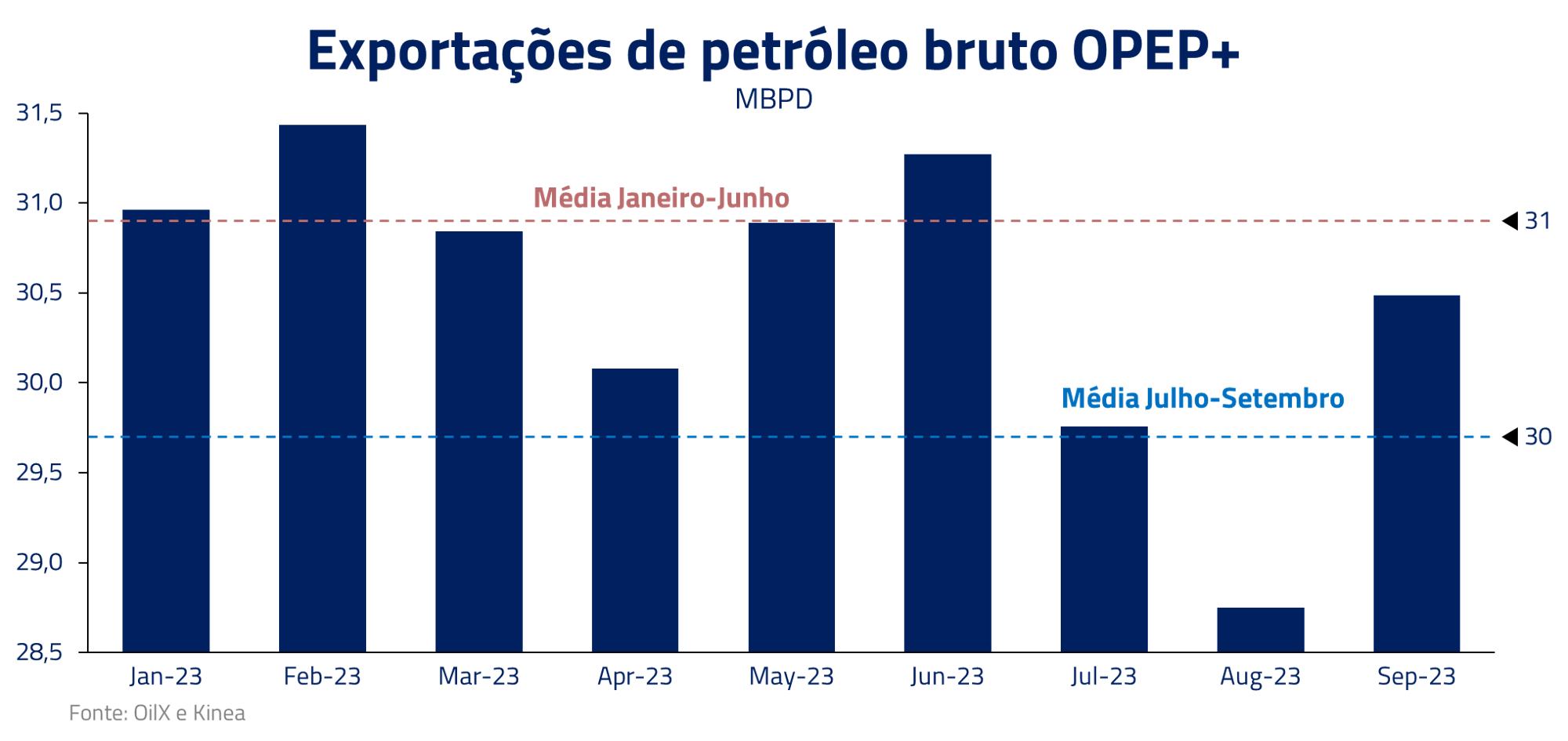

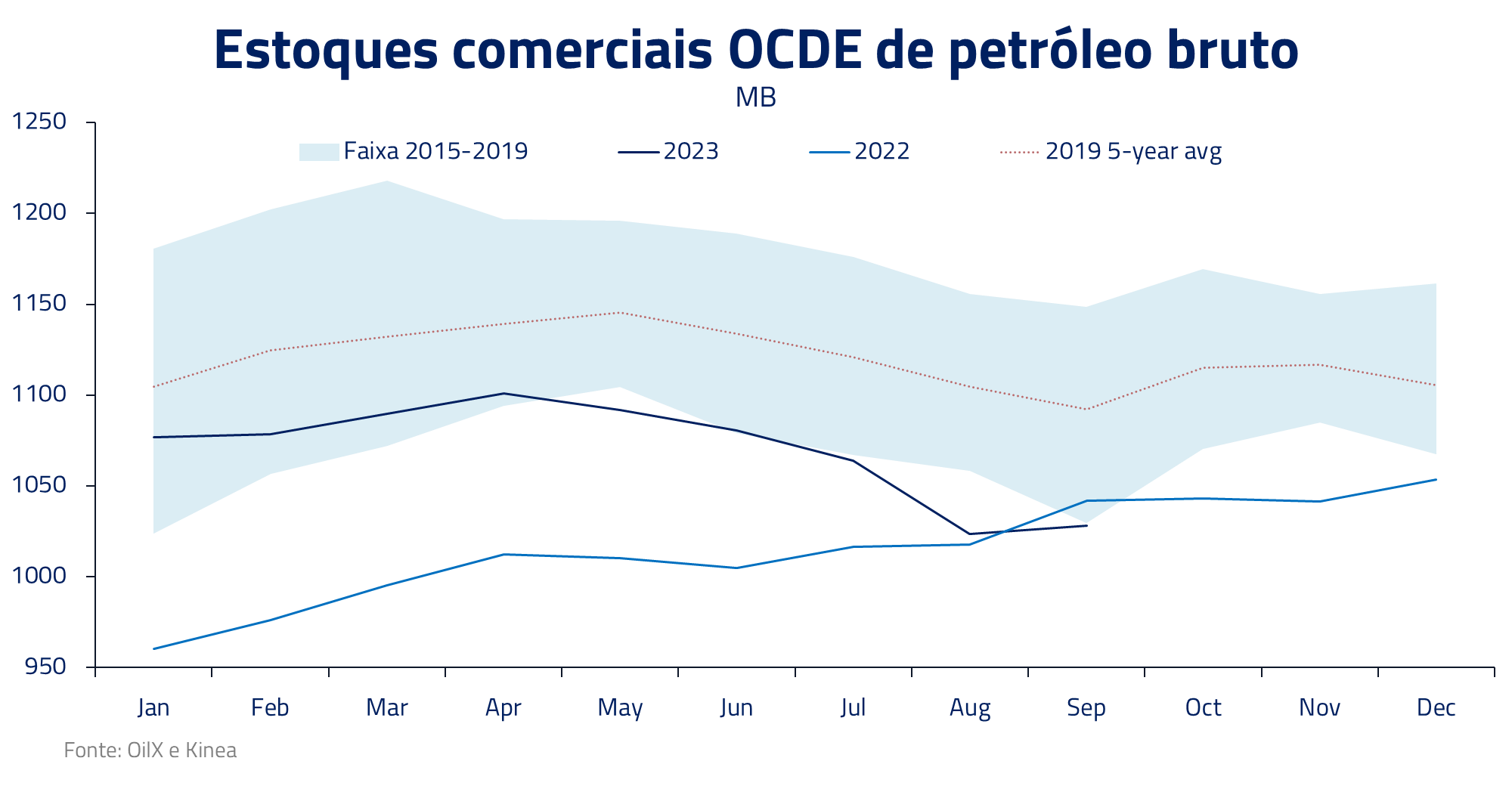

A recente subida de preços se iniciou com a decisão da Arábia Saudita, em junho desse ano, de retirar unilateralmente, para além dos cortes anunciados nos meses anteriores, um milhão de barris diários do mercado começando em julho. Como consequência, em setembro, estoques comerciais OCDE caíram abaixo dos níveis de 2022 pela primeira vez no ano, se distanciando da média sazonal.

Em um mercado ditado por disponibilidade física dessa commodity, não levou muito tempo para que o corte se refletisse em preços. A commodity para os próximos meses, entretanto, fica sujeita a um grande número de fatores: estoques baixos em países desenvolvidos, déficit na balança e cenário político incerto apontam para persistência de preços mais altos.

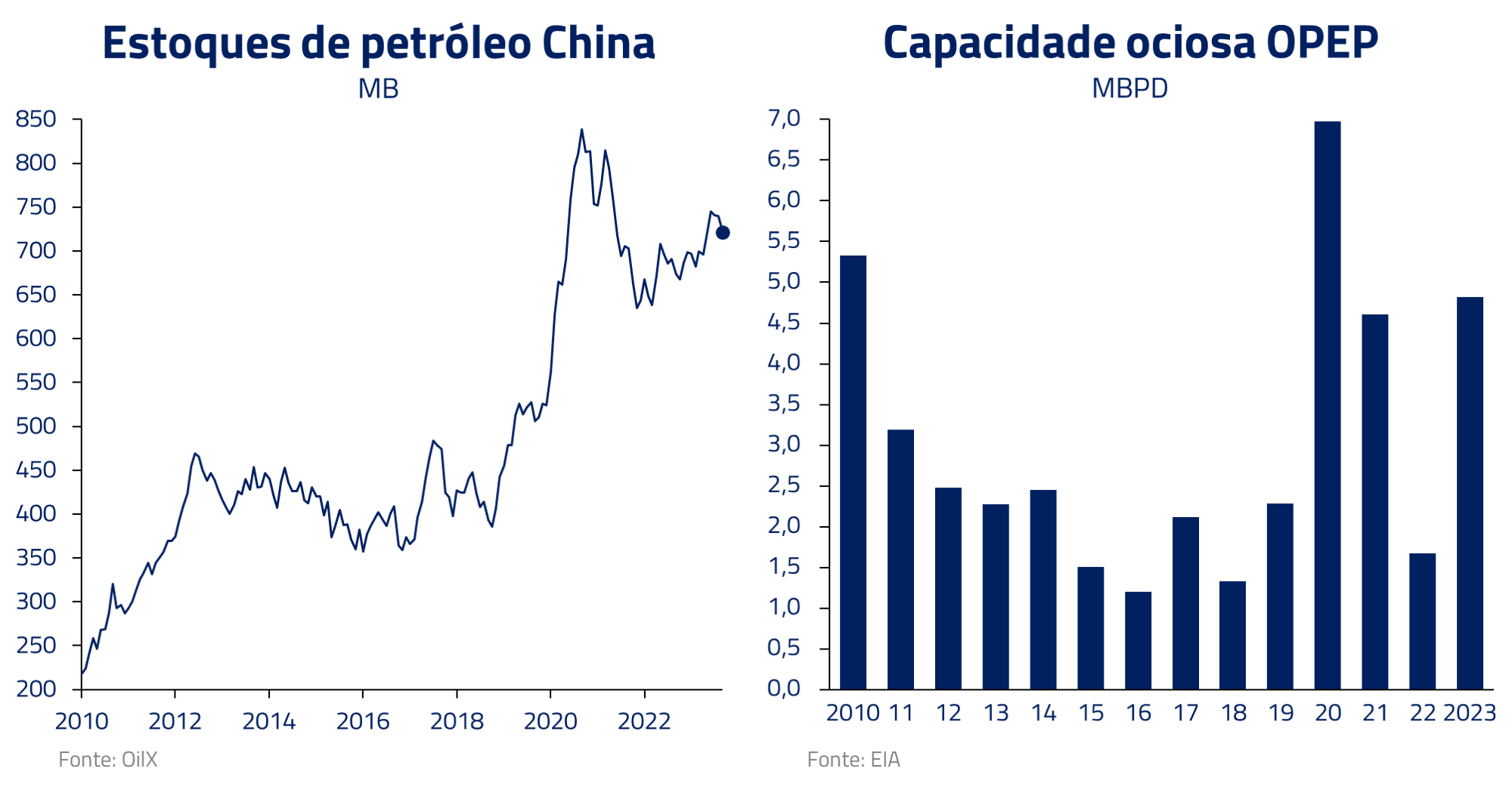

Por outro lado, os cortes de OPEP geraram uma elevada capacidade ociosa no cartel, que tende a correlacionar com preços mais baixos para a commodity, e os estoques chineses ainda permanecem em níveis elevados, o que também tende a limitar ganhos maiores para o petróleo.

Consideramos que, enquanto a Arábia Saudita mantiver sua postura de restrição de oferta, os preços da commodity devem continuar sua trajetória ascendente. Entretanto, consideramos que, a preços perto de $100, os estoques chineses e o excesso de capacidade ociosa devem agir como limitadores naturais.

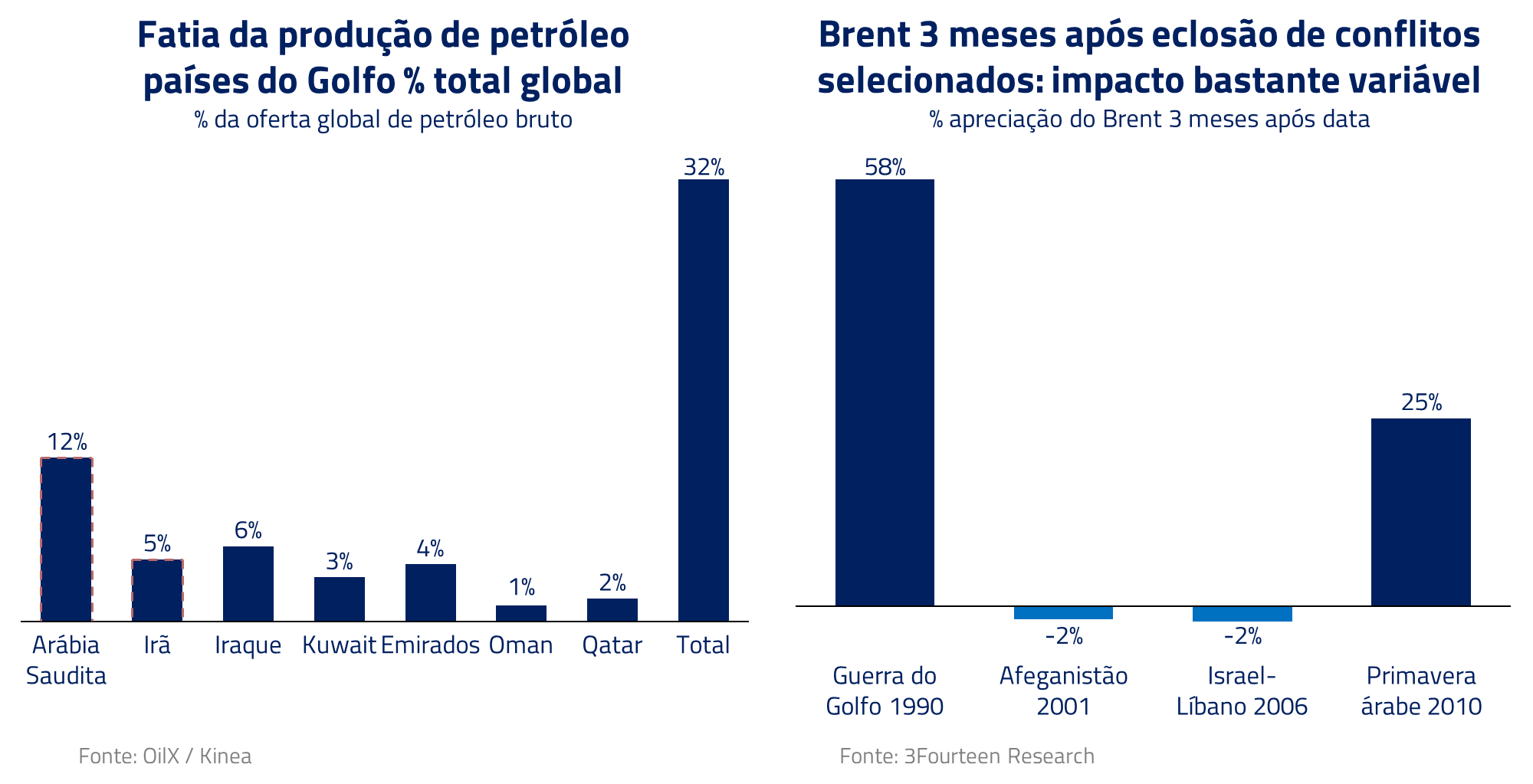

Com relação à guerra, a região do Levante, onde Israel e a Palestina se encontram, não é uma região com produção relevante de petróleo e, dessa forma, os efeitos da guerra na commodity teriam que passar não apenas um maior envolvimento do Irã no conflito, mas algum dano à infraestrutura de petróleo ou embargo, o qual ainda não é o nosso cenário base. Uma alta expressiva do preço da commodity vai contra os interesses de americanos, israelenses e chineses, os maiores clientes do Golfo Pérsico.

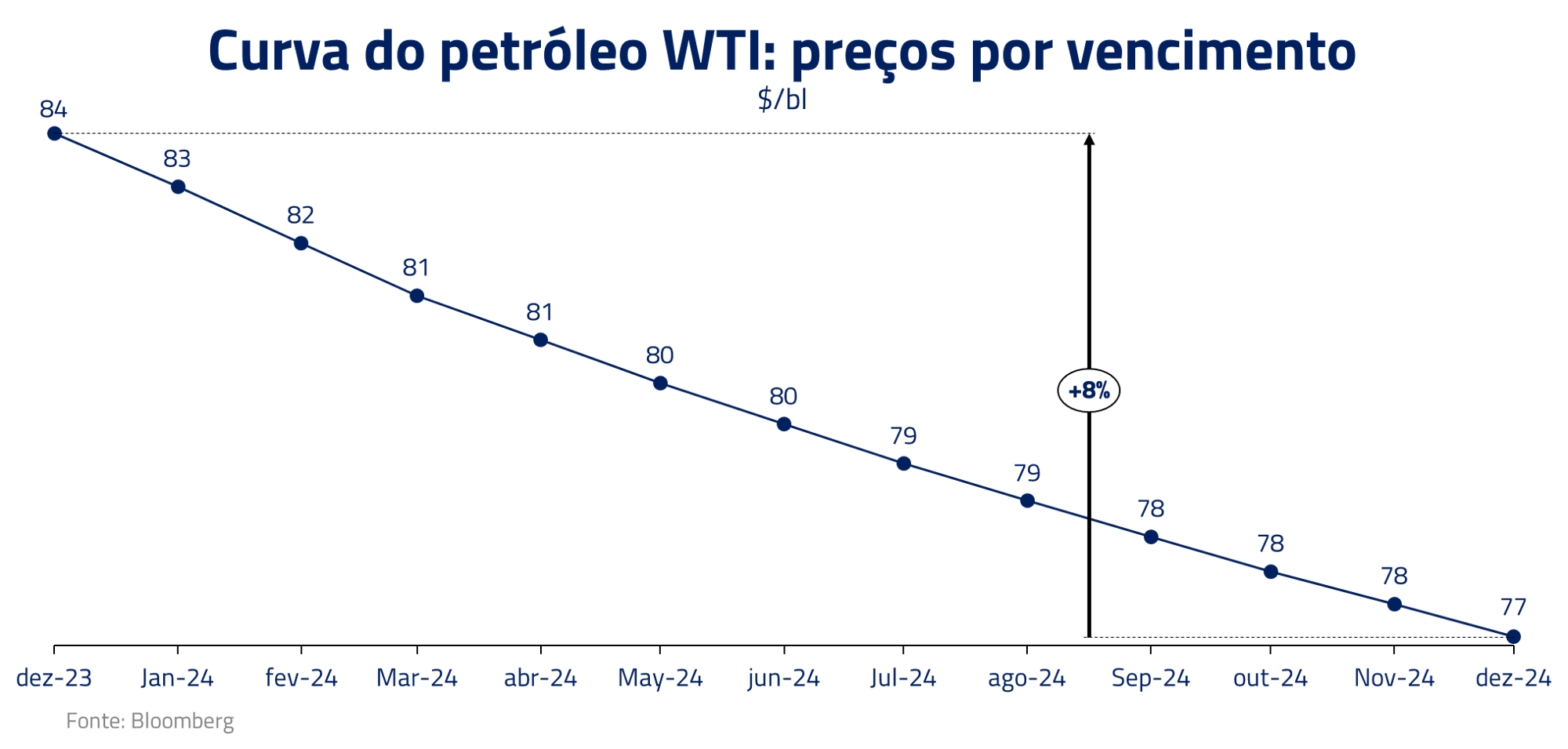

Preferimos, como consequência, estarmos comprados no contrato de dezembro 2024, o qual apresenta desconto substancial em relação ao primeiro contrato do petróleo. De fato, o diferencial entre esses dois contratos é um dos “carregos” mais significativos disponíveis hoje no mercado global.

Bolsa global: vítima da política monetária e geopolítico, mas com oportunidades estruturais

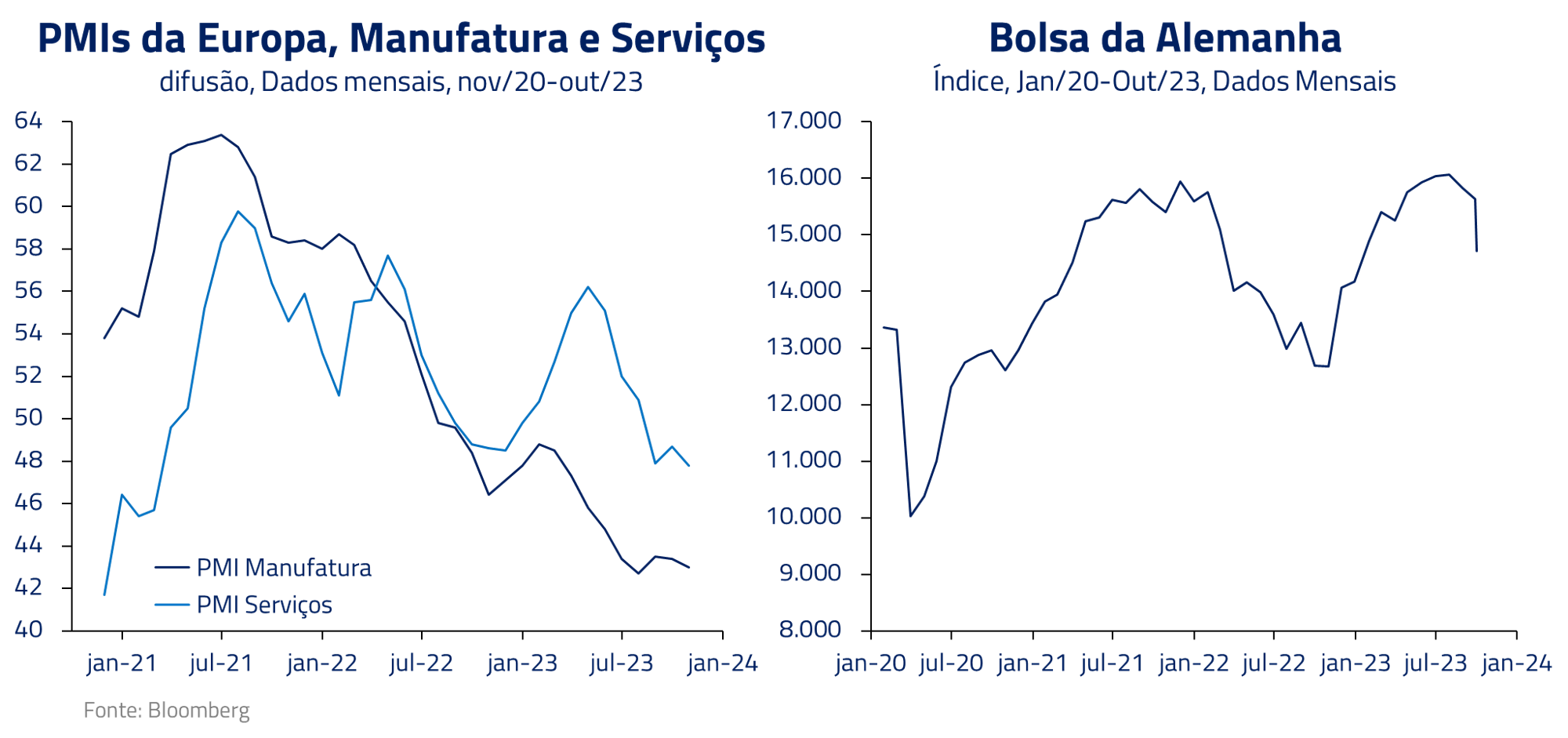

Nossa visão e posicionamento na bolsa global permanece a de que o mundo segue em processo de desaceleração, que se tornou mais evidente recentemente na economia europeia.

Possivelmente, o melhor da aceleração da economia norte-americana esteja no retrovisor. Com crescimento superior a 4% no terceiro trimestre, vindo de três trimestres consecutivos de aceleração, consideramos que, em breve, a combinação de juros mais altos, mercado de trabalho apertado e a volta de pagamento de empréstimos estudantis devem gradualmente trazer a economia dos Estados Unidos para um patamar provavelmente abaixo do seu crescimento potencial, na casa de 2%.

Em um cenário de desaceleração nominal, combinado com um custo de capital mais elevado, não nos posicionamos, no momento, para preços mais altos na bolsa global. Permanecemos liquidamente vendidos, mas também argumentamos que existem oportunidades estruturais, as quais estão refletidas em nossas posições.

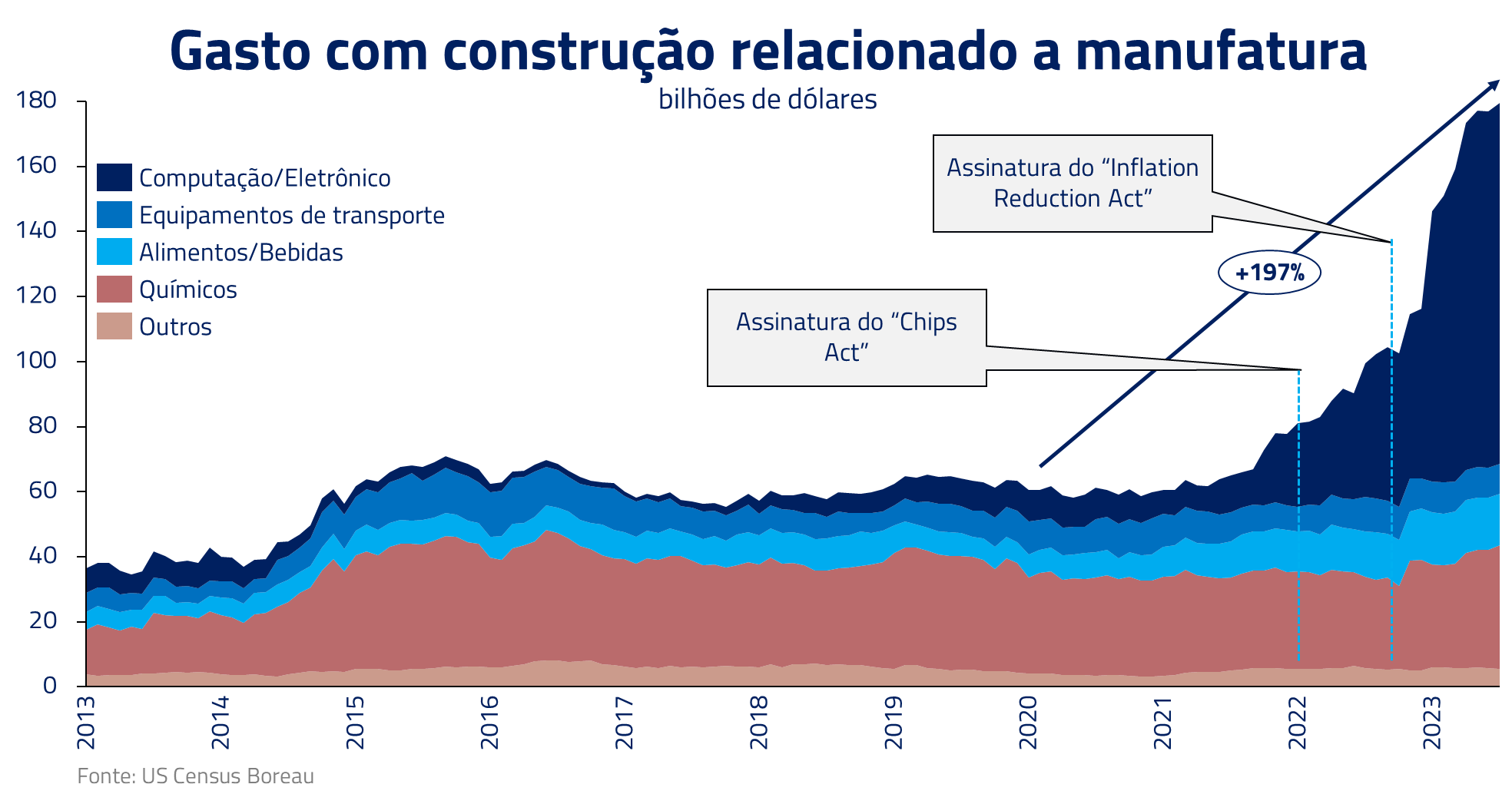

Descrevemos nosso portfólio como comprado em diversos temas de natureza mais estrutural: como inteligência artificial, urânio, biotecnologia e reshoring. Ao mesmo tempo, nossos hedges se encontram em áreas mais cíclicas da economia, como consumo discricionário, bancos, pequenas empresas e mineradoras.

Nossa principal premissa é que não devemos observar uma reaceleração econômica nesse ponto do ciclo, onde a combinação de um mercado de trabalho apertado e juros elevados torna esse cenário bastante improvável.

Semicaps: ilustração de geopolítico com fatores estruturais em nosso portfólio

Um exemplo interessante no qual misturamos o geopolítico com fatores estruturais tem sido o setor de equipamentos para fabricação de semicondutores, as chamadas semicaps. Empresas como ASML e Applied Materials.

O setor tem excelentes perspectivas estruturais, tanto com o crescimento da penetração de semicondutores na economia quanto com o processo de reshoring do setor para os Estados Unidos. Entretanto, em virtude da “guerra fria” entre China e Estados Unidos, que tenta limitar a compra de equipamentos pelos chineses, combinado com o ponto no ciclo econômico, o setor se apresenta descontado, abrindo possibilidade de formarmos uma posição.

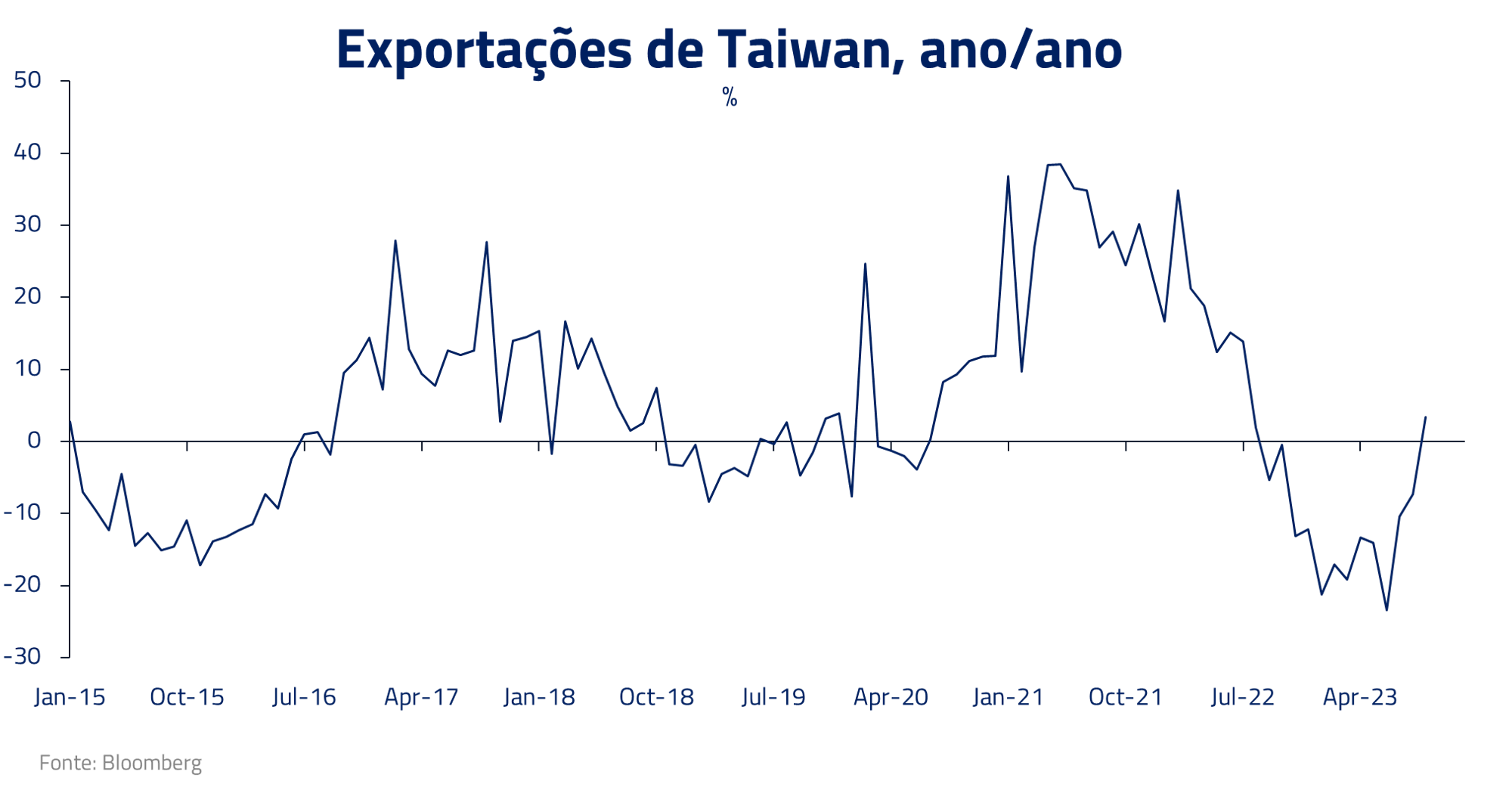

Após os resultados da TSMC, principal fabricante de semicondutores no mundo, e com os recentes números de aceleração de exportação em economias como a Coreia do Sul e Taiwan, imaginamos que o ciclo do setor possa estar perto de um ponto de inflexão, tornando o posicionamento interessante tanto do ponto de vista macro quanto micro. Após os resultados da TSMC, principal fabricante de semicondutores no mundo, e com os recentes números de aceleração de exportação em economias como a Coreia do Sul e Taiwan, imaginamos que o ciclo do setor possa estar perto de um ponto de inflexão, tornando o posicionamento interessante tanto do ponto de vista macro quanto micro.

Brasil: uma casualidade do conflito econômico global

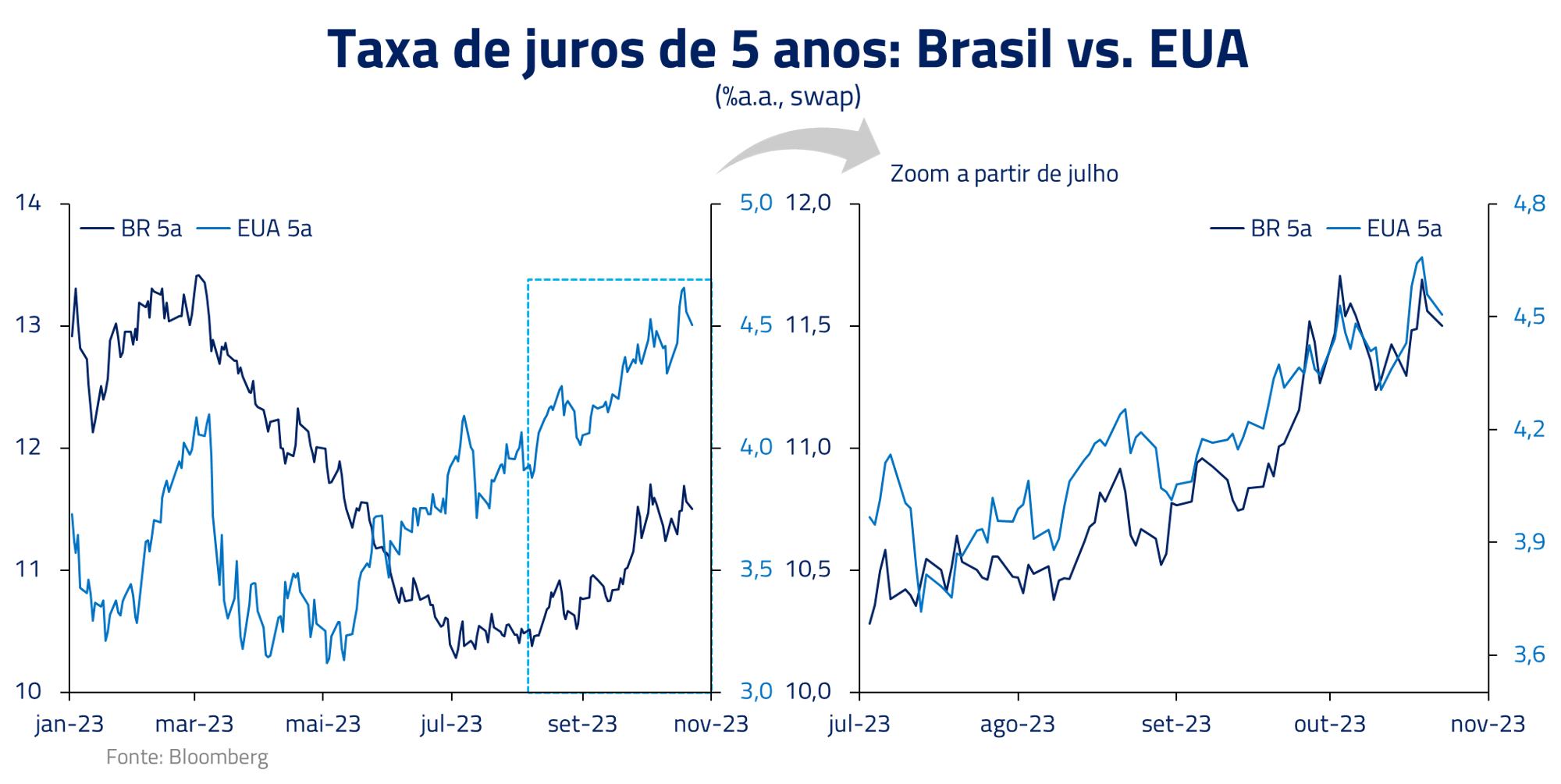

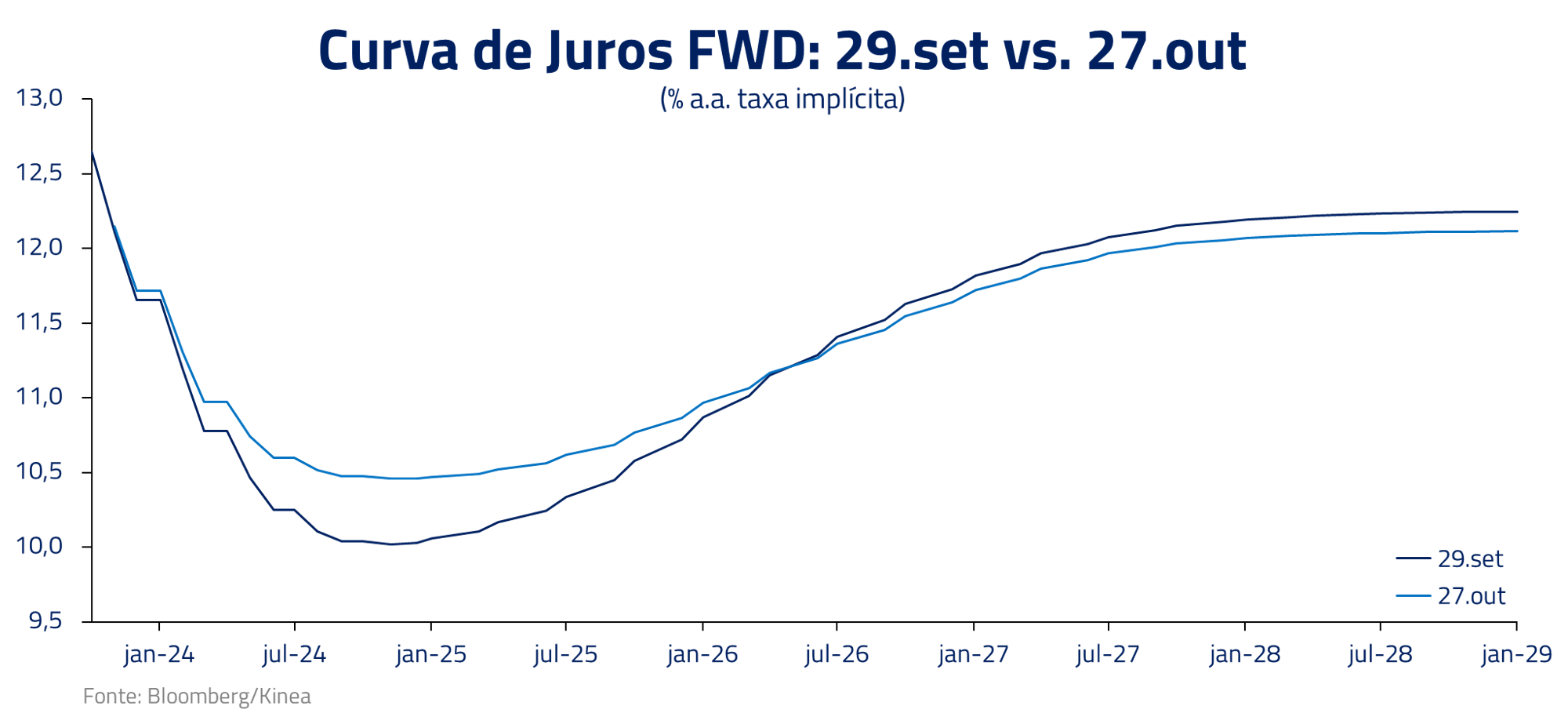

Nos últimos meses, com poucas novidades no campo econômico e fiscal, a economia brasileira tem se comportado como um mero ator coadjuvante do cenário global. Nossa curva de juros foi de fato sequestrada pela curva norte-americana, e os cortes previstos para os próximos trimestres foram gradualmente sendo retirados, conforme as taxas longas norte-americanas permaneceram em trajetória ascendente.

No momento, nenhuma decisão adicional é requerida do Bacen. Com a Selic ainda em 12.75%, o comitê deve permanecer em sua trajetória de 50bps de cortes por reunião, a qual, em nossa visão, tem se mostrado acertada.

A principal dúvida reside na taxa terminal, ou seja, até quanto o Bacen poderá cortar a taxa de juros? O mercado, que já chegou a precificar uma taxa abaixo de 9%, hoje tem aproximadamente 10,75% nos preços. Nesses níveis, voltamos a ver prêmio de risco na curva brasileira e estamos gradualmente remontando posições aplicadas para juros menores nos prazos de até 3 anos.

Os maiores juros internacionais impactam o Brasil através do canal cambial

Mas nossa moeda tem se mostrado razoavelmente comportada, com uma depreciação de 5% desde o início do ciclo de cortes. Além disso, o impacto inflacionário dessa depreciação cambial tem sido compensado por uma menor inflação corrente. Adicionalmente, passamos a ver alguns dados de atividade mais fracos que o esperado, após uma longa sequência de números altistas, o que também ajuda a compensar essa pressão recente da moeda mais fraca.

Iniciamos posições aplicadas na curva de juros brasileira e seguimos com posições direcionais pequenas na bolsa. Temos privilegiado posições relativas e alocações nos setores de energia, utilidades públicas, infraestrutura e construção civil.

***

Como retratado por Tolstói nas páginas de Guerra e Paz, a complexidade da natureza humana pode levar a conflitos devastadores, mas também a momentos de profunda humanidade e compreensão. Seus personagens não perdiam a esperança de dias de paz em meio à turbulenta invasão Napoleônica.

Em uma das passagens mais famosas do livro, o príncipe Andrei Bolkonsky tem um momento de revelação, quando olha para o céu após ser gravemente ferido, durante a Batalha de Austerlitz. Ele vê um soldado inimigo se aproximando, e recita uma das passagens mais memoráveis do romance:

“Ao pensar que morreria, vi meu inimigo e ainda assim o amei. Conheci aquele sentimento que é a essência da alma, para o qual nenhum objeto é necessário.”

Após esse episódio em Austerlitz, Tolstói nos apresenta um novo Andrei, que passa por uma transformação significativa e revisão de seus valores, abandonando seu desejo de glória militar e passando a busca de maior propósito em sua vida.

Deixamos aqui também nosso desejo que os eventos recentes tragam reflexão às partes, e um possível novo caminho nesse conflito.

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.