Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa

newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

O Brasil e a responsabilidade fiscal

Em seu mais famoso livro, A Revolta de Atlas, Ayn Rand descreve um Estados Unidos distópico, onde a iniciativa privada sofre o peso de carregar nas costas pesados impostos e regulações. Uma alusão ao mito de Atlas, condenado a carregar o mundo nas costas.

Nesse cenário fictício, o personagem John Galt tenta convencer os empresários a fundar uma nova sociedade capitalista, onde o valor de suas contribuições possa ser reconhecido pela sociedade.

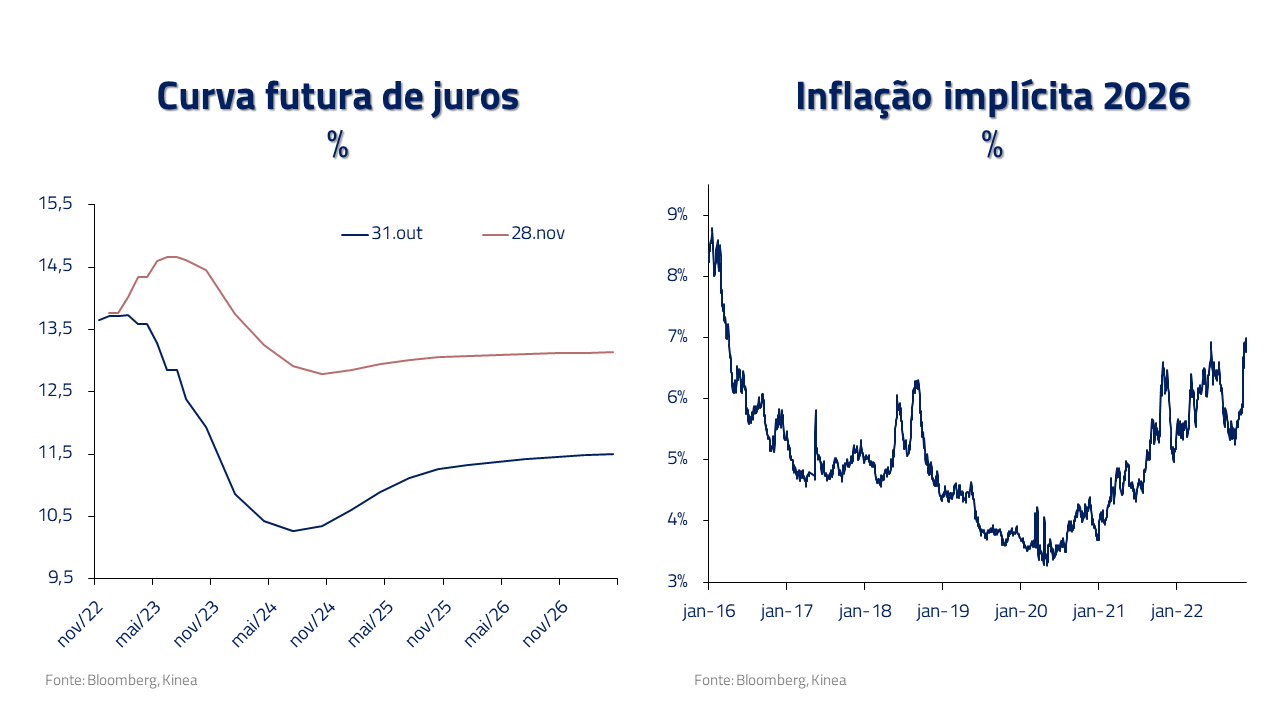

O que aconteceu no Brasil durante o mês de novembro em muito nos lembra as mensagens desse livro. No dia 10 de novembro podemos dizer que o mercado “se revoltou” contra um discurso inicial do novo governo focado em aumento de gastos sem elementos claros de disciplina fiscal e reformas necessárias ao setor privado.

Em nossa recente carta, O Redescobrimento do Brasil, mencionamos que o país se encontra em uma posição privilegiada em relação aos demais mercados emergentes, e que era necessário simplesmente a boa vontade de um novo governo em migrar para o centro para os mercados seguirem melhorando.

Entretanto, essa estratégia, até o momento, não parece estar sendo seguida pelo governo eleito. É hora de mudar de opinião sobre as perspectivas para o país? Acreditamos que devemos ver um mix de mais gastos e mais impostos com deterioração fiscal gradual e com um maior peso nos ombros do empreendedor brasileiro. Mas sem rupturas fiscais no curto prazo e, consequentemente, com oportunidades nos mercados locais, principalmente juros. Vamos aos detalhes.

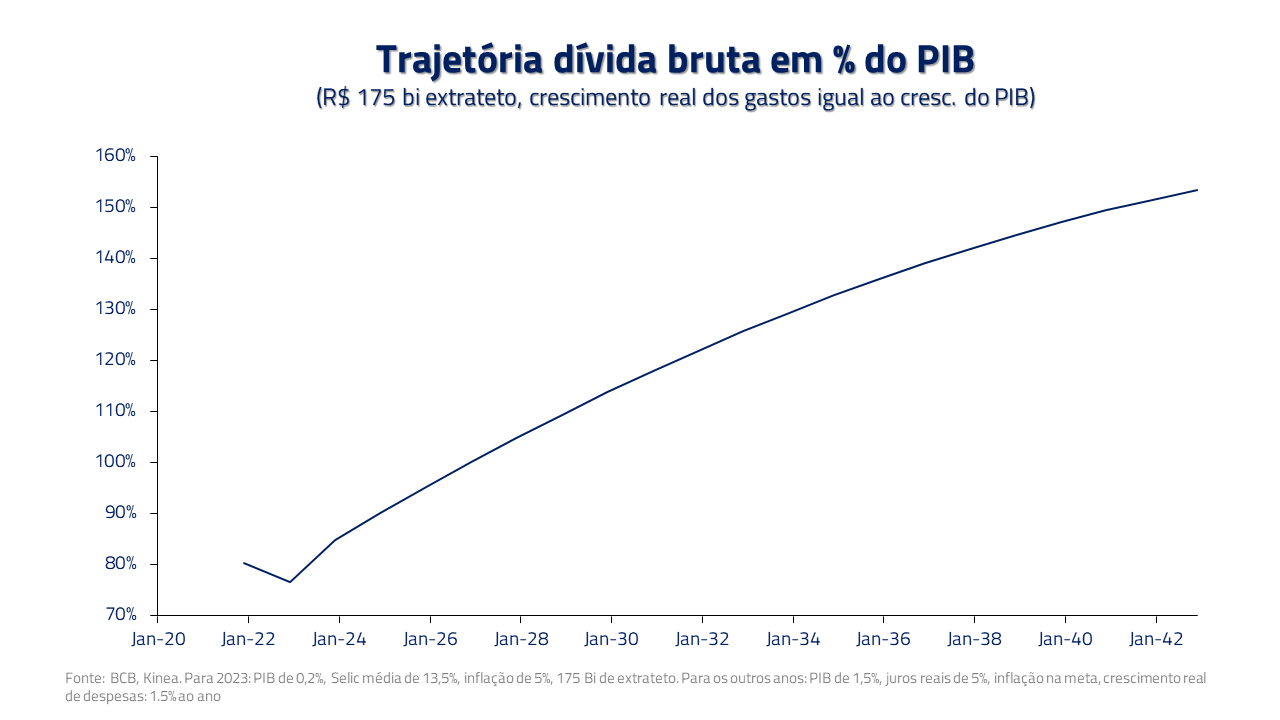

A despeito de toda incerteza existente, uma coisa é fato: a primeira medida do governo eleito foi propor um aumento substancial dos gastos públicos. Se o Congresso aprovasse tudo desejado pela equipe de transição do PT, o déficit primário iria para mais de 2% do PIB em 2023 e as expectativas para a dívida pública ficariam desancoradas.

Receba insights da Kinea exclusivos diretamente no seu e-mail.

Assine nossa newsletter.

Ao assinar a newsletter, você aceita receber comunicados da Kinea e concorda com nossa Política de Privacidade.

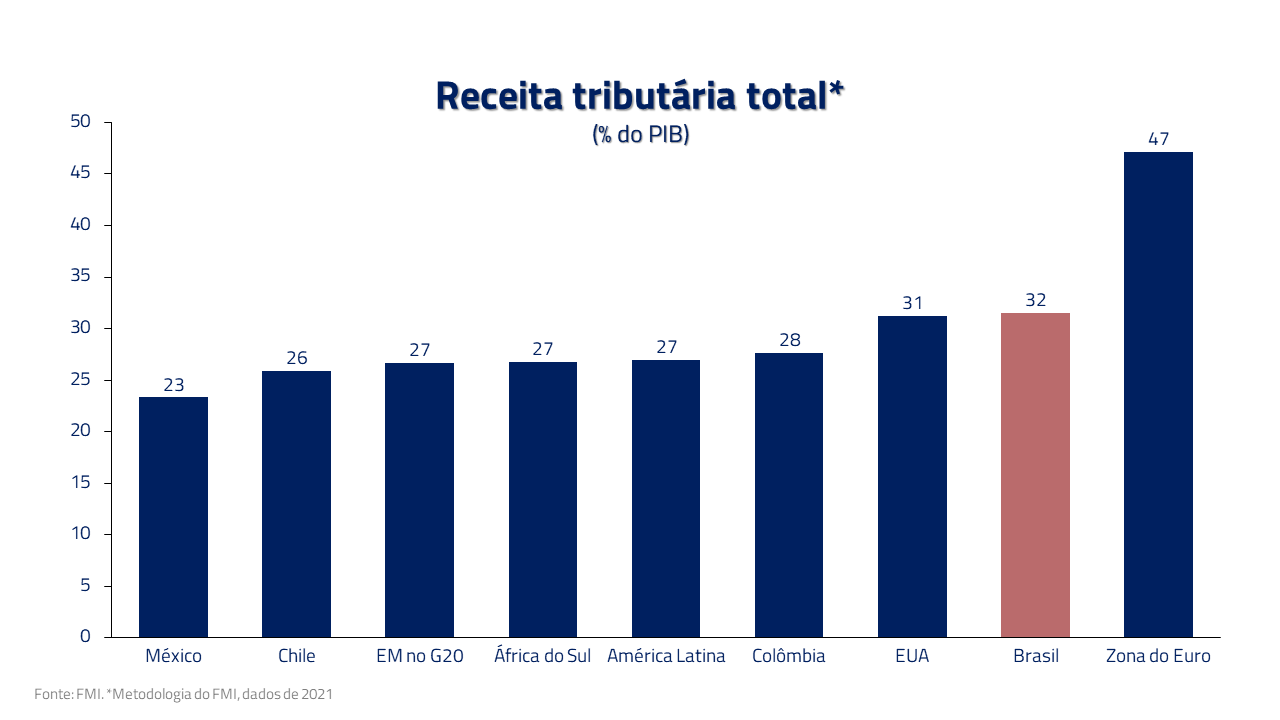

Como esse aumento de gastos será financiado? Até o momento, o novo governo é evasivo na resposta. Mas dada a dificuldade de cortar outros gastos, existem apenas 2 caminhos: ou vamos aumentar a carga tributária ou endividar ainda mais o país. O caminho via aumento desenfreado do endividamento já foi testado anteriormente, durante o governo da ex-presidente Dilma e os resultados são conhecidos: inflação e crise econômica. Mas não achamos que o Brasil irá nessa direção.

Nosso cenário central trabalha com um novo aumento de impostos e uma moderação na intenção de gastar. Esse caminho não é uma novidade. De fato, desde a Constituição de 1988 foram poucos os anos em que não houve crescimento real dos gastos aliado a aumento da carga tributária.

Além disso, no meio dessa volatilidade dos mercados, é importante lembrar as tendências cíclicas da economia. Vemos o PIB em franca desaceleração em 2023 sentindo os impactos de um consumidor em situação financeira frágil, efeitos defasados dos juros altos e com um mundo quase em recessão. Sem rupturas fiscais, as taxas pré-fixadas estão em níveis atraentes. No entanto, não temos posições no Real e diminuímos mais um pouco as alocações de bolsa, concentrando em empresas privadas de petróleo, energia elétrica, infraestrutura, serviços e shoppings.

EUA: inflação caindo mais rápido que atividade

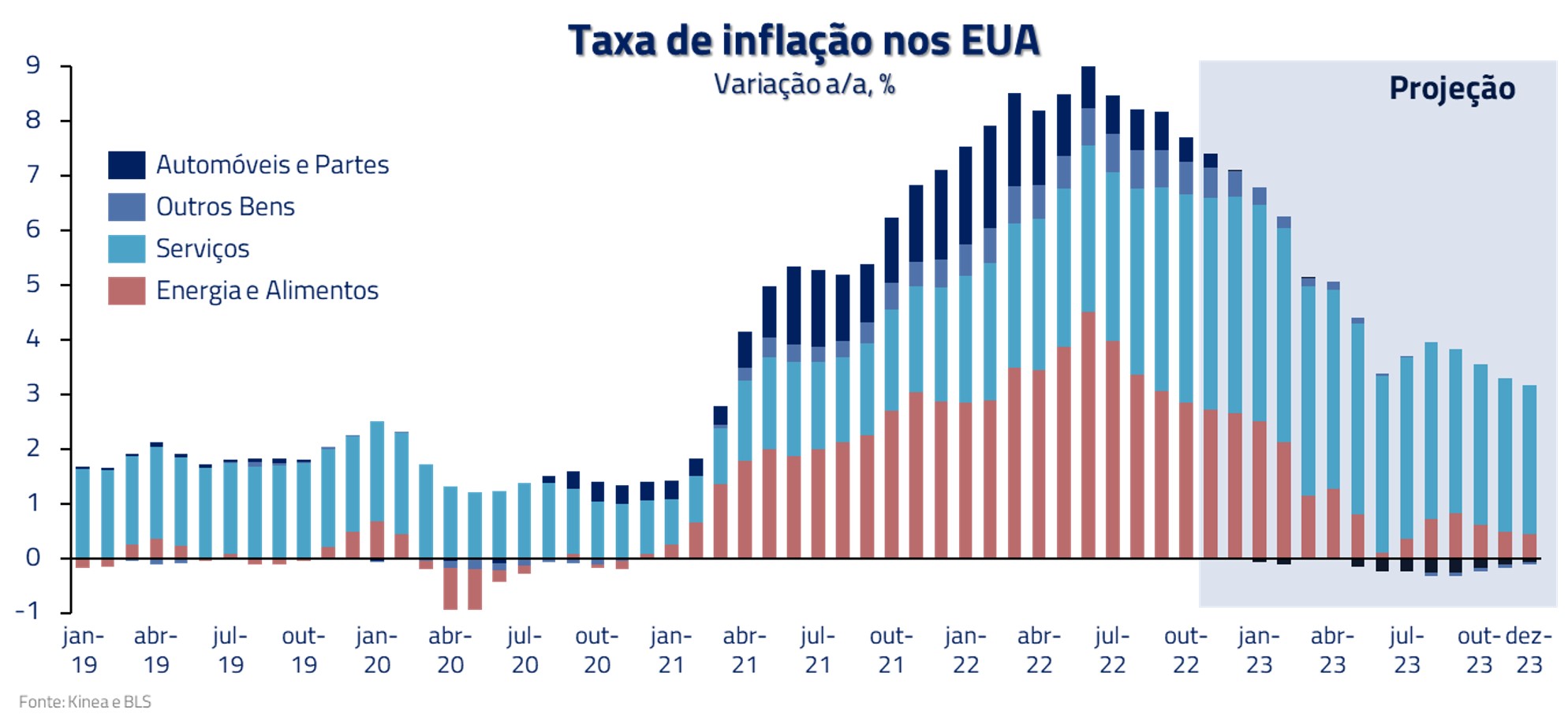

Sem dúvida o divisor de águas do mês de novembro foi a reversão da tendência de surpresas positivas da inflação nos Estados Unidos. Após longo período de altas, o CPI de novembro finalmente cedeu em relação às expectativas, trazendo forte reação nos mercados de juros, moedas e ações.

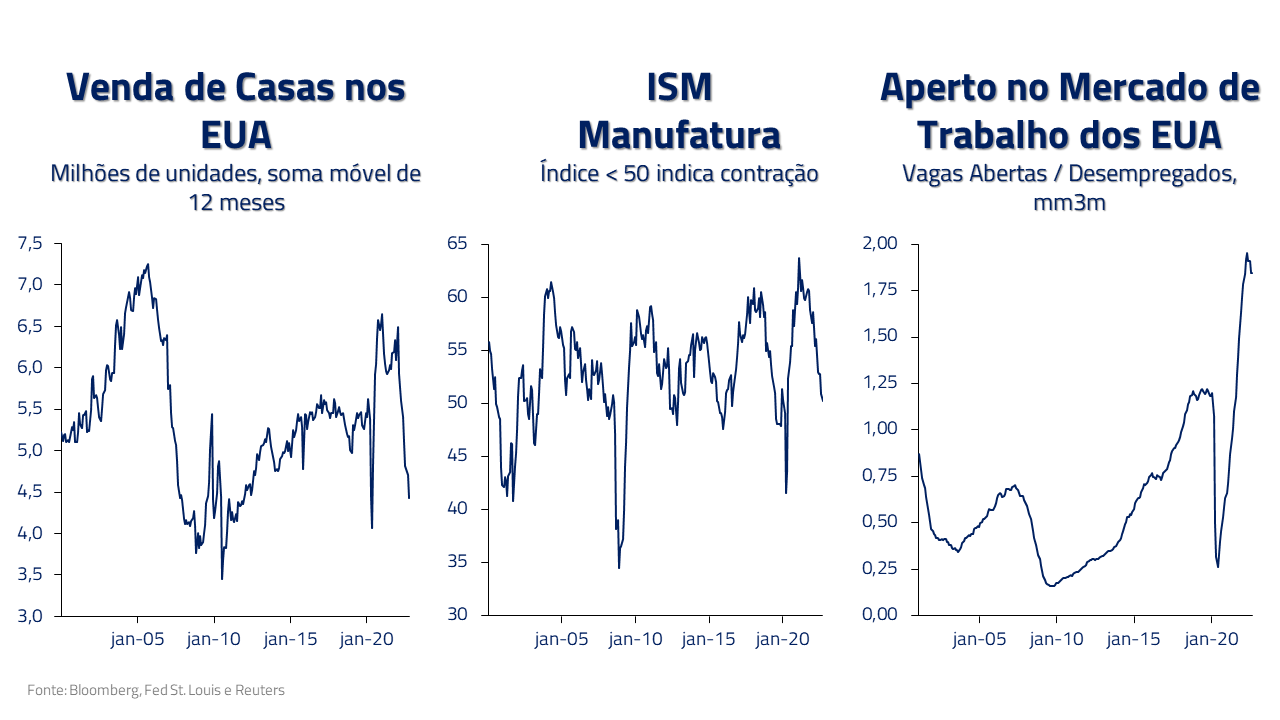

A economia norte-americana continua a dar sinais de desaceleração. Indicadores imobiliários, industriais e o consumo de duráveis já dão sinais de arrefecimento, mas o mercado de trabalho continua em níveis bastante sólidos. O que parece mais provável é que a inflação desacelere mais rápido que a própria atividade econômica, o que pode até mesmo evitar uma recessão em 2022.

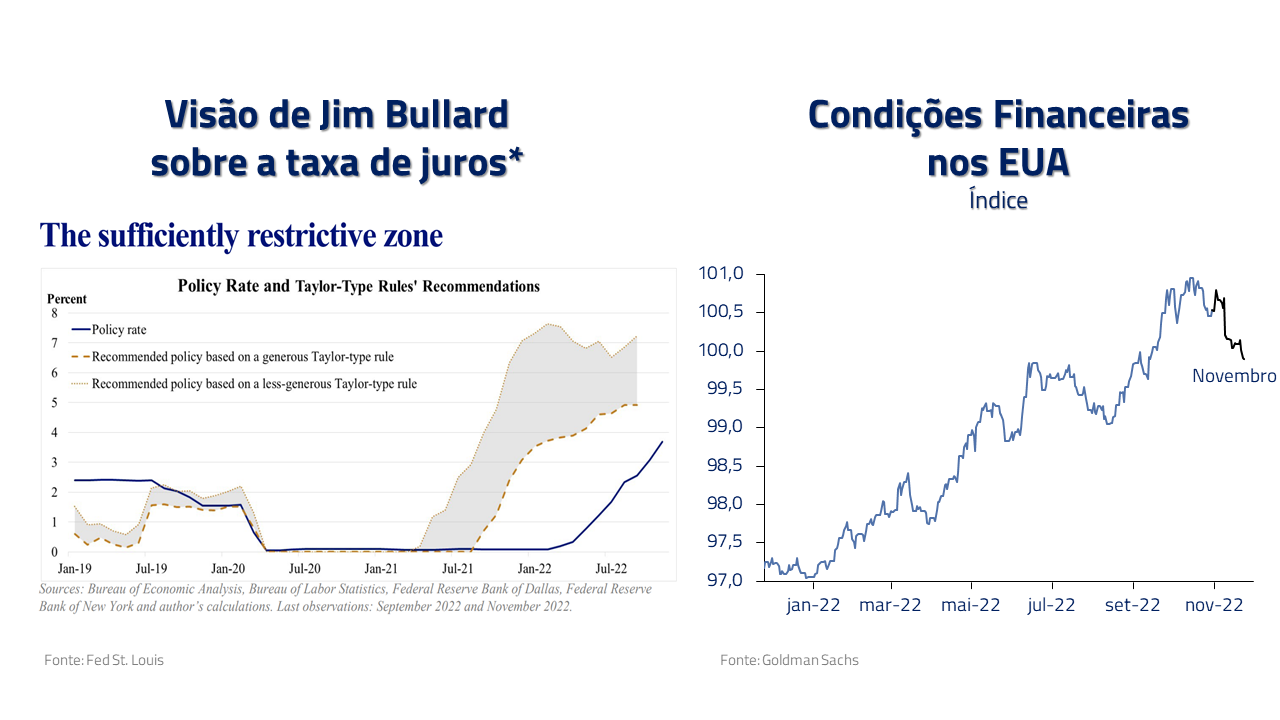

No mercado, permanece a incerteza do quão elevadas as taxas terminais de juros devem ser e quando veremos o ápice desse processo. Comentários recentes de Jim Bullard, presidente do FED St. Louis, sugerem que ainda há trabalho a ser feito, com a menção de que taxas ao redor de 5% seriam o limite inferior qualificável como aperto monetário, podendo eventualmente ter que chegar a 7%.

O comentário parece ecoar o constante esforço de Jay Powell para manter as condições financeiras suficientemente apertadas. Caso contrário, se houver um “rally de risco” em antecipação à eventual pausa do Fed, parte do esforço da alta de juros seria desfeito. Nesse sentido, a missão do chairman é garantir que a política monetária tenha tração suficiente para domar o processo inflacionário de uma vez só, evitando o retorno de uma segunda onda como observado na década de 1970.

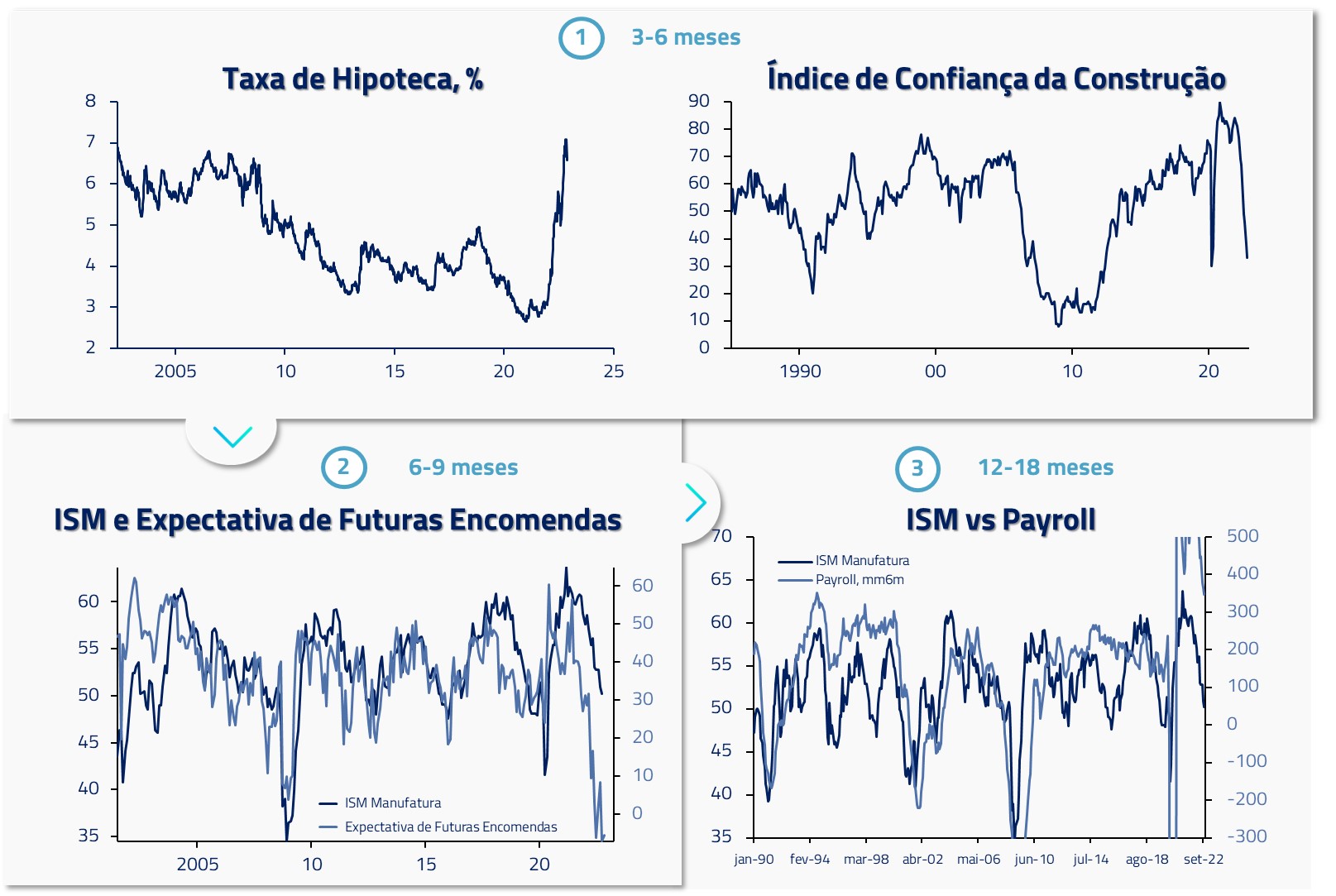

Para os próximos trimestres, é importante considerar que a força da política monetária aplicada até o momento deve começar a afetar mais a economia. Como é amplamente discutido, o impacto natural da política monetária acontece com defasagens, à medida que juros de mercado vão tornando mais caro o custo de financiamento para empresas e famílias e gerando desaceleração de demanda. Esse processo pode levar 12, 18 ou até 24 meses e, consequentemente, é mais provável que o impacto se faça mais sensível no segundo semestre do próximo ano, com o risco de uma recessão ficando mais presente.

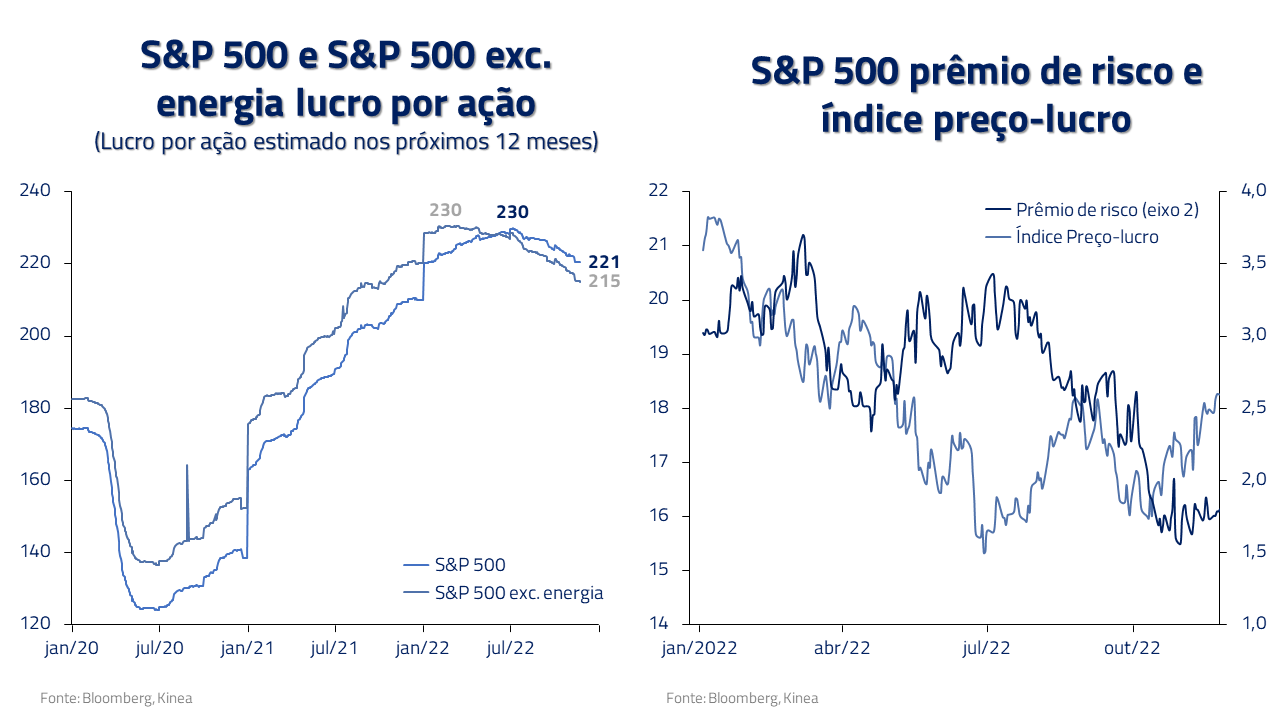

Continuamos a adotar uma visão pouco construtiva para o mercado de ações norte-americano. Se por um lado reconhecemos que o arrefecimento da inflação pode inflamar os espíritos em um mercado pouco alocado, por outro consideramos que o mercado trabalha hoje com um prêmio de risco muito baixo pela subida das taxas de juros, P/E elevado e lucros que começam a apresentar queda.

China. O que significa reabertura:

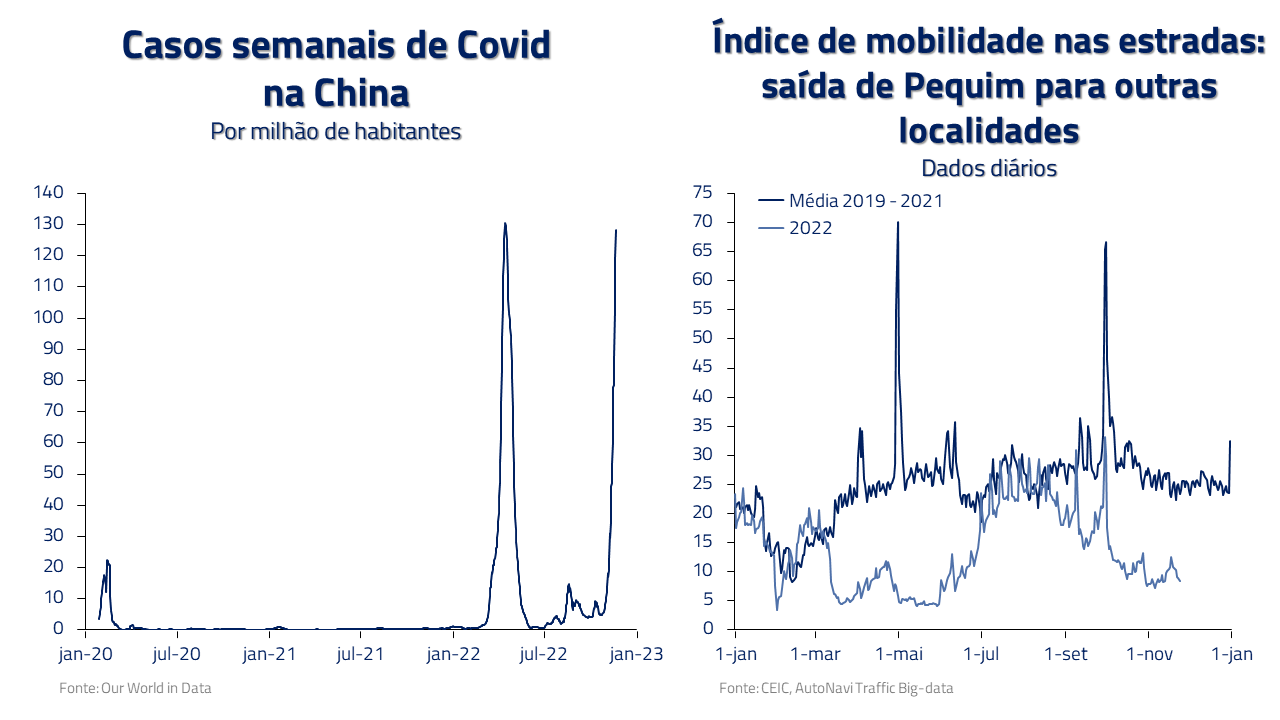

Como na célebre frase de Einstein, loucura é tentar a mesma coisa repetidas vezes e esperar resultados diferentes. Nos últimos anos, as repetidas tentativas de manter a economia sob a política de “covid zero” acabaram em fracasso. Nas últimas semanas, até houve avanço na direção de reabertura, mas o processo parece ter sido travado por novos surtos que tomaram diversas regiões do país, com a volta de medidas de quarentena.

Embora seja um processo não linear, o importante é considerar quais os efeitos que a reabertura teria na atividade e, consequentemente, nos ativos de risco ao redor do planeta. Mesmo sob covid-zero, a economia chinesa manteve razoável resiliência em seu processo produtivo, mas com queda de mobilidade e, consequentemente, de consumo interno.

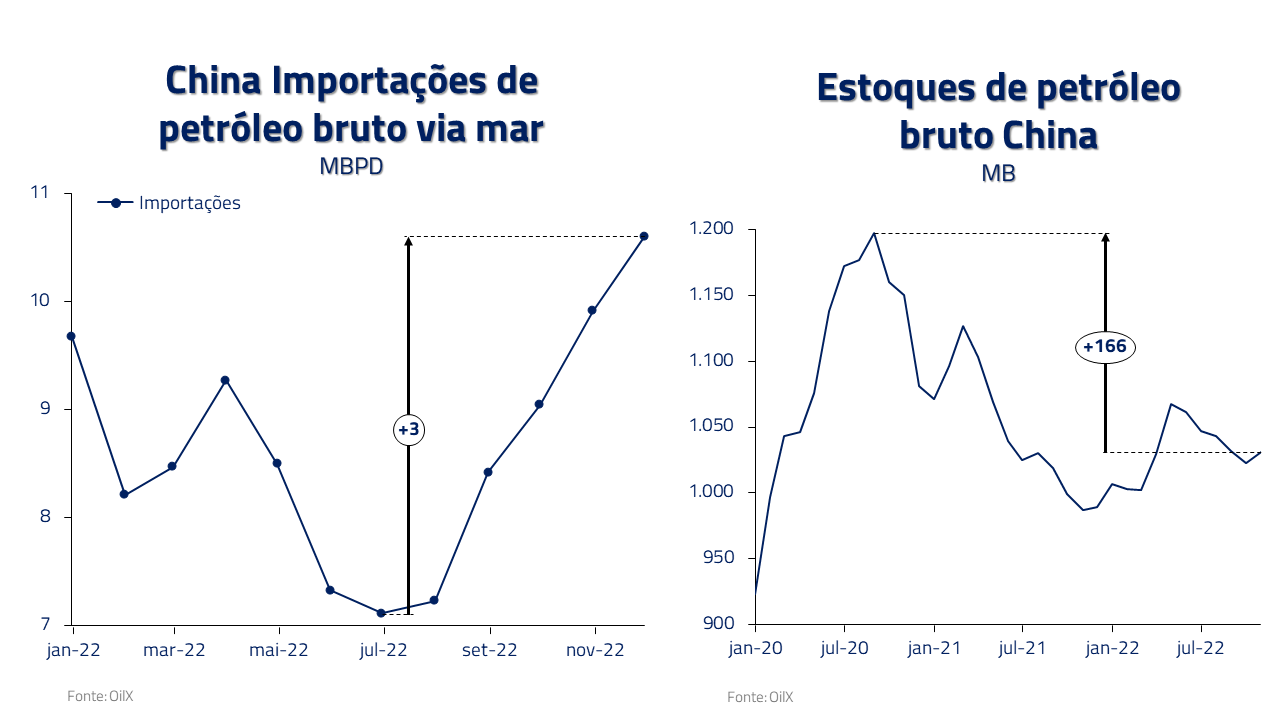

Nesse sentido, o canal mais óbvio seria a maior mobilidade e consequente aumento na demanda por combustíveis. O outro efeito seria um maior consumo de serviços, que tem baixo transbordamento para o mundo.

Além disso, não houve na China injeções de renda para o consumidor em magnitudes semelhantes às dos países ocidentais, que permitissem acúmulo de poupança. Dessa forma, não deve haver mudança relevante no consumo, produção ou importação de bens industriais, num momento em que a demanda global também desacelera.

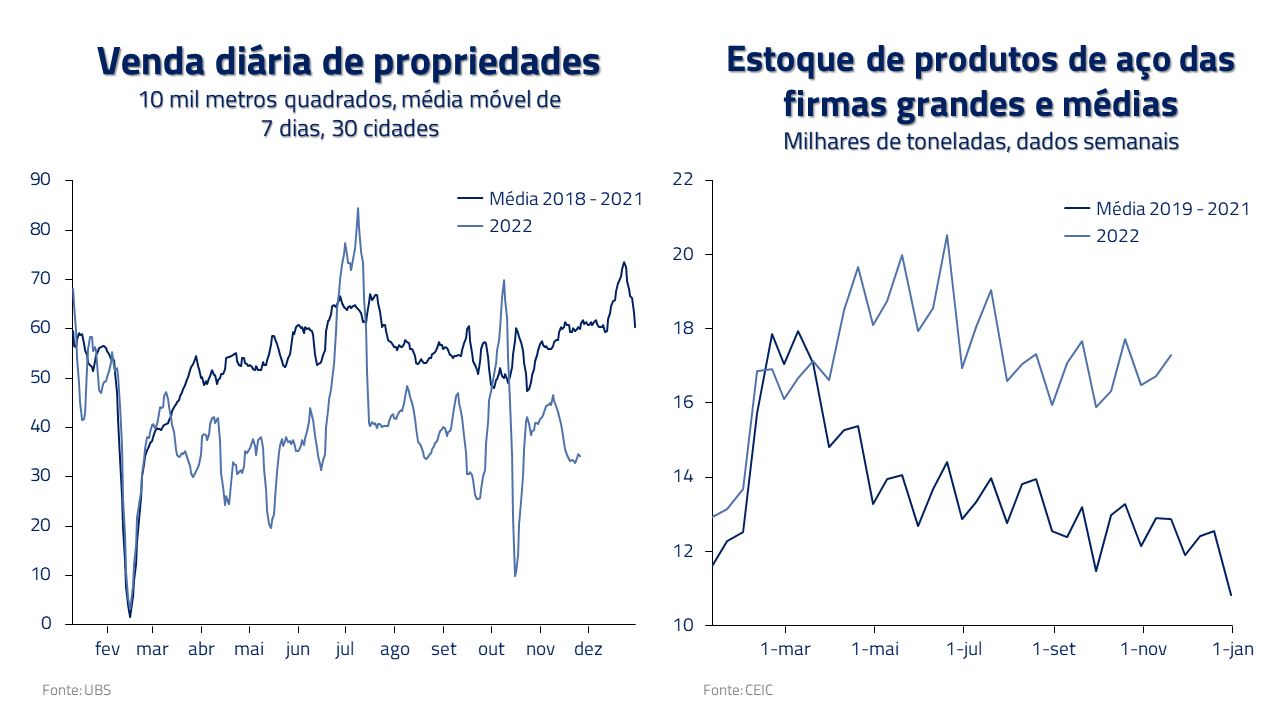

De modo geral, ativos como o petróleo deveriam se beneficiar mais desse processo que os tradicionais ativos associados ao ciclo de construção chinês (minério de ferro, aço, cobre, alumínio). Independentemente da reabertura, os problemas no mercado imobiliário continuam presentes, com as medidas anunciadas até o momento trazendo pouco impacto para a atividade no setor. Continuamos a considerar que o setor de construção ainda é a chave para o comportamento da economia chinesa nos próximos trimestres.

A economia fraca continuará demandando estímulos, o que deve contribuir para a manutenção da fraqueza da moeda.

Petróleo: um mês difícil para a commodity

Recentemente em nosso Kinea Insights “O Cavaleiro da Trevas” revisitamos nossa tese no petróleo e levantamos o ponto de que com a redução de oferta da reserva estratégica norte-americana, os recentes cortes da OPEP e a volta da demanda chinesa em função do processo de reabertura o preço da commodity precisaria subir.

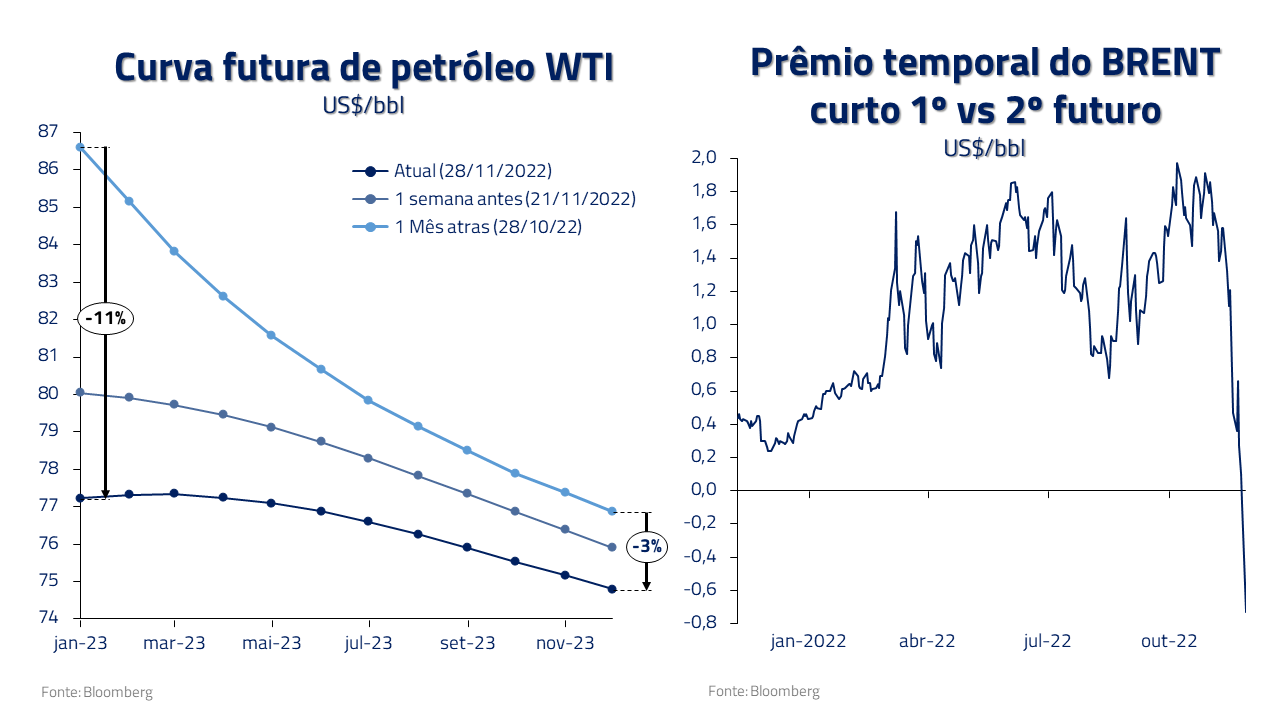

Entretanto, o petróleo teve um mês muito difícil. Em especial, a curva de contratos futuros apresentou uma queda maior nos contratos para entrega mais próximas, indicando que o mercado apresentava excesso de oferta no curto prazo.

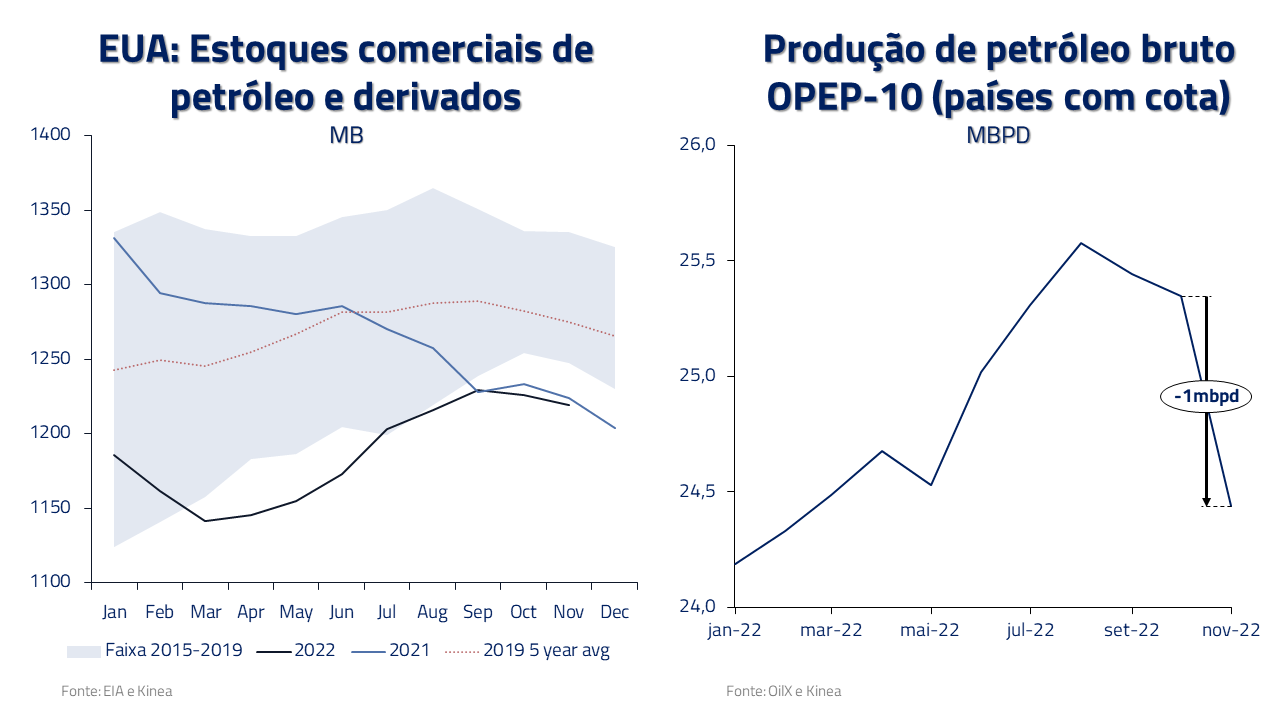

Nossa tese de redução de oferta parece estar se materializando conforme esperávamos: nossa análise mostra que os estoques de petróleo nos Estados Unidos estão caindo conforme havíamos modelado após os cortes iniciais de ofertas de reserva estratégica. Adicionalmente, os cortes da OPEP também estão se materializando em menor oferta de petróleo.

O que nos faz então perguntar do porquê da queda significativa da commodity em novembro. Como a explicação não parece vir do lado da oferta, teríamos que explicar o comportamento do ativo pelo lado da demanda.

Uma das possíveis explicações é uma menor demanda chinesa em um período em que os casos de Covid voltam a subir. Consideramos que, se for este o caso, deve ser visto como um fator passageiro ou mal necessário para à reabertura e consumo mais alto em meses subsequentes.

Consideramos que a estratégia ideal para a China seria aumentar estoques de petróleo durante o período das ondas de covid, necessários à reabertura, para se aproveitar de preços mais baixos e não pressionar os preços de modo significativo quando a economia se encontrar reaberta em 2023. Esse na verdade foi exatamente o modus operandi da China em 2020 no auge do covid. Na verdade, até onde os dados permitem ver, a China já estava comprando mais petróleo em meses recentes. E ainda possui mais espaço para armazenar a commodity em antecipação à sua reabertura.

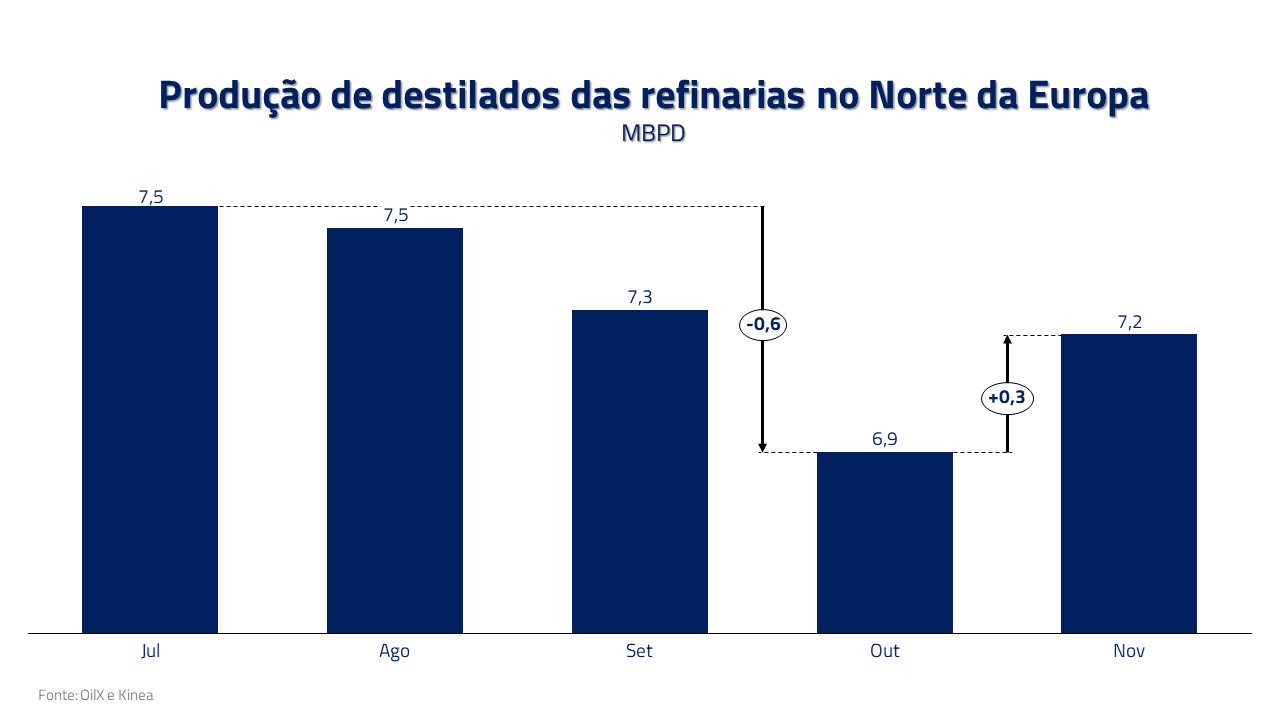

Em menor escala, mas também contribuindo para um afrouxamento temporário nas balanças da commodity, foram as greves em uma série de refinarias na Europa. Especificamente, greves por salários, juntamente com a manutenção sazonal, reduziram o consumo em cerca de 0,5mbpd apenas na Europa.

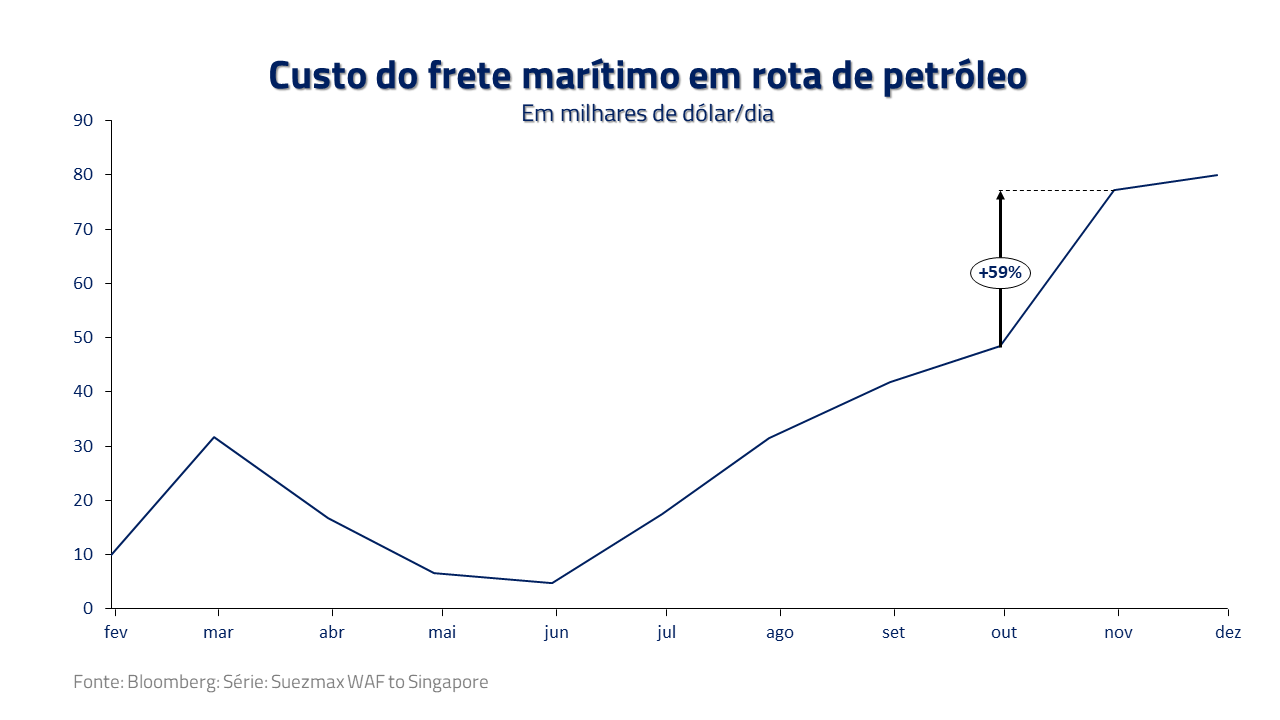

Por último, é possível que, em antecipação aos embargos de petróleo Russo, que entrarão em vigor a partir do dia 05 de dezembro, exportações Russas tenham aumentado temporariamente em novembro, gerando um excesso de oferta no curto prazo. Isso pode ser uma explicação para o recente aumento do custo de frete, bem como o aumento do tempo das viagens em função das novas rotas.

Consideramos que os efeitos acima mencionados referentes à demanda chinesa, refinarias na Europa e oferta Russa, tendem a ser fatores temporais e não estruturais. Assim, entendemos que ao longo dos próximos meses uma balança deficitária deve se restabelecer no petróleo em virtude das limitações de oferta. Mantemos nossa posição comprada na commodity.

****

Estamos sempre à disposição de nossos clientes e parceiros.

Kinea Investimentos

Saiba onde investir nos fundos Kinea

Entre em contato e saiba como adquirir um de nossos fundos.